美团的盈亏平衡面

2018-05-14庄帅

庄帅

亚马逊取得的成效在京东这样的实物电商平台正在上演,美团也拥有同样的机会。目前,外卖已经成为美团最具规模的业务,通过这样一个点,美团可以渗透到整个餐饮行业的方方面面。

笔者在“美团系列”的前两篇文章中重点分析了累加价值、高频消费、开放平台三只“利矛”给美团带来的竞争优势。笔者将在本文结合美团所处行业以及通过与亚马逊、京东、阿里等中美大型电商平台进行对比,重点分析美团业务规模化背后的可持续盈利能力。

但需要注意的是,业务扩展在赋予美团“以点带面”的进攻手段的同时,亦存在隐忧。毕竟不是所有业务扩张都遵循前期巨额投入导致公司亏损,规模化之后获得盈利的路径——美团在实物团购以及早餐外卖业务上“折戟”就是很好的案例。

以点带面的进攻手段

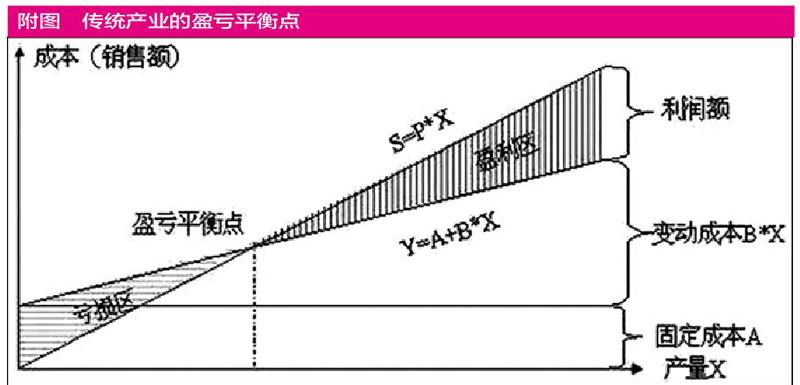

由于平台型互联网企业的盈亏平衡点不止一个,且多个点连接之后会形成“面”,因此出现了“盈利平衡面”这一说法,若仅用传统的“盈亏平衡点”来评判互联网企业,则容易得出错误的结论。

传统的盈亏平衡点可通过人为干预的方式进行“点”的设定,在达到某一销量或某个市场占有率时,可通过降低成本、提高售价、收购竞争对手等方式实现“盈利”。然而对于互联网企业尤其是综合电商平台,则存在规模不盈利的业务,这些业务甚至都没有“盈亏平衡点”的设定。如亚马逊的图书业务并不能给公司带来很好的盈利,由于销售图书的准入门槛不高导致公司不断面临新对手的竞争。在这种情况下,亚马逊为何仍不断加大图书销售的力度,在美国设立6家实体书店的同时还开发出了Kindle这样的电子书硬件?在笔者看来,通过图书销售,亚马逊可以通过Kindle这样的硬件推动电子书以及Prime付费会员的增长,并以此形成“平台”,低成本、高效率地渗透到出版业。

虽然没有消灭传统书店,但亚马逊的介入还是对传统书店的经营造成了致命打击。全美最大的连锁书店巴诺在最近一个财年仅实现营业收入71.3亿美元,净亏损6890万美元;而拥有40年历史的Borders Group更是被迫关闭旗下所有书店,并于去年进入破产清算程序。这种“由点带面”的发展模式让单点发展模式的竞争对手甚至不知道自己是如何被消灭的,许多出版商至今都不认为亚马逊是自己的竞争对手。

亚马逊取得的成效在京东这样的实物电商平台正在上演,美团也拥有同样的机会。目前,外卖已经成为美团最具规模的业务,通过这样一个点,美团可以渗透到整个餐饮行业的方方面面。

在笔者看来,酒店、电影、旅行、票务、出行、家政等“点”在美团上市后会进一步加大规模,甚至不断分拆发展(目前美团的酒店和电影业务已推出独立的APP),形成“面”。而且不同的“面”之间可以通过再关联形成更大的“面”,无限扩张。例如通过外卖,美团可以涉足无人送餐车;获得支付牌照之后,在餐厅出现的集中收银也会推动美团金融业务的发展。

“盈亏平衡面”成为美团高估值的关键所在,生活服务业務所涉及的实物的部分,如餐饮涉及的生鲜实物商品、电影涉及的电影周边商品,也让美团具有比实物电商更加宽阔的想象空间。与此同时,实物电商平台也在不断加大生活服务业务的扩张,这也解释了为何阿里巴巴肯斥巨资收购饿了么、投资盒马鲜生、独立发展飞猪旅行和淘票票。当然,过去和现在正确的事情并不代表未来同样正确,这也是笔者一直强调的核心商业观点。例如,在1989-2009年不断地开实体店实现规模化增长是正确的事情,但是在2009-2019年就不一定是正确的,到了2019-2029年这或许又将成为正确的事情。

美团的持续盈利之道

巴菲特坦言他看不懂亚马逊,导致“股神”错失了现在市值已高达9000亿美元的亚马逊。亚马逊的收入和利润从2007年起逐渐开始出现分化——2014-2016年,收入增长势如破竹,连续突破800、1000、1300亿美元大关,可净利润却始终在零上下徘徊,2016年以来才有些起色。从亚马逊的经验来看,构建复杂的业务架构,通过业务规模盈利才是美团持续盈利之道。

阿里在美股市场备受投资者青睐,但阿里规模盈利的核心不完全是业务能力,更多的来自传统的互联网信息盈利模式,这个主要的模式体现出来的就是广告收入。数据显示,阿里2016年的广告收入已经超过了百度。反观亚马逊则走上了一条真正以产业链业务服务为导向的盈利模式,其品类扩张、Prime会员、Marketplace开放平台、Kindle、云计算等新老业务均是实实在在的服务与产品。

如果按照阿里的广告盈利模式,美团完全可以依托平台不断增长的几千万商家,通过开发广告平台赚个盆满钵满。作为开放平台的美团,在招股说明书里已经清晰地体现了用户和商家的规模优势:2017年,年交易用户数为3.1亿,同比增长20%;同期,京东的年活跃用户数2.925亿,同比增长29.1%,阿里的年度活跃用户数为5.15亿,同比增长16%,滴滴的年度活跃用户数为4.5亿。

在用户数急剧增长的同时,美团的商家规模也在不断膨胀。2017年,美团年度活跃商家自2015年的200万增长至2016年的300万,到了2017年又增长至440万,或许在中国市场中大概只有淘宝这样的平台才拥有如此大规模的商家数量。2017年第四季度,美团的日均活跃配送骑手为53.1万,全年自有配送网络配送单数为29亿。

这也就解释了美团仍在持续夯实外卖业务的原因——与亚马逊一样,美团希望可以通过业务规模化的方式取得盈利。但这种定位的差异,让很多人能够看懂阿里、谷歌、百度的盈利模式,却很难清晰地明白为何亚马逊、京东和美团一直在不断地亏损,迟迟才能实现盈利或者刚刚实现盈亏平衡。

风险与机遇同在

对于亚马逊和京东来说,在主营业务实现规模化之后,市场竞争和满足消费者需求使得关联的业务机会随之出现。亚马逊在图书业务实现规模化之后,为了满足消费者一站式购齐的需求,开始了品类扩张。为了让扩张的品类实现再规模化,亚马逊将原来在规模化可盈利的品类上赚取的收益继续再投入到新的品类当中,甚至需要融资来快速实现更多品类的规模化,以满足用户需求。

美团以平台为基础,通过外卖这个高频服务,带动了酒店、旅行、亲子、婚庆等低频业务,最终实现吃喝玩乐的一站式服务。品类扩张仍然是在满足消费者最基本的购买需求,不过随着消费的不断升级,服务提升的业务机会便开始出现——这也恰好解释了亚马逊的物流服务刚开始发展需要巨额投入并导致亏损的原因,京东在大件、冷链物流以及美团在外卖物流上的投入也存在着相同的逻辑。

不可否认,美团的业务扩展同样存在着风险和挑战。首先是管理难度和系统性风险的加大。无论是品类还是关联服务性业务扩张带来的管理难度和系统性风险,美团和京东在品类扩张时都遇到过。例如,京东早年从3C向家居服饰品类扩张时就发现自营的模式不适合,开放平台(POP)又存在着假货的风险,直到自营的物流体系成熟再开放给POP商家后,风险才逐渐降低,使得京东的品类扩张得以进入快车道。美团则是从高频行业向低频行业扩张时,同样面临不同行业在平台的不同需求,使得系统架构必须进行重大调整。美团还曾经尝试过实物团购业务,由于生活服务类商品与实物类商品从需求到流程都有着巨大的差异,风险非常大,使得美团很快停止了该业务;外卖的早餐业务也同样如此,虽然频次很高,但是由于对时间的要求更高且客单价过低(一般在20元以内),使得该业务亏损过于严重,并且很难在巨额投入后获利,该业务同样被叫停。

所以说,不是所有业务扩张都遵循前期巨额投入导致公司亏损,然后规模化之后获得盈利的路径。由于不同业务领域未知的风险以及不可预见的问题,这样的商业逻辑仍然需要企业不断做出校正,才能保证良性的大投入大产出的循环。

(作者系百联咨询创始人,本文有删节)