2019年关注“跌出来的机会”

2018-05-14陶丹

陶丹

如果用一个字来形容刚刚过去的2018年,很多投资者可能会用“惨”字,这一年A股出现明显的普跌,主要指数都以下跌报收,上证指数全年跌幅超过20%,跌幅之大仅次于2008年。惨淡的不仅是指数的下跌,更体现在个股上。扣除当年上市的新股之后,沪深两市上涨的家数寥寥无几,倒是踩到闪崩的“黑天鹅”概率不小,投资者只要“曾经拥有”过一只闪崩的股票,2018年便很难实现正收益。结构性投资机会的减少,即使是比散户具有更强投研能力的机构投资者也难以幸免,其中又以必须维持高仓位的股票型公募基金最为惨烈,在2018年几乎净值全部下跌。不仅A股,海外股市乃至多数国际投资品种在2018年也都出现下跌,根据德意志银行的统计,截至12月20日有超过90%的投资品种在2019年出现负收益,为1901年有统计以来的最高,甚至超过了1929年的经济大萧条时期。可见,2018年不仅是A股,更是全球投资者的“比惨之年”。

视线再回到A股,如果从2015年6月见顶算起,这轮调整持续的时間已经达到3年零6个月,接近A股历史上高低点循环的时间。此前,上证指数曾经出现两次为期4年的调整,其中第一次为2001年6月的2245点到2005年6月的998点,累计跌幅为55.5%;第二次为2009年7月的3478点到2013年6月的1849点,累计跌幅为46.8%。而本轮的调整虽然时间上距离这两次还有6个月的时间,但最大跌幅已经达到52.7%,和2001-2005年的调整幅度十分接近。从时间周期来看,即使2019年还有进一步下探的可能,时间周期也已经接近结束,最后这半年或许正是中长线投资者底部布局的最佳机会。

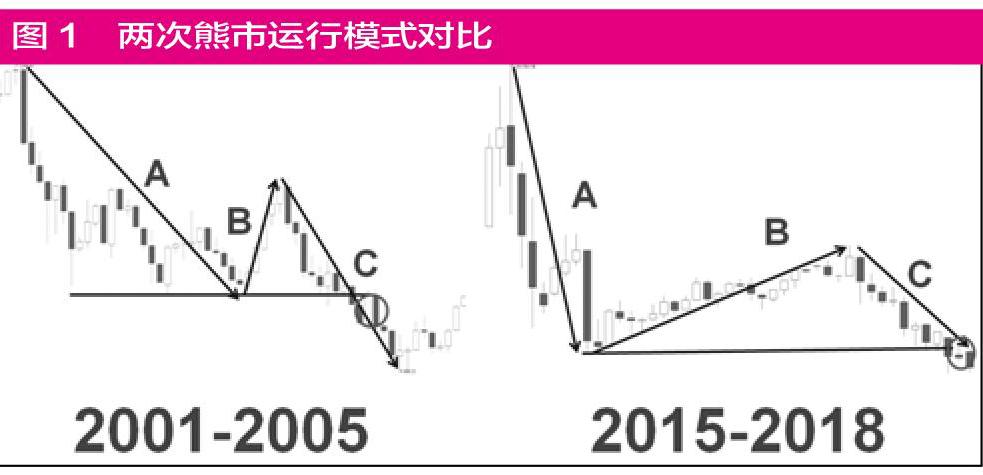

从波动结构来看,2015年以来的调整和2001-2005年的熊市比较接近,都走出了A-B-C三浪结构(见图1),略有不同的是,2001-2005年的A段下跌相对平缓,2015-2018年的A段下跌比较急促;而B段反弹则相反,2001-2005年的熊市比较急促,2015-2018年比较平缓。两次调整的B段反弹都具有明显的结构性特征,且都以白马股作为主导。C段下跌中则是泥沙俱下,市场缺乏结构性和持续性的机会。

从调整的阶段看,目前的2500点类似2004年年底至2005年年初的1200点附近,都是C段中刚刚跌破A段低点不久的时期。当时的1200点同样也是市场气氛极度低迷,正要启动制度性改革的阶段,股权分置改革在几个月之后就正式推出;而如今的2500点,同样也面临着2019年科创板推出和注册制试点的制度性变革的关键时刻。和当时市场普遍对股改之后流通股本激增、套现压力增大存在疑虑一样,目前市场也对注册制试点带来的资金分流效应保持谨慎的态度。虽然当时的1200点距离最后的低点仍有一段距离,但从未来三年的角度看,却是处于绝对的低位。从这个角度来说,2019年虽然不见得A股就能迅速步入牛市,但2500点的位置放在未来三五年的角度来说,肯定也不会是高位,投资者只要耐得住寂寞做到长线持有,在接下来的三年成为股市大赢家无疑是大概率事件。

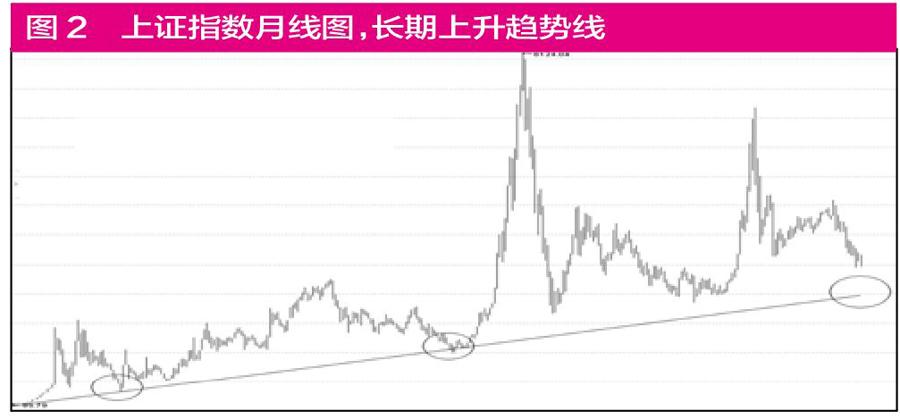

因此,2019年A股如果出现调整,特别是在境外股市的推动下出现被动抵抗式下跌,将是投资者中长线布局的最佳机会,这就是所谓“跌出来的机会”。从上证指数的角度看,如果通过一轮调整考验A股开市以来形成的上升趋势线,将有望出现继1994年和2005年两次历史性的“超级底部”。这个“超级底部”的级别,甚至将超过2008年和2013年两次重要底部,有望构成未来十年A股标志性的低点(见图2)。

从估值的角度看,沪市较深市具有明显的优势,目前甚至已经低于2005年底部的平均市盈率,仅略高于2013年的水平。如果2019年科创板推出时延续目前“市值配售打新”的规则,将有利于增强沪市低估值品种作为打新市值的吸引力,对于那些市盈率较低、现金流为正、资产负债率适中的破净股,“跌出来的机会”更值得投资者把握,笔者重点观察的品种有:赣粤高速、华泰股份、交通银行、杭钢股份、开滦股份、华谊集团等。