绩优股接棒

2018-05-14赵康杰

赵康杰

·编者按·

10月份以来,概念股、绩差股出现集体狂欢,而绩优股表现却相对平平,并没有起到股市见底后应有的支柱作用。如今随着壳资源、创投概念等题材股市场表现的分化,大盘再次来到方向选择节点。在职业投资者眼中,今年以来的持续下跌,让很多绩优中小创或大盘蓝筹白马跌出了超预期价值,绩优股“接棒”题材股继续上攻将是大概率的事,而政策底、市场底、业绩底之间的时间差,也恰好给价值投资者带来难得的建仓机会。

政策利好频出、监管口风转向,10月份以来,题材股迎来了一轮炒作盛宴,但随着壳资源等题材股的炒作退潮,大盘再次来到方向选择节点。

短期来看,市场中仍有很多杂音在左右着市场走向,特别是“美股感冒,A股打喷嚏”魔咒的短期影响尤其突出,不过,这在职业投资人眼中,这些外在因素的影响都是暂时的,市场在经历一番向下洗礼后,目前政策底、市场底已经非常明确,特别是很多大盘蓝筹白马和绩优中小创已经跌出了超预期价值,预期随着业绩底的确立,绩优股“接棒”题材股继续上攻将是大概率的事,而政策底、市场底、业绩底之间的时间差,也恰好给价值投资者带来了难得的建仓机会。多位职业投资者向《红周刊》记者透露,当前的仓位水平相较此前均有所提升。

美股调整不会引发全球性危机

美股市场本轮下跌应该属于中小波段的回撤,不会影响大波段的向上趋势,更不会对A股市场带来太多长期的负面影响。

从近期全球市场变化来看,美股市场的道琼斯工业指数和标准普尔500指数持续回落,让很多投资者对美国经济和企业盈利的未来增长前景感到担忧,而以美股FAANG(脸谱、苹果、亚马逊、奈飞、谷歌)为代表的科技股龙头近6周的持续下跌,则进一步提升了投资者短期看空预期。

本周,“美股感冒,A股打喷嚏”的魔咒再一次得到应验。11月19日的美股暴跌,不仅拖累了次日A股市场“满盘皆墨”,更让大盘全周下跌了3.72%。中金公司海外策略研究团队指出,“美股市场、特别是科技龙头股的剧烈波动,难免会对全球其他市场产生冲击”。而多位职业投资人也明确表示,美股市场流动性等因素的最新变化将对A股市场短期表现带来一定影响。

北京格雷资产管理中心总经理张可兴认为,如果美联储在12月份再次加息,不仅对美股估值会有一定的抑制作用,且还会拖累A股,“美元强弱决定了全球资金在新兴市场和发达国家之间的配置比例,一旦美联储加息,强美元驱使资金回流,A股市场可能将会承压”。统计数据也显示,自2017年以来,美股、港股、A股对美联储的6次加息基本保持了一致趋同态度(见表1)。

采访中,《红周刊》记者了解到,投资者对于美股市场近期持续下跌十分关心,担心美国市场可能由此迎来牛熊转换,进而拖累A股市场。对此,张可兴表示,美科技股龙头虽然近期股价调整幅度较大,但这只是上涨过程中一次合理调整,其背后还是有稳定的业绩支撑,“美股市场看上去已经高高在上,实际上可能并没有想象中那么大的风险”。

张可兴的观点获得了不少职业投资人认同,他们也不太认可美股市场已经跨越了牛熊分界线,认为美股市场的短期波动并不会演变为危及A股市场的全球性系统风险。

身居华尔街的纽约天骄基金总裁郭亚夫就对《红周刊》记者表示,“美股市场目前整体市盈率虽然远高于自1900年以来的平均市盈率15.9倍,但与此前1999年以来20年间的平均市盈率26.2倍相比,还是比较便宜的。即使考虑到通胀因素,美股市场也不算太贵”。在郭亚夫看来,美股市场本轮下跌应该属于中小波段的回撤,不会影响大波段的向上趋势,更不会对A股市场带来太多长期的负面影响。

题材炒作“退潮”,绩优股“接棒”

炒作题材股的资金不是长线资金,也不是当前市场拉升的主要動力,市场上涨还是应该依靠绩优白马蓝筹的表现。

在《红周刊》记者采访到的职业投资人看来,相较近期美股市场的不确定,目前在底部区域徘徊的A股市场已经具备非常好的投资性价比,而这一点从海外资金不断通过不同途径流入中国市场也就可看出,如QFII获批额度的大幅增加、北上资金的持续流入,以及入摩、入富后的外资准入规模的大幅提升,而即便是从近期海外机构对中国市场的评价来看,也是在积极唱多中国。如摩根士丹利就明确表示,随着金融监管的收紧,将会有更多资金流入包括A股和港股在内的中国股市,预计从2017年上半年到2019年,中国居民在股市中的投入将增加10万至11万亿元人民币。未来一两年内A股会创造新的牛市。

不过,就近期市场整体表现来看,近一阶段的反弹更多地还只是题材股盛宴。政策调整让市场风险偏好回升,壳资源炒作“死灰复燃”,似乎让市场又陷入了“一管就死,一放就乱”的怪圈。

“太阳底下没有新鲜事,只要监管一放松,题材股炒作就少不了,毕竟有利可图。”国内一家大型券商分析师向《红周刊》记者透露。10月份以来,他已经看到不止一家私募因参与题材股的炒作使得净值翻番,不少私募甚至还上演了起死回生的戏码。“有些脚踩清盘红线的私募的产品净值竟然在两个月内迅速上蹿至1.4、1.5甚至2以上。”

不过,虽然这一轮题材股炒作的风潮让一部分游资风格的私募死里逃生,但仍然可看到有八成股票策略私募产品在今年遭遇了亏损。亏损名单中,高毅、景林、东方港湾等明星私募也赫然在列。

好在随着本周市场重陷调整,壳资源、创投概念股等题材股炒作的明显退潮,这让前期市场表现平平、明显超跌的绩优股有了被资金关注的机会,部分个股的资金流向和最新股东户数变化上明显体现出资金态度的转变。如今年业绩稳定增长的立讯精密、山河药辅、完美世界、德赛电池、福建金森等公司,四季度以来,持股集中度就相继呈现出较为明显的集中。

“有一部分资金愿意做题材股的炒作;还有一批人善于把握趋势,捕捉题材炒起来之后的趋势性机会;另有一部分人按照基本面的方式进行价值投资。对于三者来说,他们的建仓时机并不冲突。”在东兴证券首席策略分析师宋劲看来,题材股炒作和绩优股建仓不存在直接的关联,虽然题材股炒作已经退潮,但绩优股的建仓机会却是长期的。“我们做过测算,按照A股市场当前的整体估值水平(由于银行股和地产股受政策面影响较大,故将二者剔除),假设所有上市公司在当前股价基础上再跌20%,上证指数跌至2200点,在这样的假设之下,整个A股市场的市盈率中枢将不到15倍,这对于权益类资产来讲,已经是相当具有吸引力的估值水平。在当前位置上,市场已经显现出不少建仓机会,很多绩优股很便宜,具备了长期投资价值。”

上海汇利资产管理有限公司总经理何震也认为,题材炒作虽然在一定意义上能够激活市场,让市场显得比较活跃,但对于机构资金来说,并不会因为题材股上涨而加大入市规模。“这些炒作题材股的资金不是长线资金,也不是当前市场拉升的主要动力,市场合理上涨还得依靠绩优白马蓝筹的表现。”何震如是说。

大行情启动仍需“业绩底”确认

当前市场资金相对充沛,带动了小票活跃,但大票若要向上走,则还需要有经济的明确预期和业绩的更真实改善。

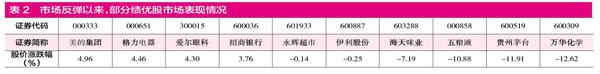

《红周刊》记者注意到,大盘自10月19日反弹以来,除了题材股表现疯狂外,大部分白马蓝筹和绩优中小创的市场表现仍是相当平淡的。数据显示,在大盘至11月19日反弹期间,像万华化学、贵州茅台、五粮液等白马股的股价表现明显不佳,不仅未能实现超越大盘上涨,相反还有部分公司股价下跌了10%以上(见表2)。

对于白马蓝筹和绩优中小创近期较为低迷的市场表现,东莞证券首席策略分析师杨博光从政策角度对《红周刊》记者指出,此次政策边际宽松的目的在于增加市场流动性,以解决股东股权质押、资金链断链、企业融资困难等问题,政策的指向让“被救”上市公司相较于优质企业处于更加有利的位置,市场也给予了这些公司资金支持。“此外,绩优股大部分属于价值股,由于去年白马蓝筹的估值修复行情,导致市场非理性地要求这些公司具备长期的高成长性,这种不合逻辑的要求也导致了这些公司股价向下修正。”

一位不具名的市场人士表示,很多蓝筹股三季度业绩的不达预期也是导致蓝筹股出现估值与业绩的“双杀”。“永辉超市第三季度扣非净利润同比下降86.80%,利润只有去年同期的不到两成,如果只看数据,感觉永辉超市似乎就快要倒闭了。即使有再好的发展前景,这样的业绩数据也容易让市场傻眼。”该人士向《红周刊》记者坦言,市场资金是短视的,不佳的业绩数据一经披露,对蓝筹股来说,“绩优”这个词好像就要打个问号了,“在这种情况下,这轮反弹行情,蓝筹股没能参与也是很正常的。”

“先有政策底,后有业绩底,再有市场底。当前市场资金相对充沛,带动了小票活跃,而大票向上走则还需要有经济的明确预期和业绩的更真实改善。”北京龙赢富泽投资管理有限公司总经理童第轶认为,目前的点位(2600点)从估值角度来看处于相对底部的区间,但市场在真正大涨之前还是需要对“业绩底”进行确认。

张可兴预计,上市公司在今年四季度和明年一季度可能还会延续三季度业绩增速放缓的趋势,他认为真正的业绩拐点现在暂时还看不到。他认为,“中美贸易摩擦不仅带来了很多市场情绪上的负面影响,很多不利的经济数据尚未得到充分暴露”。

私募正在逐步加仓,地产、医药机会明显

一些业绩优秀且被错杀的绩优蓝筹,在资金的关注下已出现底部抬升迹象。从估值角度看,有定价权的药企目前的估值并不算高。

虽然市场信心的恢复还是一个漫长的过程,而政策底、市场底、业绩底之间存在的时间差,导致政策传导至实体经济存在了延迟,而这种迟滞恰恰是赋予了价值投资者提前建仓的机会。在近期市场表现上,可以看到一些业绩优秀且被错杀的绩优蓝筹开始有了底部抬升的迹象。

在《红周刊》记者采访过程中,不少私募透露其当前的仓位水平相较此前均有所提升。其中,张可兴就对《红周刊》记者表示,对于设置了清仓线的产品,目前的仓位还都比较轻,大约只有两三成;而对于其他不设有止损线或者没有什么止损压力的产品,目前的仓位在六成以上。“对于一些没有净值和止损压力的基金来说,现在市场已经出现了比较好的投资机会,我认为可以去建仓买入。我们在未来的仓位规模也一定會是不断地去追加,应该不会出现仓位下降的可能。除非某些重仓股存在较大风险,否则应该是只买不卖了。”

何震也向记者透露,他在救市政策密集出台后就已经着手加仓,整体仓位目前已经达到七成。

在关注的方向上,张可兴重点关注包括精神消费与物质消费的消费升级、医药和医疗等大方向,其中又覆盖了调味品、白酒、游戏、教育等多个领域。“我们尤其关注龙头公司的投资机会,因为未来的竞争格局一定是强者恒强,小企业逆袭的难度越来越大,这个趋势已经不可逆转。”张可兴对《红周刊》记者表示,虽然对短期市场走势比较谨慎,但这次大跌确实是A股市场5年甚至10年不遇的机会,如果市场进一步调整,5倍股、10倍股会出现很多,“对投资者来说,这次下跌也会成为一个真正改变命运的好机会”。

何震在去年接受《红周刊》专访时,曾表示出对大消费的偏爱,认为消费公司独具牛股基因。时隔一年,他在维持看好消费股同时,还直言看好低估值给地产股带来的投资机会。“当前的经济环境不是很景气,对消费品的冲击较大。相较于可选消费,必选消费可能会在一定程度上抵御下行压力的冲击,但整体上还是会受经济所限。虽然房地产行业的宏观环境也不好,但整个行业的竞争格局并非像消费品那样已经差不多确定了。例如,伊利股份的市场份额很难有太大变化,但房地产龙头的市占率却比较低,市场集中度进一步抬升的空间非常大。”

何震认为,房地产是一个永续经营的大行业,拥有如此庞大的市场规模的房地产龙头公司却被市场所低估,这是没有道理的。“当前的经济环境越恶劣,对于房地龙头的发展也就越有利。”在标的选择上,他表示只会从行业排名Top10中筛选标的,负债率、销售周转率是他重点参考的标准,青睐负债率低、销售周转快的地产公司。《红周刊》记者了解到,除了房地产行业,何震还在医药股上有所布局。

相比之下,深圳林园投资管理有限公司董事长林园对于医药股就显得“格外专一”,他多次表示“未来的投资标的只有医药股”。在接受《红周刊》采访时,林园再次提到他看好在糖尿病、心脏病和高血压领域长期有所作为的老牌药企的投资机会,“这三种病是无法被治愈的,治疗这些疾病的药物具有成瘾性,从估值的角度来看,对于其中有定价权的药企,目前的估值并不算高。”