税率下调对建筑企业的影响及应对

2018-05-09北京华政税务师事务所总监仉喜林

北京华政税务师事务所总监 / 仉喜林

2018年4月初,国家财政部、税务总局联合发布《关于调整增值税税率的通知》(财税〔2018〕32号)文件,将纳税人发生增值税应税销售行为或者进口货物,原适用17%和11%税率的,税率分别调整为16%、10%,自2018年5月1日起执行。

值得关注的是,建筑业 (应税范围:工程服务、安装服务、修缮服务、装饰服务和其他建筑服务)的税率由11%调整为10%。建筑企业目前有两种计税方法的项目,简易计税项目和一般计税项目。针对此次税率下调改革,建筑行业的减税效果到底如何呢?我们分别看一下,税率下调对一般计税项目和简易计税项目的影响分析及应对。

一般计税项目

税率下调对一般计税项目的销项税、进项税及附加税费均产生影响,以下将从收入、成本、利润、税负等方面进行测算分析,说明增值税率下调对一般计税项目财税指标的影响,同时提出操作建议。

一、税负及利润等指标的测算

税率下调对建筑行业收入、成本同时产生影响,我们基于建立的增值税影响测算模型对建筑行业的主要财务指标及实际税负进行测算分析。

(一)假设条件

综合考虑建筑行业平均成本水平、成本结构及利润水平等相关因素的前提下,我们作出如下假设:

1.一般计税项目毛利率假设(含税):10%;

2.附加税率(城建+教育附加+地方教育附加):12%;

3.不考虑企业所得税的影响;

4.成本结构如下表。

注:成本结构中适用11%税率和17%税率,并取得进项税发票的成本费用会受到此次税改的影响,因此上述假设仅用成本费用代码进行区分,没有按实际成本构成如原材料、人工等进行列示。

(二)不同情形

增值税是价外税,根据合同约定,税率下调后,可能出现的情况是,如果保持含税价格不变,现金流不变,不含税价格会发生变化,对应的收入或成本就会发生变化,附加税费会发生变化;而如果保持不含税价格不变,对应的收入或成本不会发生变化,但含税价格会发生变化,现金流会发生变化,附加税费会发生变化。

因此,考虑到建筑行业处于产业链中游,本次税率下调,业主和供应商保持含税价还是不含税价不变,对建筑企业的影响不同,从业主和供应商两个方面考虑,分为以下四种情形:

1.业主、供应商含税价不变:即业主、供应商均不调价,仍按原合同价不变。

2.业主含税价不变,供应商不含税价不变:即业主不调价,按原合同价格不变;供应商调价,不含税价格保持不变,但由于税率下调,含税价下调。

3.业主不含税价不变,供应商含税价不变:即业主调价,不含税价格保持不变,税率下调,含税价下调。供应商方不调价,仍按原含税价不变。

4.业主、供应商不含税价不变:即业主、供应商方均调价,原含税价变化。

上述所说不调价,是保持原合同含税价格不作调整,而不含税价,因此产生变化。不调价会影响不含税收入、成本。调价是调整原合同的含税价格,但不含税价不变,此情况下,收入或成本不变,调价主要影响现金流。

(三)税负及利润测算分析

1.测算数据

以100万元收入为例,根据上述假设毛利和成本结构,测算税率下调在上述四种情况下对财务指标的影响。

情况一:业主、供应商含税价不变

这种情况,销项税额的下降大于进项税额的下降,因此应交增值税及附加税费均下降,不含税收入的增加大于不含税成本的增加,项目毛利润上升,同时附加税下降,因此项目税前利润上升。

情况二:业主含税价不变,供应商不含税价不变

这种情况,销项税额的下降大于进项税额的下降,因此应交增值税及附加税费均下降,不含税收入上升、不含税成本保持不变,因此毛利润上升,比第一种情况毛利润和税前利润上升得更高,利益最大化。

情况三:业主不含税价不变,供应商含税价不变

这种情况下,销项税额降幅大于进项税额降幅,因此应交增值税及附加税费均下降。不含税收入不变,不含税成本上升,因此项目毛利润下降,同时附加税下降,毛利润下降幅度大于附加税下降幅度,因此项目税前利润仍为下降趋势。这种情况下建筑企业不但没有获得税率下降的好处,还会导致盈利水平下降。

情况四:业主、供应商不含税价不变

这种情况下,销项税额的下降大于进项税额的下降,因此应交增值税及附加税费均下降,不含税收入及成本均保持不变,因此不含税毛利润也保持不变,因附加税略有下降,因此项目税前利润稍有上升。

2.情况对比分析

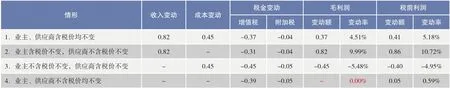

根据上述四种情形对收入、成本、税金及利润的影响对比如下:

(1)税金变动分析

税率下调,造成销项税及进项税均有所下降,且销项税下降幅度高于进项税,因此上述四种情况下,应交增值税均有所减少;而以增值税为计税基础的附加税一并下降。其中因第三种情形下销项税下降最多,进项税下降最少,从而增值税下降得最多,税负水平最低。

(2)利润变动分析

税率下调,业主、供应商不含税价均不变,含税价格均调价的情况下,因不含税收入、成本均保持不变,则项目毛利润保持不变,即第四种情形。而第一种情形和第二种情形,不含税收入增加,同时不含税成本不变或增加,项目毛利润将有所上升,上升幅度最高可达9.99%。但第三种情形,不含税收入不变,同时不含税成本增加,导致项目毛利润下降,下降幅度约为5.48%。

3.结论建议

综上数据分析,增值税率的下调可有效地降低建筑行业增值税税负,行业整体盈利能力将从宏观层面得到提升。与此同时,在成本和附加税下降的情况下,建筑业税前利润增长将达到新的高点。

但由于建筑行业处于产业链中游,行业竞争激烈、整体议价能力较弱且普遍采用成本加成定价,增值税率下调后,业主调低合同价格的情况下,建筑业整体利润增长空间将被极大程度地压缩,建筑业从此次税制改革中的获利水平将被大大减弱,还可能无法获利。

因此,建议建筑企业积极应对,提前做好准备,与业主和供应商做好沟通,包括发票开具和合同价款的调整,尽量能够在此次税制改革中获得最大利益。

二、应对操作建议

根据上述测算分析,建筑企业应从业主和供应商(含分包商)两个层面进行管理应对。

(一)业主方面的应对

1.发票的开具

财税〔2018〕32号文件从2018年5月1日开始执行,与业主结算开具发票的时点应按纳税义务时间进行划分。凡纳税义务时间在2018年5月1日之前的,应按原税率开具发票;反之,则应按新税率开具发票。

2018年5月1日之前已经发生并达到纳税义务发生时间的,这部分建议尽量在2018年5月1日前与业主沟通按原税率11%及时开具发票,否则存在补税及加收滞纳金的风险。

目前由于业主无法及时结算、推迟付款或其他原因,建筑企业存在未按纳税义务发生时间开具发票纳税的情况,建议建筑企业进行以下处理:

(1)梳理已收款未开票(预收款除外)金额,此部分应联系业主,争取在2018年5月1日前按原税率全额开票。

(2)梳理已结算并到付款时点(即已到纳税义务时 间)金额,此部分应积极与业主沟通,争取在税率变动前,解决延迟纳税金额。

2.业主沟通要点

2018年5月1日之后达到纳税义务时间的,按新税率开具发票。针对合同价格应与业主进行沟通:

(1)尽量与业主协商不进行合同价格的调整,也就是保持含税价格不变。

(2)如果业主要求按不含税价格和新税率对合同价格直接进行调整,则与业主沟通时,应强调成本构成中部分项目不能抵扣,或适用未调整税率,且不能保证涉及调整税率的供应商全部可以调价,这样会造成成本上升,项目的利润下降。因此,请业主考虑相关实际情况,通过计算协商部分下调合同价格。

3.已经中标项目待签合同项目

处于正准备签定并且尚未签定合同的(或者尚未开工可改签合同的)项目,应注意合同条款中不含税价款和适用税率的约定。

(二)供应商(含分包商)的应对

1.发票的取得

取票原则上应按纳税义务时间进行划分,凡纳税义务时间在5月1日之前的,均应按原税率取得发票;反之,则应按新税率取得发票。

如果未按纳税义务时间开票发票,造成适用税率错误,严格上讲,此类发票属于不合规发票。取票方将面临不得抵扣、不能税前扣除的风险;而开票方将面临少缴税款,需补缴税款及滞纳金的风险。

北京城市副中心

2.供应商沟通要点

税率下调后,供应商按不含税价格不变进行调价,对于建筑企业来讲是在成本不变的情况下,减少进项税同时减少现金流;而如果不进行调价,建筑企业支付总价不变,但是税率下降了,则会减少进项税同时增加对应成本。因此,税率调整后,建筑企业应积极要求供应商进行调价。

针对提供专用发票(17%税率和11%税率)的供应商,建筑企业应在协商调价时,根据合同约定条款不同采取不同的谈判策略,具体如下:

一是如合同条款已按价税分离约定,明确注明不含税价格及对应税率、税款。则此类合同可直接与供应商协商调价,即不含税价格不变,税率变动税款下降,按变动后的金额执行。

二是如合同条款仅约定总价,未进行价税分离,直接注明含税总价。则此类合同需要与供应商进行谈判,只能从业主调价的影响及供应商税负降低的角度,要求供应商按不含税价格与新税率进行或适当进行价格下调。

简易计税项目

简易计税项目适用征收率3%,进项税不允许抵扣,成本为含税总价。因此税率下调,如果与供应商的含税总价不进行调整,则对简易计税项目的财务及税务指标不会产生影响。

但由于供应商的税率下降,如果含税总价不变,则供应商会获得税率下降的全部好处,这种情况下,建筑企业可以与供应商进行协商,对合同价格进行适当的下调,分享税率下调的好处。合同价格下调可以降低成本,增加项目收益。

具体协商的要点参见一般计税项目。