金融危机以来美国四大银行资产负债结构和盈利比较

2018-04-25刘明彦

刘明彦

中国银行业正面临史上最严厉的监管和央行的宏观审慎评估(MPA)考核,商业银行同业业务正经受着调整的考验,以股份制银行为代表的中型银行存款增长乏力,甚至出现“负债荒” 的威胁。美国作为市场经济的典范,研究其行业资产占比过半的四大银行——摩根大通、美国银行、富国银行和花旗集团,自金融危机以来资产负债结构及盈利变化规律,或许可以为中国银行业改革提供借鉴。

资产构成中贷款占比约为四成,证券投资占半壁江山

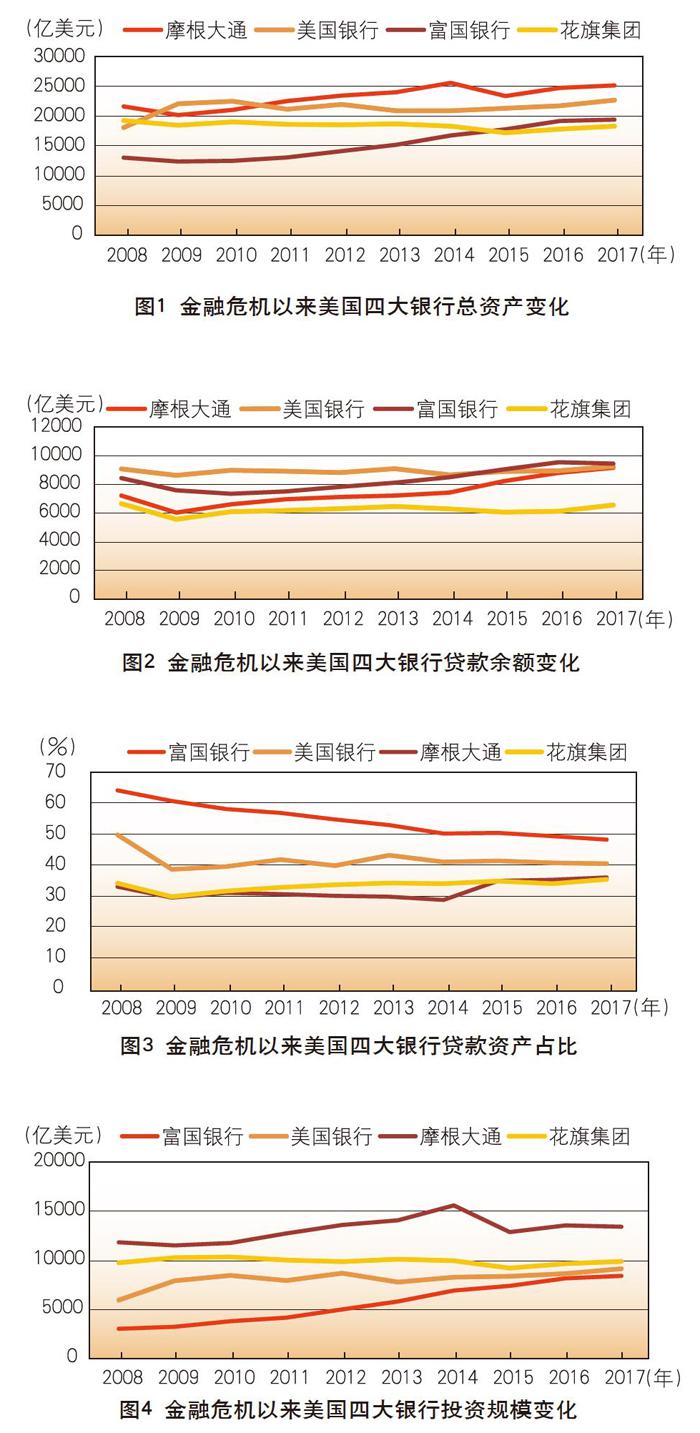

美国四大银行自金融危机以来总资产增速分化,整体增速缓慢,约为行业平均水平的五成。2008年底美国四大银行摩根大通、美国银行、富国银行和花旗集团总资产合计7.24万亿美元,到2017年底升到8.61万亿美元,增长18.89%,平均年增速为2.10%;而同期美国银行业总资产由12.24万亿美元升至16.85 万亿美元,增长37.73%,年增速为4.19%,即美国四大银行年增速仅为行业增速的50%。就四大银行资产增速而言,增速分化严重,富国银行9年间总资产增长49%,美国银行为25%,摩根大通为16%,而花旗集团却出现5%的资产收缩。不过,花旗能够从破产边缘回归正常轨道,也算是一个奇迹。(见图1)

美国四大银行自金融危机以来贷款年均增速约为2%,显著低于同期银行业贷款年均5%的增速。受金融危机的冲击,美国四大银行2009年贷款余额较上年收缩11%,为2.78万亿美元;自2009年至2017年底,美国四大银行贷款余额增长24%,年均增速为3%;而同期美国银行业贷款余额由8.98万亿美元升至12.57万亿美元,增幅为40%,年均增速为5%,美国四大银行传统贷款业务在金融危机之后增速低于同业整体水平,原因是大型银行愿意将资金投向高收益、流动性好的金融市场,即扩大交易账户规模。(见图2)

美国四大银行贷款占资产比例自金融危机以来整体小幅回落,其贷款占比显著低于银行业整体水平。2008年底美国四大银行贷款占资产比例为43%,到2017年底这一比例降至40%,而这期间美国银行业贷款占资产比例稳定在75%的水平,表明美国大型银行贷款占比明显低于同业,而交易账户资产占比则远远高于同业整体水平。就美国四大银行而言,贷款资产占比差异明显, 2008年底富国银行、美国银行、花旗集团和摩根大通这一比例分别为64%、50%、34%和33%,即富国银行和美国银行传统贷款业务占比明显高于摩根大通和花旗集团。随后十年间富国银行和美国银行贷款资产占比降幅显著,分别降至48%和41%,而花旗集团和摩根大通占比则略有上升,分别为35.5%和36.2%,可见后两者更侧重于投资银行业务。(见图3)

金融危机以来美国四大银行投资规模上升约三成,其中富国银行和美国银行投资规模升幅巨大,花旗集团投资规模相对稳定。2008年底美国四大银行投资类资产余额为3.04万亿美元,到2017年度升至4.07万亿美元,累计增长34%。其中富国银行增幅最大,累计增长180%,其次为美国银行,增幅为54%,再次为摩根大通增,幅为13%,花旗集团因受金融危机冲击巨大,九年间投资规模仅增长1%。(见图4)

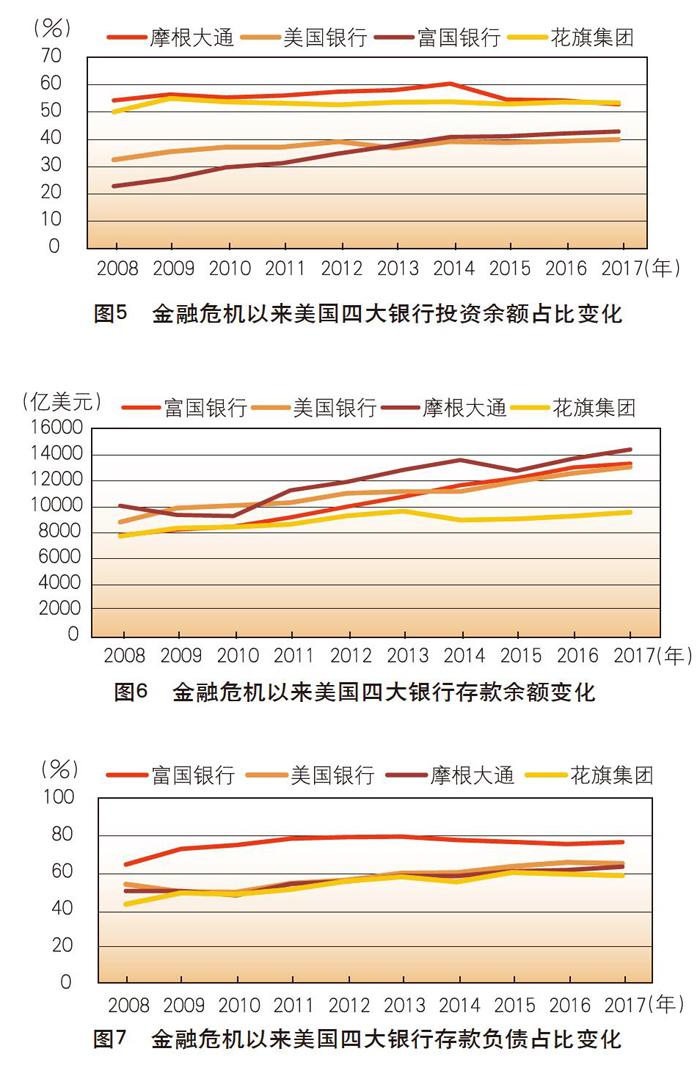

金融危机以来美国四大银行投资余额资产占比显著提升, 其中曾经以传统贷款业务为主的富国银行、美国银行投资占比上升幅度更大。数据显示,2008年底,美国四大银行投资余额占比为42%,到2017年底这一比例升至47%,其中2015年底曾创下49.5%历史高位,表明在股市持续上涨的背景下,大型银行在利润的驱动下提高投资余额占比不可避免,尽管金融危机已经表明这将增加银行的经营风险,尤其是市场风险。图5显示,摩根大通和花旗是传统投资银行业务占比较高的银行,尤其是花旗因此在金融危机中遭受重创,富国银行则以低投资银行业务占比而稳健著称,但金融危机以来,该行投资余额占比也从23%飙升至43%, 看来综合化经营对大型银行是必然选择。

负债构成中存款占比升至近七成,对市场融资依赖显著降低

金融危机以来美国四大银行存款余额保持5%的增速,略低于银行业7%的平均增速。2008年底美国四大银行存款余额为3.45万亿美元,到2017年底增至5.05万亿美元,累计增长46%; 同期美国银行业存款余额由7.33万亿美元升至12.06万亿美元, 累计增长65%,大型银行存款增速明显低于整体水平。但美国四大银行存款增速分化明显,富国银行9年间存款累计增长71%, 年均增长约8%;美国银行、摩根大通分别累计增长48%和43%, 年均增长分别为5.3%和4.8%;花旗集團存款增速最低,累计增长24%,年均增速不足3%。这表明除富国银行外,其他三大型行负债增长更依赖于市场融资。(见图6)

金融危机以来美国四大银行存款负债占比持续上升,富国银行存款负债占比领先优势明显。通常认为存款的稳定性高于金融市场的批发融资,因而存款负债占比高的银行具有低流动风险和低资金成本的竞争优势。数据显示,2008年底,美国四大银行平均存款负债比为53%,到2017年底这一指标上升至66%,提升13 个百分点。从负债角度看,美国四大银行的市场风险明显降低, 其中富国银行的存款负债占比遥遥领先于其他三大银行,这是它在上轮金融危机中受到冲击最小的原因之一。(见图7)

金融危机以来美国四大银行市场融资余额持续降低,花旗和摩根大通降幅最大。美国大型银行的市场融资类似于中国银行业的同业负债,主要包括购买联邦基金和售出的证券回购、交易账户负债、长期借款、短期借款及其他负债,银行的此类资金来源对市场流动性有较大的依赖,且对银行的信用评级非常敏感。数据显示,2008年底美国四大银行市场类融资余额为3.19万亿美元,到2017年底降至2.49万亿美元,降幅为22%,而期间美国四大银行的总负债从6.66万亿美元增加至7.68万亿美元,升幅为15%。美国四大银行对市场融资(批发资金)依赖的降低,表明它们对金融危机教训有所吸收,面临的市场风险明显下降。(见图8)

盈利能力快速恢复,贷款损失拨备大幅减少和交易银行账户盈利飙升是关键

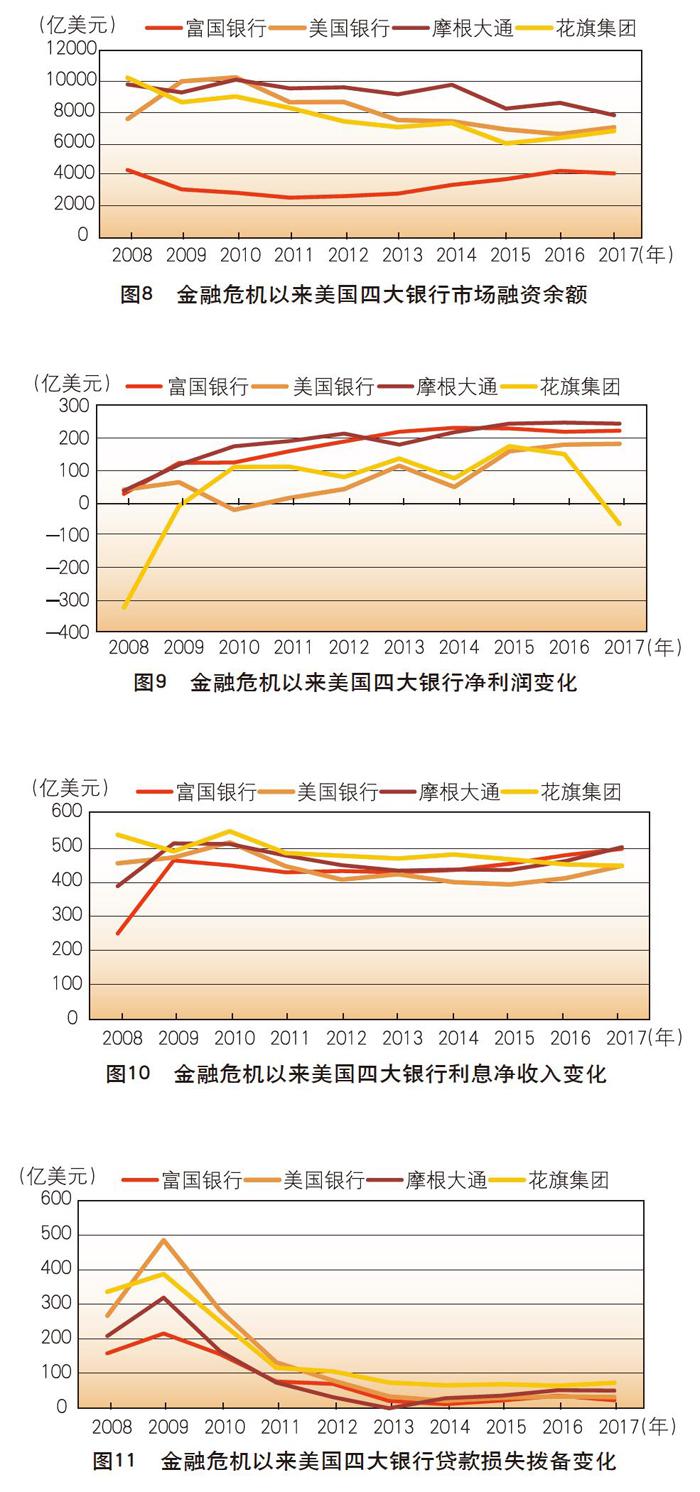

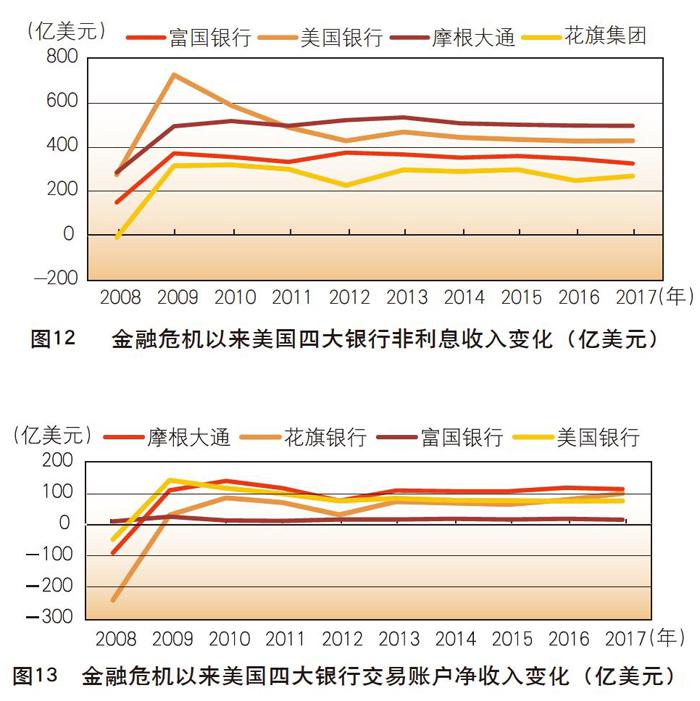

金融危机以来美国四大银行盈利能力大幅增强,包括陷入破产边缘的花旗在内盈利能力都已恢复到危机前的水平。受信用违约率上升和金融市场资产减计的双重打击,2008年底受花旗巨亏324亿美元的影响,美国四大银行亏损220亿美元,到2015年底四大银行净利润合计806亿美元,盈利能力恢复到危机前的水平, 尤其是花旗成功从破产边缘恢复正常盈利,反映出美国银行业极强的韧性和美国市场机制的稳定性。但是,2017年底花旗再次出现亏损66亿美元,主要受新税收改革调整递延所得税资产减计影响,但预计未来减税将产生正面的影响。(见图9)

金融危机以来美国四大银行利息净收入快速回升,但整体增长趋势平缓。2008年底美国四大银行利息净收入为1630亿美元, 两年后大升至24%,创下2020亿美元的近十年历史新高,此后稳中有降,2017年底为1891亿美元,较2010年的高位收缩7%,表明美国四大银行尽管近年来贷款规模稳步增加,但其净利差收窄抑制利息净收入的增长。(见图10)

金融危机以来美国四大银行贷款损失拨备大幅减少,即核销坏账下降,显著推升其盈利能力。数据显示,2008年底美国四大银行的贷款损失拨备为975亿美元,一年后攀升至1411亿美元, 占当年四大银行利息净收入的73%。随后四大银行的贷款损失拨备快速降低,2013年降至137亿美元,之后略有上升,2017年底为187亿美元,表明美国经济持续复苏使四大银行的坏账显著减少。(见图11)

金融危机以来美国四大银行非利息收入快速回升,之后保持稳定,但其波动性明显高于利息净收入。中国银行业一直认为非利息收入因为不受客户信用状况影响,其稳定性会高于利息净收入,但这个诊断从来没有得到数据的支持。数据显示,2008年底美国四大银行非利息收入为699亿美元。随着美国经济走出经济危机,四大银行的非利息收入稳定在1500亿美元左右,2017年底为1515亿美元,较9年前增长117%,表明与交易账户投资损益密切相关的非利息收入比传统的利息净收入波动更大。(见图12)

金融危机以来美国四大银行交易银行账户净收入快速扭亏为盈,近8年四大银行的此项收入并未随美国牛市而增加,而是保持稳定。数据显示,2008年底美国四大银行交易账户净收入为亏损371亿美元,占四大银行非利息收入的50%以上。随着金融市场的回暖,一年后美国四大银行交易账户净收入飙升为盈利305 亿美元,之后的8年围绕280亿美元波动,为四大银行非利息收入增长奠定了基础。但是,并未伴随美国股市长牛而同步增长,表明四大银行交易账户投资相对保守。(见图13)

对中国银行业的启示

配合资管新规落地,稳妥推进大中型银行综合化经营,逐步降低企业的杠杆率。目前中国金融监管机构正试图推进以实现刚性兑付、对资管产品进行净值化管理、规范资金池等为核心的资产管理新规,使近30万亿元的银行理财真正转变化银行的表外资产,让投资者承担起相应的风险,此项改革的正确性毋庸置疑, 但在银行业没有实现综合化经营,即投资银行业务没有得到充分发展的情况下,规范资产管理业务,正迫使银行将部分非标资产由表外转向表内,银行贷款占资产比例上升。比如,工商银行贷款占资产比例从2008年底的45%已经上升到2016年底的54%,同期建设银行这一比例从46%升至56%,而美国四大银行目前贷款占资产比例仅为40%,贷款占比的上升对中国银行业资本提出更高的要求,同时也进一步提高了企业和个人的杠杆率。根据国际经验,建议推进具有较强金融市场投资研究能力的大中型银行的综合化经营,引导部分银行资金通过交易银行账户直接投资,从而逐步提高我国企业直接融资占比,降低企业的杠杆率。

调整货币供给方式,降低货币市场利率,抑制存款的理财化,稳定中国中大型存款负债占比。数据显示,中国有八家上市股份制银行2008年底负债为7.8万亿元,存款为6.01万亿元,存款负债占比为77%,到2017年三季度末,负债为36.79萬亿元, 存款为21.85万亿元,存款负债比为59%,明显低于2017年美国四大银行存款负债比66%的水平,加之中国实施同业存款占比不得超过三分之一的监管限制,国内股份制银行稳定和增加存款的压力正在上升,即出现所谓的“负债荒”。即使是吸储能力强大的国内四大银行,近十年存款负债比也由88%降至81%。导致中国中大型银行存款负债率下降的主要原因之一是理财业务快速发展,银行理财产品余额仅仅十年时间从无到有,快速扩张到30 万亿元的规模,由于理财产品收益率超过4%,而一年期存款利率仅为1.35%,投资者追求高收益致使存款理财化,这加剧了存款的流失。银行理财产品收益高企的直接原因是一年期SHIBOR 利率从2016年11月3.03%升至2017年三季度末的4.40%,超过4.35%的一年期贷款利率。引发SHIBOR利率大幅上升的主要原因是货币供给MLF高达3.25%的利率及抑制银行货币创造的MPA考核。建议央行降低MLF利率,或者调整货币供给方式, 以购买长期国债、高评级企业债券为市场提供长期、稳定的低成本资金,从而降低货币市场利率,进而压低理财产品收益,收窄存款利率与理财收益率之间的利差,抑制存款的理财化,稳定和提高中型银行存款负债占比,降低银行流动性风险,增强其服务实体经济的能力。

(作者系对外经济贸易大学研究员,任职于中国民生银行)