2017全球商业航天投资报告

2018-04-25航天加工程技术研究院

+ 航天加工程技术研究院

风险投资从来不乏追逐,初入行的投资人跟随成熟投资人,成熟投资人对全球顶级投资人的策略很感兴趣,作为一种前沿风向来研究。特别是当科技企业家伊隆·马斯克、理查德·布兰森以及杰夫·贝索斯都全情投入商业航天领域时,从2011年以来,在太空领域投资的风险资本急剧增加,红杉资本、Bessemer、DFJ以及RRE等投资机构都已经投资太空领域。

国内,国有、民营背景的投资机构也纷纷布局,虽然“商业航天”至今未成为大家普遍认为的“蓝海市场”,但从一级市场的投资逻辑来讲,这是符合正常发展轨迹的,“布局而后炒作”,炒热“蓝海”概念是为了击鼓传花。

整体来讲,2017年国内外在航天发射、卫星应用两个入手点上投资案例频频,其中不乏亿美元级的融资量,“佛灯火”一样地持续用资本推动新兴行业的发展。

由于统计标准不一,各机构公布的数据有相当的差异,例如投资公司Space Angels的报告认为,去年私人投资者为商业航天公司提供的投资总额达到了39亿美元,而同为投机机构的Seraphim Capital则认为这个数值是20多亿美元。

航天加工程技术研究院从公开渠道上搜集整理了2017年全球航天领域的商业投资信息,包含大宗收并购、传统公司投资方向及商业航天风险投资案例。因公开资料有限,这不是一份完整的统计名单,但我们相信,这些信息仍能够帮助行业内外相关人士一窥商业航天的资本动向。

一、海外航天商业投资情况

1、航天企业收并购情况

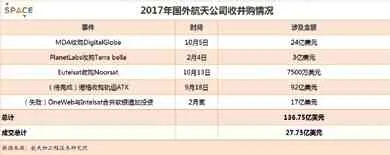

2017年海外航天领域,企业收购包含6宗交易,涉及金额136.75亿美元(其中成交4宗,共27.75亿美元,失败1宗计17亿美元,另有一宗92亿美元的交易进行中),见表1。涉及企业既包括诺斯罗普·格鲁门、Intelsat、Eutelsat等传统大型企业,也包括Planet Labs等航天新贵。

表1

2月4日,行星实验室公司(Planet Labs)宣布将收购谷歌旗下卫星图像公司Terra Bella。尽管双方没有透露具体的交易价格,但据知情人士称,该收购价低于谷歌当时收购Terra Bella时的5亿美元,但仍在3亿美元以上。根据双方达成的协议,Planet Labs将收购Terra Bella业务和卫星,而谷歌则将继续通过授权的方式为其地图产品提供卫星图像。

2月,日本软银集团支持的美国一网公司(OneWeb)和国际通信卫星公司(Intelsat)同意通过换股合并。双方计划将两种轨道的卫星业务合并,提供覆盖全球的低成本、多样化的网络连接。作为交易的一部分,软银将向合并后的公司注资17亿美元,持股40%。但是,由于没有获得Intelsat债权人的足够支持,这项合并交易最终落空。

9月18日,诺斯罗普·格鲁曼公司(Northrop Grumman,简称诺格)和轨道ATK公司(Orbital ATK)宣布,诺格将以92亿美元的价格收购轨道ATK。按照交易条件,诺格将支付78亿美元现金,并承担对方14亿美元的债务。轨道ATK在诺格所欠缺的运载、小卫星、推进系统和某些军事项目上具有专长,而诺格则在较大型卫星等轨道ATK所不擅长的其它领域具备实力。该交易有望于2018年上半年完成。

加拿大卫星公司麦克唐纳·迪特维利(MacDonald Dettwiler &Associates,MDA)2月24日宣布,将以24亿美元收购美国数字地球公司(DigitalGlobe,DG公司)。最终在10月5日完成收购,合并后的新公司命名为麦克撒(Maxar Technologies)。MDA公司拥有70多颗卫星,用于提供例如电视、卫星广播和宽带等消费服务。DG公司拥有WorldView等系列在轨商业遥感卫星,此外,还拥有全球影像数据库和其他产品。

10月13日,欧洲通信卫星公司(Eutelsat)宣布正以7500万美元的价格收购中东卫星广播服务商努尔卫星公司(Noorsat)。努尔卫星公司主要依靠欧卫通的容量向中东传送电视节目,欧星公司预计能从努尔卫星公司目前的业务上取得1500万美元的年化收入。

2、传统航天企业投资动向

航空航天、国防、安防和先进技术公司洛克希德·马丁(Lockheed Martin)对外发布消息称,其为最先进的卫星生产设施投资3.5亿美元,配备工业级3D打印机和“虚拟沉浸环境”。该计划将在2020年完成。

3、商业航天融资情况

(1)火箭制造及发射服务

该领域,共有5家公司获得了总额为25.581亿美元的投资,见表2。

同样是由亿万富翁所创立的蓝色起源公司(Blue Origin)和太空探索技术公司(SpaceX),在2017年都获得了丰厚的资金注入。蓝色起源的资金主要来自创始人——同时也是亚马逊创始人的杰夫·贝索斯(Jeff Bezos),其于5月和11月两次通过出售亚马逊股票套现的方式,对蓝色起源投入9.41亿美元和10亿美元占该领域总融资额的75.9%。贝索斯曾表示,将会每年出售10亿美元亚马逊股票,以资助蓝色起源的火箭项目。SpaceX在2017年则募集到两笔资金,分别是7月的3.5亿美元,及11月的1亿美元私募股权融资。SpaceX此轮融资的公司估值已经达到了215亿美元,融资总金额已接近15亿美元。

表2

在2017年,两家新锐火箭创业企业表现不俗。3月,来自美国的火箭试验公司(Rocket Lab)成功获得7500万美元D轮融资。在此轮融资之后,成立于2006年的Rocket Lab融资总额达到1.48亿美元,当前估值已经超10亿美元。另一家火箭创企美国矢量公司(Vector),于6月29日宣布完成2100万美元的A轮融资,该公司4月份曾完成一轮450万美元的过桥融资,旨在支撑A轮融资之前的运行。在此之前,该公司已筹到225万美元资金,并从NASA和国防高级研究项目局(DARPA)拿到了“小企业创新研究”计划合同。矢量公司称,它将用所筹资金来加速开展其“矢量”R小运载的试验工作。

意大利小运载制造商艾维欧公司作为传统势力,通过出售68%的股票上市融集到6000万欧元(6560万美元)资金。其维加火箭由法国阿里安公司代销,目前维加火箭平均每年发射3次,并将于2018年执行一次在不同轨道上部署20~30颗微小卫星的发射任务。

(2)卫星制造与运营

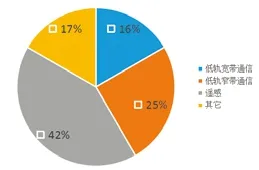

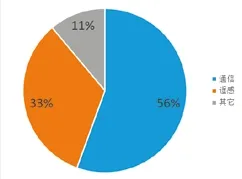

该领域,共有12家企业获得了总额为6.81亿美元以上的投资(见表3)。其中按照业务类型分类,卫星通信类企业6家,遥感类企业5家,其它类1家(各类型占比情况,如图1);融资额超过千万的企业有7家,融资额为百万级别的企业有5家。

图1 海外卫星制造与运营领域,获得投资的企业按照业务类型分类情况

表3

表5

表4

值得一提的是,低轨宽带星座企业的融资额拔得头筹,达到近6亿美元,这充分体现了低轨宽带通信星座的建设难度和资金需求量在该领域中均最大。其中,一网公司(OneWeb)一家独得5亿美元,占该部分总融资额的70%左右。Oneweb本轮投资方为软银集团(Soft Bank),此次交易完成之后,软银在OneWeb的总投资额已达到15亿美元。

获得融资的遥感与数据分析类企业数量在该领域中占比最高,为42%,且融资额均超过千万美元,一定程度上反映出,该类企业是最受私募资本青睐的细分方向。

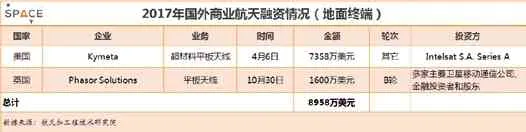

(3)地面终端领域,共有2家企业获得了总额为8958万美元的融资(见表4),二者业务方向相同,均为平板天线。随着下一轮卫星通信浪潮的到来,及相控阵等相关新技术的突破,能够帮助用户获得更好的连接及用户体验的平板天线频频获得资本抛来的橄榄枝,预计将在未来几年中持续保持热度。

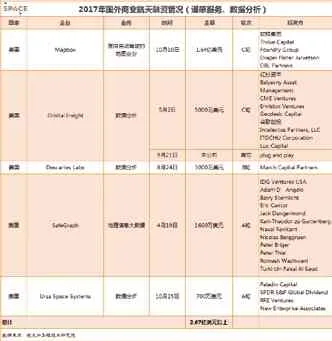

(4)遥感服务及数据服务

共有5家企业获得了总额为2.67亿美元的融资(见表5),除一家企业外,额度均达到千万以上。不同于兼顾数据分析的遥感卫星建设及运营商,这类企业根据可获得的卫星及航空遥感图像,结合人工智能及机器学习算法,根据用户需求对特定遥感数据进行分析和提取,为用户提供地图、政务管理、农业生产、期货交易、经济运行情况等服务或决策依据。

(5)空间资源利用

共有2家企业获得了总额为9020万美元以上的投资(见表6),其中致力于月球开放的日本iSpace融资9020万美元,美国纳型支架公司融资数额未公布。

表6

(6)其它

共有4家企业获得了总额为3745万美元的融资(见表7),包含太空碎片清理、共享微信平台等业务方向。

(7)小结

综上所述,海外商业航天领域,2017年共有30家企业获得总计37.2333亿美元以上的投资(见表8)。

二、中国航天商业投资情况

表7

表8

表9

1、航天及卫星应用领域中企海外并购

2017年中国航天领域,共有5家企业进行了6宗海外并购活动,涉及总标的额为9.5034亿美元(见表9),其中4宗成功,总标的额为2.5134亿美元;2宗并购标的为美国公司(总标的额为6.99亿美元),均在美国政府干预下以失败告终。

卫星通信领域收购占其中四项,分别是:达华智能7300万美元收购星轨公司的全部股权,以取得塞浦路斯政府授予的三条Ka卫星轨道资源排他性使用权利;达华智能980万美元收购马来西亚卫星通信公司ASN(全称ASN Satellites Corporation Sdn Bhd)49%的股份,以获取卫星资源及当地运营牌照;海能达以7056万美元收购加拿大基站天线和卫通终端厂商、美军供货商诺赛特公司(Norsat)100%股份;喜乐航计划以28亿人民币收购全球知名机上互联解决方案提供商全球鹰公司(Global Eagle)34.9%的股权,但美国相关监管机构以影响国家安全为理由,否决了该投资计划,最终导致收购案流产。

另两起并购分别是北斗星通为推动自身汽车电子业务板块的规模化发展,完成了对德国intech GmbH股权收购与增资工作,及四维图新对全球最大的数字地图供应商HERE公司10%股权的交易。后一起交易由于迟迟未获得美国外国投资委员会(CFIUS)的许可,最终被取消。

2、商业航天企业投融资情况

(1)火箭制造及发射服务

该领域,共有3家企业获得总额为13亿人民币以上的投资(见表10),其中国有投资额接近12亿元人民币,占该部分总融资额约92%。

作为混改及军民融合的典型,航天科工火箭技术有限公司在过去的两年一直是积极活跃在商业发射市场。2017年12月18日,该公司在上海联合产权交易所举行A轮增资签约仪式,与8家社会投资机构(含部分民营社会资本)签订协议,现场募集资金12亿元。而民营火箭发射服务商星际荣耀公司和零壹空间公司,在资本市场上也获得了不俗的成绩。

表11

图2 国内卫星制造与运营领域,获得投资的企业按照业务分类情况

(2)卫星制造与运营

共有9家企业获得了总额为8亿人民币以上的投资(见表11)。根据通信、遥感、其它(含科学实验及卫星制造)等业务大类进行划分发现,在该领域企业中,拟从事低轨卫星通信业务的企业达到5家,占比达到56%(见图2),这与国外相同领域的情况有较大差别。

其中,上市公司华讯方舟获得6亿元人民币融资,占该领域总融资额接近75%。

(3)遥感服务与数据分析领域,仅有1家企业获得了总额为6000万元人民币的投资(见表12)。

(4)小结

中国商业航天领域在2017年共有13家企业获得总额为21.6亿元人民币(约合3.18亿美元)以上的投资(见表13),主要集中在火箭发射及星座建设环节,产业及资本热度尚未向产业链下游的卫星应用环节转移。

三、总结

表12

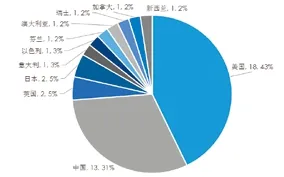

综上所述,根据公开资料统计,2017年全球商业航天领域,共有43家企业获得总额为40.4133亿美元以上的投资,其中美国企业18家,中国企业13家,日本、英国企业各2家,意大利、以色列、芬兰、澳大利亚、瑞士、加拿大、新西兰企业各1家(见图3)。

表13

图3 2017年各国获得投资的商业航天企业数量占比情况