房企融资杠杆对房价影响的实证分析

2018-04-11谭本艳向古月

谭本艳,黄 婧,向古月

(三峡大学 经济与管理学院,湖北 宜昌 443002)

0 引言

自中国实行了住房制度改革以来,房地产行业得到了迅速发展,房价也相应出现了快速攀升。房价快速攀升不仅直接与广大公众的生活息息相关,而且会对实体经济产生较大的挤出效应。因此,房价问题受到政府的高度关注。同时,房价问题也成为学术界研究的热点话题,国内外学者对影响房价的因素展开了大量研究,从已有文献来看,国内外学术界的研究视角主要集中在两个方面。一方面是研究收入、人口、土地供给等因素对房价的影响[1-5]。另一方面是研究货币政策、税收政策、土地政策等宏观调控政策对房价的影响[6-14]。

众所周知,房地产行业属于典型的双向杠杆行业,即房地产开发商(以下简称房企)通过较少的自有资金进行杠杆融资获得较多的资金开发房产,购房者通过较少的自有资金向银行贷款购买房产。从理论上讲,如果房企融资金额较大,可能会提高房价来消化财务成本。因此,房企融资杠杆的存在对房价有较大的影响。党中央提出的“供给侧结构性改革”战略中的一个重要内容就是“去杠杆”,为此,本文将在研究中国房产价格和房企融资杠杆现状的基础上,分析房企融资杠杆影响房价的原因,并基于空间面板数据模型实证分析房企融资杠杆对房价的影响。

1 中国房产价格概况

本文从Wind数据库选取了中国31个省市1999—2015年的商品房(房屋)的平均销售价格(以下简称房价)的数据,对中国房产价格进行研究。中国总体房屋均价由1999年的1676.53元/平方米开始逐年上涨,到2015年达到了7514.80元/平方米。从增长速度来看,中国房价在1999—2015年间年均增长超过10%。

限于篇幅,本文仅列出了中国31个省市1999年、2008年和2015年的房价情况(见表1)。

表1 31个省市房价 (单位:元/平方米)

从表1可以看出,不同省份之间房价差异较大。中、西部地区房价普遍低于东部沿海地区。

进一步,本文将31个省市1999—2015年房价作算数平均计算,并将房价介于[2400,2800)、[2800,4000)和[4000,11000)三个区间分别界定为房价水平高、房价水平一般、房价水平较低。结果显示:(1)房价水平高的省市包括8个,分别是北京、上海、浙江、天津、广东、海南、福建和江苏,房价介于4000元/平方米和11000元/平方米之间;(2)

房价水平一般的省市包括12个,分别是辽宁、四川、重庆、山东、湖北、陕西、安徽、黑龙江、云南、广西、河北和吉林,房价介于5000元/平方米和6500元/平方米之间;(3)房价水平低的省市包括11个,分别是甘肃、湖南、河南、贵州、内蒙古、青海、江西、新疆、山西、宁夏和西藏,房价介于2400元/平方米和2800元/平方米之间。

2 房企融资杠杆概况

2.1 房企融资杠杆的界定

在中国的实体经济中,金融产品相对匮乏,房地产行业凭借其独特的投资价值成为具备金融属性的行业,面对房地产产品的这一特殊属性,行业内参与者都在很大程度上依赖融资杠杆工具。房地产投资的资金来源总的来说包括两大部分:自有资金和外部资金,其中外部资金主要来源于国内贷款、利用外资以及其他资金来源。本文对房企融资杠杆做如下界定:房企融资杠杆率=借贷资本/自有资本,采用借贷资金来增大所得税前权益投资收益率称为融资杠杆,在项目投资中借贷资金占的比重越大则杠杆效应越显著。其公式如下:

levi=(i=1,2,3,…,31) (1)

式(1)中,levi表示省份i房企的融资杠杆率;loani表示省份i房企融资结构中的借贷资本总金额;totali表示省份i房地产企业融资的自有资本总金额。显然,融资杠杆率levi反映了房企通过自有资金撬动外部资金的能力。loani ownedi

2.2 房企融资杠杆率的省际差异

为了分析中国31省市房企融资杠杆率levi的差异,本文从Wind数据库收集了31个省市1999—2015年房地产开发企业资金来源的数据,并根据式(1)计算了各省市房企的融资杠杆率levi。在此基础上,进一步计算了1999—2015年31个省市房企融资杠杆率levi的简单算术平均值(见表2)。

表2 31个省市房企融资杠杆率(1999—2015年平均值)

由表2可以看出,在1999—2015年期间,31个省市levi最大值达到3.55,最小值仅为0.65。其中,有13个省市房企融资杠杆水平高于全国平均水平,即房企融资杠杆率(levi)大于1.86;有18个省市房企融资杠杆水平低于中国平均水平,即房企融资杠杆率(levi)低于1.86。进一步,本文将 levi介于[0.65,1.55)、[1.55,2.00)和[2.00,3.55]三个区间分别界定为融资杠杆水平较高、融资杠杆水平一般和融资杠杆水平较低。结果显示:(1)融资杠杆水平较高的有11个省市,包括浙江、北京、福建、广东、上海、江苏、云南、重庆、天津、宁夏和广西,lev在2.05和3.55之间;(2)融资杠杆水平一般的有11个省市,包括贵州、西藏、新疆、江西、湖北、四川、海南、陕西、安徽、山东和湖南,lev在1.55和1.99之间;(3)融资杠杆水平较低的有9个省市,包括甘肃、山西、河南、河北、辽宁、青海、吉林、黑龙江和内蒙古,lev在0.65和1.53之间。

2.3 融资杠杆影响房价的原因

(1)房地产企业融资成本上升推动房价上涨。近年来,中国房地产市场的融资渠道已经形成了银行、资本市场、公司债、非标债权等更为多元的融资结构,使得大部分规模企业的融资结构和成本得到优化,但是部分渠道(如公司债)的借贷资金利息较高。同时,随着负债规模的不断扩大,企业的盈利状况下降,加之企业加杠杆购地的行为越来越多,部分企业进入高价地股权转让潮,暴露出企业资金周转能力有限,因此变相增加了企业的融资成本,从而推高房价。

(2)借贷资本转化为有效投资的时滞性引起价格变动。由于商品房从开始生产到在市场上出售有一个较长的生产周期,当商品房的生产规模或产量确定后,在一个生产周期完成之前不能中途改变;当大量借贷资本流入房地产市场后,部分资本未及时转化为有效的投资并迅速投入到商品房的建设中,因此房地产市场会经常出现供求不均衡的现象,从而引起价格变动。

(3)融资杠杆加速房市投机行为导致房价动荡。投资者选择房地产作为投资方向的一个重要的出发点是期待依靠房地产企业的融资杠杆效应,从获取财务杠杆利益出发,通过获得更多的借贷资本来扩大自己的投资规模;但是其中不乏投机者有意炒作抬高房价,市场上的部分参与者通过各种手段制造抢房假象,其中不可忽视的是有部分开发商和房产中介的推波助澜;遍地的抢房热潮使得购房者人人自危,也促使房价非理性上涨。

3 样本数据及研究方法

3.1 样本数据说明

本文选取的变量为中国31个省市1999—2015年的面板数据,数据全部来源于Wind数据库。各变量解释如下:(1)被解释变量p。各省市历年房价,来自Wind数据库。(2)解释变量lev。各省市历年房企融资杠杆,由前文计算所得。(3)控制变量income、cost、M。参考国内学者已有的研究,本文选取城镇居民人均可支配收入(income)、房屋竣工造价(cost)以及广义货币供应量(M)作为控制变量。

3.2 研究方法

3.2.1 空间自相关

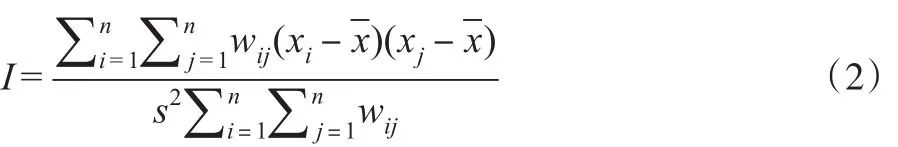

由于某一区域内的某种经济现象总是与其相邻省市的相应经济现象息息相关,这种空间上的相关性特征,称之为空间自相关性。莫兰指数(Moran’s I)是常用来度量全局空间自相关的统计指标,对任一年份,其计算公式为:

其中,s2为样本方差;wijk为二进制的邻接空间权值矩阵,用于定义空间对象的相互邻接关系(选取二阶邻接权值矩阵);Moran’s I的取值介于-1和1之间,取值大于0表示存在正相关关系,取值小于0表示存在负相关关系,取值接近于0表示不存在相关关系。以计量融资杠杆的莫兰指数为例,若Moran’s I取值大于0,则表明在所考察的区域内,融资杠杆高的省份之间相邻,融资杠杆低的省份之间相邻;若Moran’s I取值小于0,则表明在所考察的区域内,融资杠杆高的省份与融资杠杆低的省份之间相邻。

3.2.2 空间面板数据模型

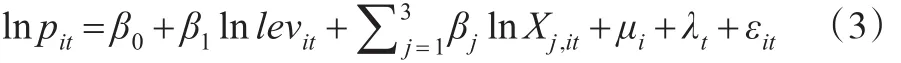

本文在经典面板数据模型式(3)的基础上来说明空间面板数据模型:

式(3)中,pit为房价;levit为房企融资杠杆;Xit为3个对房价有显著影响的控制变量;本文选取的控制变量为income、cost、M;i=1,2,…,31表示31个省市;t=1999,2000,…,2015表示时间维度;μi、λt和εit是服从独立同分布的干扰项,分别表示来自截面维度的干扰项、来自时间维度的干扰项、同时来自截面和时间维度的干扰项。

然而,从中国的实际情况来看,东南沿海省份的房价大多都高于中部省份,这表明房价可能存在空间上的依赖性。因此,可以将经典面板数据模型扩展为空间面板数据模型以解决变量的空间依赖问题。空间自回归模型(SAR)、空间误差模型(SEM)以及空间杜宾模型(SDM)是空间面板数据模型的三种主要类型:

(1)空间自回归模型(SAR)。该模型主要考察被解释变量在所考察区域内的空间相关性,即房价在所考察的省市之间的空间相关性,探讨某个省市是否有溢出效应或扩散现象,模型表达式如下:

式(4)中,δ为空间自回归系数,矩阵W即为空间权值矩阵,本文采用二阶邻近矩阵来对空间权值矩阵W做出如下定义:如果两个空间单元有公共边界时,那么认为这两个单元是相邻接的,对应的空间权重矩阵的元素wij赋值为1,否则取0。例如北京和天津空间上相邻,wij的赋值为1,北京和新疆空间上不相邻,wij的赋值则为0。

(2)空间误差模型(SEM)。该模型研究误差扰动项是否存在空间依赖作用,探讨的是邻近省份观测值变量的空间相关强度,以及由邻近省份产生的变量误差对本地区观测值的影响程度,模型表达式如下:

其中,εi,t是空间误差项,λ是空间误差自相关系数。

(3)空间杜宾模型(SDM)。空间杜宾模型的考察范围更广,对于该模型所考察的变量,既考虑了因变量的空间相关性,又考虑了残差项的空间自相关性。同时将自变量对因变量的影响的空间交互作用纳入考察范围,对空间变量之间的关系具有更好的解释能力,模型表达式如下:

式(6)中,β和γ表示未知系数。在满足一定条件下可将上述模型简化为空间自回归面板模型式(4)或空间误差面板模型式(5)。

4 实证分析

4.1 空间自相关检验

本文对模型使用的变量进行了全域空间自相关性Moran’s I检验,限于篇幅,本文仅列出对房价(lnp)和房企融资杠杆(lnlev)的空间自相关检验结果(见表3)。

表3 空间自相关全域Moran’s I检验

通过表3可知,对于样本期间的各个年份,房价(lnp)全域的Moran’s I都在0.23以上,融资杠杆(lnlev)全域的Moran’s I除2015年以外都在0.19以上,这表明房价(lnp)、融资杠杆(lnlev)均存在着显著的空间自相关。

4.2 模型估计结果及分析

本文的模型估计采用Stata软件完成。由于通常面板数据模型有固定效应和随机效应两种估计方法。为此,本文使用Hausman检验来判断究竟是采用固定效应还是随机效应估计结果。Hausman检验结果表明,无论是经典模型、SAR模型、SEM模型还是SDM模型,均应该采用固定

效应估计结果。表4是四种模型的固定效应估计结果。

表4 模型估计结果

由表4的估计结果可以看出:

(1)从调整的拟合优度R2来看,经典模型、SAR模型、SEM模型和SDM模型的R2都超过了0.95,模型拟合效果都较好,说明被解释变量可以很好地用解释变量来解释。另外,考虑空间相关性的SAR模型、SEM模型和SDM模型的R2均高于不考虑空间相关性的经典模型。可见,在探讨房企融资杠杆对房价影响时忽略空间相关性可能导致模型估计偏误。

(2)SAR模型的估计结果显示,房价的空间滞后项回归系数δ估计值的符号为正,且在1%的水平上显著,说明房价存在空间上的相关性,即邻近省(市、区)的房价上升对本省(市、区)的房价具有正向溢出的效应。为此,对于经典模型而言,由于没有考虑房价的空间相关性,回归求得的房企融资杠杆对房价影响的估计值就是有偏的。

(3)SEM模型的估计结果显示,空间误差自相关系数λ估计值的符号为正,且在1%的水平上显著,说明误差项存在空间上的相关性。为此,对于SAR模型而言,由于没有考虑误差项的空间相关性,回归求得的房企融资杠杆对房价影响的估计值就是有偏的。

(4)SDM模型的估计结果显示,解释变量income空间交互项回归系数估计值符号为负,且在1%水平下显著,说明收入对房价的影响也存在空间交互作用。为此,对于SAR模型和SEM模型而言,由于没有考虑解释变量对被解释变量影响的空间交互作用,回归求得的房企融资杠杆对房价影响的估计值就是有偏。相反,由于SDM模型既考虑了被解释变量的空间相关性,又考虑的解释变量和误差项的空间相关性,其对于房企融资杠杆对房价影响的估计值是无偏并且一致的。另外,比较SAR模型、SEM模型和SDM模型的似然函数值,也可以发现SDM模型拟合最好,因此,本文选择SDM模型估计结果作为实证结论。

(5)从本文最终选择的SDM模型估计结果来看,房企融资杠杆(lnlev)的系数β1估计值为0.116,并且在1%的水平下显著,表明房企融资杠杆对房价有显著的正向影响。且房企融资杠杆对房价的弹性约为0.116,具体地,房企融资杠杆每上升1%,房价平均而言将上涨0.116%。另外,所选取的反映房地产需求、供给和宏观经济政策的控制变量可支配收入(income)、房地产竣工造价(cost)和货币政策(M)的参数估计值均至少在5%的水平下显著,表明居民收入、建造成本和宏观经济政策对房价有显著影响。

5 结论

本文得出的主要结论如下:(1)房地产市场具有一定的区域性,同时不同区域或城市之间的房价也存在空间联动;(2)房企融资杠杆在中国范围内有较强的空间差异;(3)由莫兰指数可知,房价、房企融资杠杆存在较强的空间自相关;(4)房企融资杠杆对房价的增长具有显著正影响,融资杠杆水平每增加1%,房价将上涨0.116%。

参考文献:

[1]Montgomery C A.Ranking the Benefits of Biodiversity:An Exploration of Relative Values[J].Journal of Environmental Management,2002,65(3).

[2]徐建炜,徐奇渊,何帆.房价上涨背后的人口结构因素:国际经验与中国证据[J].世界经济,2012,(1).

[3]Peng R,Wheaton W C.Effects of Restrictive Land Supply on Housing In Hong Kong:An Econometric Analysis[J].Journal of Housing Research,1994,5(2).

[4]平新乔,陈敏彦.融资、地价与楼盘价格趋势[J].世界经济,2004,(7).

[5]况伟大.房价与地价关系研究:模型及中国数据检验[J].财贸经济,2005,(11).

[6]安辉,王瑞东.我国房地产价格影响因素的实证分析——兼论当前房地产调控政策[J].财经科学,2013,(3).

[7]崔光灿.房地产价格与宏观经济互动关系实证研究——基于我国31个省份面板数据分析[J].经济理论与经济管理,2009,(1).

[8]王鹤.基于空间计量的房地产价格影响因素分析[J].经济评论,2012,(1).

[9]李芳,李秋娟.人民币汇率与房地产价格的互动关系——基于2005—2012年月度数据的MS-VAR模型分析[J].国际金融研究,2014,(3).

[10]谭小芬,林木材.人民币升值预期与中国房地产价格变动的实证研究[J].中国软科学,2013,(8).

[11]Davis E P,Zhu H.Bank Lending and Commercial Property Cycles:Some Cross-Country Evidence[J].Journal of International Money and Finance,2011,30(1).

[12]段忠东,曾令华,黄泽先.房地产价格波动与银行信贷增长的实证研究[J].金融论坛,2007,12(2).

[13]秦岭,姚一旻.我国银行信贷与房地产价格关系研究[J].经济社会体制比较,2012,(2).

[14]Quigley J M,Rosenthal L A.The Effects of Land Use Regulation on the Price of Housing:What Do We Know?What Can We Learn?[J].Cityscape,2005.