“好风投”更能降低企业IPO抑价率吗?

——基于“投、管、退”三部曲的视角

2018-04-08付辉

付 辉

(江南大学 商学院,江苏 无锡 214122)

一、引 言

创业企业因融资能力不足,较难获得传统金融机构的资金支持,导致“信贷配给问题”。风险投资机构(简称风投机构)以专业服务职能填补了这一市场空缺,投资并参与创业企业发展管理,促进企业成长。风投进入企业的主要目的是帮助企业成长,实现价值增值,从而顺利退出并最大化投资收益,然后再寻找新项目开启新一轮的投资过程。风投机构的投资实践正是围绕着“价值发现—价值创造—价值实现”而形成投、管、退的三部曲(李曜和王秀军,2015)。被投资企业成功发行新股上市(Initial Public Offerings,IPO)是风投机构获取投资回报的最理想、最成功的退出方式。现有国外文献主要聚焦于风投在“管”阶段对企业发挥监管与增值职能的作用机理,并强调风投在“投”阶段所具有的甄别(screening)选择效应(Sørensen,2007;Peneder,2010;Dai等,2012;Knockaert和Vanacker,2013;Dutta和Folta,2016;Bernstein等,2016)。然而,究竟是风投有效发挥监督增值职能而改善企业状态,还是仅发挥了甄别效应而搭上企业发展的“顺风车”,则仍是一个存在争议的问题;更进一步地,风投对企业IPO定价效率具体的影响机制或渠道究竟如何,特别是“好风投”是否能够更有效地发挥监管增值职能,而降低企业IPO抑价问题,就更是经验研究不可回避的议题。根据风投机构的“投、管、退”三部曲特征,本文聚焦风投机构对创业企业IPO抑价影响的作用机制,由此揭示中国风投机构在影响创业企业IPO抑价率中的作用和效果,为风投机构和创业企业的共同发展提供经验借鉴。

IPO抑价在资产定价与公司金融领域虽已有广泛探讨,但仍然存在争议。尤其是风投在IPO抑价问题中所发挥的监督增值职能与甄别选择效应的作用机制有待深入探讨。大量文献研究了在“管”阶段风投对企业所发挥的监督(monitoring)与增值职能(Barry等,1990;Sapienza等,1996;Kaplan和Strömberg,2001;Sørensen,2007),由于参与企业监管而熟悉企业内部信息,风投可以向资本市场传递出企业质量信号,而发挥认证(certification)效应(Megginson和Weiss,1991),但年轻的风投会有强烈动机推动企业尽早上市而表现出逐名(grandstanding)效应(Gompers,1996)。在研究方法上,大多使用有风投背景和无风投背景的上市企业样本进行研究(Barry等,1990;Kaplan和Strömberg,2001;Puri和Zarutskie,2012;Guo和Jiang,2013;Croce等,2013),试图识别风投对企业的监督与增值作用。国内学者也多采用有无风投作为样本,就风投机构的监督增值职能对IPO抑价及相关表现(陈工孟等,2011;张学勇和廖理,2011;汪炜等,2013;周翔翼等,2014;李曜和王秀军,2015;许昊等,2015;张学勇和张叶青,2016;乔明哲等,2017)等方面进行了大量研究与探讨。也有研究尝试使用倾向得分匹配和Heckman模型来解决内生性问题(赵静梅等,2015;李曜和王秀军,2015)。但正如Bernstein等(2016)所指出的,如果直接使用有无风投背景的上市企业样本,并未很好地解决甄别效应所导致的样本选择问题,即有无风投背景的企业可能彼此之间存在内生性差异,尤其体现为风投机构可能倾向于投资更具发展潜力的企业。

最新的文献已经开始关注风投所具有的甄别选择效应与监督增值效应的区分(Sørensen,2007;Peneder,2010;Dai等,2012;Knockaert和Vanacker,2013;Bernstein等,2016;Dutta和Folta,2016),首先强调了风投提供融资服务的职能,然后关注到在“投”阶段风投的甄别选择效应,最后聚焦于“管”阶段风投对企业IPO发挥了监管与增值职能。国内文献也开始关注风投在“投”阶段的选择效应和“管”阶段的增值效应的区分(王秀军和李曜,2016;董静和汪立,2017;付辉和周方召,2017)。Bernstein等(2016)认为,要想有效识别风投的甄别效应所引发的样本选择问题,应该直接使用有风投背景的企业样本进行研究。其观点倾向于以Sørensen(2007)和Bottazzi等(2008)为代表的研究方法,即直接使用有风投参与的企业数据样本,研究风投的甄别选择效应和监督增值效应。需要指出的是,现有文献有关风投对企业IPO抑价的研究尚未涉及直接使用有风投参与的企业数据样本,更缺乏风投机构的监督增值职能和甄别选择效应对于企业IPO抑价影响机制的探讨。

在风投机构对被投资企业IPO抑价的影响机制方面,Megginson和Weiss(1991)关注到风投机构提供专业化增值服务的能力,向市场传递了被投资企业成长性的信号,而提出了风投机构的认证效应;同时,Megginson和Weiss(1991)也指出在被投资企业上市过程中,风投机构的广泛关系网络,有助于吸引更好的第三方机构参与,如承销商、律师团队、审计师和会计师事务所等,这实际上就意味着风投的认证效应也可能会影响企业IPO的定价效率。这种认证效应就是风投机构在“管”阶段的影响机制的具体体现,本质上也是风投机构监督与增值职能的延续,因此也被称作认证监督假说。Chemmanur和Loutskina(2006)还发现风投对企业IPO抑价具有一定的市场力量效应,由于风险投资的参与,在新股发行过程中会吸引更高资质的承销商和投资者参与,从而影响新股发行定价和二级市场的价格表现,这实际上反映了“退”阶段①风投机构的“退”阶段严格包含着企业IPO之时至股票持有解禁期结束后风投机构完全退出,这个时间长度一般在一年以上。本文关注的是IPO抑价水平,故而我们关注于风投机构在“退”阶段的市场力量,主要聚焦于企业IPO时的股价表现。风投机构对企业IPO抑价的影响机制。因此,针对风投机构与企业IPO定价效率问题,本文同时关注风投机构在“投、管、退”三阶段中均可能具有的作用机制,即监督增值职能、甄别选择行为和市场力量效应的影响效应,并重点考察风投机构监督增值职能对企业IPO抑价的影响效果。

区别于现有文献主要关注有无风投背景的企业IPO抑价数据样本,本文直接使用具有风投机构背景的企业IPO数据样本,实证研究风投机构监管增值职能、甄别选择行为和市场力量效应对企业IPO抑价的作用机制。研究发现,风投机构的监督增值职能对企业IPO定价效应具有显著影响,“好风投”更能降低企业IPO抑价率;风投的甄别选择效应会提高被投资企业的IPO抑价水平;风投机构的市场力量效应并没有显著影响企业IPO定价效率。

本文的边际贡献可能主要体现为三个方面:(1)在研究视角上,将现有文献广为关注的监督甄别效应进行分离,实证检验风投机构在“投”阶段的甄别选择效应、“管”阶段的监督增值效应和“退”阶段的市场力量效应分别对企业IPO抑价所发挥的具体影响效应。(2)现有研究主要使用有无风投背景的创业企业IPO抑价样本,这可能导致严重的样本选择问题;本文直接使用有风投机构背景的企业IPO样本,在减轻样本选择偏误基础上,揭示“好风投”与“差风投”的监督增值效应、甄别选择效应和市场力量效应对企业IPO抑价的具体影响,更为稳健和深入解读了风投对企业IPO抑价的影响机制。(3)本文通过将监督增值效应与甄别选择效应分离,取得了新的研究发现:风投机构的监督增值职能会显著降低被投资企业的IPO抑价水平;而其甄别选择行为虽然会提高企业IPO抑价,但经测算发现,就经济意义而言,其影响却是微乎其微的;风投机构的市场力量效应对企业IPO的影响并不显著,且经济意义也较为微弱。

二、文献回顾与研究假设

现有文献对IPO抑价现象已有广泛探讨,形成两个主要的理论解释。其一,从一级市场的视角来看,信息非对称导致IPO抑价现象。在一级市场上承销商给予企业上市的发行价格低于其内在价值,而表现为其发行价相对于其上市首日在二级市场收盘价格的抑价表现。究其原因主要在于:根据有效市场假说,股票的市场价格应当反映公司的全部信息,由于信息非对称的原因,比如逆向选择的作用,承销商期望在一级市场上以更低的发行价,吸引更多的投资者,并作为信号机制吸引二级市场投资者(Allen和Faulhaber,1989;Grinblatt和Hwang,1989;Welch,1989)。其二,在二级市场上投资者非理性行为引发IPO抑价。在上市首日股票价格的高收益源于投资者的非理性行为,其乐观投资需求超出正常的预期而体现为金融市场异象,冲击着有效市场假说。针对中国股票市场的现实情况,本文综合两个主要理论解释形成这样的基本逻辑:在一级市场上,由于信息非对称,承销商倾向于给予企业上市的发行价格低于内在价值,造成IPO抑价现象;而在二级市场上,个人投资者占据较大比重,市场相对并不成熟,投资者非理性行为较为普遍,也会助推IPO抑价现象。除了普通企业的IPO抑价现象之外,风投机构参与的创业企业IPO抑价问题更是吸引了学术界的关注。由于风投机构“投、管、退”三阶段特征,创业企业IPO抑价可能呈现出更为复杂的现象,特别是风投机构在不同阶段中对创业企业发展成长的影响机制研究,已经成为本领域探讨的热点问题。

(一)风投机构在“投”阶段甄别与选择效应对企业IPO抑价的作用机制

已有文献关注到了在“投”阶段风投对创业企业的甄别效应(Tyebjee和Bruno,1984;Amit等,1990a、1990b),认为风险投资家在项目挑选阶段,会依据创业企业家的能力做投资决策,实质上也反映了风投的甄别挑选作用。风投机构对创业企业具有甄别效应反映了风投机构对更具发展潜力创业企业的挑选和青睐(Barry等,1990;Kaplan和Strömberg,2001),这实际上是风投机构在寻找创业企业阶段的选择效应,这种选择效应不能体现风投机构的监管与增值职能。

Sørensen(2007)指出风险投资对创业企业具有(单边的)排序选择效应和价值增值效应。排序选择效应表现为:投资经验更加丰富的风投机构倾向于挑选更具发展前景的企业;价值增值效应表现为:投资经验更加丰富的风投机构,则更能促进企业的价值增值。付辉(2015)通过对风投机构与创业企业之间匹配结构模式的研究发现,二者之间存在着“门当户对”式的匹配结构。这意味着甄别与选择效应体现为风投对创业企业高发展潜力的价值发现与挖掘。付辉和周方召(2017)将风投与创业企业之间存在着“门当户对”式的匹配结构作为样本选择问题的根本来源,进一步研究发现创业企业是否能够成功IPO主要取决于创业企业自身,风投机构对此并没有发挥价值增值贡献,这意味着风投机构可能发挥着选择效应,即挑选了更具发展潜力的创业企业。由此可见,风投的甄别与选择效应可能也会影响创业企业IPO抑价。但是现有文献也尚未涉及风投甄别与选择效应对创业企业IPO抑价的作用机制。甄别选择行为表现为风投机构更倾向于投资具有发展潜力的创业企业,这样的企业在IPO之后更容易获得二级市场投资者的关注与认可。因此,本文持有的理论前提侧重于风投机构在“投”阶段的甄别选择效应,传递着被投资企业发展潜力与前景的优质信号,推动和加剧投资者对该公司股票投资与追逐的非理性行为,而有助于提高被投资企业IPO抑价水平。因此,本文提出甄别选择效应假设:

假设1:风投机构在“投”阶段的甄别选择效应会提高被投资企业IPO抑价水平。

(二)风投机构在“管”阶段监督与增值职能对企业的IPO抑价作用机制

风投机构对创业企业的监督增值职能作用机制主要体现为两个方面。一方面,体现为发挥监督和管理职能。风投机构在获得被投资企业董事会席位之后,参与公司监督管理工作,通过投资契约安排,参与企业重大决策制定与战略选择实施,从而有效促进企业成长(Sahlman,1990;Lerner,1995;Kaplan和Strömberg,2004)。另一方面,表现为提供专业的增值服务。风投通过积累的大量而丰富的投资经验和关系网络,帮助被投资企业与上下游合作厂商和广大消费者等不同主体建立更加紧密的联系(Macmillan等,1989;Steier和Greenwood,1995;Hsu,2006),为创业企业提供商业模式、市场开发、公司治理、再融资以及发展战略等全方位的增值服务(Gorman和Sahlman,1989;Busenitz等,2004;Park和Steensma,2012;Vanacker等,2013)。Megginson和Weiss(1991)提出了风投对企业IPO发挥着认证效应,缓解内部人与外部投资者之间的信息非对称,进而使被投资企业IPO定价更加接近于其内在价值,从而有效降低企业IPO抑价。认证效应发挥作用的根源正是来源于其监督增值效应的有效性。

Heeley等(2007)基于信息非对称的视角,实证研究发现企业的创新能力有助于外部投资者更好地了解企业信息,降低企业的信息非对称问题,从而降低IPO抑价率。张学勇等(2014)的研究证实具有风险投资背景的企业IPO抑价水平会更低,同时还发现有券商背景的风投更能发挥认证监督效应。李曜和宋贺(2016)的研究证实风投机构与券商保荐机构的长期合作关系,有助于风投更好地发挥认证监督作用。Cho和Lee(2013)研究发现企业的R&D投资所引发的不确定性,会加剧企业信息不对称问题,提高其IPO抑价率,风投机构的参与会发挥认证作用,而有效降低企业IPO抑价程度。

从研究样本特征来看,Barry等(1990)基于有风投和无风投背景的企业样本,研究发现:风投机构的参与有助于企业内部管理和治理结构的改善,有助于缓解企业的信息非对称问题,从而有效降低企业IPO抑价率。Sørensen(2007)和Bottazzi等(2008)使用具有风投背景的创业企业样本,研究发现风投发挥着增值效应职能,经验越丰富、资质越高或者更活跃的风投具有更高的价值增值作用,使企业更容易成功上市,但是在研究中尚未涉及IPO抑价问题。而Gompers(1996)提出风投机构的声誉(逐名)效应,即年轻的、知名度较低的风投机构为了提高知名度和良好的市场声誉,可能促使未成熟企业提前发行上市,而造成被投资企业较高的IPO抑价率。由此可见,可以将风投机构的监督、增值、认证、声誉与逐名效应统一放置于逻辑一致的情境之中:高资质(experienced)的“好风投”更能够有效发挥监督增值职能,而倾向于降低创业企业IPO抑价率;低资质(inexperienced)的“差风投”支持的企业则表现为更高的IPO抑价率。本文延续Sørensen(2007)的做法,使用具有风投背景的创业企业样本,关注不同风投机构监督增值职能对创业企业IPO抑价的影响机制。风投机构在“管”阶段的监督增值职能,有助于缓解被投资企业发行上市时在一级市场中的信息非对称问题,从而可能有效降低被投资企业IPO抑价水平。因此,提出本文的监督增值效应假设:

假设2:风投机构在“管”阶段的监督增值职能会降低被投资企业IPO抑价水平。

(三)风投机构在“退”阶段市场力量效应对企业IPO抑价的作用机制

Chemmanur和Loutskina(2006)提出了风投机构的市场力量效应假说,强调了风投机构有助于吸引以承销商为代表的第三方机构帮助企业上市,以及更高质量市场投资者的参与,使得市场对公司更加充满信心,而引致二级市场对其更高的企业估价,导致更高的IPO抑价现象。正如Nahata(2008)所指出的,良好的声誉有助于风投机构以更低的成本更便利地向基金中有限合伙人募集到足够的资金,也有助于风投机构同创业企业家、律师与会计师事务所、投资银行等相关主体建立更加密切而广泛的合作关系,从而风投机构的市场声誉可能会强化市场力量效应的发挥。本文持有的理论前提侧重于风投机构在“退”阶段的市场力量效应,导致两个方面的作用机制:一方面,更高质量市场参与者的参与,使得被投资企业在一级市场发行定价更高,表现为更加接近于其内在价值,而有助于降低IPO抑价水平;另一方面,加剧二级市场中投资者的非理性行为,提高二级市场股票交易价格,而有助于提高IPO抑价水平。综合这两个方面的因素提出三个待检验的市场力量效应假设:

假设3-1:风投机构在“退”阶段的市场力量效应会提高被投资企业IPO抑价水平。

假设3-2:风投机构在“退”阶段的市场力量效应会降低被投资企业IPO抑价水平。

假设3-3:风投机构在“退”阶段的市场力量效应并不会显著影响被投资企业IPO抑价水平。

三、研究设计

(一)数据来源

首先,从清科私募通的“投资事件”数据库中选取风投机构向创业企业提供融资的事件,包含了从1999年1月1日至2010年12月31日共12年间的数据信息,为了确保样本中投资事件的完整性,借鉴Bottazzi等(2008)的处理方式,企业样本必须至少包含从A轮或者B轮融资开始的事件,以尽量保证投资事件信息的完整性,最后还剔除重要信息缺失的数据样本,从而得到588家风投机构向3552家创业企业提供融资的样本数据集。

其次,从清科私募通的“机构”数据库中获取风投机构的相关变量,通过核对补充到样本数据集中;将“退出事件”数据库提供的风投退出情况,如“IPO”、“并购”、“公司回购”等信息,补充到样本数据集中,从而得到截至2016年6月30日样本数据集中的创业企业成功上市的865个企业子样本,其中在中国A股市场上市的样本为560个。

再次,对于在整个样本期内风投机构只有过一次投资经历的情形,这些风投机构要么是刚成立,要么严重缺乏活跃性,甚至已经退出市场,均不能够反映正常风投机构的行为特征,为了减少这种特殊样本带来的偏差,本文没有将其纳入研究样本,同时本文删除了在整个样本期内风投机构(领投者,leader investor)首次投资经历的样本,即获得710个上市企业样本,其中在A股上市的企业样本数为440个。

最后,将在A股上市的企业样本与国泰安CSMAR数据库进行匹配获取IPO相关财务数据,以及与Wind金融资讯数据库匹配获取上市与承销等相关数据。部分缺失数据与色诺芬CCER金融数据库进行比对补充。最终本文的研究区间为2001年至2016年6月30日在中国A股市场上市的440个企业样本。

(二)变量定义

1.因变量:IPO抑价率。IPO抑价表示企业在首次公开发行时的发行价相对于其上市首日的收盘价的折价表现。使用变量upr度量IPO抑价表现:

本文在稳健性检验中分别采用上市第五个交易日和第十个交易日的收盘价相对于发行价的回报率upr5、upr10,作为替代变量来衡量IPO抑价表现。

2.自变量:风险投资的监督与增值效应。一般而言,风投机构对被投资企业可能会发挥监督增值职能,这是其“监督增值效应”的具体体现,那么风投机构的这种作用机制能否发挥作用进而影响IPO抑价表现呢?这是本文关注的核心问题。

(1)本文选取了反映风投机构资质的指标变量exp。exp是Sørensen(2007)所提出的衡量对于任意一个创业企业而言,其接受风投机构投资时,自1999年1月1日以来风投所累计参与项目投资的次数,是对风投机构资质的实时度量,每个风投机构的投资次数是随时间趋增的,本文将其作为风投机构资质“好”与“坏”的度量变量。

(2)风险投资联合投资行为中的领投者。对于某一具体的融资轮次中,可能会发生多个风投机构同时投资一个项目的辛迪加联合投资形式,我们借鉴Sørensen(2007)的处理方法,选取其中的领投者作为代表。选取的原则是以投资金额最大者作为领投者;在极少数情况下可能会出现联合投资的投资额相等的情况,则选取资质变量exp最大者为领投者。

现有文献(Bottazzi等,2008;Nahata,2008)也采用风投机构在被投资创业企业成功IPO与风投机构(领投者)成立的时间长度(以日为单位)vcage作为风投机构资质的代理变量,本文也采纳和沿用这一变量。

3.自变量:风险投资的甄别与选择效应。付辉(2015)采用样本期内创业企业获得融资的轮次turnnum来度量创业企业自身的发展状况与潜力。这是从事后的视角来度量创业企业的发展潜力。关于创业企业发展潜力的识别与判断,是风投机构最为关注的问题。一般而言,创业企业在成功IPO之前往往也会经历好几轮的风险资本融资。在本文看来,融资轮次变量turnnum表面上反映企业在IPO之前的发展状况,实质上反映风投机构对其发展状况的评估结果,或者说是风投机构甄别与选择效应的具体体现。越是好的创业项目,其发展状况较为理想,越容易获得更多轮次的融资。基于此,本文将创业企业发展潜力指标变量作为风投机构甄别选择效应的代理变量。

同时,本文将融资轮次turnnum除以融资月数(从A轮融资到成功IPO的时间长度,以30天计)得到的融资速度比变量turnratio,也作为风投机构甄别选择效应的代理变量。由于创业企业样本包含A轮或者B轮开始的投资事件,当创业企业样本A轮融资数据缺失时,以B轮融资事件作为首轮事件代表时,使用融资轮数turnnum-1(自B轮融资之后到成功IPO共获得的融资次数)除以融资月数(从B轮到IPO之间的时间长度)作为融资速度比turnratio的度量变量。

4.自变量:风险投资的市场力量效应。借鉴Nahata(2008)采用风投机构所投资企业的IPO资本份额作为其声誉的度量变量,本文将风投机构领投者所投资的一家创业企业成功IPO之时,累计投资企业上市数目iponum,作为其市场力量的代理变量。在本文中,我们还选取了风投机构自1999年1月1日至投资某企业成功IPO之时,累计参与投资创业企业总次数expnewt,作为风投机构推动该企业IPO之时市场力量的度量变量。变量iponum是累计投资企业成功IPO的数目,而变量expnewt则是累计投资企业总数目,二者都在一定程度上反映了风投机构在资本市场中的市场力量。

5.其他控制变量。

(1)发行规模(Grsprc),以新股发行实际募集资金总额(单位:亿元)的自然对数来表示。

(2)上市首日换手率(Tnovfstd),以此反映上市首日二级市场投资者情绪影响的代理变量。

(3)新股发行中签率(Plotonln),以新股发行网上中签率(市值配售中签率)作为衡量新股发行热销程度的变量。

(4)盈利能力(roe),用公司IPO前一年的净资产回报率来衡量。

(5)发行费率(Fee),使用实际发行总费用与实际募集资金总额的比率来衡量。

(6)企业年龄(age),从企业成立至IPO时的自然日间隔,同样以其自然对数表示。

(7)招股承销商声誉,根据新股发行前一年承销商在市场份额中的排名,将位列排名前十名的承销商定义为具有声誉的承销商,以虚拟变量ratiodum表示。

(8)企业上市时的创新能力(patent),在招股说明书中披露的截至招股时点公司获得国家知识产权局授权的专利数目,该数据通过搜集企业IPO时的招股说明书手工整理。

(9)创业企业接受首轮风投之时所处于的发展阶段的虚拟变量,一般包括三个阶段:种子与初创期、扩张期和成熟期。若创业企业处于种子期或初创期,stagesetup=1,否则取值为0;若创业企业处于扩张期,stageexpand=1,否则取值为0;若创业企业处于成熟期,stagemature=1,否则取值为0。

(10)领投的风投机构是否具有外资背景的虚拟变量,如果具有(混合)外资背景,则取值state=1,否则state=0。

(11)股权制衡(shcon),第一大股东持股比例与第二至第十大股东持股比例总和之比。

(12)公司资产规模(asset),用企业上市前一年的总资产(单位:万元)的自然对数表示。

(13)财务杠杆(leverage),用公司上市前一年的资产负债率来衡量。

(14)企业上市板块选择。若创业企业最终在深圳证券交易所创业板上市,则取值ChiNex=1,否则取值为0。

(15)新股招股至上市之间的自然日间隔(deltatime),反映新股招股与上市之间的滞后时间,在此期间市场将会对待发行新股给予相应关注热度,也以自然对数表示。

(16)行业虚拟变量industry主要按照计算机相关行业、通信电子相关行业、生物医药能源相关行业以及其他行业共4个大类进行划分。按照创业企业IPO发生时间,年度虚拟变量主要区分为2012年以前、2012年、2014年以及2015年四个年度,其中2016年半个年度的上市时间样本并入2015年样本,2013年整个年度中国A股市场IPO暂停。这样的年度划分除了考虑到样本分布情况之外,还兼顾到2012年创业板开通以及IPO暂停等情况。

(三)模型设定

本文采用如下回归模型来考察风投的监督增值效应、甄别选择效应和市场力量效应分别对创业企业IPO抑价的影响:

在实证分析中,本文也使用vcage替代exp作为监督增值效应代理变量,使用turnratio替代turnnum作为甄别选择效应代理变量,使用expnewt替代iponum作为市场力量效应代理变量。因此,我们重点关注回归系数β1是否显著小于0,β2是否显著大于0,β3是否显著。

四、实证分析结果

(一)描述性统计分析

表1提供了主要变量的描述性统计结果。从表1中可以看出,样本中IPO抑价率最低为83.32%,最高达到528.25%,平均抑价率达到150.50%;风投机构投资某一个企业时累计参与项目投资的平均次数为30次,中位数为13次;风投的平均成立年龄长达3781天,即约10年;每个创业企业IPO时平均获得1.548轮融资;企业融资速度比平均值为0.0454,即平均22.22个月获得新一轮融资;获得首轮风投资金支持的企业中,发生在初创期的占比为12.05%,发生在扩张期的占比为57.27%;风投具有外资背景的比例为16.82%;企业上市时的平均专利数为38件,新股发行平均募集资金规模为100.295亿元;上市首日平均换手率为53.25%;公司上市前一年的净资产收益率为23.81%;平均发行费率为8.07%;企业自成立至上市平均需要3385天,即大约9年。

表1 主要变量描述性统计

(二)回归分析

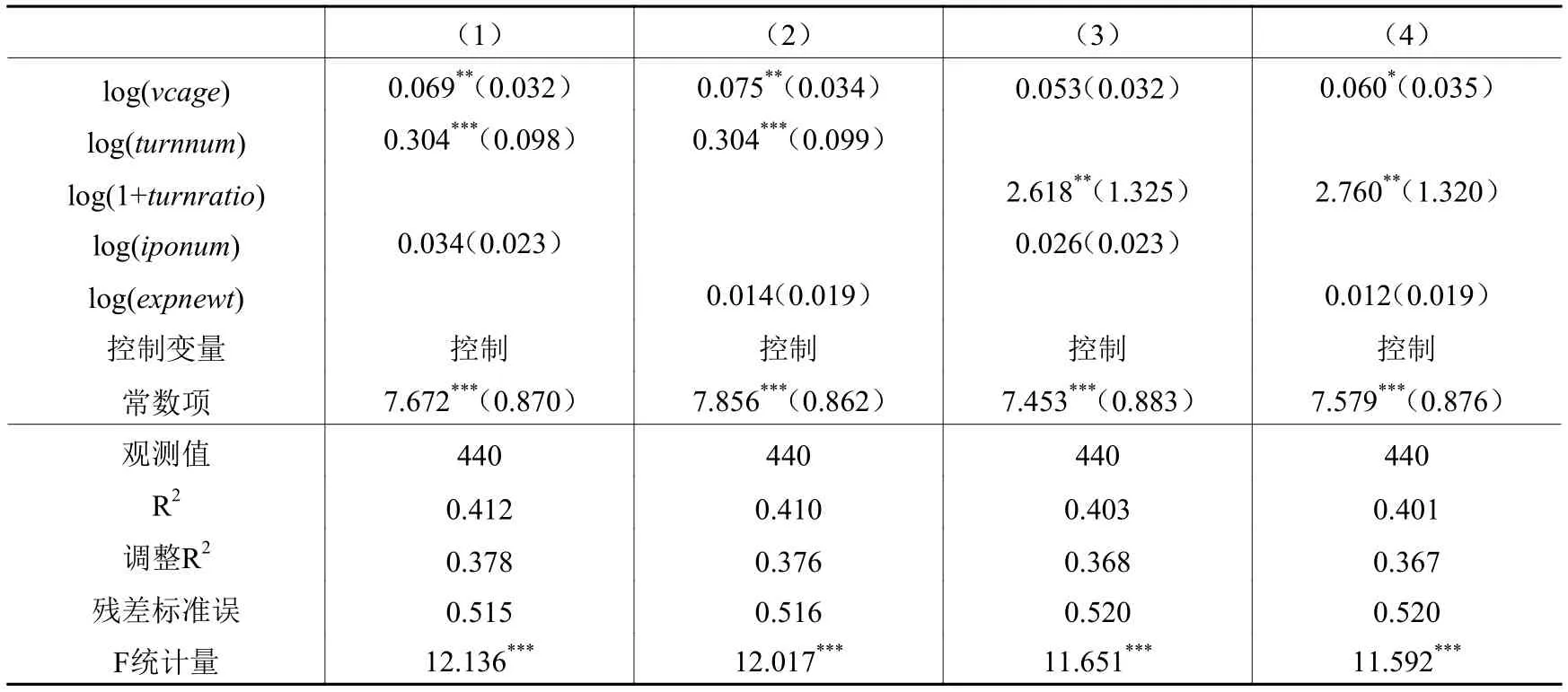

表2列出了实证回归结果(限于篇幅只显示核心解释变量的回归结果)。八个模型回归结果显示:风投机构监督增值职能代理变量回归系数均显著为负,风投机构甄别选择效应代理变量绝大部分显著为正,风投机构市场力量代理变量回归系数有一半不显著。这说明风投机构的监督与增值职能有利于缓解信息不对称现象,而有效降低企业IPO抑价率,尤其是“好风投”比“坏风投”更能有效发挥监督与增值职能,而更有利于降低IPO抑价率;风投机构的甄别选择效应显著提高了企业IPO抑价率,其主要原因可能在于风投机构助长了市场投资者对被投资企业股票价值的非理性投机行为。本文对风投机构监督增值职能、甄别选择效应、市场力量效应分别选取了两组代理变量,回归结果基本支撑了本文的假设1和假设2,即风投机构的监督与增值职能降低了企业IPO抑价,同时风投机构的甄别与选择行为提高了企业IPO抑价;而对假设3的验证并不充分,其中四个模型支撑假设3-1,四个模型支撑了假设3-3。

表2 回归结果

(三)进一步分析

本文进一步探索风投机构在投、管、退三个阶段的作用机制可能对企业特质因素的影响,比如风投机构在“管”阶段的监督增值职能可能会显著影响和改变被投资企业在IPO时的企业规模、财务杠杆率、上市板块等特质因素方面,而表现为可能与这些控制变量存在着内生性关系。本文尝试分析和检验风投机构是否会影响和改变被投资企业的一些特质因素,实证分析模型形式如下:

为了对比,我们使用“好坏风投”的另一组代理变量vcage,替换代理变量exp,重新进行上述回归分析。表3列出了相应的实证回归结果,从中可以看出,风投机构的监督增值职能代理变量log(exp)对企业规模和财务杠杆率具有反向影响,即“好风投”使得企业在上市时企业规模相对更小,可能会使得企业更容易成功IPO,也有助于降低企业财务杠杆率;风投机构的监督增值职能代理变量log(exp)对企业是否在创业板上市具有正向影响,即“好风投”更容易使得被投资企业在深圳证券交易所的创业板成功上市。这意味着风投机构的监督增值职能确实会显著改变和影响企业在IPO时的特质,尤其表现为对企业规模、财务杠杆率以及上市板块等方面的影响。风投机构通过监督增值职能发挥作用,而影响企业IPO时的企业规模、财务杠杆率和上市板块选择,这是一种后天特质的影响与改变,可能是风投机构监督增值作用的经济后果。而风投机构的甄别选择效应,是对被投资企业先天特质的选择与挑选,这种挑选更多地取决于风投机构对被投资企业的发展潜力与前景(Sørensen,2007;付辉和周方召,2017)的预期。

表3 回归结果

在传统的企业IPO抑价文献中,被投资企业规模、财务杠杆率、上市板块等控制变量非常普遍地被采纳,但是在具有风投背景的创业企业IPO抑价问题中,这些控制变量与风投机构监督与增值职能代理变量log(exp)之间存在着因果关系。从而,导致被投资企业的一些特征变量与风投机构的监督增值职能变量log(exp)之间存在内生性,尤其是风投机构的监督增值职能确实会显著改变和影响企业在IPO时的特质,表3中的回归已经支撑了这一结果。事实上通过多重共线性方法检查,可以发现:如果要保留log(exp),则要剔除被投资企业规模、财务杠杆率、上市板块等控制变量。

至于log(exp)与被投资企业规模、财务杠杆率、上市板块有内生性,而log(vcage)与被投资企业规模、财务杠杆率、上市板块近似于外生。主要原因在于:log(exp)是风投的投资经验,反映了其市场生存能力,更好地代表了风投的好坏(Sorensen,2007;付辉和周方召,2017);而变量log(vcage),反映风投从业的时间长度,是一个弱的反映风投好坏的变量。因此,风投机构的监督增值职能的另一个代理变量log(vcage)对于被投资企业规模、财务杠杆率、上市板块等特质因素,相对外生和独立。从而,我们进一步重点使用监督增值职能代理变量log(vcage),并将被投资企业规模、财务杠杆率、上市板块等重要控制变量加入影响创业企业IPO抑价表现的实证模型中,重新进行回归分析,结果如表4所示。回归结果显示,风投机构的监督增值职能变量的回归系数显著为负,风投机构的甄别与选择行为代理变量回归系数显著为正,而风投机构市场力量代理变量回归系数并不显著。这表明风投机构的监督增值职能降低了企业IPO抑价,同时风投机构的甄别选择行为提高了企业IPO抑价,但是风投机构的市场力量效应对企业IPO抑价并没有发挥有效影响。因此,假设1、假设2和假设3-3得到有效验证。

表4 回归结果

基于表4的回归结果,风投机构的甄别选择效应、监督增值效应和市场力量效应对IPO抑价的具体影响效应是:风投机构甄别效应代理变量turnnum,当从其均值(1.548)变化一个单位标准差(0.9437)时,对IPO抑价产生的结果是–1.762%(0.304×log(0.9437));风投机构监督增值效应代理变量vcage,当从其均值(3781)变化一个单位标准差(4393.219)时,对IPO抑价产生的结果是–57.876%(–0.069×log(4393.219));风投机构市场力量效应代理变量iponum,当从其均值(9.234)变化一个单位标准差(13.5299)时,对IPO抑价产生的结果是8.857%(0.034×log(9.234))。由于风投机构市场力量效应对企业IPO抑价影响并不显著,风投机构的甄别选择效应、监督增值效应同时发生一个同方向单位标准差的变化,最终对企业IPO抑价影响的总结果是–59.64%,风投机构的监督增值效应对企业IPO抑价发挥着主导作用,“好风投”确实更能够降低企业IPO抑价率。

(四)稳健性检验

为了保证研究结论的可靠性,本文从以下三个方面进行了稳健性检验:

1.因变量的替换。我们进一步分别采用上市第五个和第十个交易日的收盘价相对于发行价的回报率upr5、upr10,作为替代变量来衡量IPO抑价表现。回归结果①限于篇幅,未显示稳健性检验中的回归结果,如需要可以联系作者(邮箱:hui_fu@hotmail.com)索取。与上文表4中回归结果基本一致,风投机构的监督增值职能代理变量的回归系数均显著为负,表明有助于降低企业IPO抑价,即假设1成立;风投机构甄别选择效应的两组代理变量,部分回归系数不显著,假设2并没有得到充分支撑,风投机构市场力量效应的两组代理变量,大部分回归系数不显著,假设3-3基本得到支撑。

2.数据样本的进一步筛选。上文将风险投资在整个样本期内至少有过一次投资经历的样本剔除,我们进一步尝试删除在整个样本期内风险投资少于三次、五次投资经历的样本,分别进行相应回归分析。研究结果与上文表4的研究结论基本一致,回归模型中风投机构的监督与增值职能代理变量的回归系数均显著为负,假设1得到验证;八个回归模型中风投机构的甄别选择效应代理变量有四个回归系数显著为正,假设2勉强得到支撑;而风投机构市场力量效应代理变量的回归系数均不显著,假设3-3得到验证。

3.采用Heckman两阶段回归模型应对样本选择问题。现有文献已发展形成了Sørensen-Heckman两阶段回归模型来应对风投机构可能具有的选择效应所引发的样本选择问题(Sørensen,2007;Bottazzi等,2008)。这种选择效应主要体现为,风投机构可能会挑选更好的企业进行投资,从而使得被投资企业更容易显著影响IPO抑价表现。为了有效克服样本选择问题,需要建立两阶段回归模型,以考察风投对企业IPO抑价表现的影响机制。我们可以从两个视角来分别构建两阶段回归模型:(1)是否成功IPO的视角。在第一阶段中,考察影响企业能否成功IPO的影响因素(成功IPO,则取值为ipo=1,否则取值为0),并计算得到逆米尔斯之比IMR,将其作为一个重要解释变量引入第二阶段影响IPO抑价率的回归模型之中。(2)在成功IPO样本中,是否在中国A股上市的视角(在沪深股市成功IPO,则取值为I_Chinamain=1,在海外上市则取值为0)。在第一阶段回归中,考察中国创业企业是选择在中国A股市场上市还是在海外市场上市的影响因素,并通过回归结果计算得到逆米尔斯之比,将其作为解释变量纳入第二阶段的回归模型中。研究结论基本相同,假设1得到验证,假设2也基本得到支撑,假设3-3得到验证。

4.考虑中国证券市场IPO暂停政策冲击的影响。核心解释变量log(vcage)可能受国内IPO暂停政策影响而虚高,需要进行调整。假如IPO暂停于时间点t1,重启于时间点t2,被投资企业在时间点t2之后的某一时间点t实现成功上市。此时可以对变量vcage进行这样的修正:

其中,t2-t1表示IPO暂停的时间长度,α是权重系数且满足0≤α≤1。进行调整应该满足这两个限定条件:(1) t −t2 本文通过一系列的回归分析与稳健性检验,形成基本一致的研究结论:风投机构的监督增值职能确实能够有效发挥作用,缓解被投资企业信息不对称问题,从而降低了企业IPO抑价;风投机构的甄别选择效应,体现为更倾向于投资好企业,实际上有助于市场对企业发展潜力的更高预期,会提高企业IPO抑价率;风投机构的市场力量效应对企业IPO抑价并没有产生显著影响。此外,风投机构监督增值职能对被投资企业某些特质因素具有影响,也得到了经验支撑,特别明显地体现在被投资企业规模、财务杠杆率、上市板块等特质因素方面,其中被投资企业规模与上市板块分别非常显著正向和负向影响企业IPO抑价率。 在现有文献的研究基础之上,本文聚焦于风投机构在“投、管、退”三个阶段中所发挥的影响效应,将风投机构在“管”阶段的监督、增值、认证、声誉与逐名效应统一到监督增值效应假说框架之下,同时分离现有文献广为关注的监督甄别效应,将“管”阶段的监督增值效应、“投”阶段的甄别选择效应和“退”阶段的市场力量效应,作为风投机构影响企业IPO抑价的作用机制来源,进而实证检验风投机构对企业IPO抑价可能具有的影响效果。在实证研究方面,本文使用具有风投背景的上市企业数据样本,研究发现:风投机构对被投资企业IPO抑价发挥着监督增值效应,有助于缓解被投资企业上市时在一级市场中的信息不对称问题,而有效降低被投资企业IPO抑价水平;风投机构的甄别选择效应,传递着被投资企业发展潜力与前景的优质信号,推动和加剧投资者对该公司股票投资与追逐的非理性行为,而有助于提高被投资企业IPO抑价水平;而风投机构的市场力量效应对企业IPO抑价并未有效发挥显著作用。 本文基于实证模型估计得到的回归系数,进一步测算了风投机构甄别选择效应、监督增值效应和市场力量效应分别对企业IPO抑价影响的总体效果,结果发现:就经济意义而言,风投机构的监督增值效应占据主导作用,风投机构的甄别选择效应和市场力量效应几乎可以忽略。因此,“好风投”确实能够有效降低被投资企业的IPO抑价水平。同时研究发现,除了风投机构对好企业的甄别选择行为是对企业特质先天禀赋条件的挑选之外,风投机构的监督增值职能确实会显著改变和影响企业在IPO时的特质,尤其表现为对企业规模、财务杠杆率以及上市板块等方面的影响,风投机构的“好坏”特质与被投资企业上市时的企业规模、财务杠杆率和上市板块选择等方面特质并非独立无关,而是存在着内生性关系,而这些因素中企业规模和上市板块选择均显著影响企业IPO抑价率。 本研究具有重要的理论和现实意义。根据风投机构的“投、管、退”三阶段循环流程特征,我们考察风投机构对创业企业IPO抑价的影响,并指出风投机构在“投、管、退”三阶段均可能对被投资企业IPO抑价具有的作用机制,为IPO抑价的后续理论与实证研究提供了新的思路和视角。我们通过考察风投机构对企业IPO抑价可能具有的甄别选择效应、监督增值效应和市场力量效应,有助于丰富和深化风投机构在企业IPO抑价率中的作用机制的研究,以便更好地理解和认识风投机构专业化服务职能,为风投机构和创业企业的共同发展提供经验借鉴与启示。 主要参考文献: [1]陈工孟,俞欣,寇祥河.风险投资参与对中资企业首次公开发行折价的影响——不同证券市场的比较[J].经济研究,2011,(5). [2]董静,汪立.风险投资会影响创业企业战略选择吗?——文献评述与理论架构[J].外国经济与管理,2017,(2). [3]付辉.风险投资与创业企业的匹配结构——来自中国的经验证据[J].金融学季刊,2015,(2). [4]付辉,周方召.创业企业IPO靠自己还是靠“风投”?——基于双边选择效应视角的经验证据[J].财经研究,2017,(5). [5]李曜,王秀军.我国创业板市场上风险投资的认证效应与市场力量[J].财经研究,2015,(2). [6]李曜,宋贺.风险投资与券商联盟对创业板上市公司IPO首发折价率的影响研究[J].财经研究,2016,(7). [7]乔明哲,张玉利,凌玉,等.公司创业投资究竟怎样影响创业企业的IPO抑价——来自深圳创业板市场的证据[J].南开管理评论,2017,(1). [8]汪炜,于博,宁宜希.监督认证,还是市场力量?——风险投资对创业板公司IPO折价影响的实证研究[J].管理工程学报,2013,(4). [9]王秀军,李曜.VC投资:投前筛选还是投后增值[J].上海财经大学学报,2016,(4). [10]许昊,万迪昉,徐晋.风险投资辛迪加成员背景、组织结构与IPO抑价——基于中国创业板上市公司的经验研究[J].系统工程理论与实践,2015,(9). [11]张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[J].经济研究,2011,(6). [12]张学勇,廖理,罗远航.券商背景风险投资与公司IPO抑价——基于信息不对称的视角[J].中国工业经济,2014,(11). [13]张学勇,张叶青.风险投资、创新能力与公司IPO的市场表现[J].经济研究,2016,(10). [14]赵静梅,傅立立,申宇.风险投资与企业生产效率:助力还是阻力?[J].金融研究,2015,(11). [15]周翔翼,孙文秀,肖晟.中国风险投资行业的逐名效应[J].金融学季刊,2014,(1). [16]Allen F,Faulhaber G R.Signalling by underpricing in the IPO market[J].Journal of Financial Economics,1989,23(2):303–323. [17]Amit R,Glosten L,Muller E.Does venture capital foster the most promising entrepreneurial firms?[J].California Management Review,1990a,32(3):102–111. [18]Amit R,Glosten L,Muller E.Entrepreneurial ability,venture investments,and risk sharing[J].Management Science,1990b,36(10):1232–1245. [19]Barry C B,Muscarella C J,Peavy J W,et al.The role of venture capital in the creation of public companies:Evidence from the going-public process[J].Journal of Financial Economics,1990,27(2):447–471. [20]Bernstein S,Giroud X,Townsend R R.The impact of venture capital monitoring[J].The Journal of Finance,2016,71(4):1591–1622. [21]Bottazzi L,Marco D R,Hellmann T.Who are the active investors?Evidence from venture capital[J].Journal of Financial Economics,2008,89(3):488–512. [22]Busenitz L W,Fiet J O,Moesel D D.Reconsidering the venture capitalists’“value added”proposition:An interorganizational learning perspective[J].Journal of Business Venturing,2004,19(6):787–807. [23]Chemmanur T J,Loutskina E.The role of venture capital backing in initial public offerings:Certification,screening,or market power?[R].SSRN Working Paper,2006.DOI:10.2139/ssrn.604882. [24]Cho J,Lee J.The venture capital certification role in R&D:Evidence from IPO underpricing in Korea[J].Pacific-Basin Finance Journal,2013,23:83–108. [25]Croce A,MartíJ,Murtinu S.The impact of venture capital on the productivity growth of European entrepreneurial firms:“Screening”or“value added”effect?[J].Journal of Business Venturing,2013,28(4):489–510. [26]Dai N,Jo H,Kassicieh S.Cross-border venture capital investments in Asia:Selection and exit performance[J].Journal of Business Venturing,2012,27(6):666–684. [27]Dutta S,Folta T B.A comparison of the effect of angels and venture capitalists on innovation and value creation[J].Journal of Business Venturing,2016,31(1):39–54. [28]Gompers P A.Grandstanding in the venture capital industry[J].Journal of Financial Economics,1996,42(1):133–156. [29]Gorman M,Sahlman W A.What do venture capitalists do?[J].Journal of Business Venturing,1989,4(4):231–248. [30]Grinblatt M,Hwang C Y.Signalling and the pricing of new issues[J].The Journal of Finance,1989,44(2):393–420. [31]Guo D,Jiang K.Venture capital investment and the performance of entrepreneurial firms:Evidence from China[J].Journal of Corporate Finance,2013,22:375–395. [32]Heeley M B,Matusik S F,Jain N.Innovation,appropriability,and the underpricing of initial public offerings[J].Academy of Management Journal,2007,50(1):209–225. [33]Hsu D H.Venture capitalists and cooperative start-up commercialization strategy[J].Management Science,2006,52(2):204–219. [34]Kaplan S N,Strömberg P.Characteristics,contracts,and actions:Evidence from venture capitalist analyses[J].The Journal of Finance,2004,59(5):2177–2210. [35]Kaplan S N,Strömberg P.Venture capitalists as principals:Contracting,screening,and monitoring[J].American Economic Review,2001,91(2):426–430. [36]Knockaert M,Vanacker T.The association between venture capitalists’selection and value adding behavior:Evidence from early stage high tech venture capitalists[J].Small Business Economics,2013,40(3):493–509. [37]Lerner J.Venture capitalists and the oversight of private firms[J].The Journal of Finance,1995,50(1):301–318. [38]Macmillan I C,Kulow D M,Khoylian R.Venture capitalists’involvement in their investments:Extent and performance[J].Journal of Business Venturing,1989,4(1):27–47. [39]Megginson W L,Weiss K A.Venture capitalist certification in initial public offerings[J].The Journal of Finance,1991,46(3):879–903. [40]Nahata R.Venture capital reputation and investment performance[J].Journal of Financial Economics,2008,90(2):127–151. [41]Park H D,Steensma H K.When does corporate venture capital add value for new ventures?[J].Strategic Management Journal,2012,33(1):1–22. [42]Peneder M.The impact of venture capital on innovation behaviour and firm growth[J].Venture Capital,2010,12(2):83–107. [43]Puri M,Zarutskie R.On the life cycle dynamics of venture-capital-and non-venture-capital-financed firms[J].The Journal of Finance,2012,67(6):2247–2293. [44]Sahlman W A.The structure and governance of venture-capital organizations[J].Journal of Financial Economics,1990,27(2):473–521. [45]Sapienza H J,Manigart S,Vermeir W.Venture capitalist governance and value added in four countries[J].Journal of Business Venturing,1996,11(6):439–469. [46]Sørensen M.How smart is smart money?A two-sided matching model of venture capital[J].The Journal of Finance,2007,62(6):2725–2762. [47]Steier L,Greenwood R.Venture capitalist relationships in the deal structuring and post-investment stages of new firm creation[J].Journal of Management Studies,1995,32(3):337–357. [48]Tyebjee T T,Bruno A V.A model of venture capitalist investment activity[J].Management Science,1984,30(9):1051–1066. [49]Vanacker T,Collewaert V,Paeleman I.The relationship between slack resources and the performance of entrepreneurial firms:The role of venture capital and angel investors[J].Journal of Management Studies,2013,50(6):1070–1096. [50]Welch I.Seasoned offerings,imitation costs,and the underpricing of initial public offerings[J].The Journal of Finance,1989,44(2):421–449.五、结 论