希腊船东:霸主地位仍难撼

2018-04-02蔡敬伟中国船舶工业经济与市场研究中心

蔡敬伟/中国船舶工业经济与市场研究中心

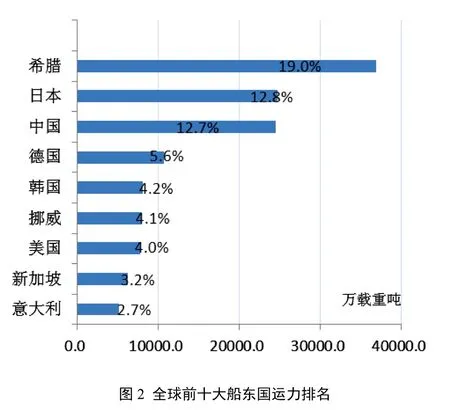

控制运力3.67亿载重吨,份额全球占比19.0%,仍然是全球最大的船东国,运力远高于其他主要船东国。

近年来,尽管国际航运市场持续低迷,但希腊船东凭借丰富的经验和敏锐的嗅觉,顺应航运市场变化,通过新船和二手船投资互补,不断巩固其航运霸主地位。

发展总体情况

船队总量稳步增长,最大船东国地位难以撼动

近十多年来,随着全球海运贸易量快速增长,敏锐的希腊船东大规模订造新船,引领全球船队运力快速扩张。2004—2017年,希腊船东运力规模从1.6亿载重吨增长到3.67亿载重吨,年均增速高达6.5%,高于全球船队同期5.8%的增速。截至2017年12月底,希腊船东控制运力达到3.67亿载重吨,仍然是全球最大的船东国,运力份额全球占比高达19.0%,远高于排名第二的日本和其他主要船东国。

追求规模经济效应,船队平均吨位持续上升

希腊船东一直非常注重船队竞争力的提升,单船规模经济性是其重点考虑的因素之一。在上一轮航运繁荣期间,希腊船东也较大程度上引领了全球船舶大型化趋势。2017年底,希腊船东平均单船运力达到6.7万载重吨,是全球平均水平的3.3倍。从细分船型来看,目前希腊船东万吨以上油船、散货船和集装箱船三大主流船型的平均单船吨位分别为10.5万载重吨、8.2万载重吨和5.5万载重吨,均超过全球5.4万载重吨、7.4万载重吨和4.9万载重吨的平均水平。

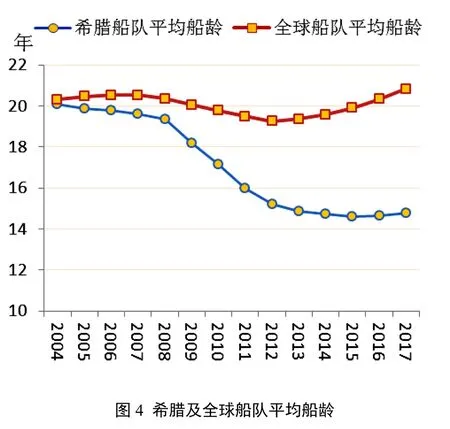

平均船龄不断下滑,船队竞争力稳步提升

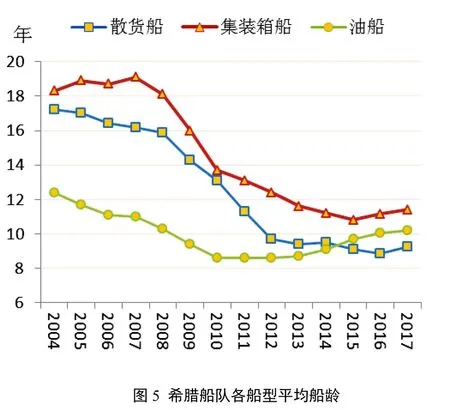

2004年以来,希腊船东通过订造新船、收购低龄二手船、出售和拆解老旧船舶等方式,不断优化船队的船龄结构。2004年底,希腊船队平均船龄为20.1年,与全球船队20.3年平均船龄基本相当,之后两者之间的差距不断拉大。特别是2009年以来,由于大量新船的交付以及老旧船舶的拆解,希腊及全球船队的平均船龄均出现大幅下滑。2017年底,希腊万吨以上油船、散货船和集装箱船船队的平均船龄,分别从2004年的12.4年、17.2年和18.3年降至2017年的10.2年、9.3年和11.4年,与全球水平基本相当。值得注意的是,由于希腊船东加大了对小型船舶的拆解力度,并提升大型船舶的订造规模,2017年底,希腊各类船舶平均船龄降至14.8年,远低于全球的20.8年。

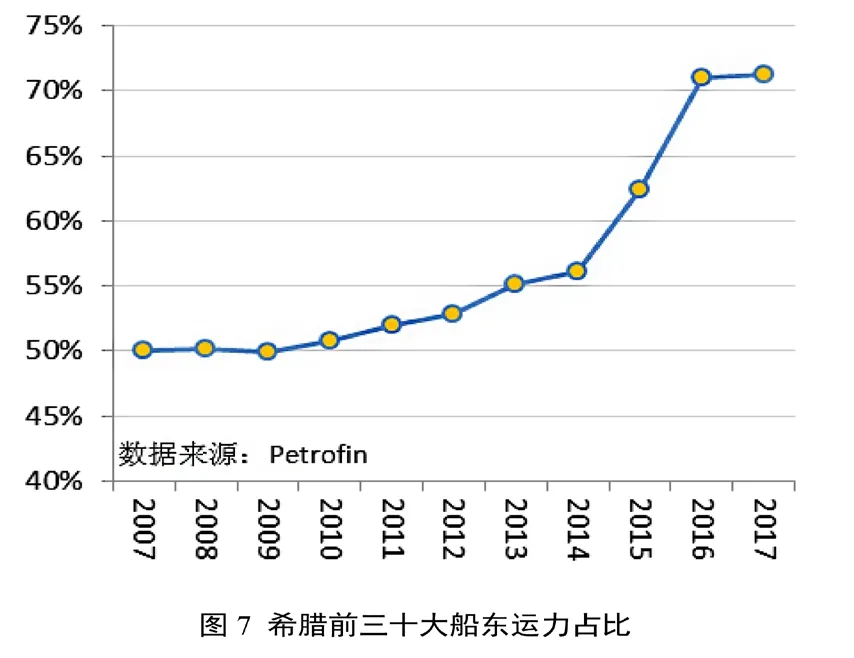

船东整合明显提速,运力集中度大幅提高

希腊船东是国际航运界最为活跃的一个群体,在他们之中,既有谨守保守经营之道的传统家族企业,也有专注于低买高卖的资本操作者。近十多年来,在全球航运市场的风起云涌中,希腊船东数量也呈波动趋势。但2008年金融危机以来,随着航运市场的持续低迷,以及银行收紧对航运业的贷款,航运企业破产重组、兼并收购、运力整合等情况不断增多,导致希腊船东数量从2009年的773家减少到2017年的597家。其中,船舶保有量在15艘(含)以下的中小型船东数量更是从707家下滑到521家,而船舶保有量在15艘以上的大型船东数量从66家上升到76家。这也导致希腊船东运力集中度大幅提升,前30大船东运力合计占总量比重从2009年的49.9%大幅上升到2017年的71.3%。

船舶投资特点

新船投资金额持续萎缩

希腊是世界第一航运大国,该国船东一直积极踊跃订造新船。尤其是在2003—2007年航运市场繁荣期间,希腊船东积累了大量的财富,为其新船投资奠定了雄厚的实力和基础。2007年希腊船东新船投资金额高达379亿美元,创历史最高纪录。2008年国际金融危机爆发之后,希腊船东新船投资金额大幅下降,2009年一度跌至30亿美元的低位。从近几年的情况来看,由于国际航运市场行情的持续低迷,2013年以来希腊船东的新船投资金额持续下滑,并于2016年降至28亿美元的历史谷底。进入2017年,在船价低位的吸引下,希腊船东大规模订造油船和散货船,推动其投资金额回升至42亿美元,位居美国船东、意大利船东和中国船东之后,排名全球第四。

加大LNG船、集装箱船订造力度

长期以来,希腊船东都是国际船舶市场上最主要的投资者。根据克拉克松研究公司统计,从2005年至今,希腊船东共投资订造了2955艘新船。从订造船型情况来看,危机之前,希腊船东对散货船和油船情有独钟,集装箱船和液化气船等订造规模较为有限,占比分别仅为4.0%和1.1%。

金融危机之后,由于传统集装箱船大国德国KG基金的没落,德国KG基金不断变卖集装箱船甚至退出该领域,资金充裕的希腊船东利用自有资金以及私募基金支持迅速抓住机遇低价购买二手集装箱船和订造新船。与此同时,随着全球对天然气等清洁能源需求不断增加,LNG贸易前景向好,在此背景下,希腊船东也加快了对LNG船的投资步伐。2009—2013年,希腊船东除了订造传统船型之外,集装箱船、LNG船等船型逐渐成为希腊船东的新宠,订造占比分别上升至9.2%和5.2%。

2014年以来,随着国际油价的持续低位,全球油运需求大幅增长,极具市场敏感度的希腊船东又逐步加大了对油船的投资力度,但依然保持对集装箱船和LNG船订造规模,而散货船在其订单份额总的占比下滑至30%以下。

二手船市场成希腊船东投资重点

值得关注的是,近年来希腊船东在二手船方面的投资活跃明显超过新船。2011年以来,除2013年之外,希腊船东二手船购买数量均超过新船投资数量。基于船舶资产价值和市场预期的变化,希腊船东凭借敏锐的嗅觉和丰富的操作经验,通过“低买高卖”二手船获取可观的投资收益。根据希腊船舶经纪公司Allied Shipbroking的统计,2017年希腊船东二手船投资金额达到了46.4亿美元,位列全球第一,不仅超过其新船投资金额,更远超二手船投资第二位的中国(22.9亿美元)和第三位的挪威(20.9亿美元)。从数量看,根据克拉克松统计,2017年希腊船东共购买了178艘二手船,而同年新船投资数量仅为112艘,新船投资数量明显低于二手船。从购买的二手船船型来看,散货船依旧是希腊船东最青睐船型。

进一步扩大与中国船厂合作范围

从希腊船东现有船队情况来看,其中29.1%由韩国船厂建造,24.5%和22.9%的船舶则分别由日本和中国船厂建造。从手持订单,在希腊船东256艘、2546.3万载重吨的手持订单中,有46.1%的订单(以艘数计)投放在中国船厂,明显超过韩国和日本船厂,反映了近些年希腊船东与中国船厂的合作逐渐加强。

从投资船型情况来看,希腊船东长期以来在我国船厂主要投资订造散货船,其每年散货船订单的60%投向中国船厂,而油船、集装箱船和LNG船主要在韩国船厂订造。近些年,随着中国船舶工业产品结构的调整,越来越多的希腊船东将集装箱船等订单投放在中国船厂。2017年,希腊船东的集装箱船订单全部由中国船厂承接,反映希腊船东与中国船厂合作的范围进一步扩大。★

猜你喜欢

杂志排行

船舶经济贸易的其它文章

- Retrospect of Shipbuilding Competition among China, Japan and Korea in 2017

- Shandong to Build a Port& Shipping Power

- Shorten Piping Cleaning Cycle to Speed up Shipbuilding

- Chinese Ship Manufacturers Pick up Roro Pax Market

- Fujian Shipyards’ Professional Teams Contribute to Better Competitiveness

- New Technology Assists in Completion of Global First Smart Merchant Ship