我国货币政策透明化的政策有效性研究

2018-03-23卜振兴

卜振兴

(中国邮政储蓄银行,北京 100033)

自从新西兰央行于1989年开始实行通货膨胀目标制以来,加拿大、英国、瑞士、瑞典、以色列、日本等国央行开始效仿这一制度。货币政策目标、货币政策操作、货币政策流程逐渐进入公众视野,各国央行变得越来越开放和透明。货币当局通过加强与公众的交流和沟通,引导和稳定市场预期,以提升货币政策效果。对于我国而言,20世纪90年代后期,开始逐步提升政策透明度水平,2002年加入国际货币基金组织数据公布通用系统(GDDS)后,信息披露和透明度建设更是不断加快。2015年,我国又加入国际货币基金组织数据披露特殊标准(SDDS),标志着我国货币政策透明度的进一步提升。那么货币政策透明度的政策效果表现在哪些方面?它对物价稳定和经济增长这两大主要的货币政策目标有哪些影响?回答这些问题不仅有助于理解各国货币政策转变的原因,也有助于分析透明度提升的作用和影响,具有重要的理论意义和实践意义。

一、文献回顾

关于货币政策透明度政策效应的文献有很多,按照研究对象的不同,主要分为:

第一,对通胀和产出影响的研究。Cukierman et al.(1986)认为,出于维护自身声誉的考虑,央行一旦对外承诺降低通胀水平,就会主动采取各种措施履行承诺,因此,提升货币政策透明度有助于降低通货膨胀率。之后,很多研究利用实证数据证实了透明度在降低通胀水平方面的积极作用(Mishkin et al.,1997;肖曼君 等,2013)。除了探讨货币政策透明度与通胀产出水平的关系,很多研究还分析了透明度对通胀产出波动的影响,认为当货币当局有多重政策目标,但是目标偏好信息不透明度时,公众会倾向于认为货币当局更重视经济增长,从而对货币当局降低通胀的决心产生怀疑,导致公众对通胀水平保持一个较高的预期,最终使得通胀水平和通胀波动幅度均较高,因此,央行提升政策透明度有助于降低通货膨胀的波动(Canzoneri,1985;Eijffinger et al.,2000)。但是也有研究认为透明度会加剧通胀和产出的波动,基于信息传导角度,较高的透明性使得市场主体对货币政策的变动异常敏感,必然会放大央行沟通的效果,加剧了通胀和产出的波动(Jensen,2002)。

第二,对金融市场影响的研究。金融市场主要包括了利率市场、债券市场和股票市场,目前的研究对这几个市场均有涉及。首先是透明度对利率市场影响的研究。Goodfriend(1986)认为,央行提升政策透明度,向公众披露与政策工具和政策操作有关的信息,会加剧市场利率的波动,并导致社会融资成本的上升。但是更多的文献,尤其是国内的研究认为透明度会降低利率水平,减少利率波动,有助于形成合理的利率结构。张强等(2014)基于我国2006—2013年的数据,运用EGARCH模型研究了央行沟通对于利率期限结构的影响,结果表明,央行沟通对短期利率有显著影响,并且利率走向与政策预期保持一致,而对中长期的影响较小。其次是透明度对债券市场影响的研究。Papadamou(2013)将货币政策分为可预期和不可预期两种,认为只有可预期的利率变动会对国债市场的收益率产生影响,政策不透明会对债券市场产生较大的扰动,因此提升政策透明度有助于稳定金融市场的运行。最后是政策透明度对股票市场影响的研究。Rosa(2011)运用事件分析法和广义经验似然检验研究美联储政策沟通对股票市场的影响,结果发现政策公告和政策操作都会对金融市场产生影响,相较于实际的政策操作,公告更能引导市场的变动。冀志斌等(2011)运用EGARCH模型实证检验了我国央行沟通对利率与股票收益率的影响,结果表明,央行沟通对短期市场利率和股票收益率均有显著影响,对长期利率和股票收益率的影响较弱。

第三,对宏观经济总体效应影响的研究。与上述文献有所不同,这类研究首先将通胀和产出的波动或者平均水平进行综合化处理,然后考察透明度对宏观经济整体的影响。按照构建综合指数的不同,大致上分为两类:一类是构建以损失函数为代表的综合指数,如Cecchetti et al.(2002)构造一个反映通胀和产出波动的社会福利损失函数,并研究货币政策透明度对这一综合指标的影响,结果表明货币政策透明度有助于减少宏观经济的总体波动水平。另一类是构建以牺牲率为代表的综合指数,如Chortareas et al. (2002)运用产出缺口和通胀率构建了一个牺牲率指标,通过对包括工业化国家、转型经济国家和发展中国家(地区)在内的87个国家(地区)1995—1999年样本数据的回归分析后发现,货币政策透明度有助于降低牺牲率。之后很多学者也采用牺牲率指标做过相关研究(Stasavage,2003 )。

总结以上的研究,可以发现,目前国内外运用综合指数研究透明度效应的文献还较少,同时分析方法也有待进一步改进。随着计量经济学的不断发展,利用新的计量工具可以对透明度的效应进行更加细致和准确的刻画。因此,本文拟构建宏观经济波动综合指数,将理论推导和实证检验相结合,利用TVP-SV-VAR模型研究货币政策透明度对宏观经济波动的综合影响。与以往研究相比,本文的不同之处主要表现在:一是将信息披露和市场反应相结合,构建货币政策透明度指数;二是利用损失函数将产出波动和通胀波动相结合,构建宏观波动指数;三是采用包含时变参数性质的TVP-SV-VAR模型;四是将理论推导与实证检验相结合。

二、模型和数据

(一)理论模型

在构建框架模型前,本文设定:

假设条件1:参照Woodford(2003)、徐亚平(2006)等关于社会福利损失函数的定义,设定央行的目标函数:

(1)

其中:V表示央行的政策目标(也即社会福利目标)。E表示期望因子。δ表示折算率。E(L)表示损失期望值,L=(πt-π*t)2+λ(yt-y*t-wt)2表示福利损失,其中:π表示实际通货膨胀率;π*表示最优通货膨胀率(或目标通货膨胀率);λ表示产出缺口占福利函数损失的权重;y表示实际产出,y*表示潜在产出;w表示由于政府干预导致的稳定产出高于潜在产出的部分*也即政府出于政治利益考虑人为提高的稳定产出高于潜在产出的部分,例如政府实行的税收和失业保险等政策措施,会对市场产生扭曲,最终导致失业率低于自然失业率水平,均衡产出高于潜在产出。,且w﹥0(Rogoff,1985)。

假设条件2:公众具有理性预期。因此,理性预期下,公众对通胀的预期可以表示为:

(2)

假设条件3:货币当局与公众之间存在着信息不对称,货币当局相较于公众在货币政策方面更具有信息优势。因此,央行掌握产出扭曲w的相关信息,而公众只能在预期基础上对w的值进行预测,必然存在一定的偏差,设偏差值为v,则公众获取的关于w值的预测和对产出的预测表示如下:

(3)

(4)

根据附加预期的卢卡斯供给曲线(Lucas,1975),可以得到总供给的表达式,也即约束条件:

st:y=y*+b(π-πe)+εt

(5)

将式(5)代入式(1),求损失函数最小化下的通胀水平:

(6)

结合式(2)、(3),可以得到公众对通胀预期的表达式:

πe=π*+λbp

(7)

为了计算方便,对式(1)的福利损失模型进行精简,忽略时间、跨期等因素。将式(3)、(5)、(7)代入式(1)中,求得福利损失最小化下通胀π和产出y的一阶条件:

(8)

其中,πf与yf分别表示均衡条件下的通货膨胀和产出水平。

将式(8)代入期望的目标损失函数式(1),并根据期望与方差之间的关系(盛骤,2001):

(9)

可得:

(10)

将式(4)代入式(10),得:

(11)

对式(11)求解关于透明度T的导数:

(12)

很显然式(12)< 0,因此,货币政策透明度的提升有助于减少社会福利损失。对式(8)求期望,得:

(13)

对式(13)求解关于透明度T的偏导数可知,偏导数均为零,因此,货币政策透明度没有影响平均通货膨胀和平均产出。同时,根据式(7)、(13),可以发现:

πfe=E(πe)=π*+λbw

(14)

式(14)表明公众的预期在长期平均来看最为准确,同时又是与使用模型最为一致的预期,符合理性预期的要求。然后求均衡条件下通货膨胀与产出的波动。对式(8)中的πf和yf求方差,得:

(15)

将式(4)代入式(15),并对其求解关于透明度T的导数,可得:

(16)

从式(16)可知,两个偏导数的值均小于0,这表明,随着透明度水平的提升,通货膨胀波动和产出波动均会降低,透明度有助于提升货币政策效果。

(二)计量模型

有鉴于时变系数向量自回归模型(TVP-SV-VAR)假定估计系数可变,能够反映时间序列的渐进变化趋势;同时,还能够平滑模型系数,反映实证计量分析对建模的要求。本文即采用TVP-SV-VAR的建模方法考察货币政策透明度对宏观经济波动的影响和冲击。

(三)指标选取

1.宏观波动指标

货币政策是否实现了预期的主要目标是判断货币政策效果好坏最重要的标准。从各国的货币政策实践来看,货币政策最重要的目标包括物价稳定和经济增长。以我国为例,1995年颁布的《中国人民银行法》规定我国货币政策的首要目标是维持物价稳定,并在此基础之上实现经济增长。因此,分析我国货币政策的效果主要是考察物价变动和经济增长变动情况。Okun(1970)首先提出将通货膨胀率和失业率相加,构建所谓的“痛苦指数”来衡量宏观经济所处的状态和宏观政策的有效性。但是由于痛苦指数的计算过程过于简单,没有考虑到央行对通货膨胀率和经济增长率的权重,因此使用这个指标衡量货币政策的宏观效果是有问题的。另外,虽然我国于1978年就开始公布年度的失业率数据,并于2003年第1季度开始公布季度的失业率数据,但是相比较目前国际上通用的调查统计失业率指标,我国公布的一般为城镇登记失业率,不包含农村失业情况*其实我国从2006年开始就采用抽样调查的方法统计失业状况,只是数据一直没有对外公布。加入SDDS后,我国计划于2016年开始,由国家统计局发布包含城镇和农村的调查就失业数据。,因此,在我国,考察政策效果使用失业率指标也是存在问题的。

据此,参照福利损失函数L=(πt-π*t)2+λ(yt-y*t-wt)2,建立政策效果指数。这是目前测算央行社会福利最为常用的函数。关于权重λ的设置,Favero et al.(2003) 通过对美国1961—1998年宏观经济稳定性与美联储操作的分析,将1961—1979年产出缺口波动占福利损失的比重λ设为0.00153,1980—1998年的比重设为0.00125。Ozlale(2003)通过构造损失函数,运用两步法分析了威廉·米勒、保罗·沃尔克和艾伦·格林斯潘担任美联储主席期间对于产出波动的权重赋值问题,认为权重赋值在0.0021~0.0037之间。Dennis(2006)也考察了美联储在格林斯潘时期对于产出波动权重的设定问题,并将这一权重设为0.00294。王美今等(2013)通过对我国1998—2011年产出和通胀波动的实证分析,将权重设为0.0011。Söderström et al.(2002)认为实证数据显示通货膨胀率的波动水平较低,而产出波动的水平较高,因此应该尽量对产出波动赋予更小的权重。综合以上研究,同时考虑到我国的实际,将产出波动的权重设为0.0011,构建如下的宏观经济波动综合指数(Macroeconomic volatility composite index,简写为MVC):

MVCt=(πt-π*t)2+0.0011(yt-yf)2

(17)

其中:MVC表示宏观经济波动综合指数;yf表示潜在产出,且yf=y*+w。MVC的取值越小,表明产出和通胀波动越小,货币政策效果越好。选用居民消费价格指数CPI表征通货膨胀π,国内生产总值GDP表征产出。关于最优通货膨胀水平(或目标通胀水平),1995年我国开始在每年的政府工作报告中提出了具体的物价变动目标,并且一直持续至今,因此本文选用政府工作报告中的数据作为1995—2014年的通货膨胀目标数据。关于产出缺口的计算,参照Stasavage(2003)的定义:

产出缺口=(实际GDP-潜在GDP)/潜在GDP

(18)

其中,实际GDP=季节调整后的名义GDP/CPI。

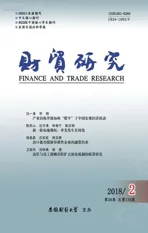

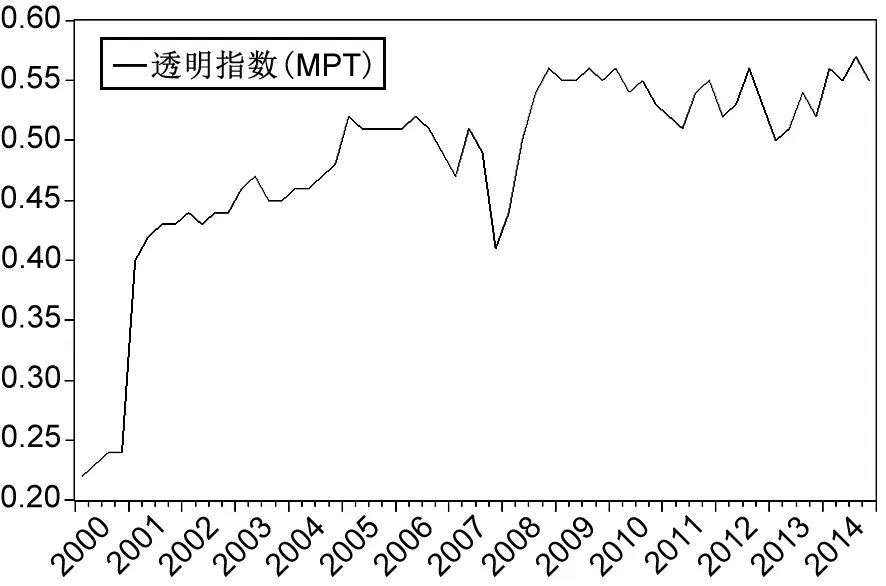

图1宏观经济波动(MVC)情况图

关于潜在GDP,使用H-P滤波方法剔除实际GDP季节和周期性因素后获得。经过测算,我国2000年第1季度—2014年第4季度宏观经济波动如图1所示。

从图1可以看出,我国的宏观经济在2003年第1季度—2005年第1季度、2007年第1季度—2009年第1季度、2010年第1季度—2012年第3季度出现三次明显的波动,其他时间波动幅度均较小。

2.政策透明度指标

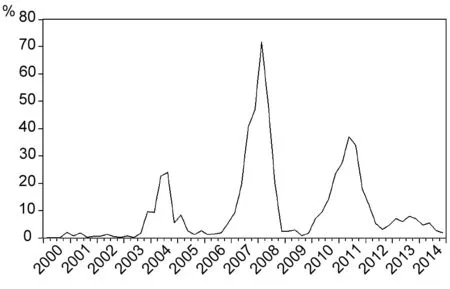

目前关于货币政策透明度的评价方法大致分为四种:一是以Fry et al.(1998)为代表的调查问卷方法;二是以Eijffinger et al.(2002)为代表的指标体系方法;三是以Haldane et al.(2000)为代表的市场反应方法;四是以Kia et al.(2004)为代表的动态指数方法。其中前两种方法主要强调货币当局的信息披露,后两种方法主要强调公众对于信息的理解和反应。Blinder(2004)认为根据货币政策透明度的定义,应该将两者结合起来考察货币政策透明度状况。本文首先以最常用的E-G指标体系方法为基础,建立一个包含政策目标、经济信息、政策决策和政策操作四个一级指标,每个一级指标下包含三个二级指标共12个二级指标的指标体系,运用打分加总的办法得到了我国货币政策信息披露的透明度得分,详见图2。

图2我国2000年第1季度—2014年第4季度信息披露透明度得分

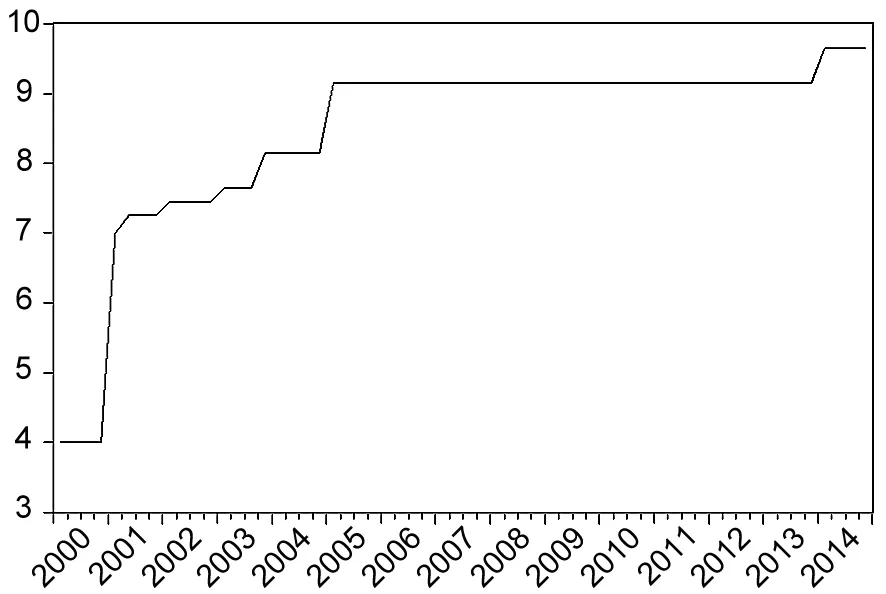

其次,以7天银行间债券交易利率(R007)为基准利率、7天银行间同业拆借利率(IB007)为市场利率,以对基准利率有重要影响的事件发生日作为事件日,运用目前广泛使用的A-H动态指数法,评价了我国市场反应的透明度情况,见图3。

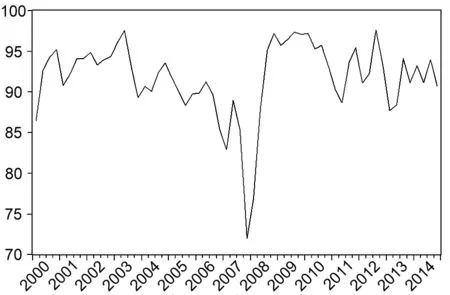

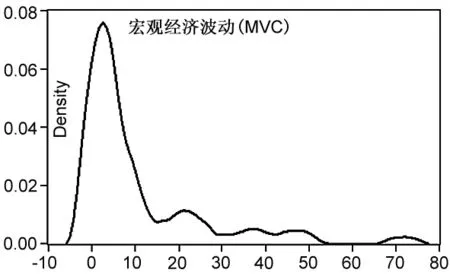

最后,将两个评价结果进行归一和加权,从而构建了货币政策透明度综合指数(Monetary policy transparency composite index,简写为MPT)。图4是我国2000年第1季度—2014年第4季度货币政策透明度综合得分状况。

图3我国2000年第1季度—2014年第4季度市场反应透明度得分

图4我国2000年第1季度—2014年第4季度货币政策综合透明度得分

从图4可以发现我国的货币政策透明度指数近年来不断上升,尤其是2002年加入国际货币基金组织数据公布通用系统(GDDS)和2015年加入数据披露特殊标准(SDDS)前后,货币政策透明度提升较为明显。同时,受2007年美国次贷危机的影响,货币政策透明度出现了较为明显的波动。

3.政策操作指数

在研究货币政策对宏观经济波动的影响时,除了货币政策透明度外还有一个非常重要的变量——货币政策操作变量。为了体现货币政策操作对宏观经济波动的影响,选取货币供应量数据表征货币政策操作情况,以M2同比增长率表示货币政策操作指数(MS)。

(四)数据说明

1.数据来源

为了计算货币政策透明度状况,使用了银行间7天同业拆借利率、银行间7天回购债券利率等数据。这些利率数据与货币供应量数据均来自于CCER数据库,GDP(经济增长)、CPI(物价水平)、MS(货币供应)、通货膨胀目标的数据来源于Wind数据库。

对所有的季节性数据如CPI、GDP、MS等进行了季节调整,采用目前国际上通用的X-11调整方法。由于目前国家统计局只公布了月度CPI、MS数据,通过对月度CPI、MS数据进行季节调整后,进行加权平均得到了季度的CPI、MS数据。

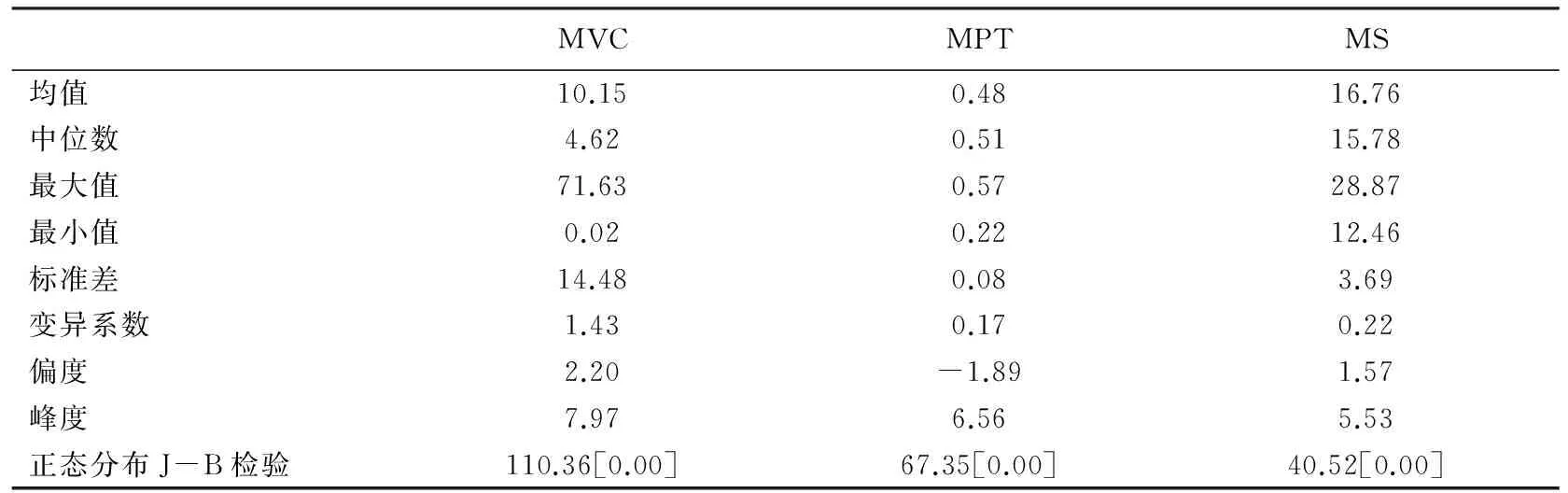

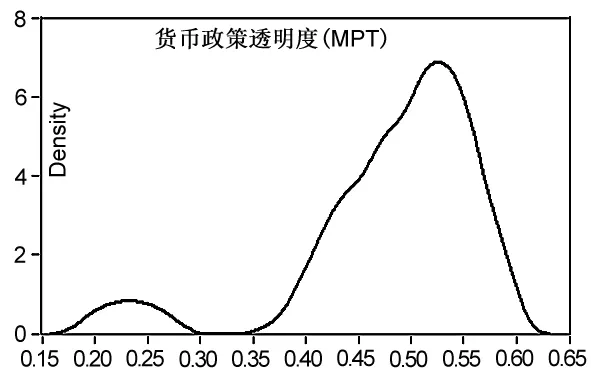

2.数据描述

在模型分析前,首先对样本数据进行统计性描述,以观察各变量的分布特征,具体情况如表1所示。

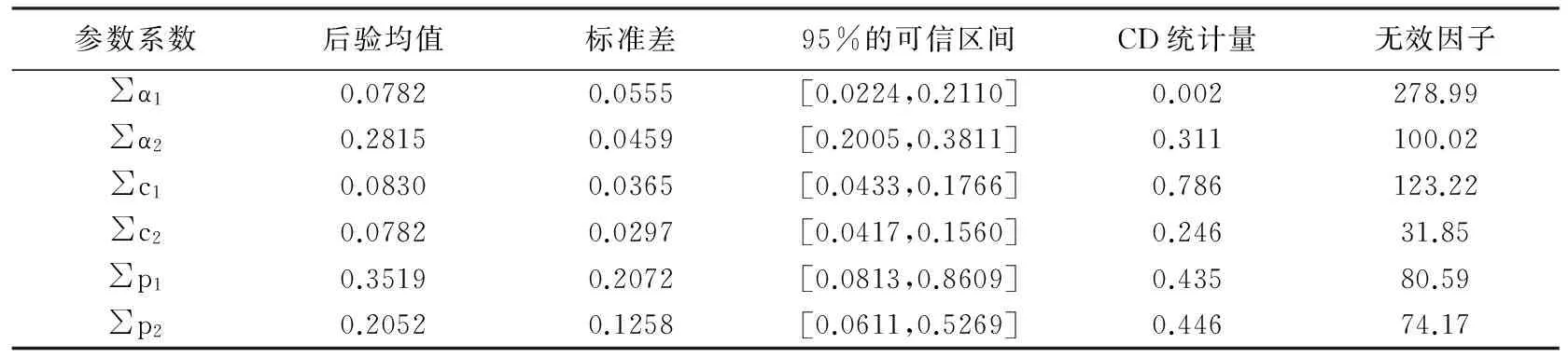

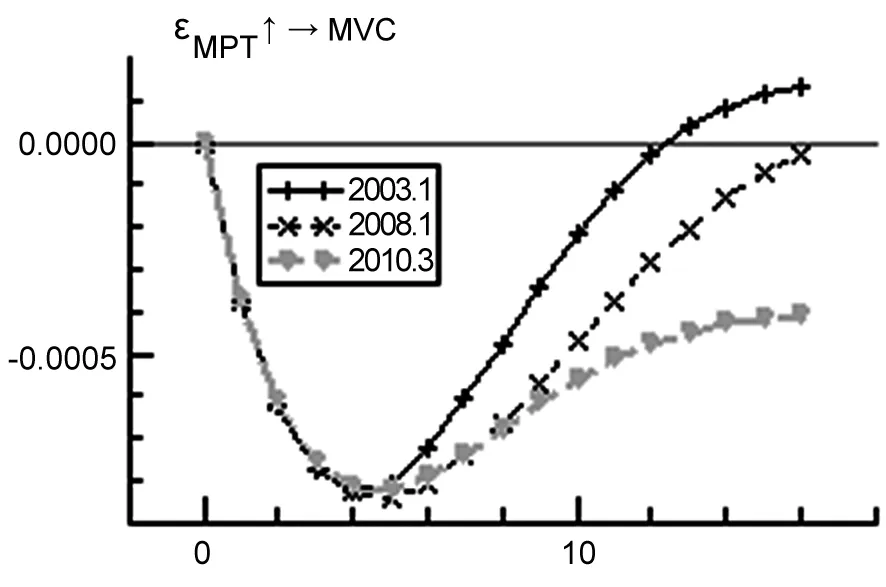

从表1可以发现: MPT的变异系数最小,稳定性最高,而MVC的变异系数最大,稳定性也最差;三个变量均不属于对称分布,其中MVC和MS的偏度值大于0,是左偏倚,而MPT的偏度值小于0,属于右偏倚;从峰度值来看,MVC、MS的峰度值小于3,较标准的正态分布更为陡峭,MPT峰度值大于3,较标准的正太分布更为平缓;在5%的显著性水平下,各变量相伴概率值均大于设定的显著性水平,接受原假设,样本服从正态分布。图5给出了各变量的核密度图,清晰地表述了各变量的分布情况。

表1 变量统计描述表

注:方括号内为p值;变异系数=标准差/均值;J-B 统计量在 5%和 1%显著水平下的临界值分别为 5.99 和9.21。

图5各变量核密度分布图

三、实证检验和结果分析

(一)平稳性检验

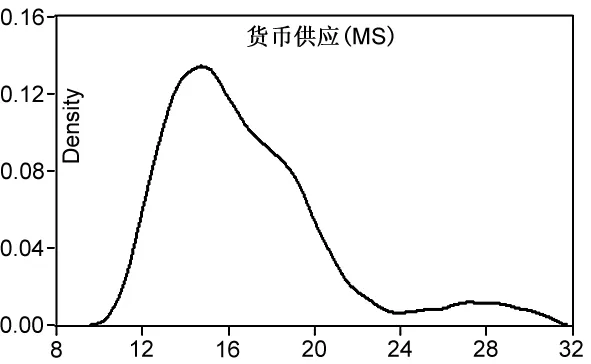

经济变量大都具有非平稳性,对非平稳性变量进行回归分析会产生“伪回归”的问题。为了避免出现这种情况,确保估计结果的有效性,首先必须对变量进行平稳性检验。本文采用最常用的ADF检验方法进行单位根检验,同时考虑了截距项、截距项和趋势项、无截距项和趋势项三种情况,检验结果见表2。可以发现,在5%显著性水平下,三个变量均是平稳的。

表2 变量单位根检验(ADF)

① 该结论是建立在显著性水平为5%的基础之上的。

注:检验类型中c代表有无截距项,t代表有无趋势项,k代表滞后期;***、**、*分别表示在1%、5%、10%水平上显著。下同。

(二)参数估计结果

根据Nakajima(2011)的研究,给出以下变量的先验分布:

同时,给出各相关变量的初始值:μα0=μc0=μp0=0;∑α0=∑c0=∑p0=10×E。

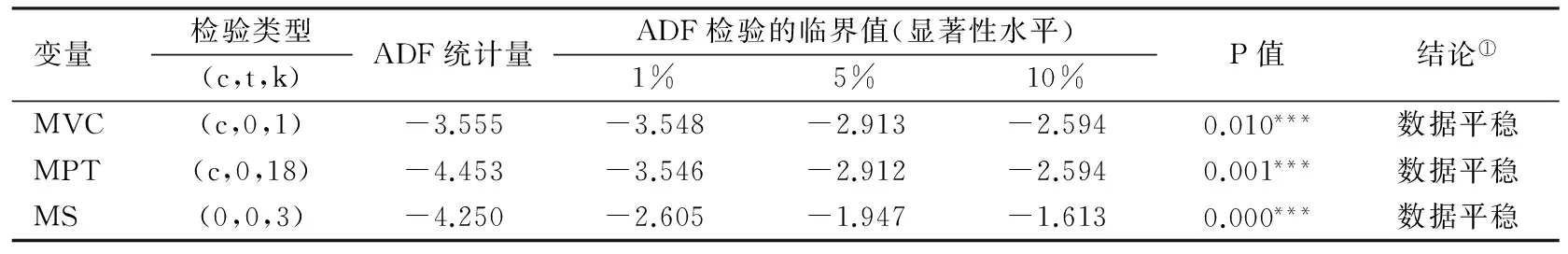

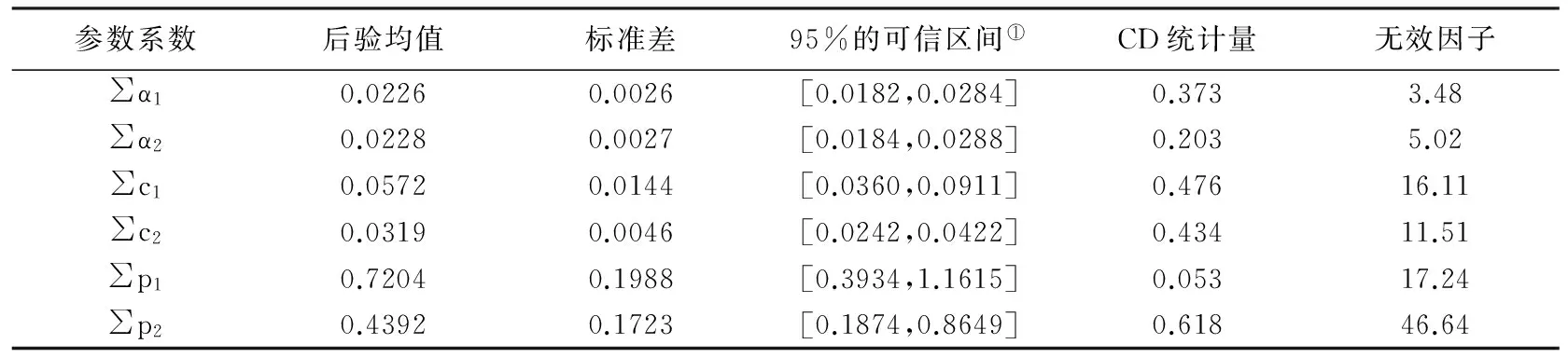

给定先验分布和初始值后,首先预烧样本1000次,以纠正初始赋值对后验分布估计结果的影响。然后运用蒙特卡洛模拟方法(MCMC)连续抽样10000次进行迭代模拟,最终获得各参数的后验分布情况。为了确定最佳的滞后期,测算出了模型滞后阶数的边际似然估计值,一般而言,估计值越小模型的拟合度越高,最终选定滞后期数为1。同时,考虑到不同模型设定带来的偏误,对包含有截距项和不包含有截距项的模型都进行了回归,结果见表3、4。

表3 不带截距项的参数回归结果

① 与常规参数“置信区间”的表述不同,对于不确定性参数,使用了可信区间的概念。

表4 带截距项的参数回归结果

其中,CD(convergence diagnostics)统计量主要检验模型马尔科夫链收敛的情况,该统计量原假设是参数估计的后验分布收敛,备择假设是参数估计的后验分布发散;无效因子主要是用来评估蒙特卡洛模拟链总体的自相关程度。

对比表3和表4可知,带有截距项模型的无效因子统计量远大于不带有截距项模型的无效因子,这表明带有截距项的参数估计模型不够稳定,因此,本文选择不带截距项的参数估计模型。根据不带截距项的参数估计结果可知,在95%的可信区间内,CD统计量和无效因子检验结果均表明估计结果是收敛的,并且非常稳健,说明运用MCMC方法很好地实现了对待估参数后验分布的估计。即使是无效因子较高的∑p2,也获得了至少M/50=200个不相关的样本,这对于后验分布估计已经足够了。

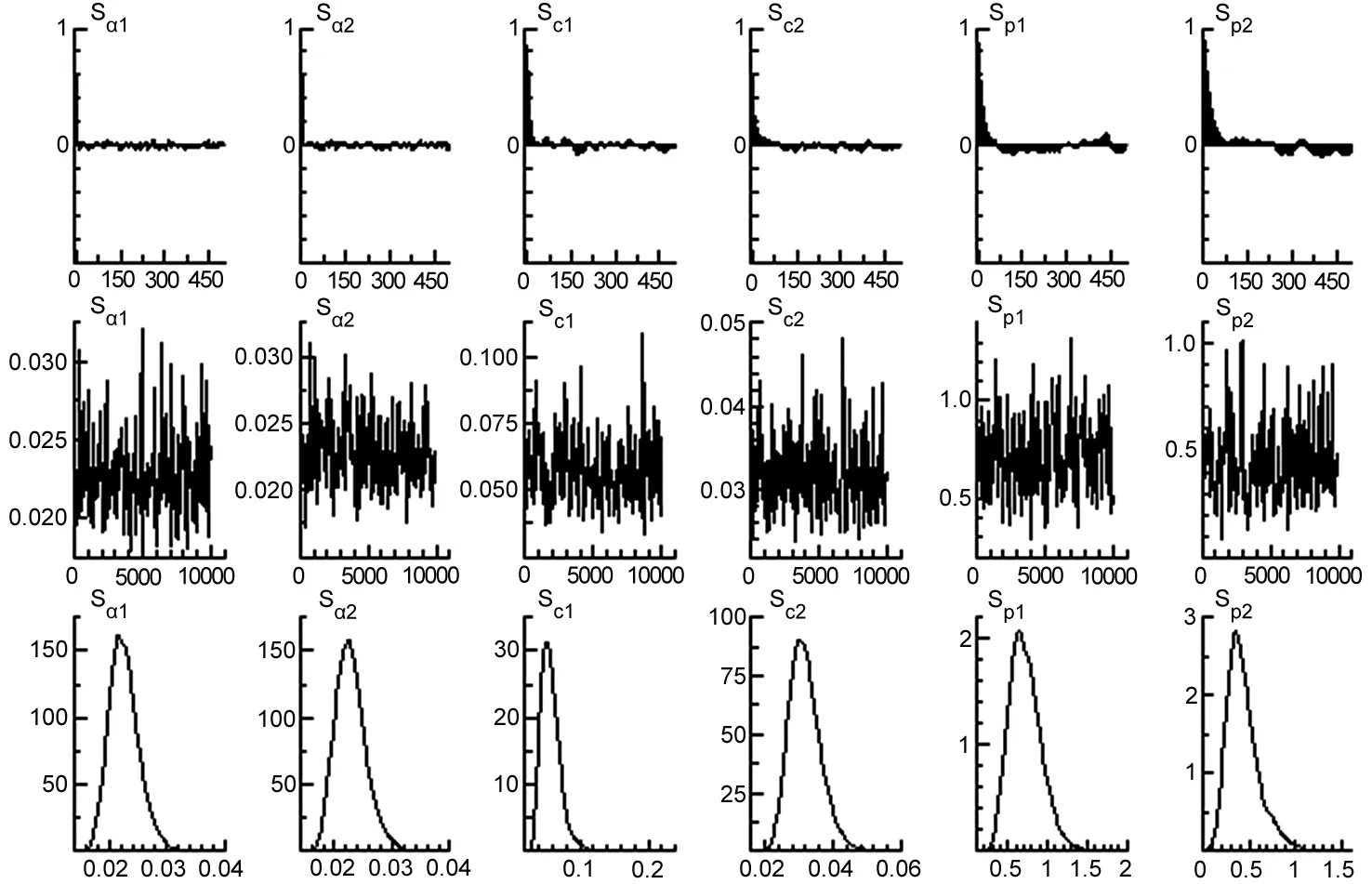

图6 运用随机波动模拟数据获得的模型估计结果

为了进一步分析抽样结果的稳健性,可以通过抽样自相关估计图、抽样路径图和后验分布密度图来直观地观察抽样状况。

图6中,第一行代表了抽样自相关估计结果图,第二行代表了抽样路径图,第三行代表了后验分布的密度图。从自相关估计图上可以看出,抽样样本的自相关系数迅速收敛于0,没有出现明显的发散现象,抽样结果是非常稳健的。抽样路径图上,抽样数据呈现明显的波动集聚现象,在随机扰动下围绕后验估计值进行随机波动,估计结果是有效的。从后验分布密度图可以发现,数据主要分布于待估参数区间内,估计结果有效。

(三)脉冲响应分析

在得到模型的参数估计结果后,可以使用TVP-SV-VAR模型的不同滞后期冲击和不同时点冲击考察我国2000年第1季度—2014年第4季度货币政策透明度和货币供应对宏观经济波动的影响。

1.不同滞后期的脉冲响应

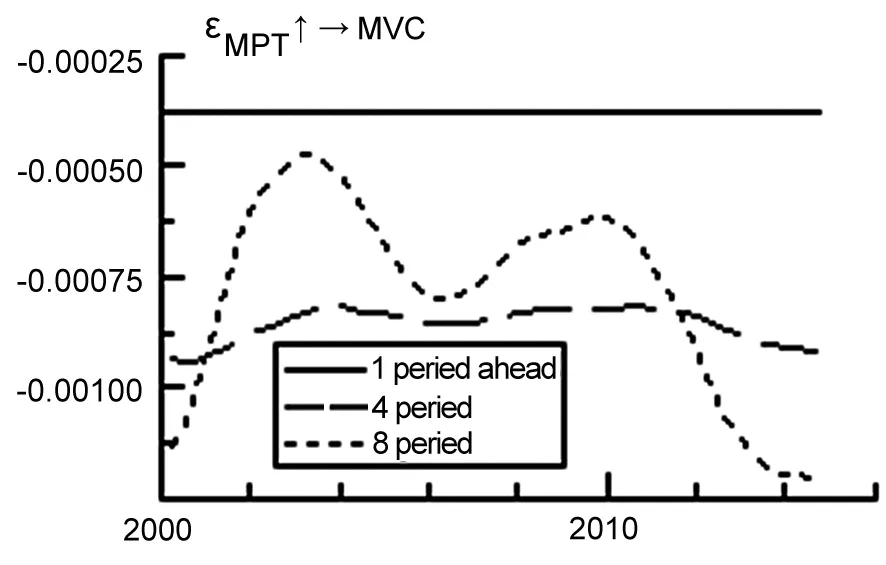

图7反映的是宏观经济波动(MVC)对政策透明度(MPT)和货币供应(MS)不同滞后期的冲击响应脉冲图,图中的实线、长间隔线、短间隔线分别代表了1个季度、1年(4个季度)和2年(8个季度)不同滞后期的脉冲响应轨迹,分别表示短期、中期和长期的脉冲响应。左右两个图的走势反映出在不同滞后期下,MVC对于MPT和MS的脉冲响应是非常不一致的。其中,左图代表的是宏观经济波动(MVC)对货币政策透明度(MPT)在不同滞后期的脉冲响应情况。从1个季度、1年和2年的脉冲反应来看,货币政策透明度均对宏观经济波动产生抑制作用。相对于短期而言,中长期宏观经济波动对透明度的响应程度较小,冲击作用不是十分显著。具体而言,短期(1个季度)宏观经济波动对货币政策透明度一直有负向的反应。中期(1年)宏观经济波动对透明度的响应也存在负向的反应,但是在2014年后逐渐衰减。长期(2年)宏观经济波动对透明度的响应呈现较大波动,但是在2014年后也迅速衰减。

图7 MVC对MPT和MS不同滞后期脉冲相应图

右图表示的是宏观经济波动(MVC)对于货币政策操作(MS)不同滞后期的脉冲响应情况。从不同滞后期的响应轨迹上来看,宏观经济波动对于货币供应的响应呈现正向作用。这表明货币操作会加大宏观经济的波动。相对于短期而言,中长期的正向作用更为显著,同时宏观经济波动对货币供应的响应波动幅度也较大。具体而言,短期(1个季度)来看,宏观经济波动对货币供应的响应为正,但是作用并不显著,并一直维持较低水平。中期(1年)来看,宏观经济波动对货币供应的响应程度增加,同时在2015年后经历一段时间的波动后逐渐保持平稳状态。长期(2年)来看,宏观经济波动对货币供应的响应与中期类似,只是波动幅度明显增加。

2.不同时点的脉冲响应

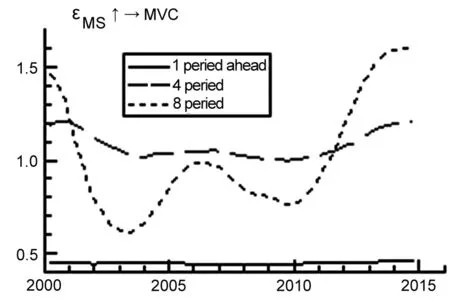

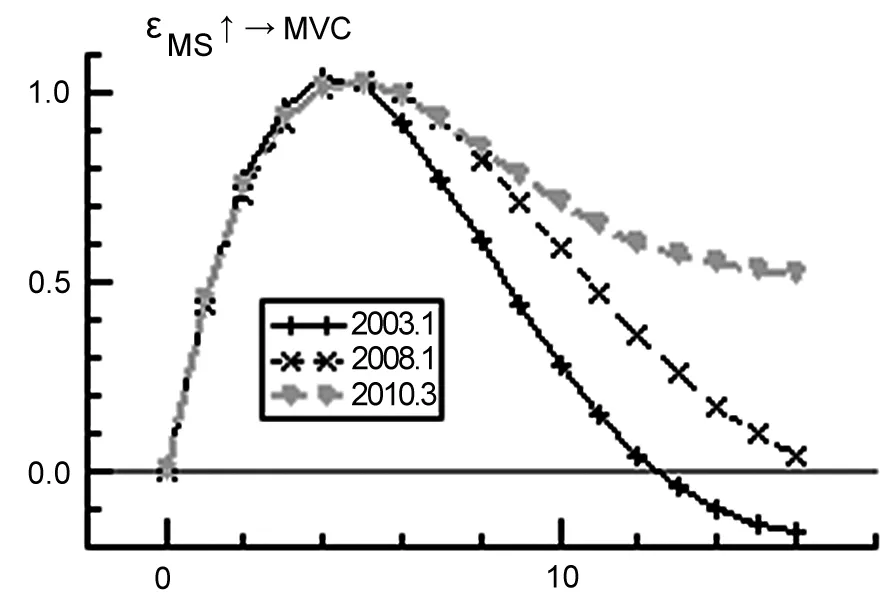

图8反映的是宏观经济波动(MVC)对政策透明度(MPT)和货币供应(MS)不同时点的冲击响应脉冲图,图中的带线曲线、带星曲线和带点曲线分别代表了在2003年第1季度、2008年第1季度和2010年第3季度的时点冲击脉冲响应轨迹,反应周期均为4年。左右两个图的走势反映出在不同时点,MVC对于MPT和MS的脉冲响应是非常不一致的。其中,左图代表的是宏观经济波动(MVC)对货币政策透明度(MPT)在不同时点的脉冲响应情况。从2003年第1季度、2008年第1季度和2010年第3季度的脉冲响应来看,三者走势基本保持一致,均是在第1年脉冲响应程度不断增强,之后逐渐衰减,并在第4年基本保持平稳。具体而言,在2003年第1季度时点上,宏观经济波动对货币政策透明度一直有负向的反应,这是因为我国在2002年加入国际货币基金组织数据公布通用系统(GDDS),透明度水平出现了较为明显的上升,减少了宏观经济的波动。在2008年第1季度时点上,宏观经济波动对透明度的响应基本上保持负向反应,4年后冲击反映基本消失,这是因为2008年左右世界上爆发了比较严重的经济危机,市场对于央行信息披露的反应能力下降,透明度对稳定宏观经济波动的影响能力减弱。在2010年第3季度时点上,宏观经济波动对透明度的响应在1年后迅速衰减,3年后影响基本上为0。

图8 MVC对MPT和MS不同时点脉冲相应图

右图反映的是宏观经济波动(MVC)对货币政策操作(MS)不同时点的脉冲响应情况。从不同时点的响应轨迹来看,宏观经济波动对货币供应的响应保持较为一致的走势,并且绝大多数时间呈现正向作用,表明货币操作会加大宏观经济波动。具体而言,在2003年第1季度,宏观经济波动对货币供应的响应为正,在冲击1年期内响应程度不断上升,1年后出现衰减,并最终保持在0.5单位左右的水平上。在2008年第1季度和2010年第3季度,脉冲响应的轨迹与2003年第1季度基本一致,只是在3年左右后脉冲响应基本消失。

四、结论与启示

本文运用以福利损失方程为目标函数的理论模型,从理论上论证了货币政策透明度提升有助于减少宏观经济的波动,降低社会福利损失。并以我国2000年第1季度—2014年第4季度的数据为基础,运用带有时变特征的TVP-SV-VAR模型检验宏观经济波动与货币政策透明度之间的关系。为了使估计结果更具合理性,在考察货币政策透明度与宏观经济波动关系的同时,本文引入了代表货币政策操作的货币供应变量。检验结果表明:提升货币政策透明度有助于减少宏观经济的波动,而货币操作则会加剧宏观经济波动,这与已有研究结论是较为一致的;从不同滞后期的脉冲响应来看,短期内,货币政策透明度会抑制宏观经济波动,但是中长期来看,这种抑制作用会逐渐衰减;从不同时点的脉冲响应来看,宏观波动对于透明度和货币供应冲击的响应在不同时点基本保持一致;相较于货币供应状况,透明度的脉冲响应影响较小,在很多时候并不显著。

根据以上结论,本文认为,首先,由于货币政策透明度具有减少宏观经济波动的作用,而我国目前货币政策透明度水平依然较低,因此,央行应采取各种手段不断加强与公众的交流和沟通。其次,货币政策透明度的提升是一个长期过程,短期沟通的效果并不能一直维持,因此,与公众的交流应当成为常态。同时,货币政策透明度建设应该与货币政策操作相配合,才能最大程度发挥政策沟通的效果。

冀志斌,周先平. 2011. 中央银行沟通可以作为货币政策工具吗:基于中国数据的分析[J]. 国际金融研究(2):25-34.

王美今,王少林. 2013. 中国货币政策透明化的综合效应[J]. 中山大学学报(社会科学版)(3):190-201.

肖曼君,李颖. 2013. 货币政策透明度与通货膨胀的关系研究:基于PVAR模型的实证检验[J]. 财经理论与实践(3):19-23.

徐亚平. 2006. 货币政策有效性与货币政策透明制度的兴起[J]. 经济研究(8):24-34.

张强,胡荣尚. 2014. 中央银行沟通对利率期限结构的影响研究[J]. 国际金融研究(6):10-20.

BLINDER A S. 2001. How do central banks talk [R]. IMF Geneva Reports on the World Economy.

BLINDER A S. 2004. The quiet revolution: central banking goes modern [M]. New Haven:Yale University Press.

CANZONERI M B. 1985. Monetary policy games and the role of private information [J]. The American Economic Review, 75(5):1056-1070.

CECCHETTI S G, KRAUSE S. 2002. Central bank structure, policy efficiency, and macroeconomic performance: exploring empirical relationships [J]. Federal Reserve Bank of Saint Louis Review, 84(4):47-60.

CHORTAREAS G, STASAVAGE D, STERNE G. 2002. Does it pay to be transparent? International evidence form central bank forecasts [J]. Federal Reserve Bank of St. Louis Review, 84(4):99-118.

COGLEY T, SARGENT T J. 2001. Evolving post-World War II US inflation dynamics [J]. NBER Macroeconomics Annual, 16:331-373.

COGLEY T, SARGENT T J. 2005. Drifts and volatilities: monetary policies and outcomes in the post WWII US [J]. Review of Economic Dynamics, 8(2):262-302.

CUKIEEMAN A, MELTZER A H. 1986. A theory of ambiguity, credibility, and inflation under discretion and asymmetric information [J]. Econometrica, 54(5):1099-1128.

DENNIS R. 2006. The policy preferences of the US Federal Reserve [J]. Journal of Applied Econometrics, 21(1):55-77.

EIJFFINGER S C, GERAATS P. 2002. How transparent are central banks [R]. CEPR Discussion Paper, 3188.

EIJFFINGER S C, HOEBERICHTS M, SCHALING E. 2000. Why money talks and wealth whispers: monetary uncertainty and mystique [J]. Journal of Money, Credit and Banking, 32(2):218-235.

FAVERO C A, ROVELLI R. 2003. Macroeconomic stability and the preferences of the Fed: a formal analysis, 1961-98 [J]. Journal of Money, Credit, and Banking, 35(4):545-556.

GOODFRIEND M. 1986. Monetary mystique: secrecy and central banking [J]. Journal of Monetary Economics, 17(1):63-92.

HALDANE A, READ V. 2000. Monetary policy surprises and the yield curve [R]. SSRN Working Paper Series, 106.

HODRICK R J, PRESCOTT E C. 1997. Postwar U.S. business cycles: an empirical investigation [J]. Journal of Money Credit and Banking, 29(1):1-16.

JENSEN H. 2002. Optimal degrees of transparency in monetary policymaking [J]. Scandinavian Journal of Economics, 104(3):399-422.

KIA A, PATRON H. 2004. Market-based monetary policy transparency index, risk and volatility: the case of the United States [R]. Department of Economics, Carleton University.

LUCAS R E, Jr. 1975. An equilibrium model of the business cycle [J]. Journal of Political Economy, 83(6):1113-1144.

MISHKIN F S, POSEN A S. 1997. Inflation targeting: lessons from four countries [J]. Federal Reserve Bank of New York Economic Policy Review, 3(3):9-110.

NAKAJIMA J. 2011. Time-varying parameter VAR model with stochastic volatility: an overview of methodology and empirical applications [J]. Monetary and Economic Studies, 29:107-142.

OKUN A M. 1970. The political economy of prosperity [M]. Washington, D.C.:The Brookings Institution.

OZLALE U. 2003. Price stability vs. output stability: tales of federal reserve administrations [J]. Journal of Economic Dynamics and Control, 27(9):1595-1610.

PAPADAMOU S. 2013. Market anticipation of monetary policy actions and interest rate transmission to US treasury market rates [J]. Economic Modeling, 33:545-551.

PRIMICERI G E. 2005. Time varying structural vector auto regressions and monetary policy [J]. Review of Economic Studies, 72(3):821-852.

ROGOFF K. 1985. The optimal degree of commitment to an intermediate monetary target [J]. The Quarterly Journal of Economics, 100(4):1169-1189.

ROSA C. 2011. Words that shake traders: the stock market′s reaction to central bank communication in real time [J]. Journal of Empirical Finance, 18(5):915-934.

SIMS C A. 1980. Comparison of interwar and postwar business cycles: monetarism reconsidered [J]. American Economic Review, 70(2):250-257.

SÖDERSTRÖM U, SÖDERLIND P, VREDIN A. 2002. Can a calibrated New-Keynesian model of monetary policy fit the facts [R]. Working Paper Series 140, Sveriges Riksbank.

STASAVAGE D. 2003. Transparency, democratic accountability, and the economic consequences of monetary institutions [J]. American Journal of Political Science, 47(3):389-402.

WOODFORD M. 2003. Interest and prices: foundations of a theory of monetary policy [M]. Princeton: Princeton University Press.