电信业务支撑系统中客户信用度管理的建模和实现

2018-03-11陈喆

陈喆

江苏省互联网行业管理服务中心

0 引言

电信企业通常采用先消费后付款的后付费信用销售模式,这虽然有利于电信业务的市场拓展,但如果缺乏有效的信用度管理措施和良好的信用环境,就会造成用户欠费多发、企业坏账水平高的不良后果。电信企业应将客户对企业的价值贡献和信用度结合起来进行评价,以区分客户类型,从而实现客户信用程度的分类管理和面向客户的精准营销。

电信企业建立客户信用度管理机制的关键在于准确采集征信数据并选择合适的客户信用度评价模型。在电信业务支撑系统中实现科学有效的电信客户信用度管理功能,是建立信用管理体系的基础。信用度管理功能必须有力支持征信流程,并且具有强大的数据处理能力,基于信用度评价模型进行有针对性的数据分析。

一般而言,信用度管理机制的工作流程分为以下三个步骤:

(1)采集征信数据(数据源:业务支撑系统、计费系统、社会征信数据库等);

(2)应用信用度评价模型获取信用度分析结果;

(3)开展信用度管理业务(信用度额度管理、欠费催缴等)。

现有的电信业务支撑系统与计费系统中的客户资料与计费数据,是客户征信数据的主要来源,因此信用度管理系统的设计须充分考虑与现有各系统之间的应用关联、数据一致及流程整合。从信用度管理的IT流程来看,征信数据采集步骤是采集信用度管理所需的业务支撑系统与计费数据的过程,信用度分析步骤则是将所采集的数据填入评价模型来获取评价结果。这两个步骤是建立信用度管理体系的重点环节。

1 IT对信用管理流程的支撑

1.1 IT在信用度管理机制中的角色

电信客户信用度管理的核心是通过信用度评价模型进行信用甄别,判断用户是否会形成恶意欠费或是否形成欺诈,从而协助企业采取相应的防范措施。电信欺诈防范的重点是预防,因此电信企业应当加载完整的源数据,通过应用软件分析整理,追踪行为异常的用户,预测和发现可能存在的欺诈账户,然后采取防范措施。

IT系统建设的目标是运用IT手段甄别用户,实施信用度管理,并支撑配套管理机制,从而达到有效控制用户欠费、避免坏账的目的。在甄别层面,其核心是信用度评价模型,而在实施层面,核心则是使用IT手段支撑从评价到应用的“堵、催、引、追、诉”的闭环式管理办法。

在信用度管理工作中,需要IT系统进行支撑的主要是信用度评价模型与信用度管理的业务流程应用。信用度评价的目的是为欠费管理提供区分客户的手段,帮助企业较好地区分出客户信用度的高与低。建立适于企业实际情况的信用度评价模型是信用度管理的基础,在此基础上,将信用度评价的结果与企业的欠费管理办法和能力相结合,应用到欠费管理中。根据客户信用度,实施不同的信用额度和信用期限,提供不同的服务,这一业务流程应当在信用度管理系统中得以完整实现。信用度管理系统作为业务支撑系统的一部分,不仅业务流程与业务支撑系统紧密关联,而且在系统结构、档案资料以及数据模型上也需要与业务支撑系统相适应,确保信用管理源自客户数据,服务于客户关系管理。

1.2 征信数据分析是信用度管理系统的核心工作

信用管理的核心是对客户进行信用甄别。信用度管理系统将客户信用度评价模型固化在IT流程中,通过录入信用数据来获取信用评价指标从而输出甄别结果。征信是获取信用度管理所需的各类信用数据的调查、采集与汇总,需要信用度管理系统的支撑。征信涵盖了电信企业对客户(包括企业与个人)的信用信息所开展的采集、核实、处理、合法传播等各项工作。

征信信息的存在形式是征信数据。原始征信数据的采集渠道是多种多样的,征信数据既可以通过既有的CRM与计费系统直接获取,也可以通过调查或者与外界的数据源交换方式获得。例如,个人征信数据的来源有很多,主要包括下列机构:银行、法院、百货公司以及其他电信运营商等。

大数据应用分析在信用度管理系统中发挥着重要作用。大数据系统通过多维、多元化的数据采集与管理功能,实现对原始征信数据的汇总和集聚,再进行多数据源、多维、复杂的分析计算,输出客户甄别结果。开展客户信用度评价分析,需要用原始征信数据建立特征变量,对客户信用风险进行预测,这是信用度评价模型设计的重点问题。

2 信用度评价模型的信息化实现

2.1 信用度评价模型的建立

本文所述评价模型方法以虚构的省级公司为对象,在实际的信用度评价模型设计中,可以参照有关原理进行相应调整。

(1)评价对象

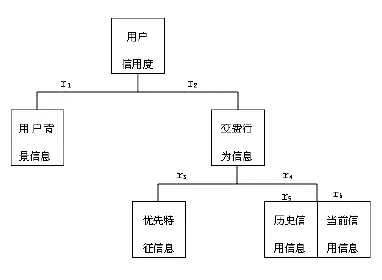

评价模型的客户研究范围包括住宅用户和中小商户,遵循以客户为中心的原则。在具体的研究对象确定上,以用户为评价对象,并划分为两种情况:以缴费账号为对象和以用户主体为对象。如图1所示,电信企业信用度管理的评价对象形成两个层次。

图1 信用度管理评价层次

1)以缴费账号为对象:即以用户的缴费账号作为关联该用户业务的基本单位,将属于该账号下的业务作为一个整体参与评价和管理。

2)以用户主体为对象:即住宅用户以身份证号码或工商执照号码(或电信企业认可的其他证件)作为关联用户业务的基本单位,对其下的各缴费账号按照“以缴费账号为对象”分别评价后,再按照一定的权重归并各账号的信用得分,作为该用户的信用值,用于评价和管理。

在业务支撑系统的数据模型中引入参与人的概念,在数据库具体设计时,可以为参与人配置各种形式的证件资料数据。数据模型充分体现以客户为中心的原则,符合以用户主体为对象的要求。对住宅用户可以选择以身份证为识别证件,对中小商户可以选择以工商执照号码为识别证件。数据模型支持以客户主体为对象的征信数据分析。

(2)计算方法

如图2所示,电信企业用户信用数据包括用户的背景信息、用户的缴费行为信息和用户的信用信息。根据它们的重要程度不同,分别赋予权重。对于电信企业而言,用户背景信息通常保存在业务支撑系统的客户资料库中,缴费行为信息则需要从计费系统数据库中进行汇总整理。信用度管理系统应当建立数据采集机制将两系统的相关数据进行汇总同步,以供计算。

图2 影响用户信用的因素

下面给出了对不同评价对象信用得分的计算方法:

1)住宅用户信用度计算方法

(a)以缴费账号为对象

住宅用户的信用得分=用户背景信用评价得分×权重+住宅用户缴费行为信用得分×权重。

(b)以身份证为对象

将身份证下的各缴费账号分别进行评价,而后按各账号占用户总消费额的比例赋予权重,最后按下面的公式求得用户的信用度:

住宅用户的信用得分=∑某缴费账号的信用得分×权重(权重等于该缴费账号的金额占用户同期总消费金额的比例)。

2)单位用户信用度计算方法

(a)以缴费账号为对象

单位用户的缴费账号信用得分=单位用户背景信用评价得分×权重+单位用户缴费账号缴费行为信用得分×权重。

(b)以用户主体为对象

单位用户的信用得分=∑某一缴费账号的信用得分×权重(权重等于该账号下核算的金额占用户同期总消费金额的比例)。

2.2 支持信用度评价的数据模型

根据上述信用度评价模型和计算方法,计算用户背景信用评价得分与缴费行为信用得分,需要在IT系统中建立相关数据模型,在系统中准确刻画用户的特征,通过特征变量再依据可灵活配置的公式,就可以计算出有关的得分值。

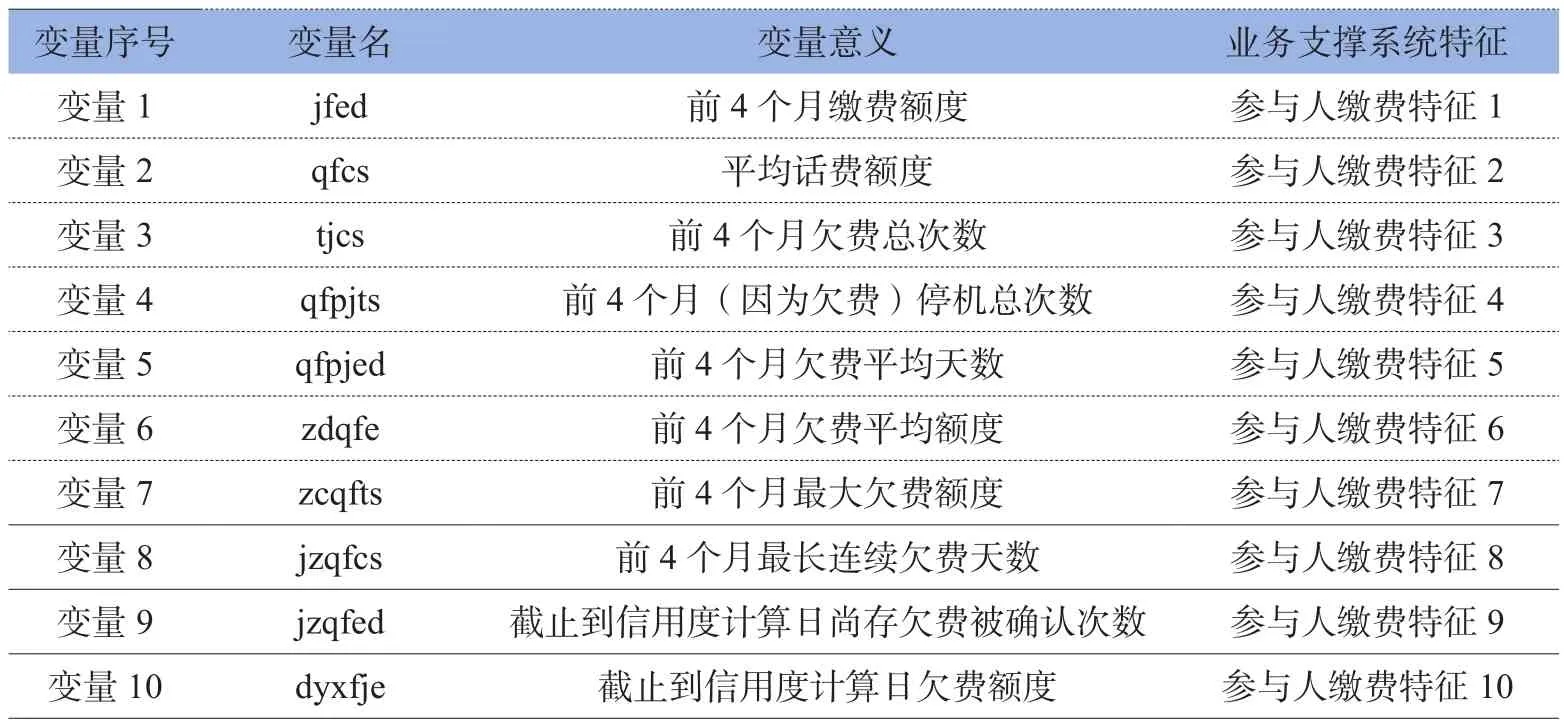

用户背景资料数据与缴费行为数据是信用度评价的重要依据。如表1所示,住宅用户背景资料评价设定了工作状况、所在行业等7个变量。如表2所示,缴费行为评价设定了前4个月缴费额度等10个变量。

表1 住宅用户背景资料评价变量

表2 缴费行为评价变量

为了准确描述用户背景资料数据与缴费行为数据,我们在业务支撑系统中引入参与人数据模型来刻画电信客户,并通过参与人特征描述客户的各类信息。参与人定义了所有与电信有关的个人、家庭和组织、客户、供应商、合作伙伴、代销商、内部部门、员工等等,都被作为参与人统一描述,而不是割裂地存放,这样就保证了系统的单一视图。参与人特征可以根据信用度评价所需的属性与变量进行灵活配置,特征值即为所需的变量值。参与人数据模型如图3所示。

图3 业务支撑系统参与人数据模型

在业务支撑系统中,参与人模型可以充分刻画客户属性与特征变量,实现了参与人特征的灵活配置,通过参与人特征值描述来对应客户属性的变量值。基于这一描述机制,用户背景资料与缴费行为都可以通过表1和表2的特征变量进行描述。

数据模型建立后的主要工作是征信数据的采集与汇总,以业务支撑系统、计费系统以及企业外部征信数据为对象,通过数据采集、数据筛选、数据转换、数据加工和数据清理等环节,构建电信企业自身的客户信用数据库,以满足信用度评价模型的数据需求。

3 客户信用度管理系统的实施要点

在电信业务支撑系统实现客户信用度管理的工作中,还有以下问题需要关注:

(1)注重信用度管理系统与业务支撑系统的数据共享与整合。共享业务支撑系统的客户资料、业务数据与计费系统中的计费数据,逐步实现程序整合与流程整合。

(2)信用度分析的结果不可能绝对正确,对于重要或异常的分析结果必须在信用度管理机制中考虑人工流程,通过半自动化与人工调测的方式使得分析结果更为准确。

(3)在信用度管理系统建立初期,准确评价客户信用主要依赖于评价模型,在获取信用度评价结果之后,还需强化系统对整个信用度管理业务流程的支撑。例如欠费额度管理、欠费追缴,以及信用度管理举措在业务支撑系统中的流程对接等(例如与欠费相关的停复机等),确保信用度管理系统对信用度管理进行闭环有效的支撑。

(4)需规范业务支撑系统中客户背景信息的获取机制。现有业务支撑系统中的客户关系管理模块,只能提供客户的基本信息,缺少职业、爱好、收入水平等其他背景信息,今后应当逐步加强和完善业务支撑系统的客户信息,并确保信息的准确度。若在受理业务时获取此类信息有难度,则可以考虑应用社会信用数据库资源,通过与外部单位合作的方式来完善客户的背景资料库。

(5)注重社会信用度数据资源的利用。在IT系统建设时应考虑到外部的数据接口,以获取其他关键征信机构的信用数据。中国人民银行的信用数据库是当前国内最周全的信用数据库,这个数据库在建立之时也考虑到了被调查人在电信企业的消费情况,电信企业信用度管理系统同样可以考虑利用银行的这一资源。

(6)功能与技术架构的设计应考虑系统的可扩展性。信用度管理在今后的业务营销中将发挥更加积极的效用,信用积分等指标可以用作促进营销的有效手段,从而支撑丰富多彩的电信消费奖励模式,因此信用度管理系统与营销分析功能也有着十分密切的联系。

4 结束语

通过在电信业务支撑系统中实现客户信用度管理,将有力保证客户信用度管理机制的有效实施与落实,增强防范市场风险的能力。本文所提出的客户信用度管理数据模型,具有良好的灵活性和延展性。在今后的工作中,可以对客户信用度评价模型和评价变量进行及时的扩展、补充和更新,不断适应业务发展中遇到的新问题。根据电信企业制定的业务支撑系统功能规划,信用管理与反欺诈管理是业务支撑系统的功能模块,属于企业信息化建设的重要内容。以社会信用度管理的大局观指导客户信用度管理系统的建设,将提升企业的市场竞争能力与客户服务能力,树立电信行业在全社会各行业中的良好形象,为电信企业转型与发展提供有力保障。