浅议因子分析在商业银行财务中的应用

2018-02-28江张越

□江张越

(安徽财经大学金融学院 安徽 蚌埠 233030)

目前,移动支付已经成为人们日常生活不可或缺的一部分。随着移动支付的普及,互联网金融也得到了快速发展。人们不需要再去传统的商业银行柜台办理业务,这给商业银行的发展带来了一定的挑战。商业银行需要及时作出调整,科学地评价商业银行的财务状况,以便更好地应对挑战。

1 指标选择

本文遵循现有的财务指标体系,分别从营运能力、偿债能力、盈利能力、成长能力4个方面选择财务指标,包括每股收益、净资产收益率、销售净利率、产权比率、主要营业收入增长率、净利润增长率、总资产增长率、总资产周转率、资产负债率,共9个指标,设定为Xi(i=1,2,3,4,5,6,7,8,9),构建商业银行财务状况综合评价模型[1]。

2 描述性统计分析

描述性统计分析需要13家商业银行的原始财务数据。通过分析,这13家商业银行的资产负债率都非常高,均值为93%,净利润增长率、总资产增长率、总资产周转率都普遍较低,产权比率的差距较大。以上现象表明,虽然这13家商业银行的发展情况相同,但都存在一定的财务风险。

3 因子分析

将13家商业银行的原始数据输入SPSS,进行因子分析。

第一,进行相关性查验。通过计算可知,KMO的检验值为0.511,大于0.5,巴特利特球形检验的结果为0,小于0.050,所以因子分析可以应用于分析商业银行的财务状况。

第二,计算旋转载荷平方和的方差百分比。前4个因子的平方和累积达到87.006%,这表明前4个因子已经能够代表原来的9个变量,包含了这9个变量所拥有的大部分信息,所以使用这4个公因子便可较为准确地反映商业银行的财务状况[2]。

第三,观察旋转后的成分矩阵,按照公因子在变量中占有的载荷量,对变量进行分类,利用同类载荷大的变量所具有的相同点对公因子进行命名。第一个因子F1在产权比率(X4)与资产负债率(X9)上载荷较大,这两者能够反映商业银行的偿债能力,所以将F1命名为偿债能力。第二个因子F2在净资产收益率(X2)、净利润增长率(X6)、总资产增长率(X7)上载荷较大,3者主要与资产增长有关,所以将F2命名为成长能力。第三个因子F3在主要营业收入增长率(X5)、总资产周转率(X8)上载荷较大,这两个变量主要与商业银行营运能力有关,所以将F3命名为营运能力。第四个因子F4在每股收益(X1)销售净利率(X3)上载荷较大,这两个变量主要体现了商业银行的盈利能力,故F4被命名为盈利能力。

第四,计算综合得分。成分得分系数与标准化之后的变量依次相乘再求和,计算出各商业银行在每个公因子上的得分,将得分与每个公因子对应的方差百分比相乘并求和[3],得到综合得分F,其表达式为:

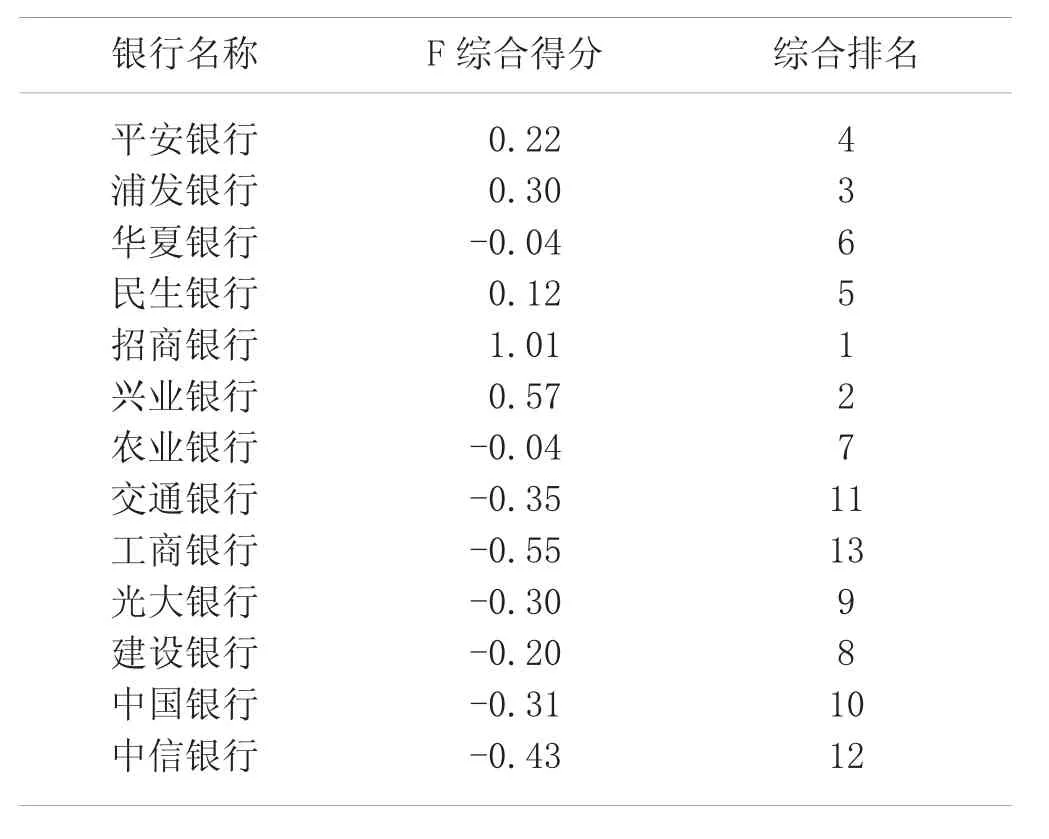

根据(1)式可分别求出衡量13家上市银行财务状况的综合得分,见表1。

表1 13家上市银行财务状况综合得分

从综合财务绩效F得分和排名可以看出,招商银行、兴业银行、浦发银行综合得分较高,发展势头正盛。交通银行、中信银行、工商银行综合得分排名较后,工商银行与招商银行之间相差1.56,差距较大。从排名来看,以招商银行为首的5家银行,其综合得分均为正值,经受住了互联网金融所带来的冲击。从第6名华夏银行开始,综合得分均为负值。由此可见,其余8家商业银行的情况不太乐观,需要特别重视银行目前的财务状况,发现问题,及时制定解决措施[4]。

4 聚类分析

对所得的银行原始财务指标进行系统聚类分析,做出系谱图。从系谱图可以看出,中国银行、兴业银行、农业银行、浦发银行、平安银行、建设银行为第一类,华夏银行、民生银行为第二类,光大银行、交通银行、中信银行为第三类,排名第一的招商银行与排名最后的工商银行各为一类。每类中的银行综合得分较为相近,故用因子分析构建财务状况综合模型具有一定的科学性与有效性[5]。

5 改善商业银行财务状况的建议

以13家上市商业银行为研究对象,选取了与商业银行偿债能力、成长能力、营运能力和盈利能力有关的9个财务指标,对商业行2017年上半年的财务状况进行了实证分析。通过分析各商业银行的财务状况,为改善商业银行的财务状况提出以下几点建议。

5.1 发展自身的互联网新业务

互联网金融是这个时代的潮流,如果传统的商业银行不能接纳这一形式,将很容易被淘汰。银行要利用互联网金融,充分发挥吸引客户的优势,发展属于自己的互联网新业务,同时通过互联网实现服务升级,使得服务更细致、周到,挽留更多客户[6]。

5.2 站在客户的角度思考

互联网给人的印象就是快、新,互联网金融自然也不例外。相比传统商业银行,互联网金融的模式和产品令人眼花缭乱。商业银行若想得到发展,必须要创新,不断开发用途多、利润高、风险小的金融产品,站在客户的角度,提高客户的满意程度[7]。

5.3 加强专业人才的重视

当今社会,最稀缺的便是专业人才。专业人才是改善商业银行财务状况的核心力量。在互联网金融的压力下,当下商业银行所需要的的专业人才不能再按照以往的标准进行选拔,要选择具备更多专业素质的人才,这些人才除了具备丰富的金融知识,出众的实践能力,还要在信息技术以及统计学方面具有很深的理解,这样才能适应时代的发展[8]。商业银行应加强对此类专业人才的重视,形成完整的人才输送链,有针对性地进行挑选。

5.4 扩大金融业务的覆盖人群

虽然互联网金融的优势较为明显,但是其覆盖人群较为单一,大部分都是小微企业和个体商户。相比之下,商业银行可以覆盖多种类型的人群,这是商业银行所具备的优势。商业银行要在此基础上,充分利用所拥有的资源,如地理位置、周转资金,不能仅局限于传统类型的客户,小微企业和个人商户的相关业务也要积极开展[9]。

5.5 及时回应客户的反馈

客户办理互联网金融业务时,若存在问题或不满,可随时反馈。相比之下,商业银行在客户反馈方面的工作没有做到位,没有做到及时听取客户的意见。因此,商业银行需要拓宽客户反馈的渠道,合理运用信息技术,提高对客户的关注程度,及时对客户的反馈作出回应,对于工作中的不足之处,需要及时制定决策并予以修正[10]。

5.6 适当降低用户使用门槛

互联网金融风靡的关键在于操作简单、快捷,办理互联网金融业务仅需一部手机和一张验证过的身份证,这也是近年多次发生互联网金融诈骗案件的主要原因。与互联网金融相比,商业银行的安全性得以保证,但办理业务的条件太多,应在不影响资金安全的前提下,适当降低用户使用门槛,减轻用户的“业务焦虑症”。

5.7 增加优惠活动

商业银行的传统营业方式过于传统,优惠活动也比较少,参与的人数受到了限制,无法很好地吸引人们。因此,建议商业银行要增加活动次数,加大活动力度,拓宽人们参加的广度,多设置趣味性活动以及相关的奖励,让更多人能够参与进来,从而达到宣传的效果,更好地吸引客户。

5.8 借鉴西方商业银行的经验

互联网金融的发展不仅发生在中国,更是影响了全世界的经济。我国商业银行所面临的难题,西方商业银行也一定会遇到。虽然社会形态有所不同,但西方商业银行采取的措施也能为我国银行提供一些借鉴。虽然不能完全照搬,但“他山之石,可以攻玉”,我国银行可以结合具体情况,采取特有的方法,改善自身的财务状况。