中国对美国信用评级霸权发起挑战

2018-01-30后沙月光

后沙月光

《纽约时报》著名专栏作家弗里德曼说过,我们生活在两个超级大国之间,一个是美国,一个就是穆迪,美国可以用炸弹摧毁一个国家,穆迪可以用评级毁灭一个国家。但,中国不信邪。

10月24日,中国政府发行新一期美元计价的主权债券,其中最让人意外的是这次推出的债券没有使用国际三大评级机构评级。

所谓国际大三评级机构,是指美国穆迪投资服务公司、标准普尔公司、惠誉国际信用评级有限公司。虽然理论上可以绕过它们发行美元债券,但从来没有一个国家敢这么做,因为投资者都是以这三家的信用评级来作为投资依据。

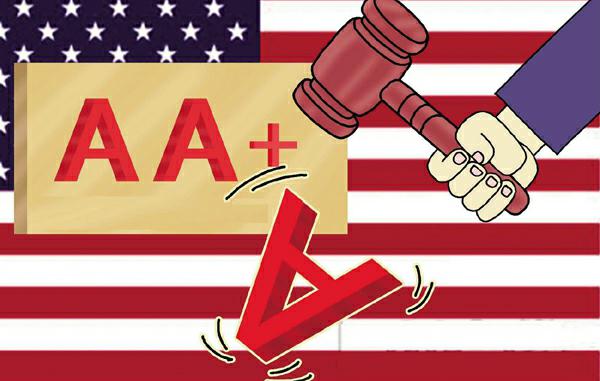

中国是第一个踩过美国在信用评级领域霸权红线的行为体,这种行为对美国的威胁不亚于军事挑战。

那么发行效果如何呢?

10月26日,根据中国银行伦敦分行提供的数据,中国财政部当天在香港发行的20亿美元主权债券,市场反应良好,最终认购倍数达11倍。

其中欧洲地区尤为突出,显示出对中国资产的青睐。此次中国财政部发行的主权债券包括5年期10亿美元,10年期10亿美元,共获得约220亿美元认购。

欧洲投资银行,投资基金的投资行为,以前最主要是根据三大评级机构的评级水平来决定是否进行投资。

如果说中国绕开美国评级机构发行主权债券是踩过红线,那么之后的爆款效果就是给美国评级机构的一记耳光。

习惯性讹诈

这种信用评级霸权,是美国讹诈全球企业和国家的一件利器,要不你乖乖把保护费交了,要不你就等着被调低等级。

大家都习惯了这种讹诈,一旦有人站出来挑战,最惊恐的不是发行人和投资者,而是评级机构。

这种讹诈,最大的力量在于权威性,如果谁能在它们之外成功发行债券,那么这种权威性就大打折扣。

中国主权的良好信用和健康的经济运行表现,就摆在那里,全球有目共睹。不是几声“中国崩溃论”就能吓倒全世界。跟“中国威胁论”一样,需要什么,美国舆论就会炒作什么。

中国这次成功发行,并不是靠高利率来吸引投资者,我们5年期国债的年利率是2.21%,美国是2.06%。美国是基准线,我们只比美国高0.15。

问题的可怕在于,像韩国被评为AA,比中国高,但韩国要发行主权债券,它的利率却还得比中国高,才能吸引到投资者。

那么中国实际信用等级,应当在韩国之上,被评为AAA也不过份。

除了发售国债外,低分评级国家往往连借债都很困难,像印度现在经济增长率跌至新低,一旦被评到垃圾评级,谁还借给它钱。

关于整个信用评级的评分标准,如AAA,BBB,CCC,还有小写加数字,有兴趣的人可以去了解下,本文不述。总之,是美国制定的游戏规则。

关键是这种信用评级真的是纯学术吗?不。

影响评级的不仅仅是上千页财务分析文件,还有国家利益导向,与美国的关系亲疏,给评级机构的利益多少。

穆迪公司2003年整過不合作的德国汉诺威再保险公司,直接将它打成垃圾信用,汉诺威损失两亿美元,认怂,愿意跟穆迪“合作”。汉诺威交了多少保护费?商业秘密。

公开的评级费用一般是5万到100万美元,但真正收费远远不止。

讹诈勒索,无论是道德还是法律都不会容许,但这三家美国评级机构都是合法的讹诈者。

中国这次不信邪,肯定要得罪人了。断人财路,这得多大仇呀?从另一个角度看,美国评级公司是偷鸡不成反蚀一把米。

今年9月份,标准普尔公司将中国的主权信用评级从AA-降到了A+,穆迪则在5月份,把中国从Aa3降低至A1,并将我国前景展望从“稳定”调为“负面”,惠誉说自己不跟风,其实它们前几年就玩过这把戏。

搞来搞去无非就是要中国割肉给它们,这一本万利的生意,它们还没见过不合作的。

评级是怎么来的?

90年以前,这一套还是资本主义体系内的游戏,社会主义国家不吃这套。开个玩笑,就算你们把苏联评为ZZZ,谁理你?所以那时,还相对比较单纯。

以穆迪来说,1900年约翰·穆迪创建了这家公司,他原来是干嘛的?

以前是个狗仔,自称为记者,专挖明星、名人的丑闻, 以此谋生。1900年,他出版一本手册,名为《各种行业证券指南》,当时美国炒股的人,很少见过这种股评式小册子,一下就吸了不少粉。

当时没有电脑,穆迪的优势就在于他的工作能接触和收集到发股公司信息,特别是不为人知的丑闻。

手册只是统计性的信息,当粉丝多起来的时候,他就意识到要加入分析信息,这样才有可信度。

有了分析,才有了评级,以打分的形式,给读者最清晰指引,这就是字母计分制的来历。

他最关键转型是将评级对像从股票转向了债券,这个转变是戏剧性的,用今天的话来说是战略调整。

债券跟股票不同,交易是不公开的,信息只掌握在银行家和交易员手里,穆迪用其挖掘能力打开了一扇决定公司未来的大门。

穆迪办公室总部位于曼哈顿的教堂街,门口有一尊青铜浮雕,上刻铭文:“信用:人与人间的信心所系。”(您就当真的听)

手册销量这么好,别的媒体人也开始效仿穆迪,不久《美国铁路杂志》编辑瓦纳尔·普尔让儿子搞债券评级,1941年与标准统计公司合并,就成了标准普尔公司。惠誉在1913年创办,崛起是在90年代。

这些公司干的是苦活,卖的是脑力和体力,需要他们的是股票和债券交易者,一直到上世纪70年代,信贷评级业务没有什么改变。

霸权是怎么来的?

上世纪70年代中期,有两件事情,彻底改变了这些卖苦力爬稿子编册子者的未来。endprint

一,白宫钦点。

1971年阿以战争爆发后,国际油价疯涨,资本主义国家证券市场极度活跃,美国政府意识到必须将发行债券的游戏规则牢牢掌握在自己手里,打造最权威评级公司就是最好的途径。

1975年,美国证券交易委员会以评级方式来决定经纪商的资本持有量,债券级别越高,持有量越少,反之,要加大持有量。

这就彻底改变了评级机构的社会地位、商业地位,从一个附属者,变成了主导者。

美国评级机构林立,大小不一,谁来成为标准?机构越多,信用度越差,口径得不到统一,因为大家信息来源各不相同。

白宫授意证券交易委员会钦点了三家机构,就是穆迪、标普、惠誉,其它统统不算。当它们登上舞台后,白宫就藏在阴影里。

美国将评级深深植入资本主义世界,并在全球打造了这三家的绝对权威性。英国不服,不服又能怎么样?这是国力决定的。

一直有学者对这种钦点的评级机构,以及评级方式有质疑,圣迭戈法学院教授帕特诺伊就认为评级机构不能完全说明债券发行方的资信,这类教授都被消声。

舆论需要的是打造权威,而不是怀疑其的可靠性。

二,暴利滚滚。

写报告,出册子,是苦活,而且赚钱不多,一开始都说是免费提供,只是收点稿费。

1957年,穆迪公司高管在《基督教科学箴言报》上义正严辞地表示过:“我们不能因为评级而收费,这样做就是给信用评定过程贴上了价码,这会变成对信用资质的贩卖……”

这种话骗了多少人?后来穆迪们不但要卖,还要上市,直到全球勒索。

为什么评级会变成暴利企业?这涉及到一个行业利润来源方式的根本问题。

原先,除了卖册子,它们只对主动来申请评级的企业收取一定费用,不申请评级的大企业,像福特、可口可乐,他们还得乖乖地去免费评级。

但是惠誉先走一步,把利潤获取方式给颠覆了,也就是说,不管你是主动的,还是被动的,只要我对你评级了,我就要来找你收费。

这种底气来自哪里?因为很多投资者不愿购买未经评级的债券。

1975年钦点后,这三家就成了绝对垄断者,它们把申请收费,变成了强制收费,评级成了企业发行债券的刚需。

后来延伸到各个国家,哪个国家要在国际市场发行主权债务,没有他们评级,就没人敢碰。

然而,这种做法,又必然带来两个问题:

一,强制评级,就意味着权力寻租。AAA并非不能买到,一旦出现,最终受损失的是投资人。唯一的保障就是高水准道德和严谨的分析,事实证明,美国道德是靠不住的。

二,商业评级机构具有法律同等效力,不容质疑的特性,令它在全世界变成了一种商业宗教,而不再是科学分析。1998年纽约市政府财务主管古德曼曾感慨道:它们的权威,接近《圣经》的权威。

从一开始它们就不配拥有这种权威,是美国政府硬让全世界接受这种权威,早在70年代,AAA的宾州中央铁路公司破产已经证明这种评级漏洞百出,还有奥兰治县政府破产……

最荒谬的是它们越是犯错,舆论却不断打造它们的权威,权力也越来越大,财富越聚越多,贪欲越来越强,甚至搞到中国头上来。

服务业还是权力部门?

这个问题,亲西方媒体说不清,它们只会盲目崇拜并相信美国评级机构的权威性,而且中国人一说穆迪、标普有什么不对,它们比美国人更急眼。

谁能说清穆迪是服务机构还是权力部门?

事实上它们一开始就是服务性质,但说它是服务业,又简直是笑话,服务业讲究的是未语先笑,顾客就是上帝。但穆迪他们明明赚着别人的银子,还要装出一副学术界作派。

穆迪分析师,在办公室接电话,不让你响个五六声,他是不会接的,甚至就不接。让你觉得他们特别牛,公司特别的忙。

你只能上门送钱,还得赔着笑脸,穆迪总是跟企业说,评不上某个级别,不是钱的问题,不是钱的问题,不是钱的问题。

对外界则解释,他们这种冷淡态度是为了不跟发行商走得太近,不然就会损及诚信。

2001年安然能源公司破产,投资者损失惨重,但在此之前,安然却是高分级别公司,这事一直闹到国会,因为有的议员也损失惨重。

标准普尔公司分析师在国会作证承认,他在评级前没有看过安然财务文件,用一句话形容就是:瞎评!

安然倒了,但评级机构还是屹立不倒,因为它们根本不是服务机构,那么它们是什么?就是美国披着商业外衣的权力部门。

安然事件告诉人们一个道理,再坏的名声,也不会导致评级机构任何不良影响。舆论在帮它们说话和脱身,白宫也在竭力帮助它们维持至高无尚的权威性。

穆迪、标普、惠誉三家表面是竞争对手,但实际上是抱团的。中国这次一下绕过了三家,它们肯定会一致对付中国,枪打出头鸟。

美国垄断国际信用评级,就是一种话语霸权,说你行你不行也行,你说不行你行也不行。有挑战,就会有报复,美国决不会坐视它的政治工具被损坏。

也没什么好怕的,只有耳光打得够重,够响,够多,才能帮它们冷静下来,也让更多国家看清它们的嘴脸——纸老虎。

(孙钰荐自瞭望智库)endprint