中国经济的两个面

2018-01-10李迅雷

李迅雷

如果仍以经济周期的视角去寻找周期的拐点,并以此来作为投资决策依据,那就有可能会无所适从,因此,不少投资者也提出宏观研究无用论。过去,政策的制定者乐于用逆周期政策来平滑周期,如今,越来越意识到遏制增速下行的代价巨大,不如培育新产业、积聚新动能。的确,中国太大,人口众多,不能只看一个面;既然趋势已经相对明朗,不如多去研究經济格局将如何演变、产业结构降如何调整,从中寻找投资机会。

为何经济增速下行反而是好事?

全球任何一个成功步入发达经济体行列的国家或地区,其在发展过程中经济增长速度都无一例外地会从高速换档为中速、再换档为低速增长。如今,没有任何一个发达经济体的GDP增速还能维持在5%以上。美国经济明年有望继续复苏,GDP增速若能回升至2.5%已经很了不起了,但仍低于全球平均水平。

无论自然界,还是人类社会,盛衰的转换都是不可避免的。植物、动物还有人类,都会经历出生、成长、成熟、衰老直至死亡的生命周期;很多人把中国在近代的衰落,归咎于清政府的腐败与无能,但当年亚洲大部分国家都沦为了英国殖民地,难道全都因为各国政府趋于一致的腐败无能吗?这种解释的说服力就有些偏弱了。

从哥伦布发现新大陆到英国的工业革命,实际上已经在预示明清两个朝代的不祥命运了。从郑和六次下西洋到明朝后期实行“海禁”,其实就是中国闭关自守的农耕文化风险暴露过程。所以,中国近代经济的衰落并不是从清朝开始的,全球各国的实力就是通过此消彼长拉开差距的。

时常有人认为我是一个空头,其实很冤枉。从社会经济的长周期看,我认为1911年清政府被推翻可以视为这轮周期的起点,经过百余年的演进,如今依然处在上升通道中,接下来就要看到了2050年左右的时候,中美之间的实力对比了。这里的实力不单指军事实力,主要指社会、经济、科技等综合实力。

中国经济当前所面临的最大问题,是社会杠杆率水平偏高的问题。美国、德国和日本处于中国当前经济发展水平的时候,都还个个年富力强,不需要吃补药,杠杆率很低。现在,中国全社会的杠杆率已达到约250%左右,美国今年估计在260%左右,非常接近了。

这也是为何中国要推进供给侧结构性改革的原因,因为稳增长的成本(债务)越来越大,但稳增长的必要性(就业)却越来越小。10年前,GDP增长一个百分点,对应新增就业只有80万人,如今,对应新增就业200万人,说明中国经济已经从重化工时代转向服务经济时代。如今,GDP增长1%所对应的新增GDP规模大约为1万亿,比十年前增加了4倍。

这就容易解释为何一国经济上升到发达经济体水平之后,经济增速就会下行的原因——当存量大到一定程度的时候,增量对存量的占比自然就下降了。按照权威人士的说法,“树不能涨到天上去”,凡事都有极限。

过去,我们并没有少提改革,但改革的力度一直不够大,只要经济下行压力增大,改革就会让位于稳增长了。因此,这也是本人长期坚持的观点——经济增速下行才能促转型,只有经济转型了,经济结构改善了,才能避免发生系统性风险,从而保持经济的可持续增长。而通过加杠杆来维持中高速增长,结局一定是盛极而衰。因此,不论是美国还是德国,不论是日本还是韩国,它们都是在减速中实现经济转型并跃升为发达经济体的。

中国经济两个面:一面在缩减,一面在扩张

如果仅看GDP增速,确实处在下行通道之中,无论是从2007年开始算起,还是从2010年算起。若以该指标的上行或下行作为衡量经济好坏的标准,就很容易得出悲观的结论。不过,判断一个经济体健康与否,不仅要看其所处的发展阶段和对应的经济增速,更要看经济结构、企业竞争力、劳动生产率水平以及全社会杠杆率水平等。

中国经济究竟如何看,不是三言两语就能说清楚的。从三次产业看,第三产业的比重越来越大,第二产业则在萎缩,第一产业对GDP的贡献终将低于10%,而中国从农业大国跃升为工业大国,还不到30年的时间。但随着人口老龄化和人力成本的上升,中国的制造业不仅受到更具人力成本优势的新兴经济体挑战,还需承受发达国家“再工业化”的压力,如美国将实施的减税计划,会使得美国的投资吸引力进一步增大。

因此,尽管我国服务业在快速发展,投资增速超过10%,但制造业的发展却在放缓,投资增速不足3%。这说明,看中国经济不能只观一面,至少要看两个面。即便在第二产业内部,也存在两个面——新兴产业和传统产业。例如,当传统产业普遍面临产能过剩的时候,新兴产业则迎来高增长的发展机遇。

我发现,做PE的大多对中国经济比较乐观,而做传统产业的,则悲观者居多。例如,做纺织鞋帽出口的,因国内劳动力成本的上升,其产品的全球竞争力在消减;但与苹果、三星等消费电子产业链相关的企业,则得益于订单的不断增加,出现了欣欣向荣的景象。

不少人非常看好拉动经济“三驾马车”中的消费,认为中国正处在消费升级阶段,且有很多事实也证明了消费升值正如火如荼地进行。但从总量数据来看,社会消费品零售总额的增速则呈现“稳中趋降”的特征,如今年6月份的名义增速为11%,到10月份降至10%。

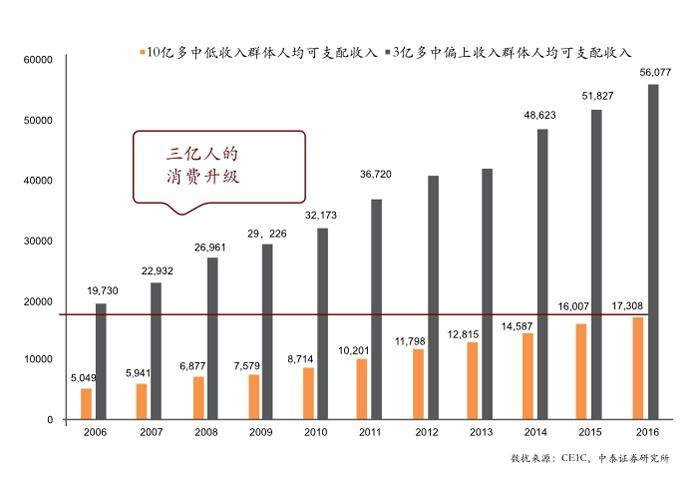

消费的增长与居民收入增速相关,尤其与中低收入群体的收入增速密切相关,这是由边际消费倾向递减规律所决定的。根据国家统计局提供的收入分级数据,自2016年以来,中低收入群体(约10.6亿人口)的收入增速放缓,且低于全国居民收入的平均增速。但城镇中等以上收入群体(约3.16亿人口)的收入增速则加快,导致收入差距扩大。

中国城镇中等收入以上的人口达3.16亿人,相当于美国的人口规模,其人均年可支配收入2016年为5.6万元人民币。我认为,国内统计部门通过调查问卷方式获得的居民收入数据存在低估的可能性,尤其是城镇中等以上收入群体的实际可支配收入更被低估了,若保守估计低估了20%,则中等以上收入群体的人均可支配收入为6.7万元,即超过1万美元,步入到“高收入国家”行列;如果按购买力平价1美元=4元人民币计算,则中国这部分群体的人均可支配收入相当于发达国家居民可支配收入的 1.68万美元。

因此,当规模达3亿人的偏高端消费群体在推动消费升级的时候,就容易解释为何高铁爆满、五星级酒店客房入住率上升、境外人均购物消费额全球领先等现象了。这也是自去年初以来看好高端消费的理由。

再如,中国人口流动也呈现两面特征,一面是农业人口往城镇转移的速度在放缓,2016年城镇农民工数量出现了净减少;另一面,中国人口从三四线城市流向一二线大城市的趋势还在强化,缩减与扩张并举,由此也创造了不同区域的不同投资机会。

把握住格局比拘泥于趋势更重要

如前所述,总量增速的放缓已成为必然,但当前中国经济与2010年之前有一个很大的不同,就是经济增速的下行不再必然导致失业率上升,如虽然GDP增速从10.6%降至6.7%,但每年的新增就业却总能维持在1300万人,这一方面与劳动年龄人口的下降有关,另一方面,则主要受经济转型的影响,即现代服务业的比重在快速上升。

从资产配置的角度看,既然服务业的比重在上升,加大对现代服务业中最值得看好的行业配置,应该是可行的,如流通部门中的快递业、生产和生活服务部门中的保险业、信息服务、教育医疗等。

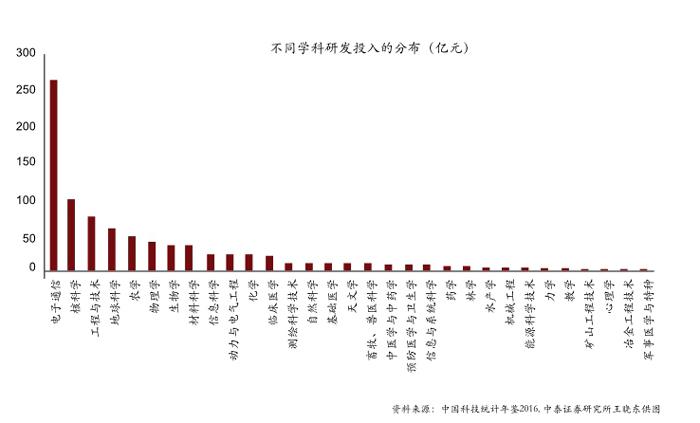

从经济转型的角度看,既然产业升级需要靠技术进步来推动,那就需要研究哪些行业的研发投入量更大,其成长机会也就更大。从大类行业看,我国在电子通信、核科学、工程与技术、地球与科学及农学等领域的投入较大,如果再进行细分,发现计算机、通信和其他电子设备制造业、电气机械和器材制造业、汽车制造业、医药制造业等细分行业成为R&D;经费的投入重点。

例如,半导体行业是中国政府巨额投入的战略性行业,此前的投入一直没有满意的回报,但近来据说是随着摩尔定律的“放缓”,给了中国半导体行业赶上的机会。中国每年在芯片方面的进口额高达1.8万亿元(人民币),据说超过原油的进口额,如果能从部分替代变成完全替代,将给中国半导体企业带来巨大的商机。如今,政府还在继续投入,设立的半导体产业基金总和是万亿级的,因此,这个行业就值得看好。

消费值得看好吗?当然值得看好。尽管我并不看好当前消费对GDP的贡献,但如前所述,我看好的是3亿偏高收入群体的消费,因为其规模之大已相当于美国的总人口。此外,人口老龄化也是今后消费转型和升级的一个长期投资主题,它带来了服务消费如健康养老、医疗服务等消费增速的持续上升。此外,随着5G的推出,中国在通信领域将领先于全球,这将进一步支持网络消费、网络金融等新型服务业更快发展。

迄今为止,居民家庭资产配置的重头仍是房地产,大部分居民在房地产上的配置比重几乎占到总资产的三分之二,居民家庭资产结构非常趋同。我认为资产配置还应从长计议,要看未来十年资产价格上升的空间。如果说过去十年、二十年重配房地产是明智之选,那么,未来十年仍将是最优的选择吗?

未来十年,全社会的投资回报率必然下降,因为经济增速将持续回落。若不认为在未来的十年里楼市还能涨五倍的话,那就应该去配置有五倍增长潜力的资产——只要每年的投资回报率达到18%,那么,10年下来总回报率就超过五倍。2017年,沪深300指数的涨幅就超过20%,明显跑赢全国房价指数。

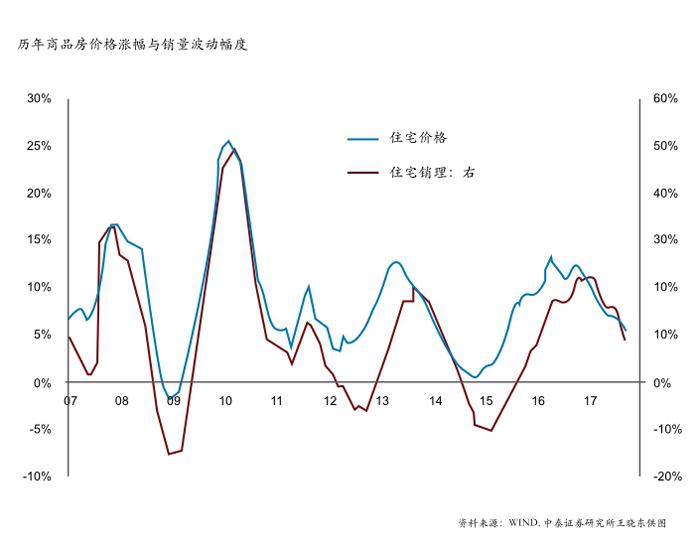

我不妨大膽预言,2017年中国楼市的销量已经构筑了历史大顶。回顾历史,国内商品房销量分别在2009年、2012年和2014年出现过三次负增长,同时也伴随着房价涨幅的回落,2018年,商品房销量必然会出现负增长,同时房价涨幅也将进一步回落。未来几年,在“房住不炒、租售并举”的政策严控下,房价即便不跌,总体看至多也只能走L型,作为大类资产的配置也就成鸡肋了。当然,随着流动人口的进一步集中,人口不断集聚的如杭州湾湾区、粤港澳湾区等新兴产业发达地区的房价依然还有可观的上涨空间。

中国的经济格局正在发生深刻变化,大类资产配置必须审时度势,如果总沉浸在过去的思维惯性里,终将遭受挫折。当前中国,传统经济正走向衰落,且这轮衰落始于2011年,新兴经济则在不断壮大。不过,新旧动能的转换需要一个漫长的过程,因为旧动能目前仍是中国经济的主动能,只是动力在衰减;新兴经济是次动能,但发展空间巨大。从资产配置的大格局看,应该重配新兴产业、新动能,减持传统产业、旧动能。

当然,传统经济也不是不可以配置,但一定要配置在行业龙头上。例如,随着金融监管的加强,资管新规的推出,房地产行业的融资难度会越来越大,最终导致行业集中度进一步提升,实现优胜劣汰。因此,随着传统产业增速的下降,投资机会往往是结构性的。但新兴产业的投资逻辑是把握趋势性机会,因为大部分新兴产业都处在扩张期。