买大or买小?2018年股市将如何演绎

2018-01-09岑小瑜

岑小瑜

买大or买小?2018年股市将如何演绎

岑小瑜

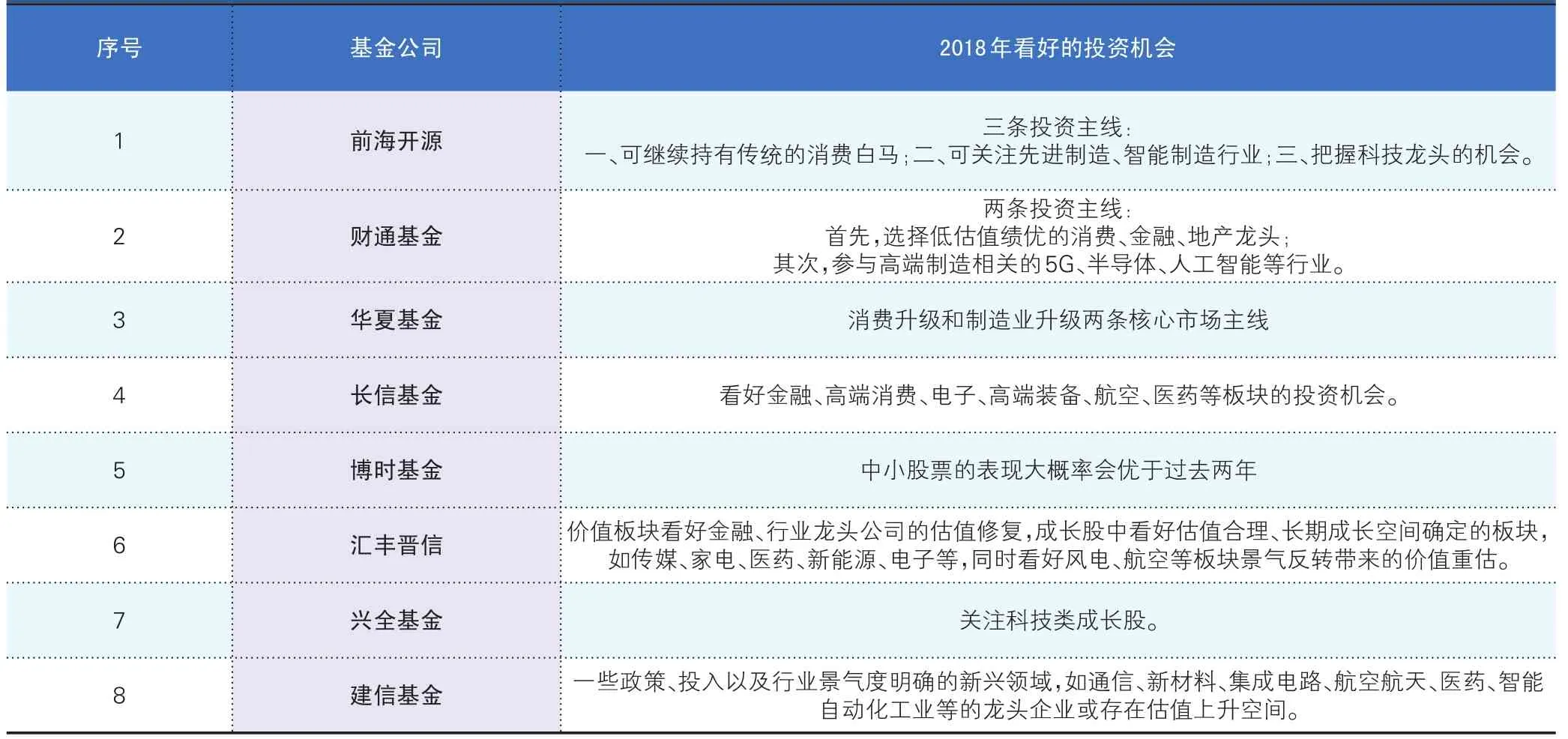

2018年,基金公司表示将会演绎慢牛行情,但却对买大还是买小产生分歧。四家基金公司表示,A股将继续延续“以大为美”的投资风格;四家基金公司则表示,2018年中小股票的表现大概率会优于过去两年,它们中的一些核心品种有望持续增长,成为被追逐的新蓝筹。

正方:白马蓝筹继续被看好

前海开源基金表示,2018年A股市场仍然会呈现慢牛行情的格局,结构性行情依然会比较突出,市场热点有望进一步扩散。从资产配置来看,随着楼市调控不断加强,房地产成交量大幅萎缩,楼市资金有望突出进入股市。资产配置仍然会偏向A股蓝筹,而A股市场的牛市只会迟到不会缺席。

2018年慢牛行情之中,建议投资者继续配置优质白马股,尤其是行业龙头股。一、可继续持有传统的消费白马;二、可关注先进制造、智能制造行业;三、把握科技龙头的机会。

财通基金认为,2018年整体大势研判盈利先下后上整体平稳,流动性中性、快牛难以形成,新兴行业的风格切好还需“估值底”及“业绩底”的确认。预计市场整体走势偏向结构慢牛,在行业龙头及潜在龙头中构建核心资产组合,优选高流动性资产。

配置方向上,龙头风格动量效应将持续、遵循龙头思维,配置核心资产,首选低估值绩优的消费、金融、地产龙头。在此基础上,根据十九大的政策导向,建议参与高端制造相关的5G、半导体、人工智能等行业。周期板块“上有价格顶,下有估值底”,涨跌空间皆有限,整体配置性价比降低。

华夏基金表示,2018年继续看好消费升级和制造业升级两条核心市场主线。消费升级方面,未来国内在快速消费品、出行需求等方面增长潜力较大,中国居民家庭围绕儿童的消费成为新“刚性”消费,这些都会形成中长期的投资机遇。而制造业上,长期看好围绕产品升级(制造产品类别升级)、技术研发升级(吸收引进国外技术实现国产化替代)等所带来的市场投资机会,长期看好节能环保、新能源汽车、新一代信息技术、新材料、先进轨交装备、电力装备、半导体等代表先进制造业发展方向的行业。

长信基金认为,明年需要寻找更具性价比的行业龙头。从基本面看,制造业、非地产链消费明年继续向好,而周期股、地产链消费板块压力较大。从估值看,核心资产已与海外市场拉平,中小盘估值仍高。外部环境决定龙头和低估值策略仍会延续,部分细分行业龙头已回调至低位,具备买入价值。行业上,看好金融、高端消费、电子、高端装备、航空、医药等板块的投资机会。

反方:中小股更大概率变优

博时基金认为,2018年中小股票的表现大概率会优于过去两年,它们中的一些核心品种有望持续增长,成为被追逐的新蓝筹。随着蓝筹白马的估值修复在2017年底达到一个阶段性高位,A股大市值公司和中小创公司的性价比,其实又进入另一个临界点,很多中小创股票的估值收缩过快,但其中很多公司的基本面改善并未因股价大跌而停滞,2018年的中小创板块吸引力或将大幅提升。

汇丰晋信基金表示,经济波动性下降,利率水平继续大幅上行的可能性较小,可能会看到盈利重新成为决定2018年股价的主要变量。中小盘个股经历一年的估值消化后,投资价值逐渐体现。行业配置上趋于均衡,二线龙头,风险收益比合理的中小盘个股是重点关注领域。价值板块看好金融、行业龙头公司的估值修复,成长股中看好估值合理、长期成长空间确定的板块,如传媒、家电、医药、新能源、电子等,同时看好风电、航空等板块景气反转带来的价值重估。

兴全基金表示,2018年的A股市场大概率会与2017年类似,经营业绩好的标的会获得更多资金的青睐,由盈利推升的估值重估进程会继续强化。股票类资产在2018年的整体大类资产配置中还是相对性价比较高的选择,消费品的性价比则可能更高。值得注意的是,2018年需要更多且更为细致地自下而上地选择投资标的,无论是成长还是价值,没有业绩支撑的标的都可能会面临不利的处境。

具体到配置上,可关注科技类成长股。在经历了1至2年的调整之后,总体上科技类成长股的估值水平已经较为合理,且涌现出了一大批业绩快速增长、产品竞争力较强的行业龙头公司。此外,从科技发展的角度来看,各类新兴技术正在改变着人们的生活、生产方式,提高社会运行效率。

建信基金认为,价值龙头大盘股核心资产特点仍在,但更关注盈利增长部分,优质成长龙头的弹性较大,尤其是一些政策、投入以及行业景气度明确的新兴领域,如通信、新材料、集成电路、航空航天、医药、智能自动化工业等的龙头企业或存在估值上升空间。

表:2018年八大机构展望