工业机器人产业竞争情报分析

2017-12-13刘媛姚缘钱琳

刘 媛 姚 缘 钱 琳

(江苏省科学技术情报研究所,江苏南京 210042)

工业机器人产业竞争情报分析

刘 媛 姚 缘 钱 琳

(江苏省科学技术情报研究所,江苏南京 210042)

基于产业链理论对工业机器人产业链构成进行研究。分析上下游的关系以及价值链特征,并从宏观经济信息、金融市场信息和政策法律信息维度分析工业机器人外部情报,从产业层面、企业层面、技术层面和市场层面分析工业机器人内部情报。最后针对产业链发展环节的劣势提出我国工业机器人产业发展的建议。

工业机器人;产业链;产业链理论;产业竞争情报;情报研究

1 引言

工业机器人产业已成为我国重点发展的战略性新兴产业,地方政府也都出台了相应的扶持政策大力支持本地发展机器人产业,但我国工业机器人存在起步晚,研发能力弱,缺少核心的自主研发技术和产品,处于从事非核心的、低附加值环节的问题。我国是全球最大的工业机器人市场,面对全球各国市场争夺和激烈竞争,迫切需要提升我国工业机器人产业的竞争能力。

1958年,赫希曼在《经济发展战略》一书中分别从产业的前向联系和后向联系的角度论述了产业链的概念。之后,国内学者郑学益、周新生等[1]进一步对产业链理论进行了深入研究和拓展,将产业链定义为以产品技术为联系、以资本为纽带而形成链条。产业链的实质是节点产业产品形成的产品链,也是围绕节点产业技术所涉及的相关产业的技术链,或是围绕节点上某一值功能的战略关系链[2]。

产业链理论中包含资源、技术、产品、市场、服务等在内的大量要素,蕴含着很多有价值的竞争情报,通过产业竞争情报对产业链的核心企业、产品或服务、技术、资源等要素进行监测,有助于发现产业链条上的不合理分布和劣势环节,实现资源的合理配置和产业的合理布局,最终实现提升产业整体竞争力的目标[3]。

2008年11月,在中国科协第182次青年科学家论坛上,中国科学技术信息研究所陈峰研究员作了题为《应对国外竞争需要高度倚重产业竞争情报》的报告,首次在竞争情报界提出了产业竞争情报的概念[4]。产业竞争情报是指围绕一个特定区域内特定产业整体获取竞争优势开展的竞争情报理论方法研究及其实践应用工作的总和,特别是围绕特定国家和地区内特定产业整体获取国际竞争优势开展的竞争情报理论方法研究及其实践应用工作的总和[5]。产业竞争情报的研究聚焦在用户细分与需求识别研究、产业竞争情报产品与服务供给理论研究、产业竞争情报服务体系建设研究、产业竞争情报分析类方法研究、产业竞争情报的产业风险防范问题研究、产业竞争情报竞争力与竞争战略研究、关于特定产业与地域之产业竞争情报问题研究等。关于产业竞争情报分析方法,目前主要从产业链理论的角度和社会网络的角度进行分析,对于某一个产业的研究更适用于产业链理论,而社会网络更适用于对产业集群的研究。因此,本文将选择产业链视角开展产业竞争情报研究,对我国工业机器人产业竞争力进行监测和分析,从外部环境和内部条件出发监测全产业链的活动和要素,发现薄弱环节,提出对策建议。

2 工业机器人产业链

工业机器人一般指的是在工厂车间环境中,配合自动化生产的需要,代替人来完成材料的搬运、加工、装配等操作的一种机器人。能代替人完成搬运、加工、装配功能的工作可以是各种专用的自动机器,但是使用机器人则是为了利用它的柔性自动化功能,以达到最高的技术经济效益。

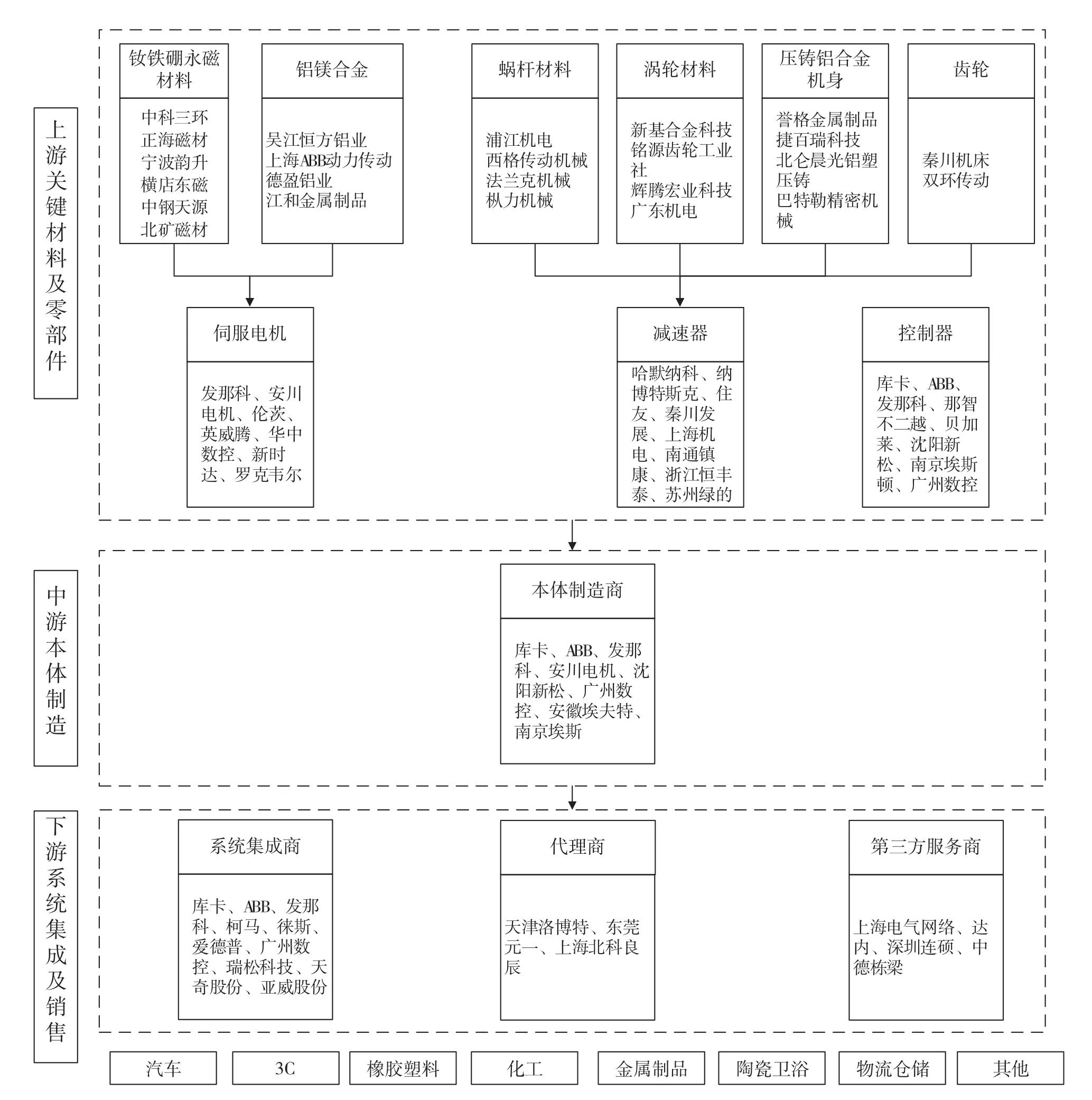

工业机器人的产业链,如图1所示,可分为上游、中游和下游。上游是指工业机器人关键零部件生产商和零部件关键材料提供商。工业机器人的关键零部件包括伺服电机、减速器和控制器。伺服电机的上游关键材料是钕铁硼永磁材料和铝镁合金。减速器分为RV减速器和谐波减速器。RV减速器的上游关键是涡轮、蜗杆、压铸铝合金机身、铸铁机身、齿轮等,涉及的材料包括合金钢、碳钢、铜合金、铸铁等;谐波减速器分为波发生器、柔性轮、钢轮等,材料为铝合金、不锈钢和一些复合材料。控制器由硬件设计、底层软件技术和上层功能应用软件组成。中游指工业机器人本体制造商。下游主要面向终端用户及市场应用,包括系统集成商、本地合作商、代理商及提供机器人租赁、培训服务的第三方服务厂家。

从工业机器人成本构成来看(图2),产业链上游:减速机等核心零部件制约国内机器人成本。成本最高的为减速器和伺服电机,分别占总成本的30%和20%。导致减速器成本较高的主要原因是我国减速器技术水平与国外差距巨大,严重依赖进口,国内产值规模较小导致议价能力较弱,进口成本较高。日本纳博特斯克和哈默纳科占据减速器七成以上市场,国外企业卖给国内企业的减速器价格比卖给国外企业的价格要高出近4倍。伺服电机以日系、欧美系等品牌为主导,自有品牌率仅占15%,国内产业处于起步阶段,产品技术精度与国外差距较大。伺服电机国内的价格比国外高出近2倍。机器人的核心部件中控制器技术难度较低,极易突破,国内企业开发的工业机器人控制器产品已经可以满足大部分功能需求,但与国外技术水平依然有差距。产业链中游:本体核心技术被外资品牌垄断。本体制造商的成本约占总成本的30%。本体制造商负责工业机器人支柱、手臂、底座等部件的生产加工组装,由于本体制造核心技术都被外资品牌所垄断,虽处于产业链中游,但净利润水平不高。产业链下游:系统集成商、代理商和第三方服务商。代理商承担工业机器人品牌的代理、分销,利润不高。第三方服务商负责工业机器人的使用、维护、教育培训,利润水平较高。从机器人微笑曲线的角度来看,机器人减速器厂商和系统集成商处于利润空间大且附加值高的微笑曲线上端,本体制造商由于技术壁垒较高,具有一定的垄断性,议价能力较强,毛利较高,但净利润较低,处于微笑曲线的底端。而系统集成商市场规模超过本体制造商,附加值较高,企业利润空间较大,处于微笑曲线的两端,但由于减速器的技术难度较大、前期投资较多,短期难以实现突破,我国又具有工程师红利,因此,国内机器人企业90%为系统集成商。

图1 工业机器人产业链

3 工业机器人产业链外部环境

3.1 宏观经济

(1)劳动力结构调整对机器人需求旺盛。改革开放以来,我国利用人口基数大、劳动力供应充足的人口红利优势成为了世界的制造中心,制造业规模达到全球的22%,位居全球第一。但随着人口老龄化的加剧,劳动力成本优势逐渐丧失,从2003年到2014年,制造业职工的年平均工资从12671元到51369元,年复合增长率为13.6%。劳动力成本的增加,人口结构调整对机器人的需求逐渐旺盛。

(2)生产方式变革对机器人需求旺盛。在工业4.0、中国制造2025的大背景下,生产方式向柔性、智能、精细化转变,构建以智能制造为根本特征的新型制造体系迫在眉睫,对工业机器人的需求将大幅增长。

3.2 金融市场

图2 工业机器人成本构成

在全球智能制造发展的背景下,美国在2012年提出了工业互联网,德国在2013年提出了工业4.0,我国在2015年提出了中国制造2025。金融市场逐渐活跃,从2011年开始逐渐出现了机器人领域的融资案例,但数量并不多。自2014年开始,机器人领域的融资呈现逐渐增长的趋势,国内机器人行业2016年第二、第三季度的融资金额分别达到2.78亿美元和2.64亿美元,环比增长48.07%、12.78%[6]。资本不断融入一级市场,大力推动了机器人行业快速发展。

3.3 政策法规

2010年以来,国家陆续出台了与工业机器人相关的宏观政策,如表1所示。根据政策内容,主要分为战略规划类、专项政策类、投资进口类、金融扶持类、示范推广类、财税扶持类和管理规范类。从战略方向上提升关键零部件国产化比率和国产机器人的市场占有率,打造机器人配套产业集群。从专项政策上确定了发展十大标志性产品,建立机器人创新中心、建设国家机器人检测评定中心,着力推进应用示范,支持互联网企业与传统机器人企业跨界融合。在投资进口方面,鼓励进口6轴喷涂机器人、6轴涂胶机器人。在金融财税方面,对工业机器人及其关键零部件重大装备具有投保综合险的企业,国家给予保费补贴。在示范推广方面,鼓励在健康危害和危险作业环境、重复繁重劳动、智能采样分析等岗位推广一批专业机器人。

表1 工业机器人产业政策一览表

4 工业机器人市场竞争态势

从全球市场规模来看,除2009年受全球金融危机的影响,机器人全球销量有所下降外,全球工业机器人销量基本呈现逐步增长的趋势,2015年全球规模达到了24.8万台。其中,销量最大的5个国家依次是中国、韩国、日本、美国和德国,五国销量占全球总销量的2/3(图3)。

从国内市场规模来看, 我国已成为全球工业机器人最大市场(图4)。2015年全球工业机器人销量达到24.8万台(IFR统计),而我国在2015年工业机器人销量达到6.8万台,超欧洲总和。从2010年到2015年,我国机器人市场规模的增速曲线基本与全球保持一致,主要是因为我国是全球最大的工业机器人销售市场。

图3 2008—2015年全球工业机器人市场规模

图4 2010—2015年我国工业机器人市场规模

从国内市场结构来看,国产机器人中多关节机器人销量最多,搬运与上下料领域应用最广。根据CRIA统计[7],2015年中国机器人本土企业共销售工业机器人2.3万台,从机械结构来看,销量最多的是坐标机器人,销量为1.1万台,占近一半的总销量。其次分别为多关节机器人、平面关节机器人(SCARA)、工厂物流机器人(AGV)、并联机器人、圆柱坐标机器人和其他类。从应用领域来看,六成以上的应用集中在搬运与上下料领域,总量为1.3万台,超过总销量的一半。其次分别为焊接和钎焊、装配及拆卸、涂层与胶封、加工,其中在洁净室领域的应用最少,仅为546台,占总销量的2.5%。

从全世界来看,2014年始机器人融资热潮涌现。根据CBinsight的数据显示[6],2011—2013年全球机器人行业的融资案例分别只有12、25、23起,但从2014年开始融资案例数量呈现持续增加的趋势,2014、2015年融资案例数激增,分别达到45、83起,同比增长95.7%、84.4%。就投资总额来看,2013—2015年融资总额分别是1.75亿、2.74亿、5.88亿美元,呈现逐年上升的趋势。

跨界行业涉足机器人领域。据不完全统计,2014年以来,沪深两市已有50多家上市公司并购或投资了机器人、智能自动化项目。这些并购项目几乎都是以民营上市公司作为主力,其中逾80%的并购者的主营业务不是机器人,跨界现象明显。这主要是因为我国已经成为全球第一大工业机器人市场,同时也说明部分传统行业上市公司在跨界转型。

通过并购获取核心技术。虽然我国是工业机器人销量第一大国,但自有品牌的市场占有率却很低,核心零部件也依赖进口。为改善这一现状,通过收购知名机器人企业从而获取核心技术成为国内机器人快速走向高端市场的重要途径。一方面可以直接获得大量专利,另一方面可以获得具有研发实力的团队。并购国内外具有自主知识产权、较强的研发团队以及领先的市场地位的相关企业也逐渐成为国内企业快速提升规模、提升核心竞争力、快速完成国际化经营布局的重要途径,也是实现融合式发展、产业快速转型升级和结构调整的便捷之路。2016年,全球机器人领域共有48家企业收购行为,我国参与的有5家,且身份均是收购方,其中最大的一笔并购(51.1亿美元)即为美的集团收购库卡。

5 厂商与产品竞争力

根据机器人厂商的营业收入及业界公认的排名,梳理出全球和国内知名的机器人领导厂商和主要产品,对比发现,全球工业机器人产业领导厂商主要分布在欧美和日本,其中瑞士的ABB、日本发那科、安川电机和德国库卡被称为工业机器人“四大家族”。日本的川崎和那智不二越、美国的爱德普、瑞士的史陶比尔、德国的徕斯、意大利的柯马为工业机器人全球领导厂商。据CRIA数据显示,2015年发那科、安川、库卡、ABB在我国工业机器人市场的份额分别是18%、12%、14%、13.5%,其他外资品牌占34.5%的份额,并且国外厂商不断推进本土化布局。国内本体制造厂商合计只占约8%的市场份额。

从领导厂商的产品来看,全球工业机器人主要产品集中在弧焊机器人、点焊机器人、移动机器人以及激光加工机器人。全球十大领导厂商在弧焊、点焊、移动机器人方面均有所涉足。汽车、电子、冶金是应用最广的3个领域,据IFR的统计,分别占比为38.7%、21.5%和13.9%。

我国工业机器人领导厂商主要分布在东南沿海以及部分中部地区,从厂商数量来看,排名前三位的依次为:上海、广东、江苏。从厂商类型看,上海、广东、江苏、北京、天津、浙江、湖北、四川同时包括了工业机器人的制造商、服务商及贸易商,而黑龙江为服务商集中地、河南为制造商集中地、福建为贸易商集中地。相比国外机器人“四大家族”,国内机器人企业沈阳新松、广州数控、新时达、埃夫特被称为“四小家族”。此外,北京时代科技、南京埃斯顿、南京熊猫电子、哈尔滨博实被认为是中国的领导厂商。

从领导厂商的产品来看,与国外相比,我国的机器人产品依然以焊接机器人、打磨切割机器人、码垛机器人、装配、喷涂机器人为主,而对激光加工机器人、净室机器人涉足较少。应用领域主要集中在通用设备制造业,计算机、通信和其他电子设备制造业,橡胶和塑料制品业,汽车制造业等。

对于机器人核心零部件而言,减速器和伺服电机排名前三位的领导厂商均为日本企业,减速器全球市场的60%掌握在日本企业纳博特斯克中,其余市场也被日本企业哈默纳科和住友占领。伺服电机排名前三位的领导厂商为松下、安川和三菱。安川的∑-V系列伺服,其性能高居同行业之首,拥有同行业最高的放大器响应性,大大缩短整定时间。控制器的前三位领导厂商分别为日本的发那科、德国的库卡和瑞士的ABB。国内RV减速器的领导厂商为武汉精华、南通镇康和秦川机床,谐波减速器为北京谐波传动、北京中技克美和苏州绿的。伺服电机和控制器领导厂商大部分为广东企业,主要有华中数控、广州数控、汇川技术、固高科技、华盛控科技等。

国产机器人企业数量较多,但综合竞争实力较弱。在市场占有方面,国内本体制造厂商合计只占约8%的市场份额,大部分市场被国外领导厂商占领。工业机器人产业只有把规模做大才有效益,当产销500台时实现收支平衡,当产销1000台以上时实现盈利。国内厂商规模普遍偏小,盈利能力较差。同时,国内厂商受到核心零部件的成本压力较大,以组装和代加工为主,主要是三轴、四轴等中低端机器人,大部分集中于搬运、码垛等低端应用。六轴机器人国产化率不到10%。在焊接领域国外厂商占84%的份额,在高端汽车行业,国外公司占90%。

6 工业机器人专利

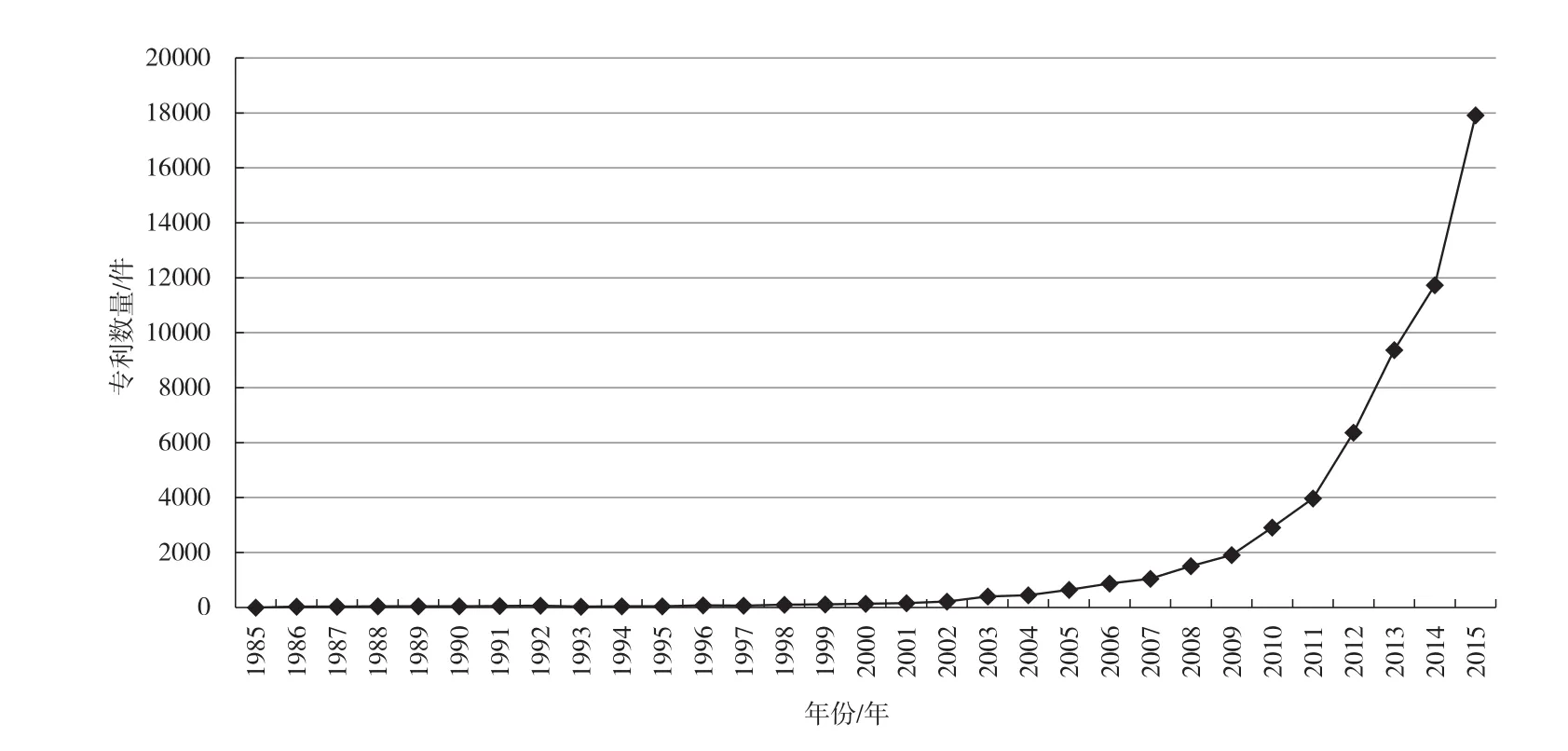

根据智慧芽发布的2016年工业机器人全球专利报告显示[8],目前工业机器人技术处于高速发展期(图5)。从工业机器人相关专利受理国情况来看,主要是日本、中国、美国,其次是欧洲、世界知识产权组织、德国、韩国等。可见,日本、中国、美国、德国、韩国对工业机器人的应用需求较大。申请人排名前几位的分别是发那科、川崎、ABB、库卡等企业(图6)。从技术分布来看,工业机器人领域的专利大都分布在机器人的主架构(机械手)、手腕、控制系统以及工业机器人的应用领域等方面。

图5 全球工业机器人专利申请趋势

图6 工业机器人前10名申请人专利申请情况

图7 中国机器人专利数量年度变化趋势

根据青岛市科学技术信息研究所发布的专利数据显示[9],从申请年变化趋势来看,国内从1985—2001年一直处于平稳时期,没有大的技术突破,但从2002年开始专利技术申请量呈现逐年增长趋势(图7)。对比国外走势图,我国工业机器人技术起步较晚,申请量与国外还有较大差距。从省份来看,发达省份依然是专利技术活跃点,江苏、广东、浙江、北京、上海为国内专利申请排名前五位的省份,江苏省以10263件专利申请排名第一(图8)。从我国专利排名前十位的申请人可以看出,只有国家电网、株式会社安川电机、山东鲁能是企业,其余均为高校和科研院所(图9)。与国外情况比较可以发现,国外的前十位申请人都是企业,而我国基本上是高校,说明工业机器人的核心技术还停留在基础研究阶段,而真正实现产业化阶段的技术与国外差距较大。

图8 中国机器人专利前10名省份分布

图9 中国机器人专利前10名申请人专利申请情况

7 结论与建议

全国机器人企业约3000家,但真正有竞争力的只有10%,而且以系统集成商为主,系统集成企业规模较小,技术含量较低,竞争实力不强。为加速我国机器人产业的发展,提出以下几点建议。

(1)尽管国家自上而下制定了机器人产业政策,对机器人产业从财税、示范应用推广等角度给予扶持,地方政府和园区也提供了用地、资金补偿机制,但还存在各地利用优惠政策来吸引企业的现象。建议建立财税优惠政策评估和退出机制,对执行效果不明显的政策,及时提出调整或取消的意见,及时查处并纠正各类违法违规制定税收等优惠政策行为。

(2)国内机器人企业的系统集成的非标性,使得每个项目都是不同的,无法复制,国内厂商专注于特定行业,无法跨行业拓展业务。建议学习国外系统集成商由聚焦特定行业转为聚焦特定工艺,在某个工艺领域建立起竞争优势。

(3)在技术上,国内外相差最大的为减速器,国内RV减速器至今无批量生产,国产化进程缓慢。谐波减速器现已量产并获得了国内市场初步的认可,但在传动精度和效率、扭转强度、输入转速等性能方面与日本产品相比依然有差距。建议在基础材料、加工技术、装配技术等方面加快突破,加强关键技术研发。尽快突破工业机器人减速器、控制器、伺服驱动系统各类高精度传感装置等关键零部件研发和系统配套,打通产业链上下游,实现关键零部件的国产化。

(4)在全球工业4.0的大背景下,我国是全球最大工业机器人市场,应鼓励企业瞄准高端技术领域加大并购浪潮,使用已经成熟的专利和技术,掌握研发核心,同时通过海外并购拓展全球的市场,实现国际化进程。

[1]郑学益.构筑产业链, 形成核心竞争力[J].福建改革,2000(8): 14-15.

[2]周新生.产业链与产业链打造[J].广东社会科学,2006(4): 30-36.

[3]鲁晶晶, 邓勇, 张立超.产业链视角下的产业竞争情报分析框架研究[J].情报杂志, 2010, 29(12): 44-48.

[4]陈峰.产业竞争情报理论方法研究综述[J].情报理论与实践 , 2014, 37(10): 139-143.

[5]陈峰.竞争情报理论方法与应用案例[M].北京: 科学技术文献出版社, 2014: 141-142.

[6]赵巧敏. 2017年新三板高端装备专题研究: 机器人行业一二级市场融资并购剖析, 2015业绩对赌87.5%完成, 产业整合刀锋初现[R].广证恒生, 2017.

[7]中国工业机器人产业联盟.2016中国工业机器人企业市场报告[R].中国工业机器人产业联盟, 2016.

[8]智慧芽.工业机器人行业分析报告[R].智慧芽全球专利数据库, 2016.

[9]刘振宇.中国机器人专利情报研究[J].高科技与产业化 , 2016(5): 56-60.

Analysis of Competitive Intelligence for Industrial Robot Industry

LIU Yuan, YAO Yuan, QIAN Lin

(Jiangsu Information Institute of Science and Technology, Nanjing 210042)

This paper analyzes the structure of industry chain of industrial robot industry based on the theory of industry chain, analyzes relationship between the upstream and downstream chain and characteristics of value chain, analyzes external intelligence of industrial robot from information of macroeconomic level,fi nancial market and policy, analyzes internal intelligence from industry level, enterprise level, technical level and market level, put forward the development of the industrial robot industry in China views according to the development of disadvantages in the industrial chain of the industrial robot intelligence.

robot, industry chain, industry chain theory, industrial competitive intelligence, intelligence research

F127

A

10.3772/j.issn.1674-1544.2017.06.006

刘媛(1984—),女,江苏省科技情报研究所助理研究员,研究方向:产业经济、专利技术、竞争情报等(通讯作者);姚缘(1986—),江苏省科技情报研究所副主任,研究方向:产业经济;钱琳(1987—),江苏省科技情报研究所助理研究员,研究方向:科技政策,产业经济、区域经济等。

2017年3月9日。