控股可期:外资证券如何深耕中国

2017-12-12吴海珊陆玲秦嘉敏王东

吴海珊+陆玲+秦嘉敏++王东

如何将“长袖难舞”的现状改变成“长袖善舞”的未来,不能依赖监管的放松,找到适合中国水土的发展模式才是合资机构们亟待练就的内功

中国证券基金业迎来又一个开放窗口期。

同步于整体金融业的开放,11月10日,财政部副部长朱光耀在国新办吹风会上表示,中方决定将单个或多个外国投资者直接或间接投资证券、基金管理、期货公司的投资比例限制放宽至51%。上述措施实施三年后,投资比例不受限制。

外资机构可以在合资券商中实现控股,从1995年中国第一家合资券商诞生至今,这一步走了22年。取得控股权对于外资股东来说非常重要,控股之后便可以实现对人事、管理、投资理念等一系列问题的把控,更好地把其在国外市场的经验应用在中国市场。

不过对于外资来说,尽管政策上已经放开,但是真正实现控股并不能一蹴而就。随着中国金融市场进一步开放,合资券商的定位和角色有望厘清。而一些有前瞻性的外资投行将不再满足于将合资券商作为其中国业务的小小分支,他们更希望借助这一平台在中国“生根发芽”,深度参与越来越有前景的中国市场。

券业开放之路

截至目前,中国已经有一家外资占比达到51%的合资券商——汇丰前海证券有限责任公司(“汇丰前海证券”)。这家合资券商中,香港上海汇丰银行有限公司出资比例达到51%,前海金融控股有限公司持股49%。汇丰前海证券是内地首家外资控股的合资券商,于2017年6月获批。

2013年8月,中国内地和香港签署《关于建立更紧密经贸关系的安排》(CEPA)补充协议十,允许符合设立外资参股证券公司条件的港资、澳资金融机构分别按照内地有关规定在上海市、深圳市各设立一家两地合资的全牌照证券公司,其中港资、澳资合并持股比例最高可达51%,内地股东不限于证券公司。汇丰前海证券正是这一协议的产物。

内地股东不限于证券公司,这让内地想要从事证券业务的公司有了可以发挥的空间。2015年8月,中国证监会发布进一步公告,明确了合资证券公司外资股东的具体资格条件,为港资、澳资合资证券公司设立提供了具体操作指引。

目前已经有四家合资券商获批,分别是华菁证券、申港证券、汇丰前海证券和东亚前海证券。还在排队的仍有十几家证券公司,包括大华继显陆金(云南)证券、温州众鑫证券、云锋证券、广东粤港证券、横琴海牛证券、百富证券、阳光证券、粤港证券、金港证券、豪康证券、联信证券、金圆统一证券、方圆证券、瀚华证券、嘉实证券、珠江证券和华海证券等。

这些待审批的证券公司中,不乏内地实体企业的身影。比如,拟设立的云锋证券的股东之一马云等人的云锋基金旗下的香港上市公司瑞东集团,华海证券的第一大股东则是内资企业青岛瑞源工程集团有限公司。在CEPA协议框架下,内资企业找到了一条涉足证券行业的路径。

提升外资投资比例至51%的举措也得到了外资投行的高度评价,让一直希望在中国市场有所作为的外资有所期待。高盛表示欢迎这一声明并期待在中国资本市场发挥更大的作用。摩根士丹利将其称为“具有里程碑意义”的政策,并表示,相信这会为中国国内的金融服务业带来更多的投资和商机。

从1995年成立第一家合资券商——中国国际金融有限公司(“中金”)开始,中国证券基金行业的开放之路走得跌跌撞撞。在2001年加入世界贸易组织之前,证券业的开放主要是外资金融机构在国内设立代表处,能够进行营业活动的只有中金一家。

2001年,中国明确了外资参与合资设立证券公司、基金管理公司的条件、程序以及业务安排,国内开始陆陆续续出现一些外资金融机构参股券商、基金公司的案例,比如2002年成立的招商基金,以及2004年高盛与高华证券合资成立的高盛高华证券。

2006年,因为国内券商综合治理,合资券商也被叫停,直到2007年12月中国证监会宣布重新恢复审批成立合资券商的申请。重新開放后第一家获批的合资券商是成立于2008年的瑞信方正。

外资在合资券商中的持股比例一直限定在三分之一。直到2012年,作为第四轮中美战略与经济对话的成果,证监会在当年10月份公布的《外资参股证券公司设立规则》和《证券公司设立子公司实行规定》将外资在合资券商中的持股比例上限从33.3%提高到49%。而直到2017年9月,摩根士丹利才实现了外资在合资券商中持股达到49%这一目标。

基金管理“外来人”

基金业的开放同样始于中国加入世贸组织。2002年11月,证监会颁布《外资参股基金管理公司设立规则》,允许外资设立中外合资基金,基金业机构准入对外开放正式开始。招商基金是证监会批准的第一家中外合资基金管理公司。之后,多家海外资管机构通过成立合资公募基金的方式进入中国。

从合资公募基金近20年的发展历史来看,一些外资股东带来了丰富的资产管理经验,也有一些遭遇了水土不服。同样以招商基金为例,2012年10月,招商银行和招商证券同时公告,共同受让荷兰投资公司(ING Asset Management B.V.)持有的招商基金33.3%股权。

十年时间,招商基金从中外合资摇身演变成了纯本土公司,ING则通过股权转让获得了超过10倍的回报,这似乎成了合资公募基金公司在中国的一个缩影。

有市场人士透露,中外合资的公募基金管理公司这些年的发展“中规中矩”,也有合资公募基金的外资股东最终撤资。“撤资其实并不是他们想完全离开中国市场,而是想成立自己的资产管理机构,这可能是市场的一种趋势。”

私募基金的对外开放走在了前面。2015年第七轮中美战略与经济对话、中英第七次经济财金对话明确允许符合条件的外商独资和合资企业申请登记成为私募证券基金管理机构,并开展包括二级市场证券交易在内的私募证券基金管理业务。

2016年6月,证监会新闻发言人张晓军在例行发布会上表示,根据第八轮中美战略与经济对话成果,证监会已同意由基金业协会发布问题解答,明确外商独资和合资私募证券基金管理机构有关资质和登记备案事宜。

此后,基金业协会发布的《私募基金登记备案相关问题解答(十)》明确了境外金融机构可以通过在中国境内设立外商独资机构(WOFE)的方式开展私募证券投资基金管理业务,成为外资机构申请私募基金管理人登记备案的指引。

11月9日,惠理投资管理(上海)有限公司、景顺纵横投资管理(上海)有限公司、路博迈投资管理(上海)有限公司三家机构完成登记,成为外商独资私募证券投资基金管理人。目前已有富达、瑞银、富敦、英仕曼、惠里、景顺和路博迈7家外资私募基金管理机构完成登记。

此前英仕曼集团(Man Group)中国区主席李亦非接受《财经》专访时称,“这一举措对于资管行业是划时代的。”她认为,中国资产管理行业本身的发展到了一个上升的起飞拐点。“我们希望能够发挥我们在量化投资、机器学习,以及风控方面积累的30多年的经验,为中国的机构和个人投资者赢得更好的回报。”

富敦投资管理(上海)有限公司总经理黎涛表示,“合资基金公司毕竟会涉及中外股东的合作,加上对于当时中国资管行业的规模等各方面的商业考虑,所以之前我们没有考虑用合资的方式进入中国。”

实际上,进入中国的几家私募基金管理人对于中国市场并不陌生。除了富敦之外,瑞银在2005年与国家开发投资公司合资成立了国投瑞银基金管理有限公司,英仕曼集团此前也已经利用上海市金融办批准的合格境内有限合伙人(QDLP)试点政策在2013年成立了英仕曼海外投资基金管理(上海)有限公司。

外资生存维艰

证券业合资机构在中国发展了20多年,在市场中仍然难有一席之地。

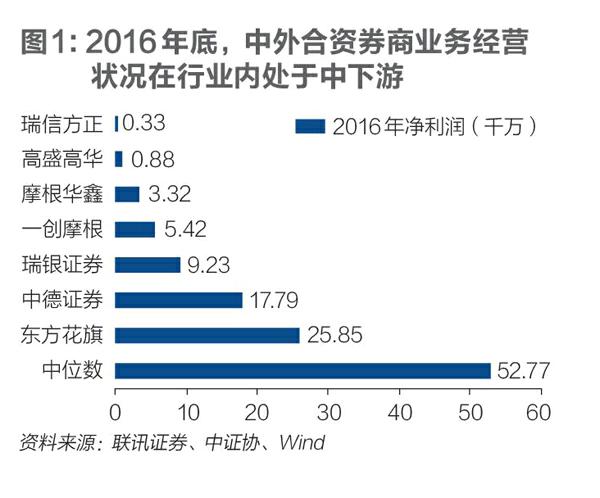

光大证券首席宏观分析师张文郎介绍,目前合资券商资产占行业总资产的比例仅为1.1%,各项业务的行业占比均不到5%。合资券商的业绩也不太理想,平均股东回报率(ROE)只有-1%-8%,低于行业平均水平5%-165%,在中国市场表现都在中下游。

基金行业的开放程度相对比较高,截至2016年,超过四成的公募基金有外资参股,合资公募基金营收占到行业总收入的37%。而在私募基金方面,在中国私募基金管理人突破两万家之际,外资私募基金正在跑步入场。

市场人士透露,目前有20家外资资产管理机构正在积极准备申请私募基金管理人资格,另外还有50多家都对此表达了兴趣。

面对飞速发展的中国市场,外资机构都希望能够有所作为,分享到中国金融业发展的红利。跟中资机构合作看起来是一个非常不错的方式,外资机构有先进的理念和管理经验,而中资机构有渠道、市场优势,但多年实践却证明合资机构的运转并不如所想。

一位中资券商负责人表示,富敦基金曾经找他们了解过是否有合作可能,但在初步接触之后并没有开展后续合作。如今富敦的全资子公司已经获得了私募基金管理人资格,自己独立在中国市场展开业务。“他们通过慢慢地了解中国市场,找到了新的路径。”

对中国市场缺乏了解是外资机构的普遍短板。神州牧基金管理有限公司研究部总经理谢伟玉表示,外资私募基金在中国国内的业务做得并不是很好。外资有自己的特色,但是因为对基本面不是很熟悉,外资私募基金的收益率普遍不如内资。

合资券商的表现不太理想,除了对中国市场的不熟悉之外,牌照的制约也是一个重要的原因。在合资券商中,除了高盛高华和瑞银证券之外,大部分的合资券商只能开展投行业务,而对于外资券商擅长的固定收益等资管业务不能涉足,这在一定程度上也束缚了外资的手脚。

尽管中国允许外资在合资券商中获得控股权,但是并没有让国内的券商行业感觉到很大的压力。一位曾经在合资券商工作过的投行人士表示,中资券商的服务近年来提升比较快,这也决定了合资券商在中国很难有所作为。

东吴证券资产管理总部执行总经理李寅康表示,“中国资本市场毕竟只有20多年的历史,如果依靠我们20多年的历史经验,跟他们沉淀了上百年的经验去对抗的话,差距肯定有。但内资仍然有很大的存量优势。我们首先要面对的还是整个行业的压力和监管方面的新政策。”

张文郎也认为,对券商而言虽然将外资持股比例放宽至51%,但并未提及外资参股上市券商的持股比例限制。同时合资券商的证券经纪业务仍然受限,因此短期内券商业的竞争格局不会有大的改变。但他同时介绍称,韩国在取消了外资持股比例限制后,外资纷纷增资其证券公司,对韩国本土券商带来了不小的竞争压力。

“水土不服”待解

随着中国金融市场的开放,各个金融机构都在寻找能够在这个市场中生存下去的办法。同时,中国资产管理行业的绝對规模和增长潜力都在提醒海外资管机构,中国市场是一个不可以放弃的市场。外资机构在努力学着了解中国市场。

中国人民银行7月发布的《中国金融稳定报告(2017)》统计显示,截至2016年末,剔除交叉持有的因素后,各行业金融机构资产管理业务总规模约60多万亿元。

作为首家获得外资私募证券投资基金管理人资格的外资资产管理公司,富达国际早在2004年就已经进入中国市场,之后则成立了超过400人的中后台支持中心以及本土研究团队。

对于市场上外资机构进入市场之后可能遭遇的“水土不服”,黎涛也表示,把海外发行基金的一整套游戏规则或者市场习惯完完全全套用到中国是行不通的。“从发行基金跟渠道的合作上面我们就已经完全按照中国的规则来做。”

跟外资竞争的中国金融机构也在努力学习提升自己的专业能力,不断进行金融创新。谢伟玉对《财经》记者表示,他们正一边依赖对市场的了解做好业务,一边推动金融创新,想办法来推出新的产品。

而这也是监管层的本意。对于私募基金的对外开放,一位基金业监管机构人士对《财经》记者表示,希望通过引入外商独资这种方式让好的金融机构能够进来,成为资产管理市场上的“好榜样”,让行业能够在竞争中学习,在学习中成长。

跟之前的几家合资券商主要依靠投行业务不同,新成立的几家合资券商则在努力寻找差异化的发展道路。根据公开资料显示,申港证券目前业务范围涵盖了资产管理、经纪业务、投资银行、新三板、自营业务各业务条线。华菁证券的业务包括投资银行、固定收益、资产管理、经纪、财富管理和研究等。

配合金融机构开放的步伐,中国的资本项目开放也在不断推进。2002年,QFII(合格境外机构投资者)制度开始实行,允许外国机构投资者进入交易所市场投资债券、股票以及其他金融资产。之后几年,QFII额度不断提高,同时监管又推出了QDII(合格境内机构投资者),以及RQFII(人民币合格经外投资者)、RQDII(人民币境内合格投资者)等机制。

此后,“沪港通”“深港通”,以及2017年新开通的“债券通”等互联互通渠道又进一步盘活了内地香港之间的资金流动,为海外投资者进入中国股票市场和债券市场提供了全新通道。而国债期货品种的推出,以及未来原油期货的适时推出都将丰富风险管理的工具。

中国金融业的开放正在稳定有序地进行,未来仍有很大的空间。如何将“长袖难舞”的现状改变成“长袖善舞”的未来,不能依赖监管的放松,找到适合中国水土的发展模式才是合资机构们亟待练就的内功。