精铜废铜价差扩大,再生铜企业效益再现“小阳春”

2017-11-29宝城期货金融研究所程小勇

文/宝城期货金融研究所 程小勇

精铜废铜价差扩大,再生铜企业效益再现“小阳春”

Benefits of recycled copper enterprises meet a quot;Little Springquot;

文/宝城期货金融研究所 程小勇

10月以来,铜价自9月份大跌中迅速反弹,并快速拉升,创下4年以来的新高。我们关注到作为季节性旺季的尾部(“银十”),需求端并没有超预期表现,但是为何在商品中超过对经济同样敏感的黑色呢?这主要是废铜进口政策、短期资金因素和长期乐观预期共振的结果,并非需求驱动的。

对于再生铜企业而言,由于精炼铜价格在10月以来再创新高,而废铜价格弹性相对刚性,从而使得精铜-废铜价差再度扩大,废铜对精铜消费替代效应增强,这有利于改善再生铜企业效益。不过鉴于废铜进口政策收紧,再生铜原材料供应紧张可能意味着这种效益可能是“看得到吃不到”。

一、精铜-废铜价差扩大,废铜消费替代效应明显

自10月份以来,国内外铜价再创新高,其中沪铜活跃合约1712合约最高升至55910元/吨的4年多的高点,较年内低点上涨了24%,而截止10月23日,沪铜活跃合约1712合约年化涨幅为15.5%;LME三个月铜价最高也升至7177美元/吨的高点,为2014年7月以来的最高纪录,年化涨幅为26.28%。

在精炼铜价格大幅攀升的情况下,废铜价格弹性相对刚性,从而使得精铜-废铜价差明显扩大。数据显示,截止10月13日,长江有色市场1#铜均价较佛山光亮铜价差扩大至7820元/吨,在10月17日一度升至8390元/吨的年内最高纪录,也是2011年8月8日以来最高纪录。而精铜-废铜价差扩大,意味着再生铜企业使用废铜作为原材料的直接运用和间接运用成本更低。

图1 长江有色市场1#铜和佛山光亮铜价差

二、精铜供应矛盾并不突出

1、国内废铜进口政策影响供应预期

从国内以废铜为原料的再生铜产能来看,精炼铜产量五分之一来源于再生铜。进口废杂铜分为六类废杂铜和七类废杂铜,六类废杂铜(海关编码74040000 90)为自动进口许可,主要包括高品位的1#光亮线、2# 铜、紫杂铜、黄杂铜等,其中高品位的紫铜和分类明确、杂质较少的黄杂铜可以被直接加工利用;部分品位较低的紫杂铜和品位杂乱的黄杂铜则需要重新进行冶炼。七类废杂铜(海关编码74040000 10)属于限制进口许可废料,要进口此类废料需要获得相关批文,主要包括品位较低的废旧线缆、废电机、废变压器和废五金等,必须经过拆解和分拣等再度加工处理才能被冶炼厂或铜加工厂使用。

据安泰科数据,以2016年数据测算,当年进口废杂铜总量335万吨,六类废料和七类废料的含铜量分别为100万吨和30万吨,其中七类废料的含铜品位不到14%。废铜利用分直接利用和间接利用,直接利用多以紫杂铜和合金废铜为原料生产铜杆、铜棒和铜板带等。间接利用主要以紫杂铜为原料生产阳极铜,再通过电解生产出阴极铜。

近年来,中国废铜直接利用占比越来越高,一方面铜矿供应充足;另一方面国内废铜回收比例越来越高,扩大了废杂铜来源。安泰科数据显示,2016年中国铜冶炼企业废杂铜大约160万吨,因此可以测算大约有30万吨的废铜来源于国内回收。

此前,铜价在7月份暴涨导火线就是废七类铜进口在2018年底禁止进口,不过据安泰科测算由于大量废七类转移到东南亚拆解,再加上七类含铜废料尽管进口实物量很大,但含铜量较低,2016年仅为30万吨左右,国内废铜回收增量抵消一大部分减量,对国内铜供应影响不大。

然而,十一长假之后铜价再度暴涨,部分动力来源于废六类进口也将受到部分进口废铜资格被取消的影响。市场传闻。而下半年海关已经陆续收紧批文,市场预计9月份废铜进口将会下滑。从2018年起,贸易单位代理进口废铜资格将被取消,国内收货人证书中利用单位和收货人统一,进口许可证中进口商和利用商统一,该项政策实施后,仅能申请到国内收货人证书和进口许可证的实体企业或拆解企业有进口废铜的资质,贸易商将失去进口废铜资格。不过,政策初衷并非禁止废铜进口,而是禁止洋垃圾,侧重于环保角度,因此废铜会以更环保的方式进入。往年废铜进口有近20-30%是通过贸易商和加工企业结合一起进口,随着政策的实行,实力雄厚的,有进口资质的废金属加工企业年进口量将会增加。

2、四季度铜供应偏紧格局缓解

首先,铜精矿加工费(TC/RC)回升。对于铜冶炼企业而言,铜精矿加工费(TC/RC)决定了企业的利润,最终决定冶炼企业开工率和精铜产量,从而影响铜的总供应。因此,铜价涨跌实际上对于铜冶炼企业影响远不及铜矿加工费的变动带来的影响。

铜价大涨大跌,铜冶炼企业都是不愿意看到的。铜冶炼企业追求的是铜矿加工费稳定。因此铜价的波动多数时候反应的是矿价的波动,本质上看铜价反应的是铜矿和废铜等原材料市场的平衡。

从铜精矿现货加工费来看,2017年年初至4月份,由于包括Escondida铜矿罢工等导致一季度全球铜矿产量明显下降,从而进口铜精矿加工费(TC/RC)自去年12月份开始持续下跌,直至4月开始止跌反弹,并在9月份明显上涨。截止9月22日,30%进口铜精矿加工费(TC)上涨至83-88美元/吨,去年同期为100-105美元/吨,不过较4月份低点72-77美元/吨大幅回升。

图2 30%min进口铜精矿CIF中国TC

从进口铜精矿加工费(TC),有消息称,中国铜冶炼厂已经上调四季度加工精炼费(TC/RCs)底价至每吨95美元和每磅9.5美分。新的费用要较三季度每吨86美元和每磅8.6美分的底价大幅调高10.5%,且高于交易商此前的预期。上调费用反映出中国铜精矿供应增加,推动加工精炼费升至2016年四季度以来最高水平,且高于2017年度基准的每吨92.50和每磅9.2美分。

其次,冶炼企业检修减少,精铜产量回升。铜冶炼产能方面,江铜富冶和鼎铜业有限公司新增的二期 15 万吨电解铜产能 8 月 25 日已经进入试生产。此外四季度辽宁葫芦岛宏跃精炼 15 万吨、中原黄金精炼 15 万吨、灵宝金城 10 万吨相继投产,新建冶炼产能将集中投放。

据我的有色网数据,2017 年 8 月国内 45 家冶炼企业实际运行产能 943 万吨,8 月检修企业产量影响小,使当月产量开始回升;目前了解到 8 月有金川总部、中条山进行检修,检修时间在 10-45 天,产量影响不超过1.0 万吨,不过有 4 家冶炼企业因设备问题,产量出现一定的下滑。

而9月冶炼企业检修力度较小,目前了解到铜陵有色旗下赤峰金剑在检修,产量影响较小。大型冶炼企业产能利用率出现回升;而小型及中型企业产能利用率均出现回落趋势。

图3 中国冶炼企业开工率

三、资金行为值得关注

从资金行为和商品价格的关系来看,资金力量如果很大的时候,往往会影响到某一商品短周期的走势(一周之内)。且如果商品供需基本面配合,那么对商品原先的趋势有助涨助跌作用;但如果供需基本面没有兑现或者背离,那么铜价将出现回归理性,最终中长期走势将回到供需关系的合理定价上。

2017年三季度以来,我们关注到国内铜市场非常集中,其中某一席位多头持仓位居榜首。以10月16日收盘后持仓数据为例,格林大华在所有铜合约上多头持仓合计达到70501手(约合35.25万吨),占所有多头持仓的18.6%,当日多头单日增仓12230手(约合61150吨)。位居第二位的多头仅为格林大华的50%左右,且铜空头第一席位的持仓也仅为多头榜首的50%左右。

从远期曲线来看,沪铜并非严格意义的Back结构(近高远低),也并非严格意义的Contago结构(近低远高)。十一假期之后,10月、11月、12月和1月四个合约出现Back结构,而1月、2月及之后的远月继续呈现Contago结构,这种异常的价差结构,意味着短期合约价格曲线遭遇资金扭曲。

从LME铜市场走势来看,9月底以来至10月中上旬都是沪铜引领LME铜价上涨。而LME铜远期曲线相对政策,尽管近月较远月贴水缩窄,但是0-3、3-15个月的价差都是负的,是正常的Contago结构。

四、宏观数据再度超预期

对于铜价而言,金融属性较其他大宗商品要大,其兼具工业品消费属性和投资属性。因此从历史上看,铜价往往作为中国景气度的同步指标来看待,但并不具备预测中国经济走向的功能。统计发现,铜价和中国GDP呈现0.8的高度正相关。

从供应和需求来看,9月份中采制造业PMI分项指标产出指标和新订单指标双双上升,这意味着供需两旺。不过,我们关注到财新制造业PMI和中采制造业PMI背离,这意味着国内大中小企业受益于供给侧改革和环保督查而供需两旺,而小企业受制约环保督查(排污不达标)和外需疲软(9月进口增速远好于出口增速),这意味着实际上产业集中度提高下的订单转移(转向大中型企业),并不意味着经济超预期向好,但是大中型企业供需两旺对当期的商品提振明显,而中小企业供需对下一期(民间投资)经济走势不利。

值得关注的是,9月份财政存款再度回升,这驱动货币供应M1和M2增速环比反弹。对于货币供应和铜价而言,货币供应领先于铜价反弹,这意味着广义财政支出回暖(包括PSL等定向资金投放)和居民加杠杆(消费贷、经营贷变相流向楼市)对需求端托底的力度超预期。

最后,我们关注到9月人民币新增贷款和社融超预期,这暗示企业尤其是装备制造业和高技术产业投资扩张超预期,对经济下行压力有对冲作用。其中人民币新增贷款除了居民中长期贷款占一大部分外,企业中长期贷款也在增加,这意味着经济韧性依旧超预期,而社融超预期是房地产开发投资贷款受到限制的背景下表外融资回暖。总体上,在政策底线博弈(稳中求进,防风险)的背景下,政策并不容易收紧,财政和货币工具(定向投放资金)被资产多头的投资者视为一个看涨期权。因此铜价在系统性风险大幅下降(企业债务扩张放缓和楼市基本上完成去库存)的大背景下,资产价格上涨或者过度乐观还是在延续。

五、铜消费四季度回落是大概率回落

1、铜材开工率分化,铜杆回升而铜管下降

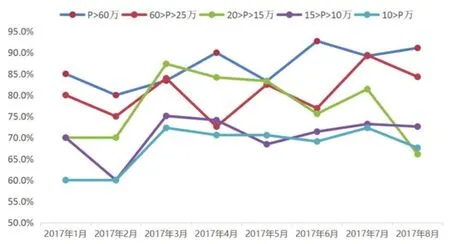

铜材加工品主要包括铜杆线、铜板带、铜棒、铜管、铜箔等。9月份属于传统季节性旺季,不过并非所有铜材企业开工率都出现季节性回升,表现在铜杆开工率回升,但是2016年至2017年一季度消费较为强劲的铜管企业开工率回落。

据我的有色网调研数据,9月铜杆加工企业平均开工率为75.4%,而8月仅为65.2%,去年同期为67.9%,主要还是大中型铜杆企业开工率回升,其中年产能超过20万吨的大型铜杆企业和10至20万吨的中型铜杆加工企业开工率较上月分别提高6个百分点,而10万吨以下的中小企业开工率较上月仅仅提高2个百分点。

由于铜杆主要用于电力,从包括万马电缆、上上电缆等企业来看,大型电缆企业订单较好,但是小型电缆企业订单下降,进入10月份由于铜价高企和季节性因素消退,大型电缆企业订单环比则回落。

铜管和铜板带方面,10月部分铜管企业开工率下降了10个百分点左右,部分大型企业订单较9月也略微回落。9月铜板带加工企业订单表现一般,采暖季限产对天津等地铜板带企业开工率也会有影响。

2、地产投资反弹,但新开工、施工面积和施工面积增速继续回落

从铜价驱动逻辑来看,单纯从需求的角度基本上是没法解释2016年铜价至今的上涨,需求并没有像09-10年那么强劲,最主要的是地产投资和去库存超预期(棚改货币化),从而使得地产存在补库的预期。

从指标来看,开工增速过去明显滞后于房地产销售增速,但是现在两者的同步性在增强,背后的原因就是房地产开发资金的来源变得越来越单一,对销售回笼资金的依赖性越来越强。因此,一旦销售限购等调控措施从一二线城市向三四线城市蔓延,那么房地产开发商销售回笼资金压力会逐渐增大,从而导致开工面积增速明显回落。

9月份,由于季节性信贷投放增大、表外融资回升,货币供应增加使得地产投资增速有所反弹,通过观察货币供应M2和铜价、地产投资增速和铜价关系,我们发现2006年之后,中国进入投资驱动经济增长时代,两组变量存在明显的正相关性。

图4 铜价和房地产开发投资累计增速

图5 中国电源投资和电网投资完成额累计同比

不过,随着地产进入长效机制调控时代,房地产库存低意味着政府这一次地产调控的忍耐力会比上一次要强。我们认为此轮房地产调控和2014年不一样,2014年是因为开发商库存处在非常高的位置,政府必须得通过货币政策放松把库存消化掉,否则银行的坏账会显著上升。这次有可能不一样,政府会更强调房地产长效机制的建立。未来几年,地产销售的波动性也会下降,这一次回落后,可能会在一个低位维持比以往的周期更长的时间。

此外,我们关注到尽管房地产销售增速持续降温,但是房地产开发企业拿地热情不减,这不外乎两个原因:一是拿地包括持有自有产权70年的土地,企业转型将部分业务专项租赁市场;另一方面,部分城市新房货源出清,需要补库,但回顾历史我们发现,购地面积增加并不代表未来新房开工率上升,还需货币政策和地产销售配合,因此未来地产开工并不一定上升,因地产融资渠道依旧受限和销售降温下地产企业回款下降,使得企业开发投资资金瓶颈依旧难以破除。

3、终端消费未见增长点

从电力行业来看,电网投资增速继续处于低位,电源投资则处于负增长的状态。1-9月份,全国主要发电企业电源工程完成投资同比下降13.1%,9月当月同比下降6.4%;1-8月份,全国电网工程完成投资同比增长仅仅4.6%,增速较1-8月份回落3.3个百分点,9月当月更是下降13.1%。

值得关注的是,此前对铜消费拉动较大的农网改造方面,国家电网已经在9月底宣布完成,这意味着下一轮电网投资农网改造部分对铜消费拉动结束,需要看配电网建设对铜消费的拉动。

数据显示,国家电网公司在京召开的2017年第三季度新闻发布会上获悉,该公司于9月25日提前三个月完成新一轮农网改造升级“两年攻坚战”,累计投资1423.6亿元。根据国务院部署,国家电网公司新一轮农网改造升级工程规划总投资5222亿元,工程总体五年完成。其中,前三项工程:“井井通电”、小城镇(中心村)电网改造升级和村村通动力电,投资1423.6亿元,2016年启动,原计划2017年底完成。

从家电行业来看,上一轮去库存和地产销售高增长带来的空调产销高增长周期进入尾声。产业在线9 月数据显示,整体销量同比增长15%,其中,内销量同比增长18%,增速环比有所回落;出口量增速同比增长6%,环比明显减速,这也与10月份中国铜管企业开工率回落相符合。

从汽车行业来看,9月份汽车产销继续维持低速增长,依旧是新能源汽车的增长抵消了传统动力企业的产销下滑的影响。9月国内汽车产267.1万辆,同比增长 5.5%,较8月略微加快0.7个百分点,主要是季节性因素,而去年同期增速高达32.8%;9月汽车270.9万辆,同比增速5.7%,较8月略微加快0.3个百分点,去年同期高达26.14%。

总结,铜供应端随着铜精矿加工费(TC)反弹而开始逆转预期(此前预计供应偏紧),需求端随着隐性库存流出、洋山铜溢价回落指向走弱。地产开工和施工面积增速回落,叠加财政支出增速在8月份大幅回落,以及9月份下游备货意愿降息,这都意味着铜四季度转向过剩是大概率事件。到时候精铜-废铜价差收缩,从而使得再生铜企业即面临进口废铜紧张情况,也面临产品销售价格回落影响。