社会责任投资的发展趋势和策略研究

2017-11-22,,

,,

§管理学研究§

社会责任投资的发展趋势和策略研究

孙美,池祥麟,永田胜也

社会责任投资内涵不断发展变化,大致可分为三大阶段:伦理投资阶段、社会责任投资阶段和可持续性责任投资阶段。当前全球社会责任投资已经进入可持续性社会责任投资阶段。目前社会责任投资策略多样,但是各种策略的特点、侧重有所不同。在较成熟的社会责任投资证券市场,基于环境、社会和公司治理综合评价的正面评优筛选策略被认为是成熟的社会责任投资策略,其受市场非理性波动的影响较小、抗风险能力强。中国证券市场社会责任投资指数的筛选策略较为落后,通过智库支持、投资策略的优化、环境社会公司治理的综合评价,发展中国证券市场的社会责任投资,抑制证券市场的投机行为,这将有助于证券市场的稳定。

社会责任投资;企业社会责任;投资策略;中国证券市场

进入21世纪以来,可持续发展理念受到全球关注,人类更加追求资源、环境的可持续利用和人类社会和谐发展,社会责任投资(Socially Responsible Investment,简称“SRI”)也因此兴起。在我国,社会责任投资起步较晚。中国投资者对于社会责任投资内涵还缺乏明晰的认识和成熟的实务操作经验。学术界对社会责任投资的研究也亟待加强。我国学者对于社会责任投资的研究主要集中在责任投资的绩效问题上,譬如朱鸿鸣、郑若娟、唐鹏程等人做了企业社会责任投资的社会绩效和投资绩效等相关研究,而对责任投资的内涵、策略和发展趋势的研究并不多见,*朱鸿鸣、赵昌文: 《社会责任投资适合中国资本市场吗?——来自社会责任指数的证据》, 《天府新论》 2012 年第4期;郑若娟、胡璐: 《我国社会责任投资策略与绩效分析》, 《经济管理》2014年第5期;唐鹏程、杨树旺: 《企业社会责任投资模式研究:基于价值的判断标准》, 《中国工业经济》 2016年第7期。虽然杨晔等学者做了社会责任投资策略的分析,*杨晔、潘峤、杨大楷:《企业社会责任投资研究》, 《新会计》2016年第4期。但是并没有就社会责任投资演进过程和发展趋势等做出更为深入地研究。

为了准确明晰地把握社会责任投资的真正内涵,本文通过文献研究、趋势研究方法研究了社会责任投资理念内涵的演变过程,同时对社会责任投资策略进行分析,以期为中国社会责任投资在实践领域中的应用提供有益的经验。

一、 社会责任投资理念的内涵演变

社会责任投资理念随着历史的发展不断演进,其内涵也不断丰富。综观各国文献和社会责任投资实践,与社会责任投资关联的概念分别是伦理投资(Ethical Investment)、社会责任投资(SRI,Socially Responsible Investment)和可持续投资(Sustainable Investment)。这三个概念是随着企业社会责任概念的不断演进而发展的,彼此之间呈递进关系。parkes 和 Cowton为代表的学者认为,伦理投资比社会责任投资起步早,大概开始于20世纪50年代。*R.Sparkes and C.J.Cowton, “The Maturing of Socially Responsible Investment,” Journal of Business Ethics, Vol.52, 2004, pp.45-57.由于社会责任投资加入了新元素,不再局限于伦理范畴,因此社会责任投资具有更宽泛的含义,得到广泛应用。*C.Louche and S.Lydenberg, Socially Responsible Investment: Difference between Europe and United States, Vleric Leuven Gent Working Paper Series, 2006, p.22.20世纪80年代,社会责任投资已经逐渐取代伦理投资。田祖海总结了Cowton,A.Plantinga和B.Scholtens、Sparkes、美国社会责任投资论坛(SIF)等观点,指出社会责任投资是在投资决策过程中整合了道德、社会及环境价值标准的投资方式,社会责任投资比绿色投资(与环境问题相关的投资)、伦理投资 (只局限于道德标准)的概念要宽泛得多。*田祖海: 《社会责任投资理论评述》, 《经济学动态》2007年第22期。2010年以后,社会责任投资的内涵又有了新的变化。欧洲和美国是全球社会责任投资最活跃的地区 。本文调查了欧美社会责任投资论坛各年发布的社会责任投资报告以及其他相关资料,发现欧洲早期应用的是社会责任投资(Socially Responsible Investment)概念,2012年该组织在其发布的《European SRI Study 2012》中明确将社会责任投资(Socially Responsible Investment,SRI)替换成可持续性责任投资(Sustainable and Responsible Investment,SRI)。美国2010年之前采用的也是社会责任投资,2012年同样将这一概念转换成可持续性责任投资。进入21世纪10年代以来,可持续性责任投资被普遍接受。传统的社会责任投资是将财务目标与投资者关心的环境责任、社会责任和公司治理(Environment, Society and Governance,简称ESG)相结合进行的投资,而可持续性责任投资(Sustainable and Responsible Investment,SRI)在投资决策时考虑企业ESG方面的风险和机会,其目的不是短期资金回报,而是以可持续发展的眼光,以实现环境、社会和企业可持续发展为前提,从企业的不断发展中获得资金回报为目的。*Eurosif, European SRI Study 2012, http:∥www.eurosif.org/research, 2013, p.22.以慈善捐赠为例,虽然慈善捐赠是企业承担社会责任的良好手段,但是如果企业仅仅为了良好的社会形象而捐赠,对企业的存续、社会和环境的可持续发展作用不大,那么社会责任投资者也不会将此对象纳入考虑范围。

二、社会责任投资策略的研究

(一)社会责任投资策略的再分类

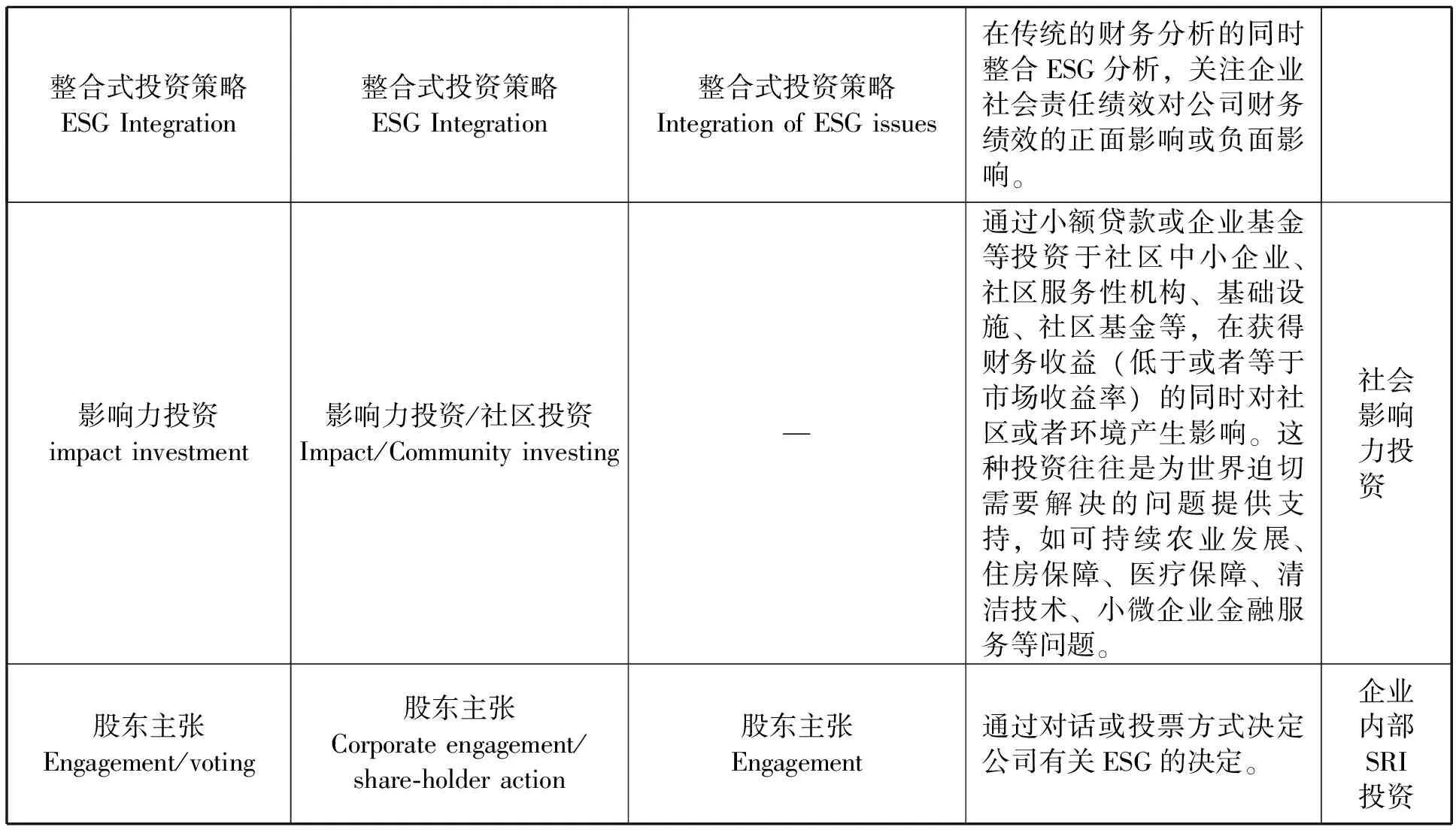

在社会责任投资理念的影响下,各国所采用的投资策略主要包括七大类。本文对比总结了全球主要的社会责任投资策略及其对应情况,如表1所示:

表1 社会责任投资策略分类及其对应情况

续表1

资料来源:Eurosif,EuropeanSRIStudy2014, 2015.GSIA,2012GlobalSustainableInvestmentReview,2014.Principle for Responsible Investment,PRIReportingFramework,https:∥www.unpri.org, 2017.

注:“-”代表无对应的策略类别

欧洲可持续投资论坛(Eurosif)、全球可持续投资联盟(GSIA)、联合国责任投资原则(PRI)对社会责任投资策略的分类大致相同,其将社会责任投资策略分为七类,如表1所示,分别是专题投资、正面评优筛选策略、道德筛选、行业排除式筛选、整合式投资策略、影响力投资和股东主张。在较早的文献中社会责任投资策略被分为三类,即筛选策略、股东主张和影响力投资(也称社区投资),其中筛选策略包括行业排除式筛选、道德筛选和正面评优筛选策略。*Global Sustainable Investment Alliance (GSIA), 2012 Global Sustainable Investment Review, 2013, p.4.美国社会责任投资论坛(SIF)将社会责任投资策略分为ESG整合策略(ESG incorporation)和股东主张(shareholder resolutions),其中ESG整合策略包括社区投资和筛选策略。但是这些投资策略的分类方式都不够完美。七大类分类方式中,虽然各方法的内涵和特点明晰,但是“专题投资、正面评优筛选策略、整合式投资策略、道德筛选、行业排除式筛选”五类策略的投资主体都是证券市场上的基金公司等投资机构,投资目标也是证券市场的各类基金、股票等。此外,根据 “羊群效应”和市场组织同形理论,证券市场的社会责任投资往往会通过证券市场的传导效应产生更广泛的影响,Eurosif指出证券市场社会责任投资指数是社会责任投资资产管理者和持有者主要利用的信息资源,*Eurosif, European SRI Study 2012, http:∥www.eurosif.org/research, 2013, p.35.证券市场的社会责任投资在责任投资领域所发挥的作用非常大;同时证券市场社会责任投资策略的研究和实践也是最成熟的,早在1990年就诞生了世界上第一个社会责任投资指数。据Eurosif 2012年的欧洲社会责任报告显示,资产管理者和持有者将外部ESG研究机构作为首要的外部资源。世界上几大社会责任投资指数都有ESG评价机构的专业支持。而这些机构往往拥有20年以上的丰富研究经验,专注于社会责任投资或者ESG评价,社会责任投资指数都是通过专业机构的ESG评级方法严格筛选而成。为此本文将“专题投资、正面评优筛选策略、整合式投资策略、道德筛选、行业排除式筛选”五类策略统称为证券市场的社会责任投资策略。另一类社会责任投资策略是社会影响力投资。欧洲的影响力投资(Impact Investment)在美国多被称为社区投资(Community Investment)。当前中国普遍接受的表达或翻译方式是影响力投资,但是这种表达比较模糊,难以反映其对社会的深刻关怀。因此,笔者认为社会影响力投资更符合该类投资策略的深刻内涵。社会影响力投资的主体往往是具有特殊使命的风险投资机构或者政府基金等,投资的对象是解决社会问题的企业,其盈利空间小,盈利难度大,但社会影响力大。当前社会影响力投资在全球都处在起步阶段,缺乏成熟完善的投资评估方法,也缺少投资标的。但是社会影响力投资策略是具有变革性的投资策略,在当前全球经济发展方式面临变革的时期,各国都在积极探索社会影响力投资策略,因此,社会影响力投资具有广阔的研究空间和重大的现实意义。证券市场的社会责任投资以及社会影响力投资的主体都是企业外部的金融机构,而股东主张社会责任投资策略的投资主体是企业,投资对象是和企业生产经营相关的具体业务,与证券市场的社会责任投资以及社会影响力投资有明显差别,本文将这种投资方式称为企业内部社会责任投资策略。

(二)各社会责任投资策略的应用现状

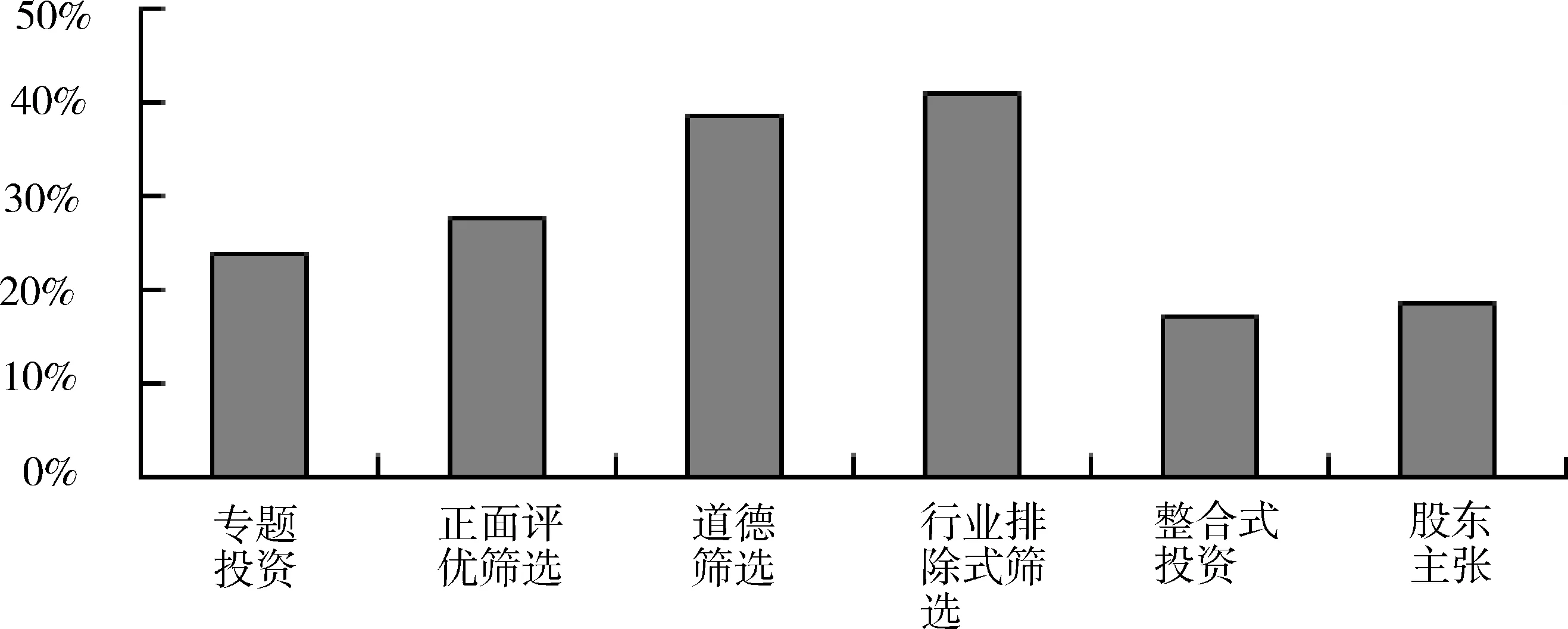

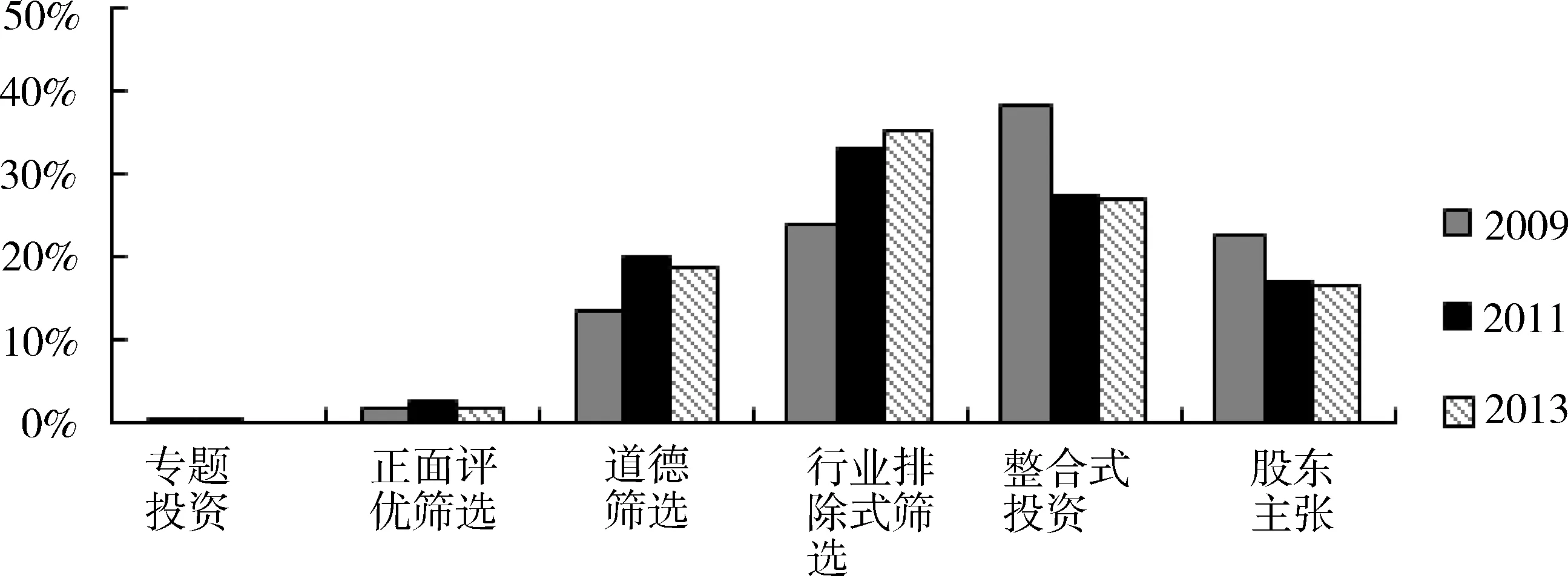

本文以欧洲社会责任投资策略的分类标准为准,在欧洲资本市场中,各种社会责任投资策略所管理的资金年复合增长率及资本比重如图1和图2所示。从图中可以看出,目前在欧洲证券市场正面评优筛选、道德筛选和行业排除式筛选所管理的资本发展最快,而行业排除式和整合式投资策略所管理的资本比重最高。

图1 2009—2013年欧洲社会责任投资策略所管理的资本年复合增长率资料来源:Eurosif,European SRI Study 2012,2013和European SRI Study 2014,2015。注:社会影响力投资因无2009年数据故图中没有反映。

图2 欧洲各社会责任投资策略所管理的资本比重资料来源:Eurosif,European SRI Study 2012,2013和European SRI Study 2014,2015。

在全球范围内,各种投资策略所管理的资产分布如图3所示。从图3可以看出,全球应用最广泛的三种社会责任投资策略分别是行业排除式筛选、整合式投资策略和股东主张。*Global Sustainable Investment Alliance (GSIA), 2014 Global Sustainable Investment Review, 2015.

图3 全球不同地区社会责任投资情况资料来源:GSIA,2014 Global Sustainable Investment Review, 2015.

1.行业排除式筛选策略

行业排除式筛选的投资方法起源于宗教信仰。从1950年开始,因宗教信仰需要,先驱基金避开对烟草、酒精、赌博、军火、成人娱乐、核能等行业进行投资。由于操作简便,不需要细致的ESG分析,行业排除式筛选成为全球应用最广泛的企业投资策略。在欧洲,如图2所示,受该策略管理的资产逐年增加,截至2013年,几乎35% 的欧洲社会责任投资资产都由该策略进行管理。2011年和2013年其所控制的社会责任投资资产都位居第一。由图1可以看出,行业排除式筛选投资策略一直都保持较快的增长,2009—2013年间所管理的社会责任投资资本年复合增长率位居第一位,达到40%。如图3所示,截至2014年,全球该种策略所控制资产依然最多。

2.道德筛选策略

道德筛选策略是根据联合国、经合组织(OECD)等其他国际组织发布的国际准则的要求筛选投资目标。道德筛选将具有某些违反道德标准行为的企业排除在投资范围内,比如雇佣童工、违反人权、人工流产、生物杀伤剂、胚胎干细胞研究、转基因生物、破坏环境、侵犯动物福利、商业舞弊等行为。世界劳工组织(ILO)的劳工标准、社会责任标准(SA8000)、联合国全球契约和跨国公司行动指南等都是道德筛选的标准。道德筛选策略起源于欧洲北部,在欧洲市场得到广泛应用。*Global Sustainable Investment Alliance (GSIA), 2012 Global Sustainable Investment Review, 2013, p.4.在欧洲,道德筛选策略所控制的社会责任投资资产在2009—2013年间的年复合增长速度达到了38.5%,其控制的社会责任投资资产比例占到第三位,如图1所示。道德筛选策略既可防止公司违反ESG国际准则,又是相对公正的投资策略,其运用简单,不需要大量评估工作,受到投资者的青睐。

3.整合式投资策略

整合式投资策略是通过系统分析将环境责任、社会责任与公司治理(ESG)风险与传统的财务分析相整合进行的投资。但有人认为整合式投资策略并非社会责任投资策略,*Eurosif, European SRI Study 2012, 2013, p.20.因其仅仅在传统财务分析的基础上将ESG因素纳入考虑范围。资产管理者在传统投资策略转型时很容易适应这一变化,所以该种投资策略在众多投资策略中具有得天独厚的优势,如图2和图3所示,全球特别是欧洲受该策略管理的资产较多。但从欧洲这样成熟的社会责任投资市场来看,2009年之后虽然该策略管理的资产也在逐年增加,但是其2009-2013年复合增长率最低,所管理的资产比例也呈下降趋势。

4.可持续性发展专题投资策略

可持续性发展专题投资策略是将资本投资于与可持续发展有关的专题或者资产,致力于解决环境或者社会问题。如图2和图3所示,欧洲乃至全球可持续性发展专题投资策略所管理的资产最少。中国私募市场趋于应用可持续性发展专题投资策略进行投资。*Global Sustainable Investment Alliance (GSIA), 2012 Global Sustainable Investment Review, 2013, p.28.

5.正面评优筛选策略

正面评优策略是通过对企业环境责任、社会责任和公司治理(ESG)的详细分析,筛选出投资目标群里一定比例的ESG绩效较好的样本。如图3所示,相对欧洲,美国的正面评优筛选策略应用更为广泛,其贡献了全球该策略应用相当可观的比例。如图2和3所示,欧洲和全球社会责任投资中,正面评优筛选策略所管理的资产都远远逊色于其他几个策略的应用。近年来,在欧洲市场,正面评优策略所管理的资产年复合增长率较快。本文统计了全球基于ESG综合分析的社会责任投资指数,如道琼斯可持续发展欧洲指数(Dow Jones Sustainability Europe Indexes)、摩根士丹利美国环境、社会与公司治理指数(MSCI USA ESG Index)等,这些指数所采取的主要投资策略都是正面评优筛选策略。截至2011年6月世界上几大金融研究机构发布的基于ESG综合评价的社会责任投资指数达91个,占当年世界社会责任投资指数的78%。可见基于ESG综合分析的正面评优筛选策略是目前最流行的社会责任投资策略。

6.股东主张策略

股东主张也叫股东决议或者股东参与,如图1和图2所示,股东主张策略所控制的资产比率虽然也不少,但是股东主张策略的增长速度相对其他几个策略偏低,仅仅高于整合式投资策略的增长速度,因此其管理的社会责任投资资产所占比例也在下降。有关ESG的决议获得大多数的股东支持非常困难,即便是通过股东决议也没有强制约束性,美国(2012)和欧洲(2014)社会责任投资论坛(SIF)的分析都得出股东主张在社会责任投资中发展缓慢的结论。由于股东是否能在企业决策中发挥重大作用往往和地区文化、公司法等有关,股东对公司的ESG决策的影响也很难评估,因此与整合式投资方法一样,股东主张策略发挥作用的程度比其控制的资本数量更有研究价值。

7.社会影响力投资策略

20世纪90年代,美国的杰德·艾默生提倡综合价值方法,开始涉及社会影响力。2000年,纽约大学的巴鲁克里,从无形资产的角度进一步论述了企业经济效益之外的其他社会影响。2007年底在洛克菲勒基金会组织的一次研讨会上,安东尼·莱文等人提出了“社会影响力投资”一说,该术语正式开始使用。该概念迅速在美国形成理论体系,并且形成相应的实践模式和运行模式。2010年,《21世纪经济报道》联合斯坦福大学把此概念引入中国。社会影响力投资更多地是风险投资机构、政府组织等的公益性投资。社会影响力投资指的是通过直接向特定的企业、组织、基金等投资,在影响环境、社会的同时获得一定的资本回报。*Eurosif, European SRI Study 2012, 2013, p.38.其目的是解决就业、可持续农业、医疗保障、住房保障、清洁技术、小企业金融服务等国家和地区迫切需要解决的问题。社会影响力投资策略有三个特点:第一,解决社会、环境问题,比如投资者通过小额贷款、公益基金等投资方式使公共服务落后地区的人更容易获得医疗、教育、就业、住房、金融服务等机会,或通过风险投资等投资方式促进环保技术的发展。第二,社会影响力投资者有资本回报要求。社会影响力投资本身不是补贴,它往往是增强信用等级、提供技术帮助、扶持成果转化等形式的企业孵化性资助。社会影响力投资可以通过货币等价物、固定收益、风险投资或者私募股本进行投资,其收益往往是通过提供担保或者根据政策要求获得让利性回报。第三,投资者对环境、社会等方面的效果和进度具有衡量和披露的义务。*Global Sustainable Investment Alliance (GSIA), 2012 Global Sustainable Investment Review, 2013, p.4.在欧洲,社会影响力投资增长颇为迅速,2013年社会影响力投资金额仅为200亿欧元,到2016年已达980亿欧元,成为欧洲市场增长速度最快的投资手段。*Eurosif, European SRI Study 2016, 2017, p.234.

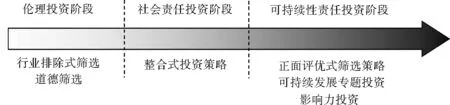

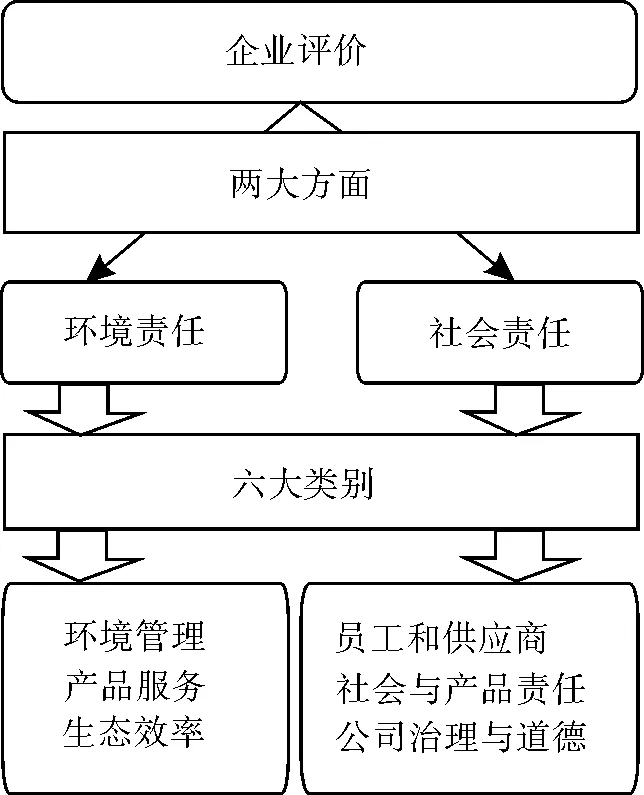

(三)社会责任投资策略的历史演进

以上各种投资策略的衍生、流行和社会责任投资内涵的演变有着本质联系。其中,采用股东主张策略的社会责任投资者需要对公司的事务具有实际控制权或者具有重大影响,因此其使用和影响范围受到了限制,而社会责任投资者对公司事务的影响程度也很大程度上取决于当地的法规、政策、惯例等,不同地区有不同的特点,因此该策略应用的跨地区横向可比性比较差;其和社会责任投资的主体特点、投资市场环境有密切关系,与社会责任投资理念内涵演变并没有明确的关系。社会责任投资内涵演变的各阶段及相应盛行的投资策略对应关系如图4所示。而道德筛选和行业排除式筛选策略的产生与流行和社会责任投资的早期内涵即伦理投资有密切关系。道德筛选和行业排除式筛选策略产生得较早,在投资时将具有不道德行为的企业或者某些对社会发展不利的行业排除在外,并不需要深入地评估企业的ESG,可以说筛选标准简单明了,易于操作。随着社会责任投资代替伦理投资,社会责任投资者将ESG治理综合因素纳入考虑范围,操作的复杂性也进一步提高。整合式投资策略成为这一时期最具代表性的投资策略。整合式投资策略通过系统地分析将ESG风险与传统的财务分析有效结合以求达到最高的资金回报。整合式投资是社会责任投资者从传统的投资理念向责任投资转变过程中所采用的一种策略,虽然包含了责任投资的理念但是所采用的方法并不完善。随着社会责任投资内涵从社会责任投资向可持续性责任投资过渡,正面评优策略逐渐流行。正面评优策略通过仔细研究企业ESG风险与机会,并进行科学系统的评价,从而选出一定比例的ESG绩效较好、可以提供长期持续资金回报和长久社会效益的企业进行投资,恰恰符合了可持续社会责任投资阶段的内涵。正因为此,整合式投资在社会责任投资策略中所控制的资产比例虽然相当可观,但是其增长速度在众多策略中最慢;相反,正面评优策略所控的资本虽然较少,但是其增长速度显著。这说明证券市场社会责任投资策略在不断趋于完善。同时由于全球都在探索通过商业的手段来解决社会问题,因此根植于解决社会问题、创造社会价值、实现社会影响力的社会影响力投资也在可持续性责任投资阶段萌芽并发展起来。

图4 社会责任投资内涵演变的不同阶段及相应盛行的投资策略

三、环境责任、社会责任与公司治理(ESG)综合评价方法研究

采用基于ESG综合评价的正面评优策略是当前证券市场社会责任投资的主流趋势,而ESG评价方法是证券市场社会责任投资的核心内容。笔者整理了世界社会责任投资指数和ESG研究机构所应用的评价方法,这些方法可以分成三大类,即权重评分法、风险评分法和可持续性矩阵评价法。

(一)权重评分法

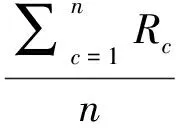

使用权重评分法进行评估的代表性指数是道琼斯可持续发展指数。该方法从经济、环境和社会三方面入手,为环境、经济和社会确定指标体系,道格琼斯可持续发展指数的评价指标体系包括适用于所有行业的通用指标体系和适用于特定行业的特定指标体系。其中适用于所有行业的指标如企业管理、职工培训、人才管理和风险管理等大约占了所有评分指标的40%。特定行业的特定指标是考虑到了影响行业发展的挑战和趋势等因素的指标,占总评分指标的60%左右。*SAM, Dow Jones Sustainability World Index Guide Book Version 11.5, Vol.11, 2011, pp.9-13.这些评分指标可以通过给企业评分来量化一个公司的可持续发展绩效,各行业中评分较高的企业将会入选道琼斯可持续发展指数。SAM公司会通过问卷调查、公司文件、媒体评论、股东评论和与公司直接接触等方式收集信息,给企业在各指标上的表现打分,然后输入SAM公司的可持续发展信息管理系统,该系统中已经预先设定好了每个问题的权重和每个指标的权重。一个公司的可持续发展总评分可通过如下公式计算得来:

(1)

TS表示可持续发展总评分,CRWf表示指标f的权重,QUWfe表示指标f中问题e的权重,ANSfe表示指标f中问题e回答的评分。

这种方法被大部分和KLD公司有关的社会责任投资指数所采用。该种方法应用简单,只要建立好社会责任的指标体系和权重,然后对每个问题的回答进行可靠的评分就可以完成社会责任的评价。该方法针对企业社会责任的方方面面设定全面多样的指标,根据行业特点给予每个指标恰当的权重,根据调查资料和问卷回答等给出全面合理的评分。但是相比其他几个ESG评价方法,这种方法的指标权重设定和回答评分的主观性较强,对专家的经验要求非常高。此外,当行业内整体的社会责任绩效较差时,采用可持续发展总评分从高到低择优投资的方法所入选股池的企业也未必保证对企业社会责任的兼顾度达到一定程度。

(二)风险评分法

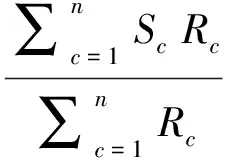

采用风险评分法的代表是FTSE4Good ESG指数和约翰内斯堡证券交易所社会责任投资指数。*FTSE, Ground Rules For The Management of The FTSE4good ESG Ratings, 2011, pp.7-11.JSE and EIRIS, Background and Selection Criteria, 2010.FTSE将风险分为三类:环境类风险、社会类风险和公司治理风险。每类风险又各自分成两个衡量维度(环境风险:环境管理风险与气候变化风险;社会风险:人权风险与供应链劳工权益风险;公司治理风险:公司管理风险与受贿风险)。该方法将各行业划分为高风险行业、中风险行业和低风险行业。风险越高的行业,对其要求也越高。不同维度风险的风险等级划分依据不同,有的风险等级划分甚至要经过几道划分依据的筛选。以环境管理风险和供应链劳工权益风险为例,环境管理风险依据各行业的环境影响,将他们分成中低高三种风险等级,如造纸行业被认为是高环境风险行业,而零售业则认为是低环境风险行业;而被认为具有供应链劳工权益风险高的企业,必须经过产品所在国的筛选。如果企业地处高风险国家,还要经过公司收入这一层的筛选才能最终被确认为供应链劳工权益高风险的企业。例如,只有公司收入中三分之一以上并且超过1亿英镑是来自高风险国家的农产品、玩具或衣物等产品收入的企业才是供应链劳工权益高风险企业。FTSE为每个风险维度设计了指标体系,不同风险等级的企业所被要求达到的指标有高有低。风险越高,要求越高。以气候变化风险在管理战略这一指标要求为例,高气候变化风险企业需要至少达到如下两个要求中一个,这两个要求分别是具有公开的GHG减排长期战略规划和已制定了量化的GHG减排的短期目标,而对于中低风险企业,就没有这种要求。如何对企业绩效进行评分呢?在各个风险维度,FTSE4Good ESG评价方法明确给出了达到较好水平所应满足的指标要求和已实现了较好水平并达到了领先水平所应该满足的指标要求。达到较好水平要求的企业被赋予绩效评分3分,领先水平企业被赋予绩效评分5分,再根据企业的其他绩效水平分别评分(领先,5;优秀,4;较好,3;一般,2;披露较差,1;没有披露,0)。FTSE将高风险、中风险、低风险和基本可忽略的四个风险等级分别赋值3、2、1、0。最后可以计算企业ESG总评分,如公式(2)所示:

(2)

Rp代表风险种类p的风险等级,Rc代表该类的衡量维度C的风险等级,n代表每类风险下的维度总数。

每类风险的绩效评分可通过公式(3)计算得来:

(3)

Sp代表风险种类p的绩效评分,Sc代表该类风险下维度C的绩效评分。

一个公司ESG总评分S通过公式(4)计算得来:

(4)

该类评价方法是视角独特的一种ESG评价方法,它将企业ESG等方面的特点视为可能给企业发展带来风险的因素,企业应该满足明确而严格的指标要求才可纳入社会责任投资的范围。风险等级评定非常严谨,特别是将地域、行业、产品、员工数量、收入等众多因素都视为风险评定的依据。另外,在企业ESG评分时,被评为优秀的企业有严格的指标要求,评分受主观影响较少。但该种方法的指标不如权重评分法多样,且不能排除某种程度上限制了ESG评定专家经验发挥的可能性。

风险评分聚类分析法是受到风险评分法的启发,只是在ESG总评分S的计算上,此方法认为风险评分法将环境、社会和公司治理三个完全不相同的社会责任方面进行简单的相加是不科学的,因此在选择社会责任优越的企业时,引入了聚类分析,将在环境、社会和公司治理三个方面都比较优秀的企业纳入到社会责任投资考虑的范围内。风险评估聚类分析法除继承了风险评分法的各种优点,更增加了ESG总评分S评价的准确性。

(三)可持续性矩阵评价法

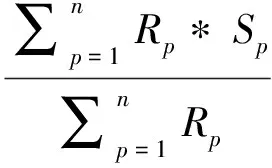

图5 oekom Research AG 评价矩阵

矩阵评价法以德国的Global Challenges Index(GCX)为代表,该指数基于oekom Research AG研究机构多年的ESG研究,1993年oekom Research AG开发了环境评价方法(Environmental-Rating),*Robert Haβler and Dirk Reinhard, Environmental-Rating: An Indicator of Corporate Environmental Performance, Greener Management International, 2000, p.19.并在此基础上不断改进,形成了现在的可持续性矩阵(Sustainability Matrix)评价法,用来提供SRI服务。GCX指数的样本股来源于被oekom Research AG评估为ESG“最优”(prime)的企业。该种方法从两个方面对企业社会责任进行评价,如图5所示,分别是社会和环境责任,每个方面包括三个类别,每个类别下的评估指标体系因行业而有所不同。oekom Research AG开发了拥有大约500个指标的指标库,并会根据行业特点从这个指标库中为每个行业选出100个左右的指标。oekom Research AG为各行业设定了权重,然后通过对企业的问卷调查和对内部人员、外部利益相关者的访谈等,给每个指标进行打分。*Oikocredit and Brussels, The Responsibility Research of oekom Research AG, 2008, p.21.oekom Research AG将企业的社会责任绩效分为十二个等级,以A+ 到 D-表示。

oekom Research AG评价方法的突出特点是依据各行业的社会影响不同进行评分,对入选“最优”的行业也有高低之分。如图6所示,在汽车业和食品业,能进入“最优”行列的企业评级必须达到或者超过C+。在对汽车业进行评级时,环境责任与社会责任的权重分别是60∶40,食品业环境责任与社会责任的权重是50∶50。保险业的环境责任与社会责任比重也是50∶50,但是对于保险业的企业来讲,如果能进入“最优”行列,其评级则仅需要达到或者超过C。只有入选了“最优”行列的企业再次经过行业筛选和道德筛选之后才能成为GCX指数的样本股。

100:090:1080:2060:4050:5090:1080:2060:40汽车业50:50食品业40:6080:2060:4050:5040:6020:8060:4050:50保险业40:6020:8010:9050:5040:6020:8010:900:100

该种评估方法的最大优点是对不同行业入选“最优”行列的要求有所不同。以图6中食品业和保险业为例,相对于保险业,食品业在人类生存、社会和谐、环境保护等众多方面所需承担的社会责任远超过保险业,因此对入选“最优”行列的食品业企业要经过严格筛选,等级要求相对较高。

四、中国证券市场社会责任投资的现状及问题

(一)中国证券市场社会责任投资现状

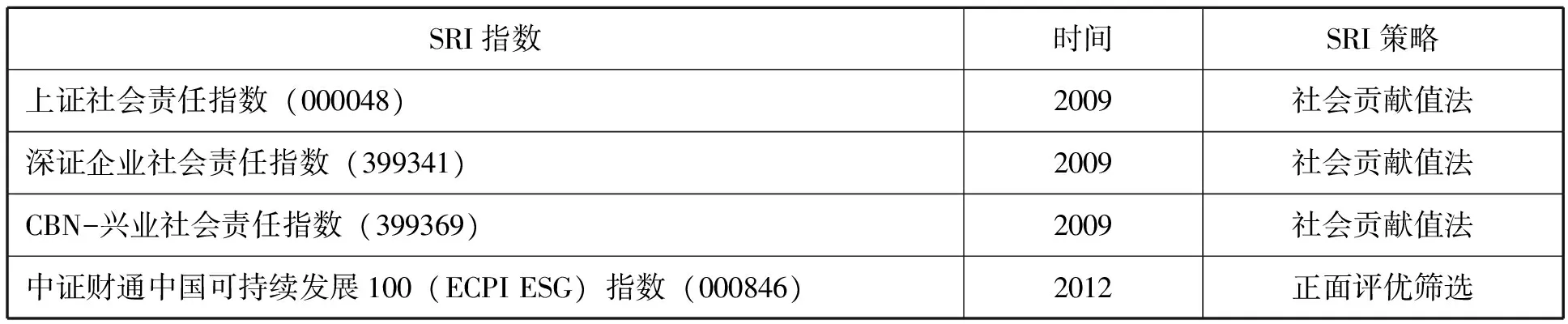

目前全球证券市场社会责任投资指数紧跟可持续性社会责任投资内涵,选择基于ESG综合评价的正面评优筛选策略。我国证券市场社会责任投资指数还主要处在社会责任投资阶段,往往采用整合式投资策略。截至2016年,我国证券市场主要的社会责任投资指数及其采用的社会责任投资策略,如表2和表3所示。社会贡献值法在中国得到了广泛应用,相当数量的社会责任投资指数和基金采用了该种投资策略。社会贡献值的指标是:(净利润+税收+工资+借款利息)/净资产或者总股本,其特点是将有关利益相关者(如员工、债权人、股东、环境保护、政府)的财务指标进行简单的加减运算,以作为社会责任投资评价的主要标准。这种指标的可靠度非常差。比如利用这个指标所计算得出的银行业的社会贡献值普遍高出其他行业,那么银行就是社会贡献大的企业吗,显然这种没有对企业的ESG进行系统的综合评价,也没有就企业在ESG方面的风险做出具体的评估与预测的指标是不可靠的。这种简单的数值处理方法并不符合可持续性责任投资的内涵,也不能有效地筛选出真正可持续发展的企业。在我国,有关社会责任投资的相关研究中,这种类似社会贡献值方法被普遍应用。但是很多学者(如朱鸿鸣,尚燕青,郑若娟)的研究说明这种投资策略的效果并不乐观,GSIA也指出中国社会责任投资策略的应用水平和发达地区有一定差距。

表2 中国现有社会责任投资指数状况

资料来源:东方财富网,http:∥www.eastmoney.com, 2017。

表3 中国现有社会责任投资基金状况

资料来源:东方财富网,http:∥www.eastmoney.com,2017。

我国证券市场社会责任投资仍以社会贡献值法和整合式投资策略为主,但已出现向可持续性责任投资阶段过渡的状况。如2012年发布的中证财通中国可持续发展100指数已经开始和全球著名的可持续发展评价机构ECPI合作,由专门的专家委员会从ESG维度按照国际标准进行可持续发展评定。这说明目前中国实务界也已经意识到原有社会贡献值法的弊端,开始向欧美国家学习,进行科学合理评价,以投资于那些真正兼顾社会责任并可提供长期持续资金回报和长久社会效益的企业。但是企业社会责任具有明显的地区差异和时代特点,目前我国尚缺乏自主研发的基于ESG综合评价和深度分析的社会责任投资体系。

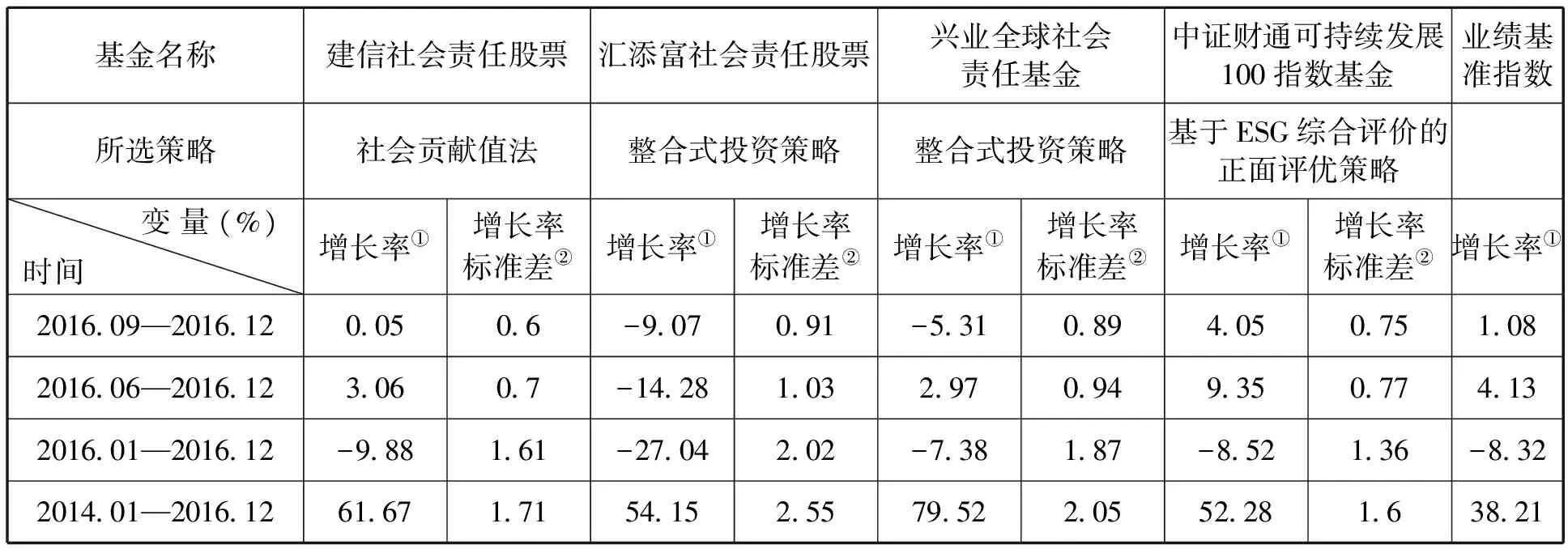

(二)中国证券市场社会责任投资策略的效果分析

从前文的分析中本文得出如下两个假设:假设一,基于ESG综合评价的正面评优策略是最符合SRI内涵的投资方法。正面评优策略关注企业ESG方面的具体表现,是一种关注长期效果的理性投资策略,其投资收益受市场非理性波动的影响最小;假设二,从前文ESG综合评价方法研究可以发现,基于ESG综合评价的正面评优策略对ESG方面的风险进行了严格的把控,因此其抗风险能力最强。

为了验证这两个假设,本文采用事件观察法,选取了中国证券市场上投资范围相同的社会责任投资基金作为观察变量。表4列示了从2014年1月到2016年12月的基金表现。众所周知,我国股票市场在该阶段经历了非理性的大起大落。2014年9月份大盘指数开始飙升,之后迅速降落,出现了2015年的股灾。2015年10月份之后回归理性,股票市场处于低迷期,并趋于稳定。从表4可以发现在股票市场整体呈现非理性阶段,中证财通可持续发展100指数基金份额净值增长率标准差为1.6%,是四只社会责任投资基金份额净值增长率标准差最小的一支基金。这说明该支基金的风险最小。此外,2014年1月到2016年12月这三年的基金净值份额增长中,中证财通可持续发展100指数基金的净值份额增长率最低,但是我国股票市场自建立以来时常呈现非理性的大起大落,特别是机构投资者更不应在股票市场非理性飙升时期通过资金优势获取大量利润。ESG综合评价不仅有效防御风险,同时也促进理性投资。因此假设一和二都得到了验证。此外,自2016年股票市场整体处于低迷阶段,中证财通可持续发展100指数基金在过去三个月、六个月和一年的净值增长率普遍优于其他几支股票。相对于业绩基准指数,中证财通可持续发展100指数基金的表现优于业绩基准指数,而其他几支社会责任投资基金,在大盘低迷阶段,没有表现出良好的抗压和抗风险能力,其净值增长率反而不如业绩基准指数。这也说明社会贡献值法和整合式投资策略的风险防御能力显然不如基于ESG综合评价的正面评优策略,这也从另一个角度验证了假设二是成立的。

表4 中国证券市场社会责任投资基金的净值份额、净值增长率及其标准差

数据来源:巨潮资讯,http:∥www.cninfo.com.cn。

注:数据来自各基金公司披露的2016年年报。①代表净值份额净值增长率;② 代表净值份额净值增长率标准差。基金业绩比较基准为80%×沪深300指数+20%×中证国债指数。

五、 中国证券市场社会责任投资发展的建议

本文梳理了社会责任投资理念的演变历程,并将社会责任投资发展历程划分为三大阶段:伦理投资阶段、社会责任投资阶段和可持续性责任投资阶段,明确社会责任投资理论各阶段与社会责任投资各策略之间的对应关系,丰富了社会责任投资理论体系。指出当前全球社会责任投资已经进入可持续性责任投资阶段,社会责任投资比过去更趋向通过系统、科学、仔细的ESG综合评价,投资于那些为抑制环境恶化、构建和谐社会做出全面而实际贡献的企业,社会责任投资的目的不是短期资金回报,而是以可持续发展的眼光,以实现环境、社会和企业可持续发展为前提,从企业的不断发展中获取资金回报为目的。基于ESG综合评价的正面评优筛选策略正在逐渐成为主流的社会责任投资策略。通过事件观察法,验证了基于ESG综合评价的正面评优策略的风险防控最好,其也是促进我国证券市场理性投资的良好工具。

GSIA指出中国社会责任投资在证券市场逐渐站稳脚跟,取得一定发展,同时也指出我国社会责任投资策略的应用还很不成熟。*Global Sustainable Investment Alliance (GSIA), 2012 Global Sustainable Investment Review, 2013, p.4.我国证券市场的实务界也意识到这一点,向社会责任投资发达地区学习,开始迈向可持续性责任投资阶段。

针对我国证券市场的社会责任投资现状,为发展中国可持续性责任投资,本文提出如下建议:

1.我国社会责任投资需要ESG研究机构的专业研究成果支持。缺乏ESG数据是阻碍我国社会责任投资发展的主要因素。不同国家所面临的ESG方面的具体情况不同,社会对于ESG方面的要求也有差异,ESG各种因素给企业带来的风险也不尽相同。 因此我国需要建立自己的ESG数据库,相关研究机构也需要建立符合中国具体国情的ESG综合评价方法和体系。

2.我国证券市场社会责任投资需要多种策略的综合利用。欧美社会责任投资指数往往综合利用几种筛选策略。除了利用严格的、系统的ESG综合评价进行优秀企业的筛选(即正面评优筛选策略)外,还会利用道德筛选和行业排除式筛选等策略。我国在采用基于ESG综合评价的筛选策略基础上,也要采用道德筛选和行业排除式筛选等方法将雇佣童工、商业贿赂等违反道德标准的企业以及重污染、烟草等行业排除在社会责任投资范围之外。

3.在ESG综合评价方法方面,权重评分法、风险评分法以及可持续性矩阵评价法都能为中国证券市场社会责任投资策略未来发展提供一定的借鉴,但不能生搬硬套,需要结合我国国情建立一套符合我国社会责任投资发展现状的ESG综合评价方法。综合上述三种方法的特点,取其精华,去其糟粕,循序渐进地建立我国ESG综合评价体系,促进我国社会、环境和企业的可持续发展。由于当前我国企业社会责任履行和信息披露还不够完善,我国证券市场可首先建立起相应的ESG指标体系及其权重排序,通过权重评分法选择社会责任绩效相对较好的企业进行投资。随着企业社会责任履行和信息披露的不断完善,未来可采用风险评分法和可持续性矩阵评价法,对不同行业、地区、产品特点的企业设置严格的指标要求,筛选出达到环境、社会、公司治理等方面要求的企业进行投资。我国正处在社会责任投资向可持续社会责任投资迈进的阶段,证券市场社会责任投资策略需要不断完善和应用才能真正筛选出ESG绩效较好的企业,真正实现社会绩效的提高,达到社会、环境和企业的可持续发展。中国证券市场可以通过推进基于ESG综合评价的社会责任投资策略促进证券市场健康稳定的发展。

(责任编辑:李慧宇)

AResearchontheDevelopmentandStrategiesofSociallyResponsibleInvestment

Sun Mei,Chih Hsiang-Lin,Nagata Kastuya

According to its evolution, Socially Responsible Investment (SRI) can be divided into three stages: ethical investment stage, socially responsible investment stage and sustainable and responsible investment stage. Global SRI has developed into the third stage on the securities market. There are different popular SRI methods in these three stages. The best-in-class selection based on ESG assessment is more rational method now. The yield of SRI with the best-in-class selection based on ESG assessment is less affected by the irrational fluctuation, and its investment risk is smaller. The SRI method on Chinese securities market is not so mature. Promoting the development of SRI with the support of research organizations, optimization of the investment strategies and ESG assessment can curb speculation and is good for the stability of the securities market.

socially responsible investment, corporate social responsibility, investment strategy, China's securities market

F270.7

A

1006-0766(2017)06-0141-12

孙美,四川大学商学院副教授(成都 610064);池祥麟,台北大学教授、四川大学企业社会责任研究所研究员;永田胜也,早稻田大学教授

四川大学海外优秀博士科研资助计划“生态设计数据库开发与生态设计提案”(Skyb201305)、四川省科学与技术带头人后备人选培养基金“企业社会责任政策对企业环境经营创新的作用机理研究”(2016-183-9)