摆脱心理账户

2017-11-15李迅雷

李迅雷

2007年,也就是10年之前,我买了好几本行为经济学和行为金融学方面的书,其中就有刚获得诺贝尔经济学奖的塞勒教授(Richard H Thaler)的书。塞勒教授的原创性理论非常有现实意义,其中“心理账户”对当时A股市场投资者亏多赢少的现象有很好的解释度。当时,我非常希望证券研究领域能够依据行为金融学的相关理论来建立一套系统投资方法或策略。十年过去了,国内对行为金融学方面无论是学术研究还是实操应用都没有多大进展。

记得20多年前,股市上就流传这样一个笑话:熊市里大家都亏钱,却有一个和尚总能赚钱。大家百思不得其解,便问和尚有何秘诀。和尚笑道:“出家人以慈悲为怀,当大家都蜂拥买股票的时候,说明大家都非常想要股票,既然如此,我就得赶紧把股票卖给别人;当市场交易很清淡,大家想賣股票都困难的时候,我就得去买股票,尽微薄之力。”

这虽然只是个笑话,却说明投资决策过程未必是完全理性的。比如,在资本市场上,人性中的两大弱点—贪婪和恐惧总是暴露无遗。前面笑话中的那个和尚之所以能赚钱,就在于他战胜了贪婪和恐惧,而战胜的法宝不是凭智慧,而是靠信仰。因此,当人们习惯了用传统金融理论和估值方法来进行投资的时候,是否应该评判一下以往的投资业绩和得失,尝试换一种思维或理念作为投资决策的参考呢?

用情商来管理“心理账户”

心理账户(mental accounting),是芝加哥大学行为科学教授查德·塞勒(RichardThaler)提出的概念,是指人们根据资金来源和用途等因素对资金进行心理上的归类。一般而言,由于人们对形式的偏好,导致他们会将同样的风险(或收益)记入不同的心理账户,因此,他们在不同的情况下面对相同的风险(收益)时,就会有不同的表现。

《庄子》里面有一则寓言故事,叫朝三暮四,其实就是中国古代“心理账户”的典型案例:一群猴子的主人为了节省开支,对猴子提出“早上给三颗栗子、晚上给四颗栗子”的食品供给建议,猴子们都表示反对,改为“朝四暮三”后就皆大欢喜、一致通过了。

无论是朝三暮四还是朝四暮三,加起来都是七个,但对猴子们的心理账户的影响是不同的,后者可以获得更多快感。下面这张图可能更说明问题,即尽管卫生条件是大家所关注的,但观念接受度更容易影响人们的行为。

不少投资者也容易按照自己心理账户的“平衡”来作投资决策,比如,并不以总资产规模或收益最大化为目标,在调整资产结构时,往往卖出组合中某些“盈利”的品种,而留下仍然“亏损”的品种(行为金融学上称之为“损失厌恶心理”,Risk Aversion)。有时甚至还会对现有品种的成本进行“追溯调整”,不到成本价,坚决不卖。

中国股市中有一大批股票账户属于“睡眠账户”(长期没有交易),其中部分原因就是原先买的股票被套住了。而从资产管理的角度看,是不存在“套住”一说的,只有调整资产结构、优化资产或变现资产等说法。从情商的角度看,“睡眠账户”显然是反映了投资者“自我调控能力”的不足。

更有不少投资者,总是用小菜场买菜的方式来从事交易活动,往往为了多挣一分钱而错失买卖成功的良机。这种因小失大的案例在证券市场中比比皆是。其实,投资者可以通过调整心态、训练情商来改变这一局面,如果情商水平真能达到某个高度,“心理账户”也就消失了。

行为金融学为“情商”在投资策略中的应用提供依据

传统金融理论建立在市场参与者是理性人的假定的基础上。这一理性人假设通常包括两方面:一是以效用最大化为目标,二是能够对一切信息进行正确的加工和处理。传统金融学的核心内容是“有效市场假说”,根据这一假说发展起来的各种金融理论,包括现代资产组合理论、资本资产定价模型、套利定价模型和期权定价模型等,一起构成了现代金融理论的基础。

但实际上,投资人并非完全理性,资本市场中经常出现“羊群效应”、股市高溢价之谜、,“封闭式基金折价之谜”、股价泡沫等现象,这就触发了行为金融学的诞生。行为金融学主要对资本市场上出现的非理性的“异常现象”进行分析和解释。

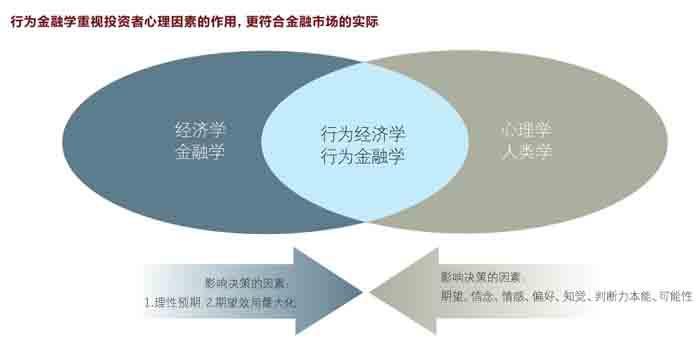

行为金融学是金融学和人类行为学相交叉的边缘学科,它的意义在于确立了市场参与者的心理因素在决策、行为以及市场定价中的作用和地位,否定了传统金融理论关于理性投资者的简单假设,更加符合金融市场的实际情况。

随着行为金融学的影响日深,与之相应的投资策略也出现了,如反馈交易策略,该策略是以股票过去的表现作为交易判断的主要依据,其中,动量交易策略是买入近来的强势股,卖出弱势股;而逆向交易策略是卖出近来的强势股,买入弱势股。此外,还有时间分散策略、平均成本策略等。

研究人性的特点,研究人类行为在金融投资领域的通常特征,无疑有助于提升投资业绩。而对于这方面的认知和研究的效果,则更多地取决于“情商”。

心理学家认为,情商包括以下几个方面的内容:一是认识自身的情绪,因为只有认识自己,才能成为自己生活的主宰;二是妥善管理自己的情绪,即能调控自己;三是自我激励,走出生命中的低潮;四是认知他人的情绪,这是与他人正常交往、顺利沟通的基础;五是人际关系的管理,即领导和管理能力。

如果作简单的概括,情商无非是反映三大能力:内外感知能力、自我调控能力和人际交往能力。这三大能力对投资决策是非常有意义的,比如,凯恩斯就认为,投资股票如同“选美”,而选美实际上是选择别人的眼光(感知他人能力);又如,投资是一门遗憾的艺术,所以,自我调控能力就很重要;再如,投资的超额收益往往来自信息不对称下的信息获取优势(当然要杜绝内幕消息),这就需要良好的人际关系、广泛的社会资源——体现沟通和交际能力。

从依据性格投资到投资境界的升华

俗话说,性格决定命运。有研究表明,一个人的事业成功,智商只起20%的作用,而情商则起了80%的作用。在证券市场上,我们确实也没有发现投资业绩与智商之间存在必然联系。

从股市的中短期波动看,心理因素所起的作用是最明显的,而推动股市变化的主要力量就是两个:贪婪和恐惧。集体贪婪导致股价疯涨,产生泡沫,集体恐惧导致股价暴跌,产生市場崩溃,这也是行为金融学最先研究的心理要素。

一般来讲,性格乐观者容易贪婪,而悲观者容易恐惧,前者是风险偏好型,后者是风险厌恶型。从逻辑上来推断,极端贪婪者应该适合在牛市中投资,或买高风险、高成长的资产,而极端恐惧者适合在熊市中投资,或投资固定收益类品种。

因此,不同性格的人面对不同的市场环境和资产配置,其心理承受能力也是不一样的,并不是所有的市场状况和品种都适合每个人参与。所以,投资者依据自己的性格或情商来投资时,就应该对自己有一个客观的评价。

当然,一般而言,投资者不会有极端恐惧或极端贪婪这样的性格,通常兼而有之,如乐观者在别人开始恐惧的时候,他还没有察觉,而当市场进入恐惧尾端、即将转好的时候,他也开始恐惧,卖出手中资产,显然,这样的投资是难以取得良好业绩的。所以,如果投资者能够了解自己的性格偏向,有针对性地扬长避短,肯定能够改善投资业绩,少遇挫折。

一个人的情商与其从小的生活环境、学习条件有很大关系,这也说明情商是可以通过环境的变化或自我修炼来提高的。有些投资者在投资不顺的时候,经常会抱怨市场错了,而不肯承认自己的策略有误,以致错失良机,这在行为金融学上叫“Wishful Thinking”。

从情商上看,就是他们在感知能力或自我调控能力上存在欠缺,需要提高这方面的能力,去感受别人的想法,顺应市场变化。当然,顺应市场还只是“投资境界”的中高水平,本人曾经写过《探寻拐点还是追随趋势》一文(详见《新财富》2006年7月号),实际上也就是建议投资者在认清大趋势之后,无需每日将信将疑,时刻担心拐点的出现(顺应市场其实是要顺应大趋势,而非随机应变)。

“投资境界”的进一步升华,那就应该超越市场了。何谓超越市场?就是面对市场的波动,心平如镜,当别人在关注财富的膨胀和收缩、备受贪婪和恐惧煎熬的时候,你能置股价波动于不顾;当别人在关注上市公司盈利状况的时候,你在研究这家公司的治理状况和发展战略......

总之,不妨用情商来做资产配置和投资决策,也许能够取得良好的业绩。