“营改增”对建筑企业会计核算的影响研究

2017-11-10刘振艳袁笑

刘振艳++袁笑

[摘要]建筑业是国民经济发展的支柱产业,结合建筑业“营改增”实施的具体政策,分析其对建筑企业会计核算产生的具体影响, 并在此基拙上提出建筑企业应对的几点建议,不断地进行内部完善,促进建筑业健康快速发展。

[关键词]“营改增”; 建筑企业; 会计核算

[中图分类号]F270

[文献标识码]A

[文章编号]2095-3283(2017)10-0157-04

[作者简介]刘振艳(1989-),女,汉族,安徽滁州人,硕士,助教,研究方向:财税管理理论与实践;袁笑(1994-), 女,汉族,江苏宿迁人,本科生,研究方向:财税管理理论与实践。

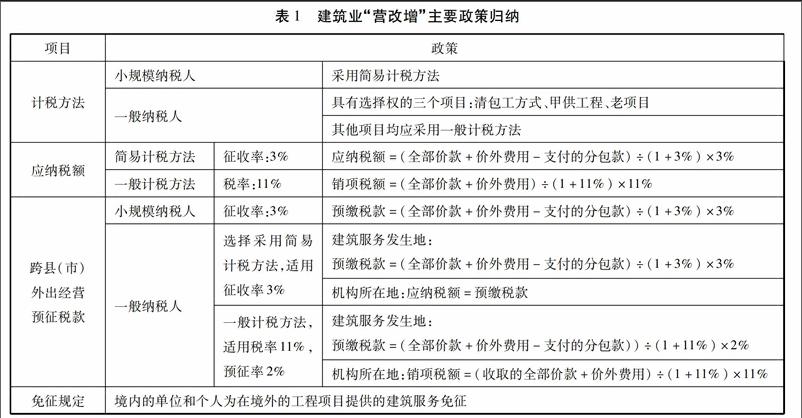

一、建筑业“营改增” 相关政策

我国自2012年在上海市展开“营业税改征增值税”(以下简称“营改增”)试点以来,改革的行业逐步扩大,试点城市逐渐增加,税制改革步步深入。国家税务总局联合其他部委连续出台一系列政策,全面规定了建筑企业自2016年5月1日起提供建筑服务的增值税政策,现将涉及建筑行业的主要政策归纳如下(见表1):

二、“营改增”对建筑企业会计核算的影响

建筑业实施税改后,企业由原先缴纳营业税的纳税人变为缴纳增值税的纳税人。根据增值税一般纳税人和小规模纳税人的认定标准,建筑企业应税服务年销售额大于等于500万元或会计核算健全即可向税务主管机关申请认定为一般纳税人。因此,下文主要分析“营改增”对建筑企业中一般纳税人会计核算的影响。

(一)进项业务核算的变化

建筑企业涉及的原材料种类繁多,供应商也很多样。营业税制下,从一般纳税人处购入材料和从小规模纳税人处购入材料的核算方法是一样的,都是将购买原材料的全部价款和价外费用计入成本。

“营改增”后针对从不同类型纳税人处购买原材料要区分不同情况。建筑企业若从小规模纳税人身份的供应商处采购原材料,大多数情况下只能取得增值税普通发票,则无法抵扣进项税,与营业税制情况下会计核算一致;少数情况下能取得对方申请的由国税局代开的增值税专用发票,则按照发票注明的不含税金额乘以征收率,在计算应交增值税时可作为进项税抵扣,支付的总价款扣除增值税进项税额之后再计入原材料成本;若企业从一般纳税人处采购原材料时取得增值税专用发票,则要将发票上注明的不含税销售额乘以税率,在计算应交增值税时可作为进项税抵扣,支付的总价款扣除增值税进项税额之后再计入原材料成本。

为更好的展示“营改增”前后会计核算的变化,本文将结合不同情况来说明:

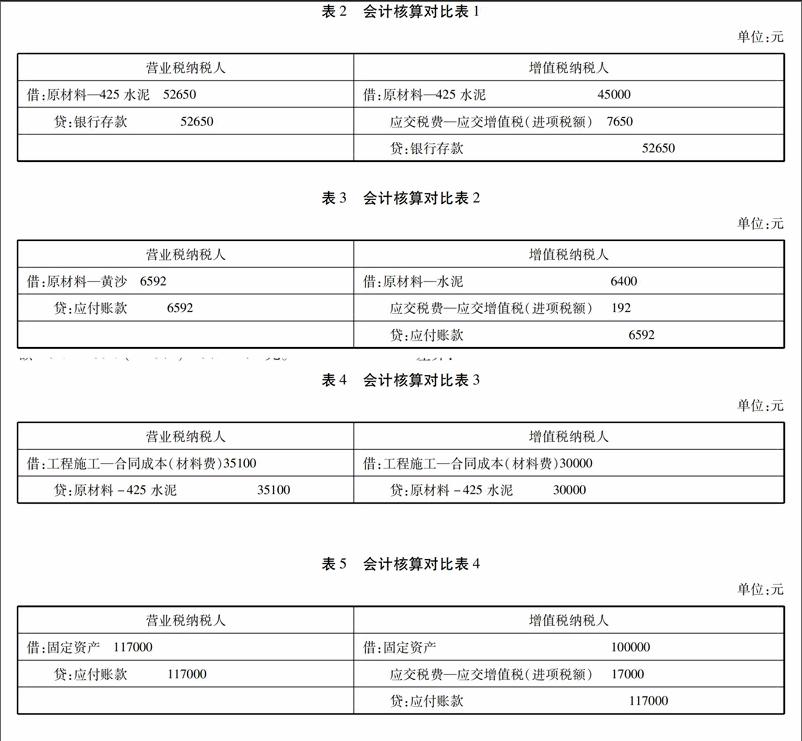

1.建筑企业采购一批工程425水泥,共有150吨,每吨含税价格351元,取得对方开具的增值税专用发票,增值税税率17%,企业已通过银行存款支付总价款52650元。通过会计核算对比表2来反映税改前后会计核算的差异:

通过对比表2可以发现,原材料的购买价格相同,但是入账价值不同。“营改增”前原材料的入账价值要大于“营改增”后的入账价值,因为增值税是价外税,购买原材料的进项税=351×150÷(1+17%)×17%=7650元,需计入“应交税费—应交增值税(进项税额)”单独核算。

2.企业从小规模纳税人处采购一批工程黄沙,共计80吨,每吨含税价格82.4元,取得税务机关代开的增值税专用发票,企业尚未支付总价款6592元。通过会计核算对比表2来反映税改前后会计核算的差异:

与业务1不同的是,此项业务企业从小规模处购入黄沙时取得的是税务机关代开的专用发票,因此进项税额=824×80÷(1+3%)×3%=192元。

3.企业领用业务1中购入的100吨水泥用于企业承担建设的项目中。通过表4来反映税改前后会计核算的差异:

結合业务1、3不难发现,由于税种性质的不同,导致原材料水泥的入账成本发生变化,继而领用该原材料的工程成本也发生相应的变化,由35100元减少为30000元。

4.购买一台无需安装的设备,取得销售方开具的增值税专用发票,增值税税率17%,企业尚未支付总价款117000元。通过表5来反映税改前后会计核算的差异:

通过比较可以发现,与购进原材料业务相同,“营改增”后,建筑企业购买固定资产的入账价值需扣除进项税额,因此固定资产入账价值会降低。

5.企业领用1中购入的剩余50吨水泥用于企业内部厂房的建造。

最新政策规定对于企业按固定资产核算的不动产、不动产在建工程以及对不动产的改建、修缮等行为并增加原入账时价值50%以上的三种情况,其进项税额应分2年进行抵扣,取得专用发票后认证通过并申报抵扣之月抵扣60%,第13个月再抵扣剩余的40%,通过“应交税费—待抵扣进项税额”账户核算。

缴纳营业税时购入原材料不存在进项税,所以也不存在进项税转出的问题。但是增值税不同。由于企业在业务1购买材料时已经全额抵扣进项税,因此在建造厂房时,只能抵扣其中的60%,应转出40%的进项税额,即351×50÷(1+17%)×17%×40%=1020(元),计入“应交税费—应交增值税(进项税额转出)”账户核算。通过表6来反映税改前后会计核算的差异:

(二) 销项业务核算的变化

建筑企业提供建筑服务的方式有很多,比如包工包料方式、清包工方式、分包方式、甲供工程方式等。营业税制下,建筑企业汇总工程结算收入后,按照3%的税率缴纳营业税,通过“营业税金及附加”账户核算。“营改增”后,企业提供建筑服务的方式不同,计算增值税的方法也不同。按照最新政策规定,企业以清包工形式、甲方提供材料的形式提供的建筑服务以及施工时间在营改增之前的项目在计税方法上具有自主选择权,可以选择简易计税,也可以选择一般计税。其他发生在2016年5月1日(含)之后的业务均应采用一般计税方法。endprint

选择简易计税方法,以全部价款和价外费用扣除支付给他方的分包款之后的余额确认销售额,乘以3%的征收率得出应纳税额,通过“应交税费—未交增值税”账户核算,没有进项税额的抵扣。选择一般计税方法,以全部价款和价外费用确认销售额,乘以11%的税率算出销项税额,通过“应交税费—应交增值税(销项税额)”账户核算。

下面以建筑企业的一些常见业务为例,论述“营改增”对企业业务核算的影响。

1.企业以包工包料方式承包甲企业的建筑工程,工程结算价款为22200万元,款项尚未收到。

以包工包料方式提供建筑服务适用一般计税方法,税率为11%。一般计税方法的销售额不包括销项税额,所以工程结算款要换算为不含税金额,22200÷(1+11%)=20000万元。因此,销项税额=22200÷(1+11%)×11%=2200万元

会计分录为:

借:应收账款—甲企业22200

贷:主营业务收入—工程结算收入20000

应交税费—应交增值税(销项税额)2200

2.承包乙企业建筑工程项目,所有材料、设备、动力均由乙企业采购。工程结算价款为500万元,款项尚未收到,开具增值税普通发票。

此项业务属于甲供工程,若企业选择简易计税办法,则按3%的征收率计算应纳税额=500÷(1+3%)×3%=1456万元。

会计分录为:

借:应收账款—乙企业500

贷:主营业务收入—工程结算收入48544

应交税费—未交增值税1456

如果企业选择一般计税方法,工程结算收入要换算为不含税金额为500÷(1+11%)=45045万元,确认销项税额=500÷(1+11%)×11%=4955万元。

会计分录为:

借:应收账款—乙企业 500

贷:主营业务收入—工程结算收入45045

应交税费—应交增值税(销项税额)4955

3.企业承包丙企业一个外省建筑工程,工程结算价款为3090万元,开具增值税普通发票,款项尚未收到;发生分包支出2060万元,并且该建筑工程承包合同的开工日期是在2016年4月30日之前。

该项目开工时间在“营改增”之前,属于建筑工程老项目,企业选择简易计税办法时,按3%的征收率计算应纳税额。

该项目属于外省的建筑工程,则应向项目所在地税务机关填报《增值税预缴税款表》,以扣除分包款之后的余额按3%的征收率预缴增值税,预缴税款=(3090-2060)÷(1+3%)×3%=30万元,已通过银行存款支付。

会计分录为:

借:应交税费—未交增值税30

贷:银行存款30

企业在外省建筑项目所在地预缴税款后,应向机构所在地的国税局进行纳税申报,则增值税应纳税额=(3090-2060)÷(1+3%)×3%=30万元,通过“应交税费—未交增值税”账户核算。

会计分录为:

借:应收账款—丙企业1030

贷:主营业务收入—工程结算收入1000

应交税费—未交增值税30

4.企业承包丁企业一个外市建筑工程,工程结算价款为3330万元,开具增值税普通发票,款项尚未收到;发生分包支出1000万元,并且该建筑工程承包合同的开工日期是在2016年4月30日之后。

该工程不属于“老项目”,应按一般计税方法计税,该工程属于外市的建筑工程,则应向项目所在地税务机关填报《增值税预缴税款表》,以扣除分包款之后的余额按2%的预征率预缴增值税,预缴税款=(3330-1000)÷(1+11%)×2%=4198万元,已通过银行存款支付。

会计分录为:

借:应交税费—未交增值税 4198

贷:银行存款4198

企业在外市建筑项目所在地预缴税款后,应向机构所在地的国税局进行纳税申报,则增值税销项税额=3330÷(1+11%)×11%=330万元,通过“应交税费—应交增值税(销项税额)”账户核算。

会计分录为:

借:应收账款—丁企业3330

贷:主营业务收入—工程结算收入3000

应交税费—应交增值税(销项税额)330

三、建筑企业应对“营改增”的几点建议

(一)提升会计核算水平

“营改增”给企业带来的影响有很多,其中最明显的变化就是会计核算方法的变化,核算难度、复杂程度增加。在“营改增”之后,增值税税制下,会涉及到大量的增值税进项抵扣,不仅计算税款更加复杂,核算难度也有所增加。不仅如此,“营改增”后增值税的计税方式分为简易计税办法和一般计税办法,这一改变一方面让企业计算缴纳增值税的方法有了更多的选择,另一方面也增加了企业的核算难度。

面对“营改增”带来的变化,企业最要紧的就是及时学习新政策、新规定,并且学以致用,努力提升自身的会计核算水平,避免因为自身核算错误而被税务机关纳税评估或税务稽查,造成经济损失。

(二)选择适当的计税方法

“营改增”之后增值税税率为11%,征收率为3%。不同的服务业务具有不同的计税方法,企业以清包工形式、甲方提供材料的形式提供的建筑服务以及施工时间在营改增之前的项目在计税方法上具有自主选择权,除此之外的新项目则必须使用一般计税办法。因此,在税改之后,企业要认真研读政策,对照自身的业务类型,自主选择适当的计税方法,避免因为未选择最佳计税方式而造成多交税款。

(三)充分利用优惠政策

关于境外的工程项目国家有相关的免税规定。对于国家给予的税收优惠政策,企业一定要重点关注,必须在规定的时间内到税务局提交相关证明材料,办理好免税备案手续,以享受免税政策。避免因为没有及时做好免税备案而无法免征增值税,造成多交税款。

(四)增加增值税进项抵扣

建筑业“营改增”对企业来说最困难的问题就是难以取得增值税进项发票认证抵扣。能否取得足够的增值税专用发票,这是影响“营改增”后建筑企业税负能否实际降低的主要因素。通常,建筑企业必须的水泥、沙子、石子等原材料,大多是从一些小企业或个体工商户处购进,而小规模纳税人无法开具增值税专用发票。这就要求企业在采买材料时必须慎重选择,在考量价格因素的前提下,优先从一般纳税人处购进水泥等工程所需原材料,取得供货方开具的增值税专用发票,更大程度抵扣进项税额。若只能从小规模纳税人处购买原材料,则尽量请供货方申请国税局代开专用发票以增加进项税额的抵扣。取得进项发票固然重要,但是企业也要根据实际情况来决定具体策略,若是小规模纳税人愿意给予低价优惠来弥补进项损失也可以考虑取得普通发票。避免因为筹划不力,导致企业的进项抵扣不足,造成稅款损失。

[参考文献]

[1]刘艳霞.营改增政策对建筑业财务管理的影响及应对措施[J].企业改革与管理,2015(3):84.

[2]李晞.建筑施工企业“营改增”财务影响研究——以中铁二局股份有限企业为例[D].对外经济贸易大学,2015.

[3]李芸霞.建筑业“营改增”对企业财务工作的影响[J].市政技术,2016, 34(3):181-184.

(责任编辑:顾晓滨马琳)endprint