金融发展、出口替代与贸易失衡

2017-10-09刘钻石

刘钻石 张 娟

(1.华东理工大学 商学院,上海 200237; 2.上海对外经贸大学 国际经贸研究所,上海 200336)

财贸研究2017.8

金融发展、出口替代与贸易失衡

刘钻石1张 娟2

(1.华东理工大学 商学院,上海 200237; 2.上海对外经贸大学 国际经贸研究所,上海 200336)

在异质企业模型基础上,分析了金融发展对国际贸易的影响。结果表明,金融发展与出口贸易之间存在倒U型关系;当一国金融发展水平低于临界值时,金融发展会降低融资成本,促进出口贸易;而高于临界值时,金融发展会引起贸易成本的变化,从而导致企业对外直接投资(ODI)会替代出口,此时金融发展会减少出口贸易。进一步利用国际面板数据,利用实证方法证实了商品出口贸易与金融发展之间存在倒U型关系,ODI对出口有显著替代作用,金融发展会降低一国的贸易盈余,甚至引起国际收支逆差。

金融发展;出口替代;对外直接投资;贸易失衡

一、引言及文献评述

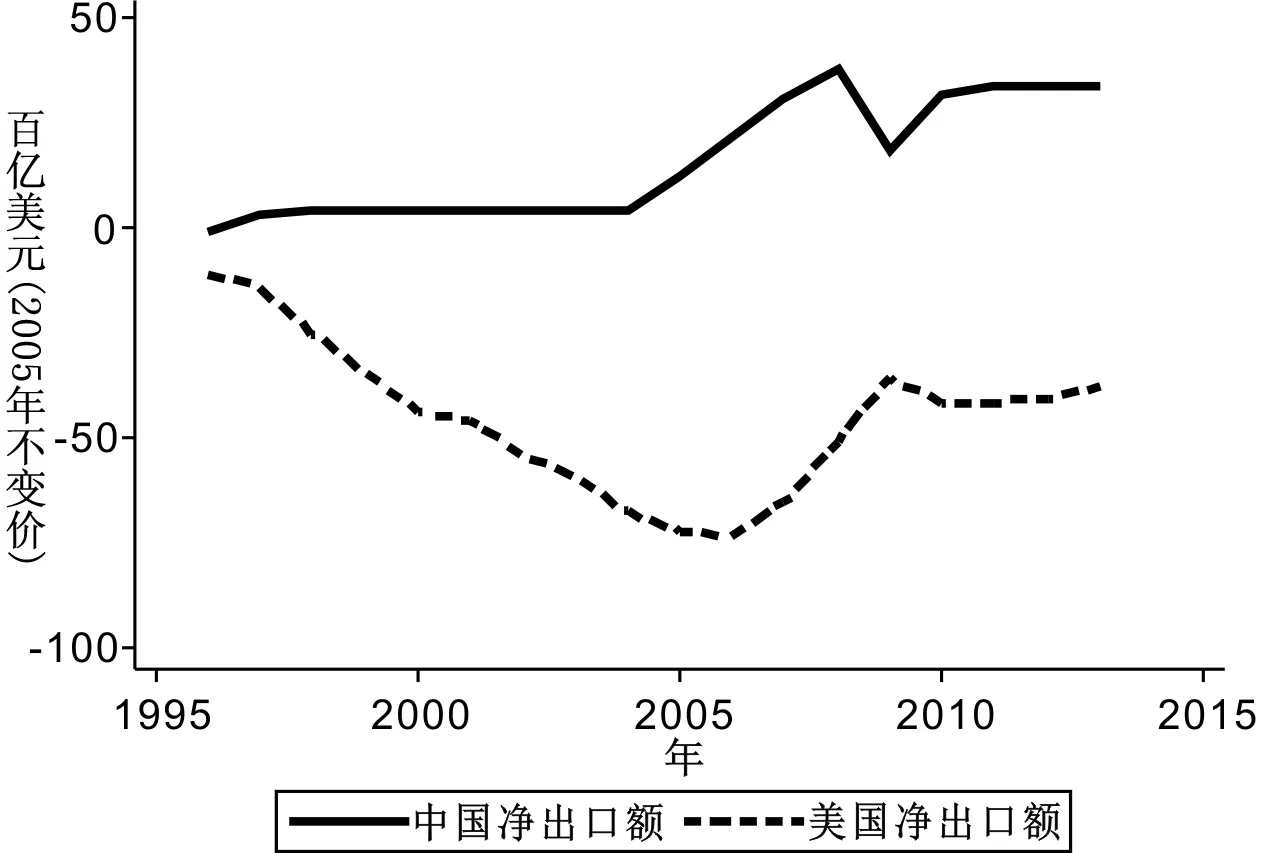

21世纪以来,中国对外贸易顺差不断扩大,按2005年不变价计算,2013年中国贸易顺差为3300亿美元,占中国GDP总量的2%。与中国相反的是,美国贸易逆差不断扩大,按2005年不变价计算,在2006年美国贸易逆差达到最高点7300亿美元,占到美国GDP总量的5.5%,详见图1。以中国为代表的新兴国家长期保持贸易顺差,而美国却长期保持贸易逆差,这种贸易不平衡状况被称为世界经济失衡(Bordo et al.,1999;Dooley et al.,2003)。

图1中国和美国净出口额

现有文献中,从金融发展的角度对这种持续贸易失衡问题进行分析主要分为三类:

(1)金融发展会引起不同国家比较优势的变化,导致金融业和制造业在国际范围内再分工,进而影响国际收支。Ju et al.(2008)认为,劳动力丰富的国家容易受劳动密集部门的技术冲击,倾向于发展具有比较优势的劳动密集型产业,从而导致过剩的资本流向发达国家。徐建炜等(2010)、Mao et al.(2012)认为,贸易失衡在很大程度上可以用国际分工新格局进行解释:一方面,以美国、英国为首的发达国家形成以金融服务为比较优势的经济结构,能够长期吸引资本的流入;另一方面,以德国、日本和中国为首的后起国家则形成以制造业为比较优势的经济结构,能够创造出超过自身消费能力的财富,导致过剩的资本会流向金融发达的国家。张若雪等(2010)认为,由于发展中国家金融市场效率较差,资产的供给能力较弱,居民为了实现效用最大化,不得不通过贸易顺差来购买发达国家的金融资产;同时,发达国家技术创新能力较强,也会向发展中国家转移产品的制造环节,即发达国家金融市场对发展中国家金融市场具有替代作用。

(2)分析了新兴国家金融发展滞后——高储蓄、低投资、经常账户失衡的原因。Dollar et al.(2002)认为,金融落后、人口年龄结构、社会保障缺失是造成中国储蓄率高的原因。Mendoza et al.(2009)认为,金融市场的国际整合会使金融发达国家储蓄下降,并更多地向国外借贷,从而诱发长期的全球失衡。Daniel(1997)认为,随着财富的增加,富人的时间偏好提高,变得更没有耐心,预防性储蓄下降,从而由于富国与穷国的时间偏好不同引发国际收支失衡。Bernanke(2005)认为,发展中国家金融系统比较落后,无法把储蓄有效转化为投资,以至于形成所谓的储蓄“消化不良”问题。Caballero et al.(2008)认为,美国完善且深化的金融系统有助于吸引大量廉价国际资本进入。祝丹涛(2008)认为,中国金融系统的低效率导致储蓄转换投资的能力不足,从而诱发了资本、金融账户的逆差和经常账户的顺差。Song et al.(2011)认为,中国的国有金融系统主要服务于国有企业,而民营企业资本积累只能依靠自身储蓄,当低效率的国有企业在GDP中占比下降时,国有金融系统就有一部分储蓄剩余会转化为中国对外顺差,并积累为境外资产,落后的金融系统和不平等的市场准入机制是形成中国国际收支顺差的重要原因。

(3)从国际货币体系的角度分析贸易失衡。Dooley et al.(2003,2004)认为,相比逆差本身,以美元为国际货币的新布雷顿森林体系(Bretton Woods II)是亚洲国家愿意为美国融资的主要原因,而作为新外围的亚洲固定汇率区域,则通过低估汇率、资本管制等方式实现对中心国家(美国)持续盈余,从而导致全球贸易失衡。Mckinnon(2007)认为,由于当今世界以美元为本位货币,国际间的商品贸易和资本流动主要以美元进行计价,这使得美国可以通过本币形式向外国无限期借款,以掩盖其相对较低的储蓄水平。Mundell(2009)通过对1915年至今的国际货币演变进行研究,指出20世纪后期贸易失衡是与美元在国际货币体系中的重要性相联系的,除非美元作为国际货币的地位被取代,否则这种失衡将持续下去。尽管布雷顿森林体系早已瓦解,但美元仍然充当着全球最主要的结算货币和储备货币,这也是全球多年来接受美国经常账户持续逆差的原因所在。

上述文献从金融的角度分析了贸易失衡的原因,主要强调了金融对贸易失衡的间接影响,即通过国际分工、剩余储蓄和货币体系引起了贸易失衡。本文的创新之处则是从金融发展和企业行为的视角分析贸易失衡的原因,即金融发展是否会改变企业进入国际市场的融资成本,进而直接影响企业对外贸易行为。由于高效的金融系统可以降低企业对外贸易的成本,吸引新企业开展国际贸易(Hur et al.,2006;Manova,2009);金融发展还会影响企业进入国际市场的方式,当金融发展使对外直接投资(ODI)的成本低于出口成本时,企业就会利用ODI替代出口,企业在这两种方式之间的选择就会对一国贸易平衡账户产生影响(施炳展 等,2011)。因而,本文的具体研究思路为:在Helpman et al.(2004)异质企业模型基础上,通过引入外部金融市场,分析融资成本在ODI替代出口贸易过程中的作用,进而检验金融发展与贸易失衡的关系。

二、模型分析

(一)模型设定

Helpman et al.(2004)利用垄断竞争一般均衡模型,分析异质性企业进入国际市场的方式,得出的研究结论认为,由于受到运输成本和固定成本的限制,只有生产效率高的企业才能出口,而生产效率更高的企业则会通过ODI进入国外市场。而本文模型就建立在Helpman et al.(2004)的异质企业模型基础上,但是与之不同的是用来分析固定成本的融资效率对企业进入国际市场的影响。同时,本文参照施炳展等(2011)对企业融资的设定,假定每个企业的固定投资都是通过金融市场融资获得的,金融发展水平越高,企业的融资成本越低,所以金融发展是影响企业进入国际市场方式的重要因素。

在构建模型之前,假定每个企业可以通过生产率加以区分,且生产异质产品,在国际市场上处于垄断竞争关系。因此,国际市场上对每个垄断竞争厂商的需求函数为:

(1)

如果每个异质企业i的生产率为自由分布的ai,则分布范围为aL,aH(aH>aL>0)。根据Helpman et al.(2004)对异质企业生产函数的设定,假定每个企业把劳动力作为唯一投入要素。企业的生产函数可以表示为*为了表达的简洁,后文中省掉了企业下标i。:

y=al

(2)

根据进入成本的不同,企业可以选择出口方式或ODI方式进入国际市场。如果企业选择出口,需要在国外建立销售渠道,则固定投资为TX,同时企业需要承担冰山成本(iceberg cost),即商品销售价格的一部分用于支付国际运输、损耗等的费用(1-τ)p,企业只能获得τp,此时τ<1;如果企业选择ODI的方式进入国际市场,则需要承担在国外建立分厂和销售渠道的费用,此时固定投资为TODI,且TODI>TX。

FJ=(1+γ)TJ

(3)

式(3)中,J=X或者J=ODI;用J做上标,表示公式对两类进入国外市场的企业都适用,下同。

根据式(1)—(3),则出口企业的利润函数为:

为了不失一般性,设定w=1,进而根据利润最大化规则对劳动力l求导,可以得出:

(4)

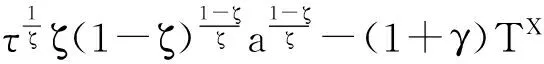

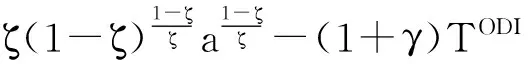

设定πX=0,可以得到企业出口的临界生产率aX,即当企业生产效率低于这个临界点时,出口利润小于0:

(5)

如果企业选择ODI进入国际市场,企业利润可以类似地表示为:

通过对劳动力l求导,可以得到:

(6)

接下来采用与计算出口企业临界点同样的算法,设定πODI=0,得到企业ODI的临界生产率aO:

(7)

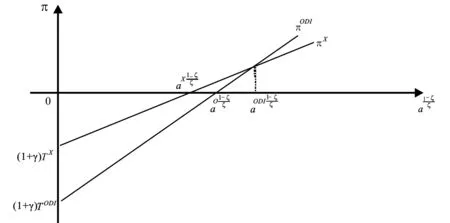

尽管根据式(5)和式(7)的企业生产率临界点可以确定是否进入国际市场,但是究竟选择出口还是ODI则需要进一步比较二者的利润高低。设定πODI=πX,可以获得出口替代的临界生产率为aODI:

(8)

图2企业出口和ODI的利润曲线

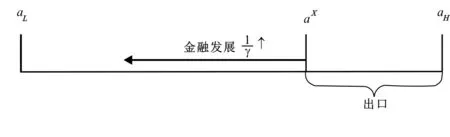

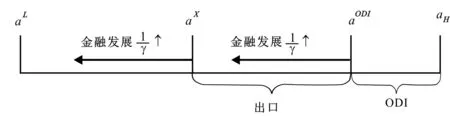

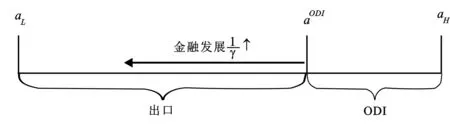

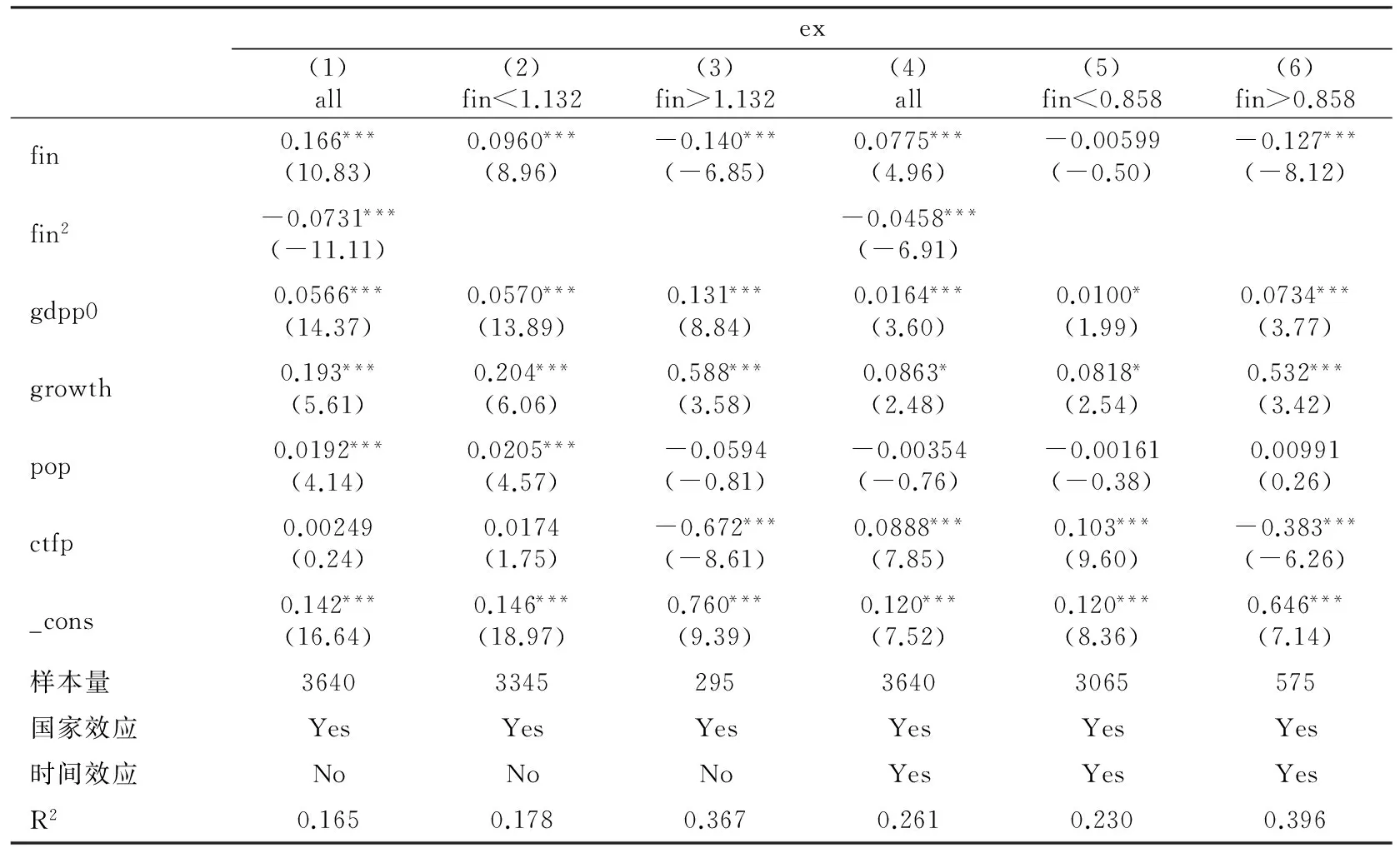

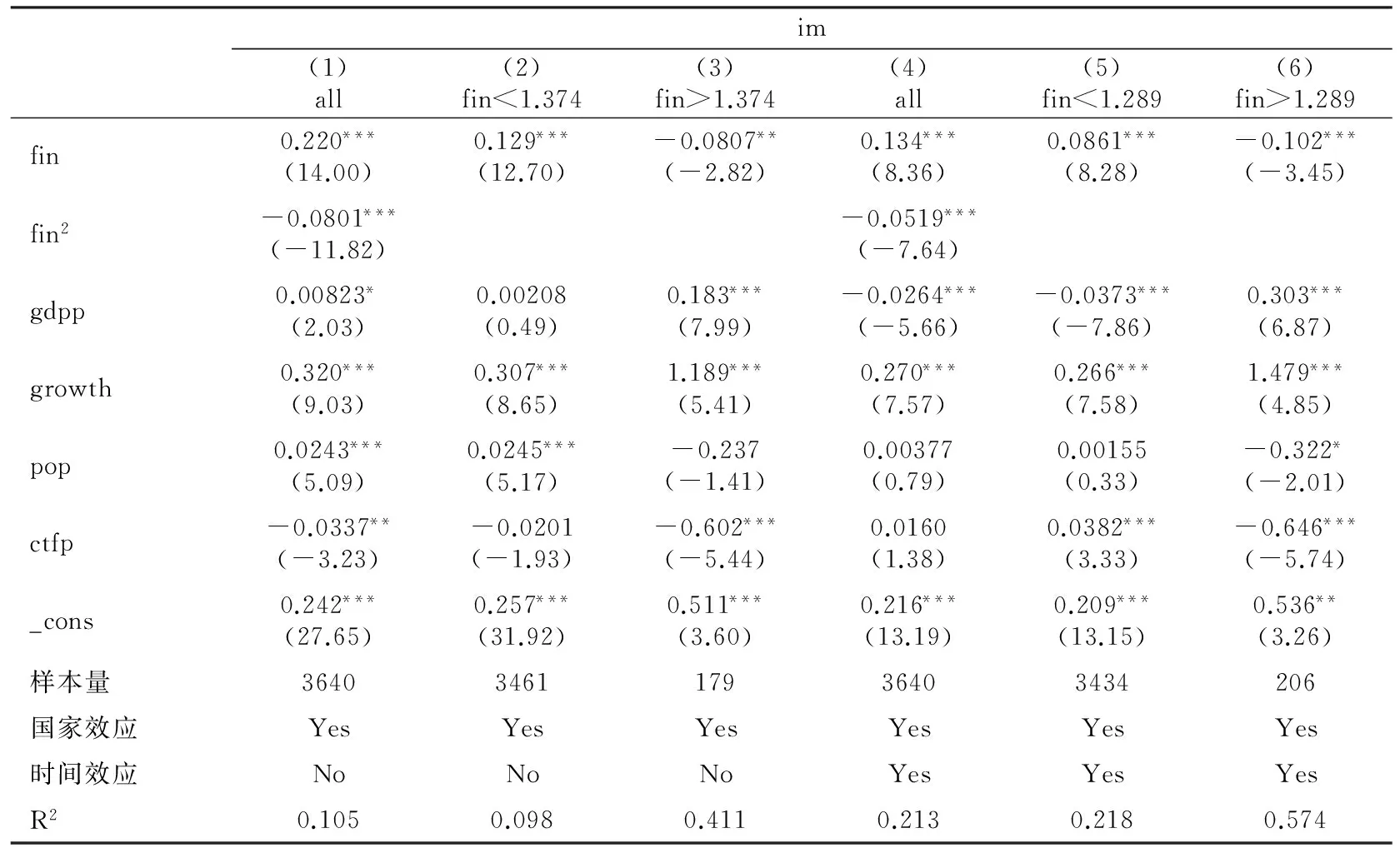

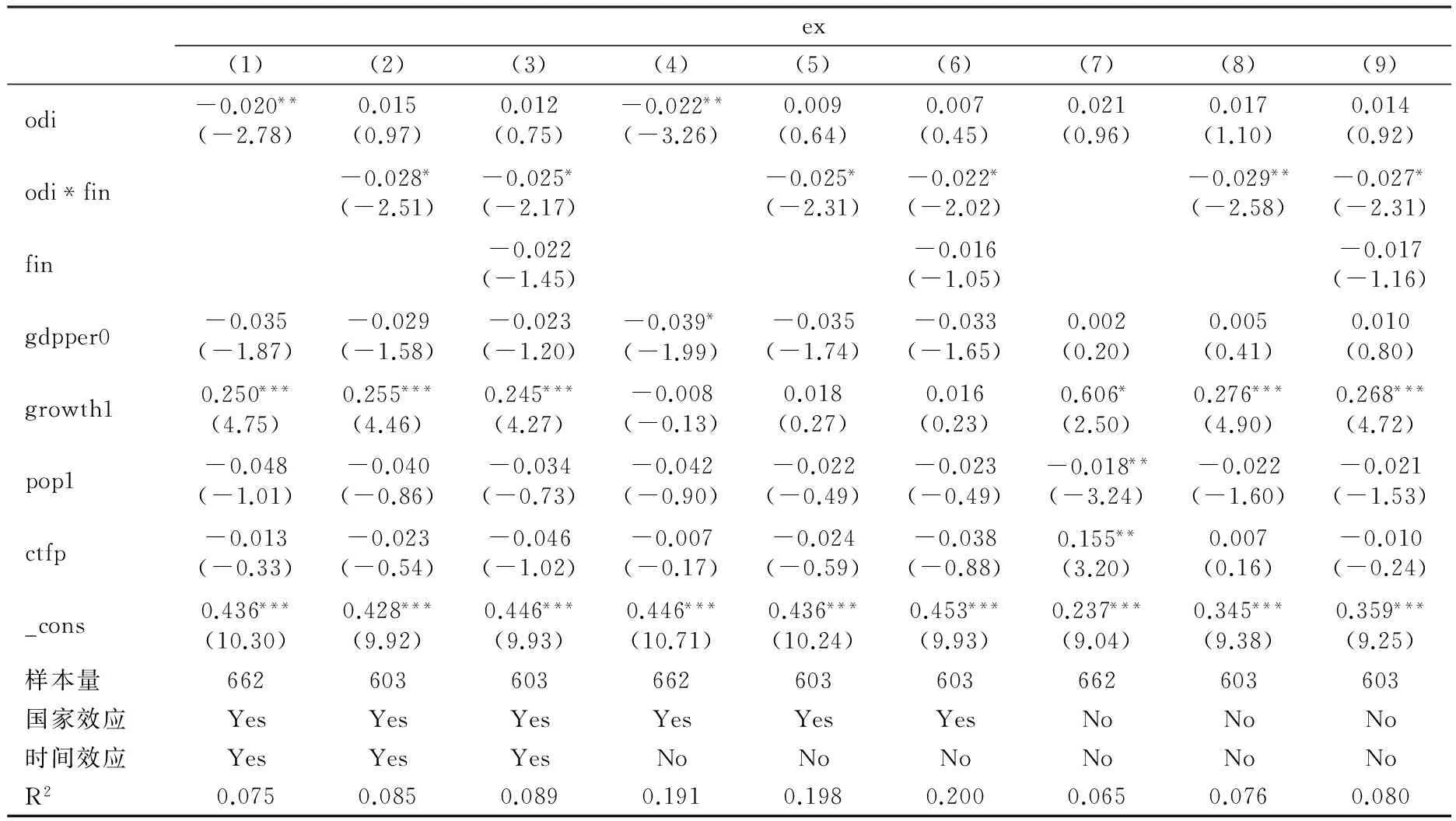

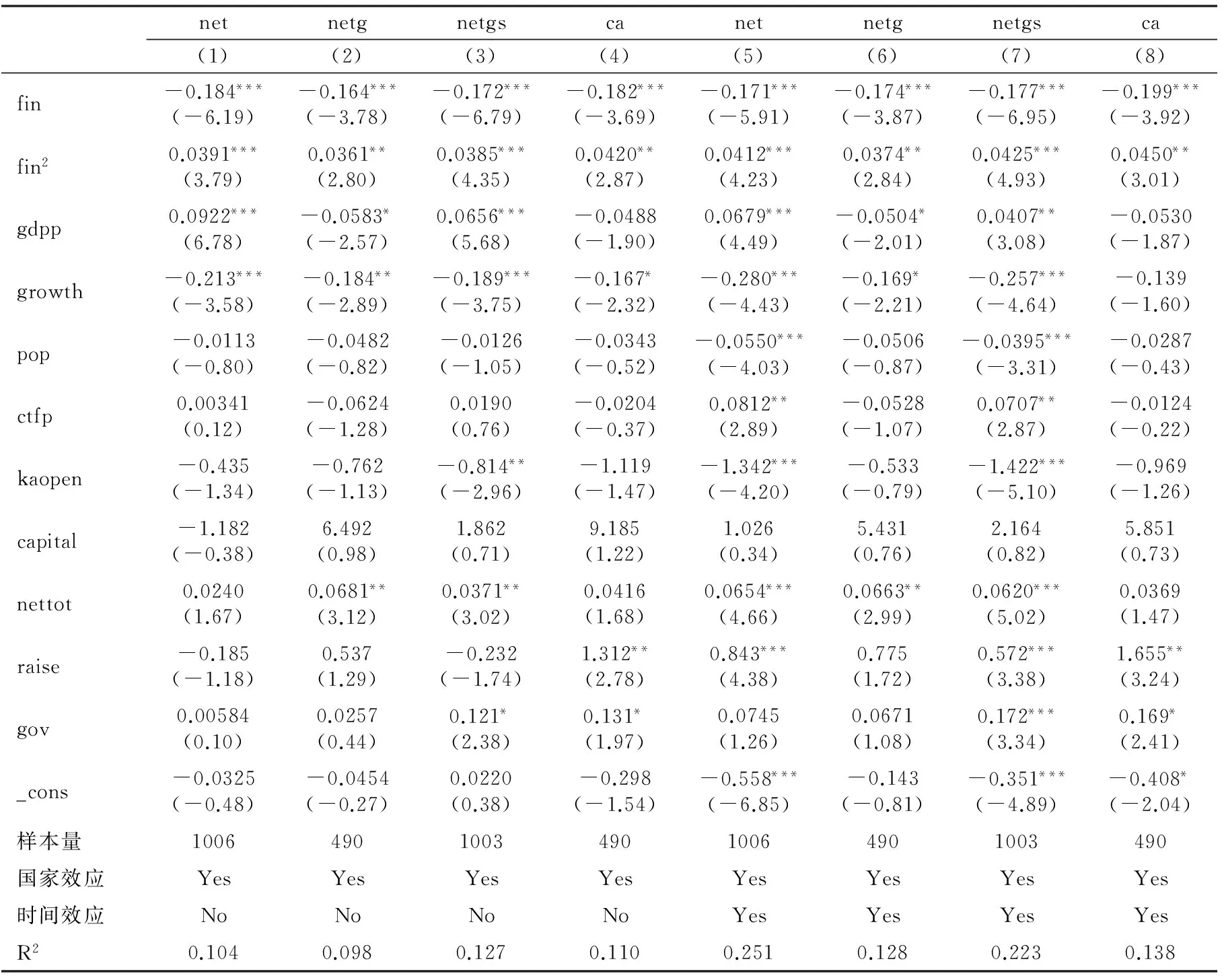

假定企业生产率分布区域足够广泛,即aX、aODI∈aL,aH。根据生产率和进入市场的不同,企业行为可以细分为三类:当生产率水平很低时,即aL (9) 由此可知,代表国外市场规模的φ越大,对企业生产率要求越低,更多的企业进入国外市场可以获得利润;冰山成本(1-τ)和国外市场的固定投资TJ越大,对企业进入国外市场的生产率要求越高。 (二)金融发展与出口替代 图3金融水平处于低阶段 图4金融水平处于中等阶段 金融发展水平处于中等阶段时,金融发展对出口有两方面作用:一方面会让一部分原来内销的企业开始出口,另一方面又会使一部分原来出口的企业转为ODI。在这种情况下,需要更多的信息才能判断金融发展对一国出口的综合效应,比如企业生产率的分布函数。 假定企业生产率均匀分布,可以利用出口企业和ODI企业生产率之间的距离函数来表示金融发展对出口的影响: (10) 图5金融水平处于高阶段 综上所述,剔除金融发展水平极低和极高两种情况,从中间三种情况中可以粗略判断金融发展与出口之间呈现倒U型关系。当一国金融水平处于低阶段时,金融发展会促进出口;当金融水平处于高阶段时,金融发展会让越来越多的企业选择ODI以替代出口,此时金融发展对出口影响为负。 (一)实证模型设定与变量选取 在模型分析中,得出金融发展与出口贸易之间呈倒U型关系结论,下面使用实证模型检验这个结论。在实证模型中,一般利用加入二次项的建模形式,以刻画变量之间的倒U型关系。所以,本文的实证模型构建为: Tit=c+α1FINit+α2FINit×FINit+βCVit+εit (11) 其中:Tit表示贸易变量,根据研究目的,可以表示出口、进口或净出口;c表示常数项;FINit表示金融水平,α1和α2是金融水平FINit的一次项和二次项回归系数,可以检验FINit和Tit的倒U型关系;CVit表示影响贸易的其他控制变量;β是对应控制变量的回归系数;εit表示随机误差项。 (1)贸易变量的选取。在回归分析中,T分别选取商品出口、进口、净出口和经常账户净额,这些变量的数据选取都与GDP的比值有关。出口指标表示为ex;进口指标表示为im;净出口采用以下三个指标:商品净出口net、货物净出口netg、货物与服务净出口netgs;经常账户净额表示为ca*商品净出口net指标中的商品指的是merchandise,数据来源于国民收入账户;货物净出口netg指标中的货物指的是goods,数据来自国际收支账户。这两个指标的数值非常接近,只是由于统计来源的不同会有细微差别。在下文的表1中,两个指标数值统计差别的另外一个原因是有的国家只有其中一个指标数据。。贸易变量的数据来源于世界银行的WDI数据库。 (2)金融发展水平变量FIN的选取。参考Beck et al.(2002,2003)、Hur et al.(2006)、施炳展等(2011)的做法,金融发展水平指标FIN采用私人信贷占GDP的比值fin表示。私人信贷的相对规模越大,说明企业融资越容易,融资成本越低,金融市场发展水平越高。具体数据来自Beck et al.(2013)最新统计的各国金融发展数据库,统计时间区间为1960—2011年*各国金融发展水平数据库网址:http://econ.worldbank.org/WBSITE/EXTERNAL/EXTDEC/EXTRESEARCH/0,,contentMDK:20696167~pagePK:64214825~piPK:64214943~theSitePK:469382,00.html.。 (3)其他控制变量的选取。根据分析目的不同,可以分为两组。参考Beck et al.(2002,2003)、Hur et al.(2006)、施炳展等(2011)的做法,如果被解释变量是出口或进口,选取经济发展水平、经济增长率、人口规模、全要素生产率作为其他控制变量。经济发展水平指标采用上一期的2005年不变价美元表示的人均产出gdpp0,单位为万美元;经济增长率指标表示为growth;人口规模指标表示为pop,单位为亿人。这三个指标的数据来源为世界银行WDI数据库,统计时间区间为1960—2013年。全要素生产率表示为ctfp,是以美国TFP为单位1的相对值,数据来自Penn World Table (PWT)Version 8.0数据库,统计时间区间为1950—2011年*PWT数据库网址:http://www.rug.nl/research/ggdc/data/pwt/pwt-8.0.。如果被解释变量是净出口,控制变量还要加入金融开放度、资本存量、净贸易条件、人口抚养比、政府财政盈余等。金融开放度指标表示为kaopen,数据采用Chin-Ito Index(2012)金融开放度数据库,统计时间区间为1990—2011年*Chin-Ito Index金融开放度数据库网址: http://web.pdx.edu/~ito/Chinn-Ito_website.htm.;资本存量指标表示为capital,单位为10亿美元,数据来自PWT数据库;净贸易条件指标表示为nettot,是以2000年作为单位1的相对数据值;人口抚养比指标表示为raise,是1~15岁以及66岁以上人口与总人口的比值;政府财政盈余指标表示为gov,是财政盈余与GDP的比值。这三个指标的数据来自WDI数据库,统计时间区间为1960—2013年。 由于数据的可获得性等原因,上述指标在Beck、Chin-Ito、WDI、PWT数据库中统计年限从20年至60年不等,样本国家(地区)约200个,所以各个指标的样本数量会存在差别。根据式(11)中解释变量和被解释变量的设定,可以计算出样本变量统计值,详见表1。 表1 变量统计值 (二)回归结果分析 本部分首先使用面板回归分析金融发展水平对商品出口贸易的影响,表2为回归结果。第(1)列回归结果中,金融发展水平变量fin的一次项回归系数显著为0.166,二次项回归系数显著为-0.073,表明出口贸易与金融发展呈倒U型关系,与模型分析中的结论相似。根据第(1)列fin的一次项和二次项回归系数,可以计算出金融发展的临界点fin=1.132。当金融发展水平为1.132时,金融发展对商品出口贸易的促进作用到达顶点,金融发展水平超过这个值时会降低一国商品出口。以fin=1.132作为样本分界线,对两边的样本分别进行回归,可以进一步检验金融发展对出口贸易的阶段性影响,结果见表2的第(2)列和第(3)列。当fin<1.132时,商品出口与金融发展之间的回归系数为正数,说明金融发展会促进出口贸易;当fin>1.132时,商品出口与金融发展之间的回归系数为负数,说明金融发展将减少出口贸易。表2的第(4)—(6)列是同时控制国家固定效应和年份效应的回归结果,fin一次项回归系数和二次项回归系数的符号、显著性与表2的第(1)—(3)列相同,只是此时的金融发展临界值变小为fin=0.858,更多的样本加入到金融发展引起出口下降的群体中。 表2 商品出口贸易与金融发展面板回归结果 注:括号内为t统计值;***、**、*分别表示1%、5%、10%的显著水平,采用固定效应回归。下同。 表3 商品进口贸易与金融发展面板回归结果 从其他控制变量的回归系数可以看出,经济发展水平滞后项(gdpp0)、经济增长率(growth)与商品出口贸易都呈正相关关系,这说明经济发展会促进出口。 当被解释变量为商品进口时,回归结果见表3。表3第(1)列回归结果中,金融发展水平fin一次项回归系数显著为正,二次项系数显著为负。根据表3第(1)列回归系数,可以计算出金融发展对进口贸易影响的临界点为1.374。表3第(2)列和第(3)列回归结果可以看出:当fin<1.374时,金融发展的回归系数显著为正;当fin>1.374时,金融发展的回归系数显著为负。这说明金融发展与商品进口贸易之间也呈现倒U型关系。表3的第(4)—(6)列是同时控制了国家固定效应和年份效应的回归结果,fin的回归系数符号与第(1)—(3)相同,这说明金融发展与进口贸易的倒U型关系具有一定的稳健性。 表3中金融发展水平对进口贸易影响的临界值要大于表2中同类影响的临界值,说明金融发展对出口贸易和进口贸易影响并不一致,这种不一致性会引起贸易不平衡。当金融发展水平在两个临界值之间时,金融发展会引起出口下降,进口却不断增加,这时候就可能引起贸易逆差。 本文第二部分的模型分析结论认为,之所以金融发展与出口贸易呈倒U型关系,是因为金融发展引起ODI对出口的替代,这就要求在统计上ODI与出口贸易呈负相关。为了检验这个观点,本文利用ODI对进口贸易、出口贸易都进行面板回归分析,回归结果见表4。面板回归中的ODI的数值为净对外投资与GDP的比值,用odi表示,数据来源于世界银行WDI数据库。表4中加入了ODI与金融发展水平的交叉项,这样便于分析金融发展在ODI替代出口效应中的作用。表4第(1)—(3)列采用国家和年份的双固定效应进行面板回归,从结果可以看出,ODI对出口的回归系数显著为负,这说明ODI对出口贸易具有替代作用;交叉项odi*fin的回归系数也显著为负,说明随着金融发展水平的提高,ODI的出口替代效应也随增强。第(4)—(6)列为国家固定效应面板回归结果,第(7)—(9)列为混合回归结果,这些实证结果中的odi系数、交叉项odi*fin系数与双固定效应回归系数相似,这说明ODI对出口的替代作用非常稳健。 表4 ODI对贸易影响回归结果 表2和表3主要检验了金融发展对进口贸易、出口贸易的影响;表4检验了ODI对出口贸易的替代效应。但是这些结论并不能直接说明金融发展与净贸易额的关系,也无法说明金融发展是否为贸易收支不平衡的原因。本文用金融发展水平分别对表1中的商品净出口(net)、货物净出口(netg)、货物与服务净出口(netgs)、经常账户净额(ca)四个与国际收支相关的指标进行面板回归分析。解释变量除了表2中的5个变量外,还加入了5个分析国际收支失衡的常用控制变量:金融开放度(kaopen)、资本存量(capital)、净贸易条件(nettot)、人口抚养比(raise)、政府财政盈余(gov),面板回归分析结果见表5。从表5中可以看到在8个回归中,一次项回归系数都显著为负,二次项回归系数显著为正。从回归系数看,净出口与金融发展水平呈正U型关系。但是由于8个金融发展水平临界值都大于2,在现实中只有少数几个国家在个别年份超过这个临界值,因此可以认为金融发展水平的提高会降低国际收支水平。 表5 国际收支相关指标与金融发展面板回归结果 本文在异质企业模型基础上,分析了金融发展对国际贸易失衡的影响。理论分析表明,金融发展水平会影响企业的融资成本,进而影响企业进入海外市场的方式;金融发展与出口贸易之间呈倒U型关系,当一国金融发展水平小于临界点时,金融发展会降低融资成本,促进出口贸易;当金融发展水平高于临界点时,金融发展会令企业选择用ODI替代出口,此时金融发展会降低出口贸易。接下来利用国际面板数据回归分析金融发展、ODI 和对外贸易的关系,通过对商品进出口贸易回归,结果显示,商品进出口贸易与金融发展呈倒U型关系,但是金融发展水平对进口贸易影响的临界值要大于对出口贸易的临界值,而这种金融发展对进出口贸易影响的不一致性,会引起贸易不平衡;ODI对出口具有显著替代作用;金融发展会减少一国的贸易盈余,甚至引起贸易逆差。 通过理论推理及实证分析可知,国家间金融发展水平的差距是贸易失衡的重要原因。中国和美国之间的贸易失衡也可以从这个角度进行解释。美国作为世界金融中心,发达的金融市场让跨国企业的融资成本很低,有利于这些企业在国外建立分支机构,进行ODI,从而导致美国的出口下降和贸易逆差。而中国作为新兴国家,金融市场处于发展起步阶段,虽然对企业出口有一定促进作用,但是不足以形成企业ODI的优势,所以会引起中国贸易顺差。因而,要消除中美贸易不平衡,就需要缩小两国的金融市场差距,扩大金融市场相互开放程度,让企业有相似的融资环境。只有这样,两国企业进入国际市场的门槛才会相同,贸易失衡的情况才有可能消失。 施炳展,齐俊妍. 2011. 金融发展、企业国际化形式与国际收支[J]. 世界经济(5):42-73. 徐建炜,姚洋. 2010. 国际分工新形态、金融市场发展与全球失衡[J]. 世界经济(3):3-30. 张若雪,袁志刚. 2010. 技术创新能力、金融市场效率与外部经济失衡[J]. 金融研究(12):57-66. 祝丹涛. 2008. 金融体系效率的国别差异和全球经济失衡[J].金融研究(8):29-38. BAO Q, YANG J. 2009. Is financial development another source of comparative advantage? evidence from China [J]. China & World Economy, 17(2):15-34. BECK T. 2002. Financial development and international trade: is there a link [J]. Journal of International Economics, 57(1):107-131. BECK T. 2003. Financial dependence and international trade [J]. Review of International Economics, 11(2):296-316. BECK T, DEMIRGUC-KUNT A, LEVINE R S, et al. 2013. Financial development and structure dataset [R]. World Bank Policy Research Working Paper. BERNANKE B S. 2005. The global saving glut and the US current account deficit [R]. St.Louis: Virginia Association of Economics. BORDO M, EICHENGREEN B. 1999. Is our current international economic environment unusually crisis prone [C]//GRIEN D, GOWER L. Capital flows and the internotional financial System. Sydney: Reserve Bank of Australia. CABALLERO R J, FARHI E, GOURINCHAS P O. 2008. An equilibrium model of “ global imbalances ” and low interest rates [J]. American Economic Review, 98(1):358-393. CHINN M D, ITO H. 2007. Current account balances, financial development and institutions: assaying the world saving glut [R]. NBER Working Papers, w11761. DANIEL B C. 1997. Precautionary saving and persistent current account imbalance [J]. Journal of International Economics, 42(1-2):179-193. DOLLAR D, KRAAY A. 2002. Growth is good for the poor [J]. Journal of Economic Growth, 7(3):195-225. DOOLEY M, FOLKERTS—LANDAU D, GARBER P. 2003. An essay on the revived bretton woods system [R]. NBER Working Paper, No.9971. HELPMAN E, MELITZ M J, YEAPLE S R. 2004. Export versus FDI with heterogeneous firms [J]. The American Economic Review, 94(1):300-316. HUR J, RAJ M, RIYANTO Y E. 2006. Finance and trade:a cross-country empirical analysis on the impact of financial development and asset tangibility on international trade [J]. World Development, 34(10):1728-1741. JU J D, WEI S J. 2008. Current account adjustment in a model with multiple tradable sectors and labor market rigidities [R/OL]. http://faculty-staff.ou.edu/J/Jiandong.Ju-1. MANOVA K. 2009. Credit constraints,heterogeneous firms and international trade [J]. The Review of Economic Studies, 80(2):711-744. MAO R, YAO Y. 2012. Manufacturing-finance comparative advantage and global imbalances [R]. CCER working paper, No.E2012004. MCKINNON R. 2007. Why China should keep its dollar peg [J]. International Finance, 10(1):43-70. MENDOZA E G, RIOA—RULL J V. 2009. Financial integration, financial development, and global imbalances [J]. Journal of Political Economy, 117(3): 371-416. MUNDELL R. 2009. Financial crises and the international monetary system [Z]. http://www.hiroshishibuya.com/mundell.pdf. SONG Z, STORESLETTEN K, ZILIBOTTI F. 2011. Growing like China [J]. American Economic Review, 101(1):196-233. Abstract: In this paper, the heterogeneous firm model is used to analyze influence of the financial development on international trade. Financial development will affect export in an inverted U-shape manner. When a country is at lower financial development level, further advancement of financial system will boost export. However, when the economy′s financial system is developed enough to a certain level, further financial system improvement will no longer boost export significantly. International data proves that export and financial development have inverted U-shape relationship, ODI has obvious substitution effect on export, and financial development can decrease a nation′s trade surplus and even lead to international trade deficit. Keywords: financial development; export substitution; foreign direct investment; trade imbalance (责任编辑 张 坤) FinancialDevelopment,ExportSubstitutionandTradeImbalance LIU ZuanShi1ZHANG Juan2 (1.School of Business, East China University of Science and Technology, Shanghai 200237; 2.Institute of International Business, Shanghai University of International Business and Economics, Shanghai 200336 ) F415.1;F740.6 A 1001-6260(2017)08-0033-11 10.19337/j.cnki.34-1093/f.2017.08.004 2017-01-22 刘钻石(1982--),男,江苏宿迁人,博士,华东理工大学商学院副教授。 张 娟(1982--),女,河南三门峡人,博士,上海对外经贸大学国际经贸研究所副研究员。 国家社会科学基金项目“世界经济失衡原因与再平衡途径研究”(11CGJ012);中国-中东欧国家关系研究基金项目“中欧发展战略对接在中东欧地区的实践与思考”(KT201710)。

三、实证分析

四、结论及政策建议