浅析营改增对房地产企业税负的影响

2017-09-21郭姿辰刘俊

郭姿辰,刘俊

浅析营改增对房地产企业税负的影响

郭姿辰,刘俊

(湘南学院经济与管理学院,湖南郴州423000)

目前“营改增”全面实施,政府致力于“减税”和“清费”,切实保障企业收获减负实效。房地产行业是我国经济支柱之一,“营改增”是否能给企业减负,是我们关注的焦点。通过分析2016年“营改增”对房地产企业税负影响,得出“营改增”实施切实给部分企业带来了减负收益。

“营改增”;房地产企业;税负

增值税起源于法国,是各国政府普遍使用的税种之一。增值税对每一交易环节的增值额征收,如果链条机制完整,抵扣后的税额由消费者承担(Christian,2004)。我国过去的税制是增值税与营业税并存,由于中间交易负担营业税,容易出现逃税和避税行为,不利于社会专业化分工。

2016年5月1日,我国营业税正式告别历史舞台,“营改增”开始全面实施,征收范围由原来的3+7个试点(交通运输业、邮政业、电信业和7个现代服务业),扩大到所有行业。增值税链条形成闭环,结束了增值税与营业税两税并存征收的流转税格局。对于增值税一般纳税人,其进项税额的抵扣范围的扩大,理论上将给企业带来税负的下降;对于增值税小规模纳税人,其计税方法不同于营业税计税方法,理论上也会降低企业税负。本研究以对比“营改增”前后计税方法的变化,研究案例企业2016年的流转税税负变化。

一、研究背景

自1994年税制改革至2016年4月30日,我国一直是增值税与营业税两税并存征收的流转税格局。此格局重复征税,降低生产效率,影响税收征收效率。随着我国经济发展,这种弊端愈加突出。“营改增”全面推进表明,我国政府正在积极完善增值税税收制度,配合我国经济结构转型发展,致力于降低企业负担。这一重大改革,将第二、三产业的抵扣链条打通,实现了“环环抵扣,增值征税”的转变,避免了重复征税,这对各行业发展将产生深远的影响。但对于“营改增是否确实给企业降低负担,学界、实业界说法不一。

孙钢(2011)分析了营业税改增值税对各行业的影响,认为许多行业企业因为进项税额少、抵扣不足而导致税负增加。韩笑(2014)认为,11%的税率对房地产企业税率明显偏高,税负可能不减反增。司岩(2016)认为,改革初期,房地产企业取得增值税专用发票的难度大,企业无法短时间内实现全面的增值税抵扣,税负预计上升。目前的研究基本停留在理论论述增值税税负问题,本文作者将从计税方法和测算案例企业的税负变化两方面,对房地产企业的税负进行研究。

二、“营改增”对房地产企业的税负影响分析

房地产行业是我国经济发展的重要支柱。其产业链条长,上游环节连接金融保险、策划设计、咨询服务、建筑材料、建筑施工等,下游环节连接市场销售和物业管理等。随着“营改增”全面实施,房地产行业的增值税税负变化将影响整个房地产行业以及相关行业。“营改增”后,上下游行业均已实行“营改增”政策。这意味着房地产企业不仅可以自己开出增值税发票,还可以从上游企业中取得增值税专用发票进行抵扣,如银行费用、策划设计费、咨询服务费等。若上游企业为小规模纳税人,也可由上游企业申请代开增值税专用发票进行抵扣。因此,作为一般纳税人的房地产企业,取得可以抵扣的增值税专用发票范围扩大,随着电子税票的普及将更加便捷。

根据财税〔2016〕36号文规定,房地产开发企业中的一般纳税人,销售自行开发的房地产老项目,可以选择使用简易计税方法按照5%的征收率计税;新项目使用一般计税方法按照11%的适用税率计税。改革推行初期,由于房地产行业项目期普遍较长,老项目中并未取得增值税专用发票。该规定让符合条件的一般纳税人,根据自己的实际情况,可以选择简易计税方式。

“营改增”前:

公式一:应纳营业税=营业额×5%

“营改增”后:

公式二:选择简易计税方法,应纳增值税=销售额/(1+5%)×5%

公式三:选择一般计税方法,应纳增值税=销售额/(1+11%)×11%-增值税进项税额

由此可以看出,作为一般纳税人的房地产企业,可筹划选择计税方式。如果企业选择简易计税方法,同等销售额下,公式二的计税结果将比公式一的结果小;如果企业选择一般计税方法,则说明其可以抵扣的进项税额足够多,税负低于简易计税方法下的税负。而对于实施新项目的计税,随着进项税额的抵扣范围扩大,企业将选择合适的上游合作企业来控制自身税负。

本文选取某建设集团作为案例企业,该企业为一般纳税人,经营范围为房屋建筑工程等,年均销售额达到20亿元。我们对该企业进行了2016年增值税税负测算,计算公式如下:

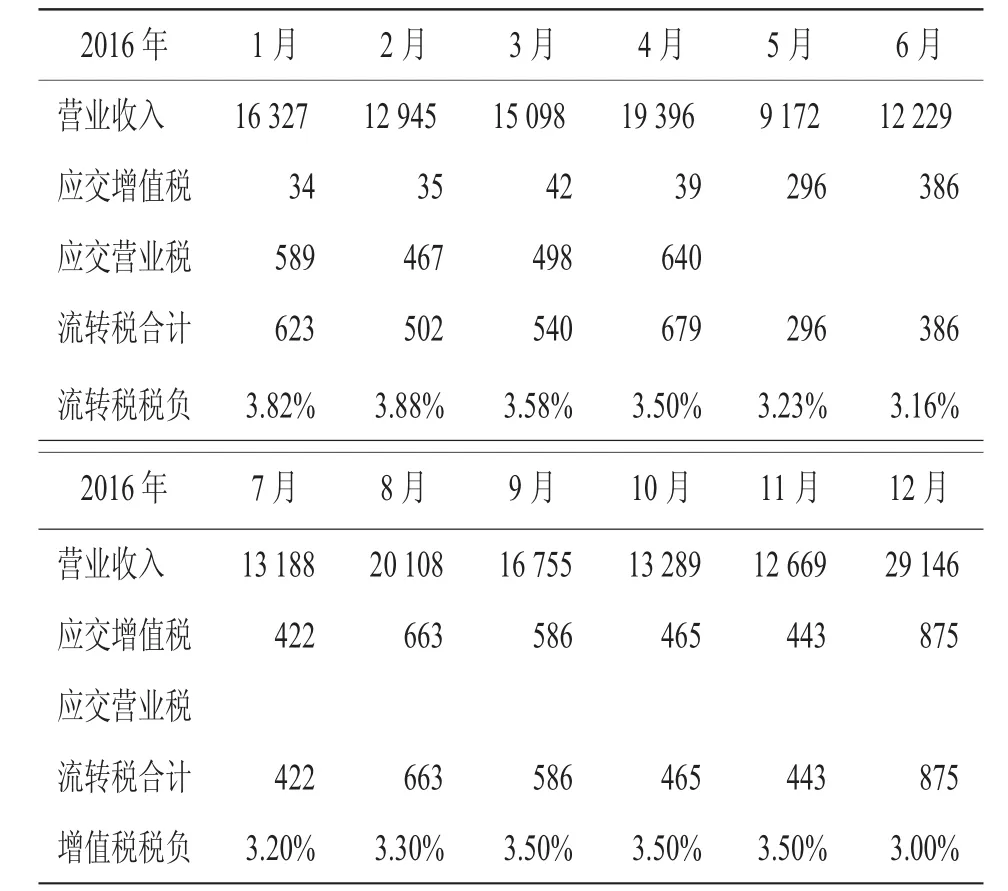

表1 建设集团流转税税负单位:万元

根据计算公式,我们对该企业的税负情况进行趋势分析。“营改增”前,该企业主营业务缴纳营业税。由于其兼营建筑装修材料销售等,因此有少量增值税。2016年5月1日后,“营改增”全面实施,该企业存在大量在建或在售老项目,选择按照简易纳税5%的征收率缴纳增值税。如表1、图1所示。

根据图1所示税负变化趋势,2016年1—4月平均流转税税负为3.69%,5—12月平均增值税税负为3.29%,减税达到500万元。由于该企业采用预收款方式销售所开发的房地产项目,根据税法规定企业在收到预收款时按3%的预征率缴纳增值税,因此,各月应交增值税有一定波动。但“营改增”后每月增值税税负均低于“营改增”前流转税税负。总的来说,“营改增”全面改革给企业带来了实实在在的税负下降。

图12016 年建设集团流转税税负

结语

供给侧结构性改革下,“营改增”的实施,致力于减轻企业税收负担,降低社会经济运营成本,促进实体经济发展,激发经济活力。本文通过分析2016年“营改增”对房地产企业税负影响,得出“营改增”的实施切实给部分企业带来了减负收益。我们相信,随着税收制度的逐步完善、企业财务管理水平的提高,减税政策会给企业带来更多红利。

[1]Christian Amault Emini,“Long run vs Short run Effects of a Value Tax”[J].volume2 of“M langes”,2004.

[2]罗宏,陈丽霖.增值税转型对企业融资约束的影响研究[J].会计研究,2012,(12):43-49.

[3]聂辉华,方明月,李涛.增值税转型对企业行为和绩效的影响[J].管理世界,2009,(5):17-24.

[4]孙钢.增值税“扩围”的方式选择——基于对行业和体制调整的影响性分析[J].地方财政研究,2001,(2):56-59.

[5]平新乔,张海洋,等.增值税与营业税的税负[J].经济社会体制比较,2010,(3):6-12.

[6]韩笑.实施“营改增”后房地产企业将面临的问题和对策[J].市场研究,2014,(7):20-23.

[7]司岩.“营改增”对房地产企业税负、净利润、现金流的影响[J].现代经济信息,2016,(20):186-187.

[责任编辑 柯黎]

F275

A

1673-291X(2017)26-0179-02

2017-05-20

湘南学院科学研究项目(201613);湘南学院大学生研究性学习和创新性实验计划项目(201519)

郭姿辰(1988-),湖南郴州人,硕士,助教,从事公司财务研究;刘俊(1996-),湖南株洲人,学生,从事公司财务研究。