股市资金面,潮起潮落待有时

2017-09-08

微观监管政策关系股市存量博弈,宏观监管政策关系股市增量博弈。

中国特色的股市个股故事鲜活各异,但股市整体只有一个故事:流动性繁荣或衰竭。

资金是水,股价是舟。水涨船高,潮退搁浅。而直接或间接影响股市这个池子水阀门的就是——监管政策。

中国股市内生式增长在于上市公司盈利增长带来的分红增长;外延增长包括经济总量增长带来的货币供给增长、居民财富增长流入股市的资金、金融机构资产规模增长下的增量权益投资资金。而股市抽血效应包括:大小非减持、印花税、佣金、扩容及再融资。从长期角度而言,股市是正和竞局。投资者通过股市分享经济增长成果和货币总量增长。微观监管政策关系股市存量博弈,宏观监管政策关系股市增量博弈。

存量博弈:散户、机构和大小非

当前,中国股市总市值为53万亿元,峰值在2015年5月的63万亿元。流通市值42万亿元(名义),峰值亦在2015年股灾前的58万亿元(名义)。

在存量博弈中,股市流通市值到底是怎么构成的?过去主要是散户和机构。现在多了大股东解禁市值。

5000万户散户(约1亿沪深账户)持股市值到底多少?我按照东财和同花顺提供的散户持仓及比例数据,估算出其持股市值为18万亿元。

在持股市值5000万元以上区间中,包括了个人大股东和小非,他们的持仓市值大约有3万亿元。

投资机构(或产品)如公私募基金、保险、券商资管和自营、社保基金、海外合格机构(QFII)、养老金、银行理财、证金汇金公司等,未来还有伴随加入MSCI之后来的海外资金。他们对应的权益投资比例千差万别。

公募基金规模接近10万亿元,但只有一小部分是直接投股票的。纯股票型基金的总规模不到1万亿元,算上封闭式基金、混合型和其他基金,考慮到仓位折算,公募基金持仓规模不到3万亿元。私募基金规模已经在2016年超越了公募基金规模,但直接投资二级市场的占比依然不高。公私募基金股票持仓市值合计约5万亿元。

对于险资权益投资,近年来因频繁举牌而名声大噪,然而其权益投资体量并不算太大,但伴随保费收入、保险密度的持续增长以及监管政策变化,未来可期待。引用官方数据,2016年年底,险资股票和基金投资规模1.8万亿元,总投资额中占比13.28%。监管上限是30%。其他资产方面,银行存款2.5万亿元,占比18.55%;债券4.3万亿元,占比32.15%;其他投资4.8万亿元,占比36.02%。

根据Wind数据,截至2016年年底,银行理财产品29万亿元,其权益投资平均仓位约7%,计算出理财产品的权益投资约2万亿元。

当前资管规模55万亿元,单列券商资管规模19万亿元。投向股市具体数据暂未查获。考虑到比例应明显高于银行理财产品的7%,按11%预估,资管投资股市市值在6万亿元。

2005年的股改,从长期和根本上改变原有格局,大小非成为存量博弈中最强一方。按照当前A股18元的平均股价,粗略估算,大小非限售股市值10万亿元。

而那些名义流通市值,实际上暂时不流通的筹码有多少?比如中石油1.5万亿元的A股市值,有1.3万亿元是流通股,但实际上中石油集团持有的97%流通筹码暂无减持先例(总持股比例86%)。类似的还有一大批国企,虽然股改后国有股可以流通了,实际上仍是不太减持,尤其不在二级市场减持。这部分市值,粗略估算7万亿元。

通过这样的简单测算,存量博弈中A股流通股筹码构成:散户18万亿元+公私募基金5万亿元+保险资金1.8万亿元+资管6万亿+银行理财2万亿元+不减持的国有股7万亿元+其他解禁大小非+汇金证金等持有的流通股=构成现有存量博弈流通市值的42万亿元。

实际上,这个统计是有点儿粗糙的。比如,这些机构权益投资中,有相互重合的部分。在上述统计的散户持股18万亿元中,也有相当部分是小非自然人。因此,这里仅提供一个方法论和参考。

推动股市的本源力量是资金,而监管政策变动导致各路资金的此消彼长。

在微观政策中,一行三会的监管动态直接影响存量博弈几大主体的此消彼长和风格切换。通过回顾近年来典型市况就可以了解。

从2015年一季度开始,证监会开始控杠杆,严查伞形配资。但市场火热,羊群效应下,投资者不为所动,依然追高。证监会只能实施更为严厉的监管,直接关停配资接口和服务,处罚了一些金融商。场内合规的杠杆融资融券(主要是散户),终于呈现断崖式倒塌,暴力去杠杆开启股灾1.0。

2015年7月股灾后,保监会发布险资投资蓝筹监管比例提高的六点通知。随后一年多时间里,险资掀起对蓝筹股的举牌狂潮,最典型如“万宝之争”。但因险资举牌风格已脱离本意,并与金融去杠杆方向逆反,险资投资政策亦被收缩,但蓝筹股投资已深入人心。

2016年熔断股灾后,证监会发布IPO新规。要求网上网下打新要有市值,同时,打新不冻结资金。适逢权重股估值低位,成长股估值偏高。新政之下,市场存量博弈格局始变(当然,市场风格转换还有很多其他因素,但不可否认IPO新规的初始作用)。之后监管政策(再融资政策)转向,严控定向增发,打压花式重组,IPO发行常态化终于改变A股投资生态,“漂亮50”崛起,“要命3000”殒落。

2017年3月,郭树清履新银监会。很快,银监会连续密集出台了一系列如“三违反”、“四不当”、“三套利”等7项文件。受银监会监管升级,同业委外成为市场焦点。引发金融机构主动去杠杆,4月债市股市调整加剧,股市结构性分化更加剧烈。

但凡监管政策和舆情发生变化,股市市况及风格立马会在行情上有所变动。这是一件非常有意思的事儿。

增量博弈:M2、GDP、估值吸引力

市场中的钱从哪儿来?从根本上说,是一个池子相对另外的池子太高或者太低,导致水的流动。而水,就是资金。催化是辅以一些监管政策或引导。所谓“天时、地利、人和”。

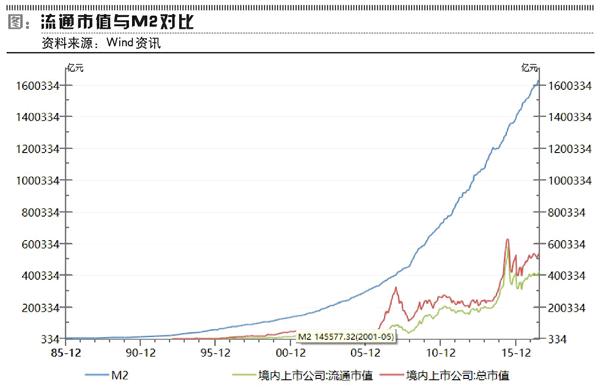

把2001年以来A股流通市值图和M2一起展示,2001年跨越了两个时代,以股改为界。前者小量流通股,庄股横行,散户后知后觉,公募基金崛起。后者全流通时代,适逢互联网应用革命,普惠金融广发红利。各路机构此消彼长,纵横捭阖,散户依然后知后觉。

为何有牛市?2005年中,M2总额27.7万亿元,A股流通市值0.98万亿元。M2/A股流通市值=28倍,股改大牛市;2008年年底,M2是47.5万亿元,A股流通市值4.5万亿元,M2/A股流通=10.5倍,货币政策推出牛市;2014年年中,M2到了121万亿元,A股流通市值20万亿元,M2/A股流通市值=6倍,杠杆大牛市。

可以看到,M2作用于A股流通市值的倍数越来越低,然而牛市依然会存在。A股的体量和重要性越来越大,相对倍数就没有那么夸张了。

因此,目前160万亿元的M2对比42万亿元的流通市值,依然不是一个很坏的倍数,但也谈不上太好。

类似的对比,还可以把GDP和股票市值进行对比,称为“证券化率”。过高有泡沫,过低则有空间。

回到主题上来,监管政策引导股市增量资金博弈,主要体现在,当股市的市值相对于其他的池子,水位实在太低了,不符合国家经济建设战略的时候,股市的宏观利好政策就会接踵而至。这与股市本身的估值密不可分。

反过来说,如果股市泡沫过大,虚拟金融过于繁荣,投机过剩,杠杆畸高,股市的宏观政策必然将引导堰塞湖水流走。去杠杆和强监管体现在这一阶段。

作者为上海华信证券研究部负责人,作者声明:本文不代表任职机构观点endprint