反腐败环境下董事长和CEO两职合一对企业价值的影响

2017-09-01任云凤

任云凤

安徽财经大学工商管理学院,蚌埠,233030

反腐败环境下董事长和CEO两职合一对企业价值的影响

任云凤

安徽财经大学工商管理学院,蚌埠,233030

基于2013-2015年期间沪深两市A股上市公司的平衡面板数据,结合已有关于两职合一和企业价值的相关文献,运用固定效应模型实证检验了两职合一对企业价值的影响以及反腐败在两职合一和企业价值关系中的调节作用。研究发现:反腐败力度的加强使得政治环境改善,显著提高公司的价值;两职合一明显不利于企业价值的提升;两职合一在反腐败的调节作用下会显著提升企业的价值。良好的政治环境减弱了两职合一对企业价值的负面影响,为反腐败新政对企业价值的积极效应提供新的证据。

反腐败;两职合一;企业价值

董事长与CEO两职的合与分对企业价值的影响一直以来都是公司治理领域的热门话题。两职合一是反映公司领导权结构的重要指标,合理得当的领导权结构既可以保证高效率的经营,还可以避免代理问题带来的不必要成本,最终影响企业价值的增减变化。托宾Q值与ROA相比,能体现企业无形资产的价值,常被学者用作衡量公司价值的指标[1-2]。由于我国企业所处的政治环境和国情不同,所以国内外学者还没有对“合理得当的领导权结构”给出统一的定义。李彤通过研究两职合一与企业价值(托宾Q)的关系,对领导权的结构设置提出建议:上市公司应当结合企业所处发展阶段以及财务状况等因素,考虑CEO能不能兼任董事长一职[3]。目前的研究仅停留在两职合一对企业价值的影响上,没有将反腐败这一政治背景考虑在内。在不同政治环境下,两职合一对企业价值的影响也会有所差异。因此,新一届政府的反腐败新政实施后,两职合一对企业价值的影响必然会因政治环境的改变而有所不同。

本文选取2013-2015年沪深两市A股上市公司的数据,试图分析反腐败新政实施后公司领导权结构对企业价值的影响,重点研究反腐败在两职合一和企业价值两者关系中的调节机制。

1 理论分析与研究假设

1.1 两职合一与企业价值

迄今为止,国内外学术者对董事长和CEO两职合分问题还没有一致的结论。委托代理理论支持者Ibrahim认为,董事长与CEO两职分离可以降低董事会失效的风险,保障董事会对CEO的监督作用,缓解CEO因自利行为增加代理问题,从而更有利于维护股东的利益,提高公司价值[4];然而,管家理论的拥护者Lorsch和Zelleke以及Anderson和Anthony认为,董事长和CEO两职合一给公司确定了唯一的领导核心,决策时意见易统一,且加快决策下达的速度,从而提高企业经营效率,提高企业价值[5];还有部分学者对上述理论都持保留态度,他们认为,CEO是否兼任董事长对公司绩效并没有显著的影响[6]。随着计划经济向市场经济的过渡,公司治理的观念越来越深入人心,设置合理的领导权结构逐渐引人注目。本文认为董事会作为CEO经营决策过程中的监督者,必须要和CEO划清界限,一旦董事会被CEO虏获,CEO手中拥有的权力过大,CEO作出的寻租、构建商业帝国和高额在职消费等机会主义行为,必然会因缺乏监督而一发不可收拾,最终损害股东利益。当前颁布的《公司法》和《上市公司章程指引》都支持董事长和CEO两职分离这一观点。基于以上分析,提出以下假设:

H1两职合一与企业价值显著负相关。

1.2 反腐败与企业价值

反腐败新政实施后,对企业的影响最直接的体现就是企业所处的政治环境发生了改善。相关学者认为,政治环境的改变对企业价值既有直接和间接的影响,也有正面和负面的作用。支持“腐败有效论”的学者Lui认为,一定量的腐败会提高政府的办事效率,优化资源配置,从而提高企业资产周转率或从政府手中得到稀缺资源[7]。但从长期来看,腐败会给企业灌输“依靠关系就能解决问题”的观念,久而久之,使得企业丧失进取和创新等成功企业不可或缺的精神,最终导致企业走向破产。党力等学者研究发现,反腐败提高了企业寻求政治关联的成本,企业会转向创新这一途径来发展[8]。创新是企业获得持续竞争力、提高企业价值和长久发展的关键要素。而且反腐败实施后,企业想要从政府手中获得稀缺资源,就必须按照规定的招标程序公开竞争,优化了企业的经营环境,企业更加专注于如何提升企业价值以增强自身的竞争优势。另外,王茂斌和孔东民证实了反腐败会强化企业的治理机制,从而提高企业价值[9]。根据以上分析提出以下假设:

H2反腐败力度的加强能显著提升企业价值。

1.3 高强度反腐败作用下的两职合一

两职合一会降低董事会对CEO的监督作用。若在腐败盛行的环境下,企业通过政治关联而非激烈的公平竞争就可获得成长机会,CEO因权利过大进行寻租和自利行为的可能性越大,最终会导致企业价值受损。然而,随着反腐败力度的加强,切断了企业的“润滑剂”和“保护伞”——政治关联,企业不得不通过激烈的公平竞争来获得稀缺资源和发展机会。朱玉杰等研究发现,两职合一能更快地对市场做出决策反应,可以更有利于抓住转瞬即逝的发展机会,占据市场竞争地位[10]。谭庆美和魏东一用实证分析证实:在激烈的竞争环境下,两职合一比两职分离更有利于企业价值的提升[11]。另外,反腐败可以加强董事会对CEO的监督作用,同时反腐败的威慑作用可以有效制约CEO的机会主义行为。基于以上分析,提出以下假设:

H3在反腐败调节作用下,两职合一有助于企业价值的提升。

2 研究设计

2.1 样本选择与数据来源

以2013-2015年沪深股市主板A股上市公司为研究样本,并剔除以下不符合要求的数据:(1)金融保险行业公司;(2)曾经或正在被ST、*ST、SST、S*ST和S的公司;(3)数据不全的公司。使用Winsorize剔除在显著性水平1%下变量指标异常的上市公司数据,最终得到1 679家共5 037个样本的的平衡面板。除腐败案件立案数来自于历年《中国统计年鉴》外,其他财务数据和治理结构数据均来源于CSMAR数据库。

2.2 变量定义

因变量为企业价值,国外大多数学者通常采用托宾Q值(企业市场价值/资产重置成本)来衡量。考虑到重置成本数据的可获得性,本文使用年末总资产以及扣除无形资产和商誉后的年末总资产两个指标代替重置成本,从而产生两种托宾Q值,托宾QA和托宾QB,具体定义见表1。其中企业市场价值就是股权的市场价值。

表1 变量定义

解释变量包括两职合一、反腐败以及反腐败和两职合一的交互项。董事长和CEO两职合一是虚拟变量,董事长兼任总经理为1,非兼任为0。借鉴党力等人的做法,采用司法指标腐败案件立案数来度量反腐败力度,单位是万件。反腐败和两职合一的交互项是标准化后的反腐败和两职合一的乘积。

控制变量中,第一大股东持股、独立董事比例、董事会会议、管理层薪酬、产权性质、公司规模、负债水平、成长机会、行业的定义见表1。

4 实证分析与讨论

4.1 描述性统计分析

从表2可以看出:(1)上市公司的企业价值平均值达到2.27和2.52,总体来看比较高,但是企业之间差距相当大,企业股权的市场价值最大的是企业总资产账面价值的10多倍,然而有的企业股权的市场价值只有企业总资产账面价值的百分之十几;(2)样本中两职合一的比率达到24%,这个比率并不太高,说明公司实践上普遍支持“两职分离更有利于企业价值提升”的观点;(3)第一大股东持股比率总体达到36%的高水平,且在不同企业间差别较大,最大比例达90%,最小的则只有3%;(4)独立董事比例的最小值为33%,这一指标体现了《公司法》对上市公司独立董事比例“不低于三分之一”的规定。

表2 描述性统计结果

注:以防极端值对回归结果的影响,对所有被解释变量、解释变量和控制变量进行了1%的Winsorize缩尾处理。

4.2 相关性分析与共线性检验

表3表明:各变量间存在一定的相关性,且企业价值(托宾QA和托宾QB)与两职合一之间显著负相关,企业价值(托宾QA和托宾QB)与反腐败显著正相关,为假设H1和H2提供了支持依据。对回归模型所涉及的变量进行共线性检验,相应的方差膨胀因子系数(VIF)都小于3,远低于合理值10,且VIF均值小于1.5,说明变量间的信息重叠程度较低,不存在明显的多重共线性问题。

表3 主要变量相关性分析结果

注:表3为Pearson相关系数,其中*代表1%水平下显著。

4.3 回归结果分析

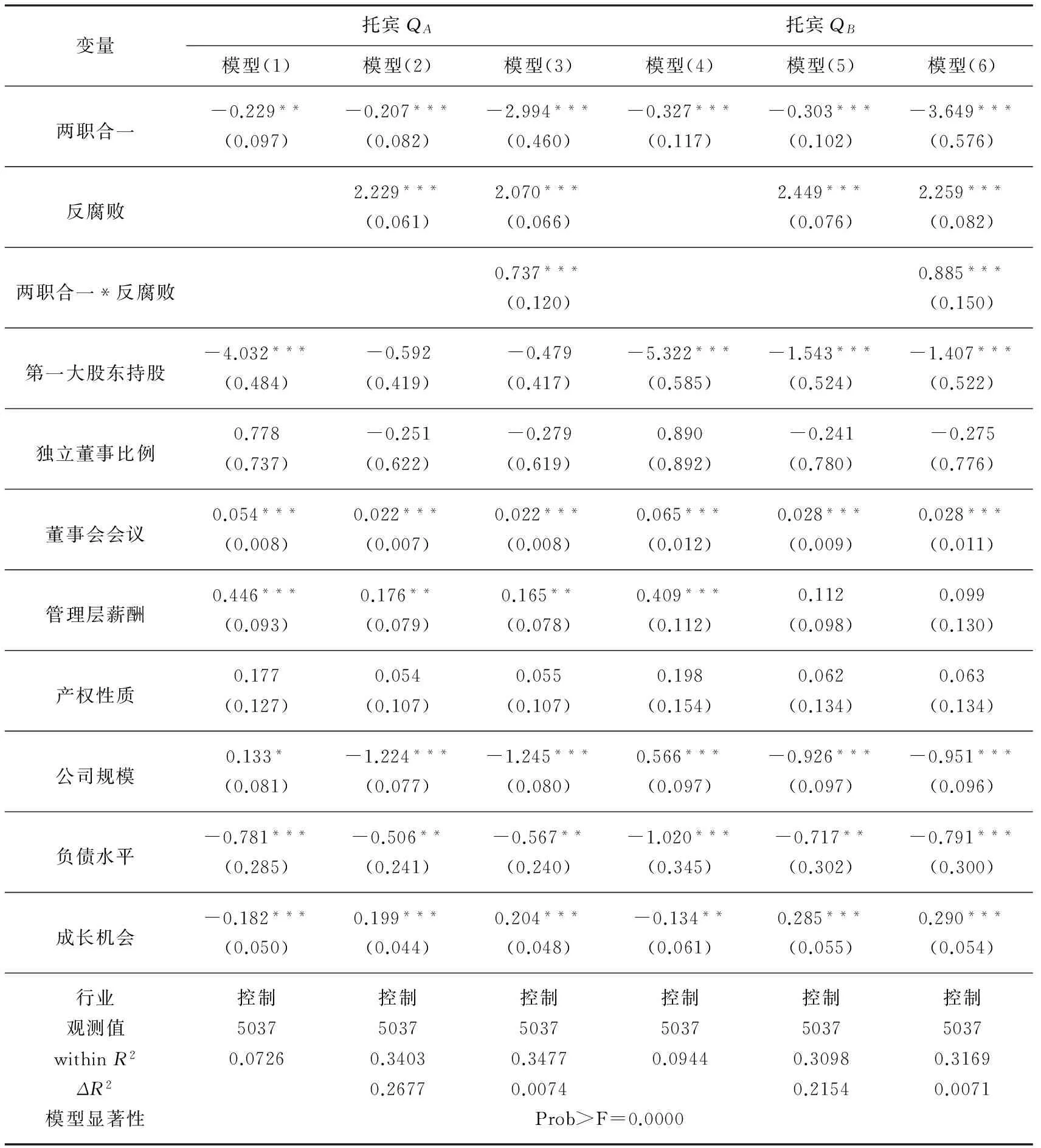

回归结果如表4所示。模型(1)和模型(4)研究两职合一对被解释变量企业价值(托宾QA和托宾QB)的影响,结果显示:无论是QA还是托宾QB作为衡量企业价值的指标,两职合一与企业价值在5%显著性水平上负相关(β=-0.229,P<0.05和β=-0.327,P<0.01),这一结果验证了假设H1;在模型(1)和模型(4)中增加反腐败力度这一解释变量,模型(2)和模型(5)回归结果表示,反腐败力度越大,企业创造的价值越高,且在统计学意义上显著(β=2.229,P<0.01和β=2.449,P<0.01),这一结果验证了假设H2;将反腐败与两职合一的交互项纳入模型,模型(3)和模型(6)回归结果显示,反腐败与两职合一的交互项与企业价值在1%的显著性水平上正相关(β=0.737,P<0.01和β=0.885,P<0.01),表明在反腐败力度加大的背景下,兼任董事长的CEO会更加关注如何提高企业的价值,这一结果验证了假设H3。

表4 回归结果分析

注:***表示P<0.01,**表示P<0.05,*表示P<0.1。

5 结 论

公司领导权结构对企业价值创造影响深远,政治制度的实施不仅直接影响企业价值的增减,还会通过调节领导权结构的作用间接影响企业价值。通过对2013-2015年期间沪深两市上司公司的研究发现:(1)董事长和CEO两职合一与企业价值存在显著负相关关系;(2)反腐败力度加大,显著提升企业的价值;(3)反腐败与两职合一的交互项与企业价值显著正相关。验证了反腐败政策实施对企业价值的积极效果,反腐败政策会改善公司治理,是提升公司价值的重要因素之一。

[1]BhagatSanjai,BernardBlack.TheNon-CorrelationBetweenBoardIndependenceandLong-termPerformance[J].TheJournalofCorporationLaw,2002,27(2):231-273

[2]Hermalin,Weisbach.TheEffectsofBoardCompositionandDirectIncentivesonFirmPerformance[J].FinancialManagement,1991,20(4):101-112

[3]李彤.董事会特征与企业绩效关系的实证研究:以湖北省上市公司为例[J].当代经济,2015(8):15-18

[4]IbrahimH,SamadFA.Corporategovernancemechanismsandperformanceofpublic-listedfamily-ownershipinMalaysia[J].InternationalJournalofEconomicsandFinance,2011,3(1):105-115

[5]LorschJW,ZellekeA.ShouldtheCEObetheChairman[J].MITSloanManagementReview,2005,46(2):71-74

[6]吴淑琨,柏杰,席酉民,等.董事长与总经理两职的分离与合[J].经济研究,1998(8):21-28[7]Lui F T.An Equilibrium Queuing Model of Bribery[J].Journal of Political Economic,1985,93:760-781

[8]党力,杨瑞龙,杨继东,等.反腐败与企业创新:基于政治关联的解释[J].中国工业经济,2015(7):146-160

[9]王茂斌,孔东民.反腐败与中国公司治理优化:一个准自然实验[J].金融研究,2016(8):159-174

[10]朱玉杰,雪莲,李文佳,等.产品市场竞争下两职合一对公司绩效的影响[J].技术经济,2016(5):124-131

[11]谭庆美,魏东一.管理层权力与企业价值:基于产品市场竞争的视角[J].管理科学,2014(3):1-13

(责任编辑:周博)

10.3969/j.issn.1673-2006.2017.06.006

2016-12-09

安徽省高校自然科学研究重点项目“税收制度、溢出效应与非正式治理——基于转型经济的研究”(KJ2013A005);安徽省社会科学规划项目“新媒体时代的舆论监督与大众治理:基于组织社会学视角的研究”(AHSKY2014D11);安徽财经大学研究生科研创新基金项目“政治环境能够影响盈余管理行为吗?”(ACYC2016149)。

任云凤(1993-),女,安徽阜阳人,在读硕士研究生,研究方向:公司治理。

F275

A

1673-2006(2017)06-0026-05