外贸企业贸易融资与汇率风险规避

2017-08-29邓炜婷

邓炜婷

【摘要】以自营业务为主的外贸企业自身资金已不能解决日常业务的资金需求,需通过贸易融资来缓解资金压力。外贸企业日常运用的贸易融资工具和金融产品较多,且“811”汇改后,人民币汇率受多方影响波动较大。本文简单介绍了常用的国际结算方式、融资工具和金融产品,并以G公司贸易融资工具组合为例,阐述了运用不同的融资工具和金融产品的组合,为企业便捷地进行外汇融资,解决自身资金需求和缓解了资金压力,而且同时有效地规避汇率风险,防范了财务风险的发生。

【关键词】贸易融资;融资工具;金融产品

【中图分类号】F832.6

一、贸易融资工具

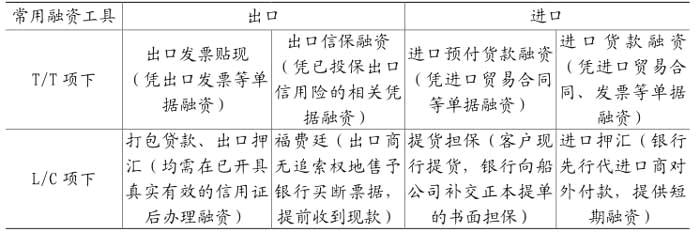

开展外贸业务时,一般会根据结算方式及业务执行阶段选择相应的融资方式。常用贸易融资工具,主要是围绕着国际结算方式T/T和L/C展开,在实际国际贸易业务开展时,一般会根据结算方式及业务执行阶段选择融资方式和工具。表1列示了几种常用的贸易融资工具。

(一)出口发票贴现——出口业务主要融资工具

出口发票贴现主要是指出口商将现在或将来的基于出口商与进口商(债务人)订立的出口销售合同项下产生的应收账款转让给银行,银行为其提供贸易融资服务,银行对出口商保留追溯权,如到期后未收到货款,银行即将从出口商处收回。办理出口发票贴现融资,一般需向银行提交合同、发票、提单以及出口报关单等资料,且占用企业在银行的授信额度,贴现期限最长180天,融资比例最高90%。出口发票贴现优点是能快速为企业提供短期资金,融资手续相对简单;缺点是银行保留应收款未收的追溯权。此外,由于出口发票贴现融资获得的资金为外币,若融资期限较长,则受汇率波动影响较大,存在汇率风险。

(二)进口押汇——进口业务主要融资工具

进口信用证押汇业务是指进口商开立信用证后,为缓解资金压力,向开证行申请信用证到期后银行先行代进口商对外付款,开证行收取融资利息,押汇期限到期后,进口商直接偿还银行本息。进口押汇是进口商解决短期资金需求的主要融资工具之一,优点是手续简单,快捷便利,一般开证行在收到信用证单据并经审核无误后,即可代进口商对外付款赎单;缺点是会受汇率波动的影响,存在汇率风险。

(三)融资工具运用

企业开展融资活动,因融资手续、期限、手续繁琐程度不同,所选择的融资工具也不尽相同。如出口商出运发货后收到进口商开具的信用证,由于出口商需要资金采购原料生产备货的,可以通过打包贷款融资备货,若生产工厂尾款可以出运后才支付,也可以待出运后办理出口押汇或福费廷融资替代打包貸款解决资金需求。此外,是否选择出口押汇或福费廷,主要考虑是否较打包贷款融资成本低及是否需要规避汇率风险,因为福费廷成本费用虽较高,但银行已买断应收账款应收权利,没有了追索权,出口商相当于提前收汇,规避了汇率波动产生的风险。在企业层面,基于对企业总体资金流动性的把握判断是否需要融资,可选择通过银行流贷、集团借款、贸易融资,根据融资期限、融资成本综合考虑,采用不同的组合融资,满足资金需求的同时降低融资费用。

二、常用金融衍生产品

(一)远期结售汇业务

远期结售汇业务是指客户与银行协商签订远期结汇或购汇合同,约定将来办理结汇或购汇的人民币兑外汇的币种、金额、汇率以及交割期限。在交割期限内,客户可按照远期结汇或购汇合同所约定的币种、金额、汇率向银行办理结汇或购汇。远期结售汇期限多样,有7天、20天、1个月、3个月、12个月以及超远期结售汇等。远期结售汇主要用于锁定业务合同收入或合同成本,在日常工作中,收汇或付汇期限与约定的交割期限基本一致,可以用于规避汇率波动产生的风险。

此外,远期结售汇盈亏收益,是由于远期结售汇汇率与远期交割日即期汇率的汇差造成的。例如,某企业就某批出口业务收汇于2017年3月9日,在中国银行购买2个月期限的远期结汇,交割时间是在2017年5月15日,交易金额为USD400 000,当天签约结汇汇率为6.9285。2017年5月15日交割时,相应业务共收汇USD400 000,收汇时按即期汇率记账,记账的平均汇率为6.8948,则该远期结售汇收益为:USD400 000×(6.9285-6.8948)=CNY13 480。远期购汇与远期结汇相反,若交割时的现汇汇率比签约汇率高则盈利,若交割时的现汇汇率比签约汇率低则亏损。

(二)掉期业务

掉期业务也是防范汇率风险的一款金融产品,主要是指买入或卖出即期外汇的同时,卖出或买进同一货币的远期外汇。例如,企业与银行约定近端利率和近端交割日期卖出外币兑人民币,同时也约定了远端利率和远端交割日期买入外币兑人民币。掉期业务主要用于规避企业由于举借外汇所产生的汇率波动可能给企业带来额外损失的财务风险。

三、以G公司为例阐述融资工具组合的运用

自2015年“811汇改”后,受国际事件影响,人民币汇率波动较大。此外,国际市场复杂多变,加剧了人民币汇率波动的情况。外贸企业为满足业务发展的需要,组合运用各种融资工具,既能规避汇率风险也能很好地解决资金的需求问题,以下将以G公司常用的贸易融资工具组合为例,进一步阐述融资工具组合在外贸企业解决资金需求的应用。

(一)进口信用证+押汇+远期购汇

G公司自营进口内销业务,由于国内赊销期90天,期限较长,但外国出口商要求发运前收到即期进口信用证,大概货物装载出运30天后G公司则需承兑付汇换取提单提取货物,并发货给国内客户。由于合同利润率较高,国内客户经营实力较强回款有保障,而且发货给国内客户前已投保中信保险种,对回款更加有保障,但此业务对G公司的资金流动性要求较高,业务规模大概是月均人民币300万元,简单计算,G公司一般需垫资60天,对于外贸企业来说,资金运营压力较大。因此,针对此业务特点,G公司采用了“进口信用证+押汇+远期购汇”组合。开具给外国出口商的信用证到期后,马上在开证行办理押汇手续,押汇期限与赊销期限基本一致,办理押汇手续的同时办理远期购汇业务,锁定汇率,规避汇率波动产生的风险。由于近年来人民币汇率波动较大,G公司办理远期购汇业务时而盈利时而亏损,但是办理远期购汇的目的在于锁定汇率套期保值,尽可能地确保业务的基本收益,在汇率波动较大的时期,G公司采取较保守的操作,也是顺应市场的规律,防范财务风险,保障外贸业务有效地持续发展。