“金融街”投资性房地产计量模式对其财务影响的分析

2017-08-07江苏联合职业技术学院徐州财经分院曹华祝郑丙金

○江苏联合职业技术学院徐州财经分院 曹华祝 郑丙金

“金融街”投资性房地产计量模式对其财务影响的分析

○江苏联合职业技术学院徐州财经分院 曹华祝 郑丙金

本文通过探讨金融街控股股份有限公司对投资性房地产的会计政策选择,分析该公司投资性房地产资产价值及市场价值的高低对其企业财务的影响,以便于投资者对资产估值和公司价值做出独立的判断和正确的投资决策。

投资性房地产 计量模式 财务影响

一、 基本概况

金融街控股股份有限公司(以下简称“金融街”)是一家主要从事房地产开发、商品房销售、投资性房地产、物业管理等业务的控股公司,该公司以独特的地产开发与产业打造并重的“金融街模式”,一直处于稳健经营、持续健康发展状态。截至2016年12月31日,公司总股本29.89亿股,资产总额1128.36亿元,负债总额817.04亿元,净资产311.32亿元,折合每股净资产9.28元,公司净利润28.16亿元,折合每股净收益0.94元。该公司在开发房地产、销售商品房的同时,商务地产开发独树一帜。商业地产价值稀缺性凸显,使得该公司商业地产估值具有很强的吸引力。2016年度安邦保险集团几度增持该公司的股份,控股权达到29.98%,逼近30%要约收购的底线,并接近第一大股东金融街集团及其一致行动人所持有的股权(32.12%)。安邦保险集团公告表示看好金融街发展前景,未来将在依法合规的前提下继续增持公司股份。金融街被“野蛮人”强力收购,公司的控制权将发生重大变化,这在证券市场上引起轩然大波。受到该消息的刺激,公司股价2016年8月19日一度上涨至14.43元,年内涨幅高达70%以上,创2016年阶段性新高。安邦保险的举动,引起众多股票投资者的关注,对金融街所持有的投资性房地产的估值各方看法不一,对其商业地产是高估还是低估众说纷纭。笔者认为,双方争论的焦点就是公司的投资性房地产的后续计量问题,是按成本计价还是采取公允价值计价的选择给上市公司管理层提供了一定的盈余管理空间。管理层会计政策的选择,影响着公司利润和净资产的高低,进而影响着公司的股价。本文探讨金融街对投资性房地产会计政策的选择,分析该公司投资性房地产市场价值的高低对企业财务的影响,以便于投资者对资产估值和公司价值做出独立的判断和正确的投资决策。

二、基本分析

(一)投资性商业地产成本模式计量

《企业会计准则第3号——投资性房地产》规定:投资性房地产是指为赚取租金或资本增值或者两者兼有而持有的房地产。金融街用于出租的商铺及房屋建筑物、已完工的购物中心和房地产项目及其所拥有的配套车位等商业地产,完全符合《企业会计准则第3号——投资性房地产》有关投资性房地产的确认条件,因此属于该公司投资性房地产。金融街2016年年报显示:公司所拥有的投资性房地产面积约67.71万m2,出租率达到99.8%,其商业地产实现了租赁营业收入18.93亿元。截至2016年12月31日,该公司投资性房地产账面净值为143.70亿元。该公司于2008年3月由成本计量模式改为采用公允价值计量模式计量所拥有的商业地产。

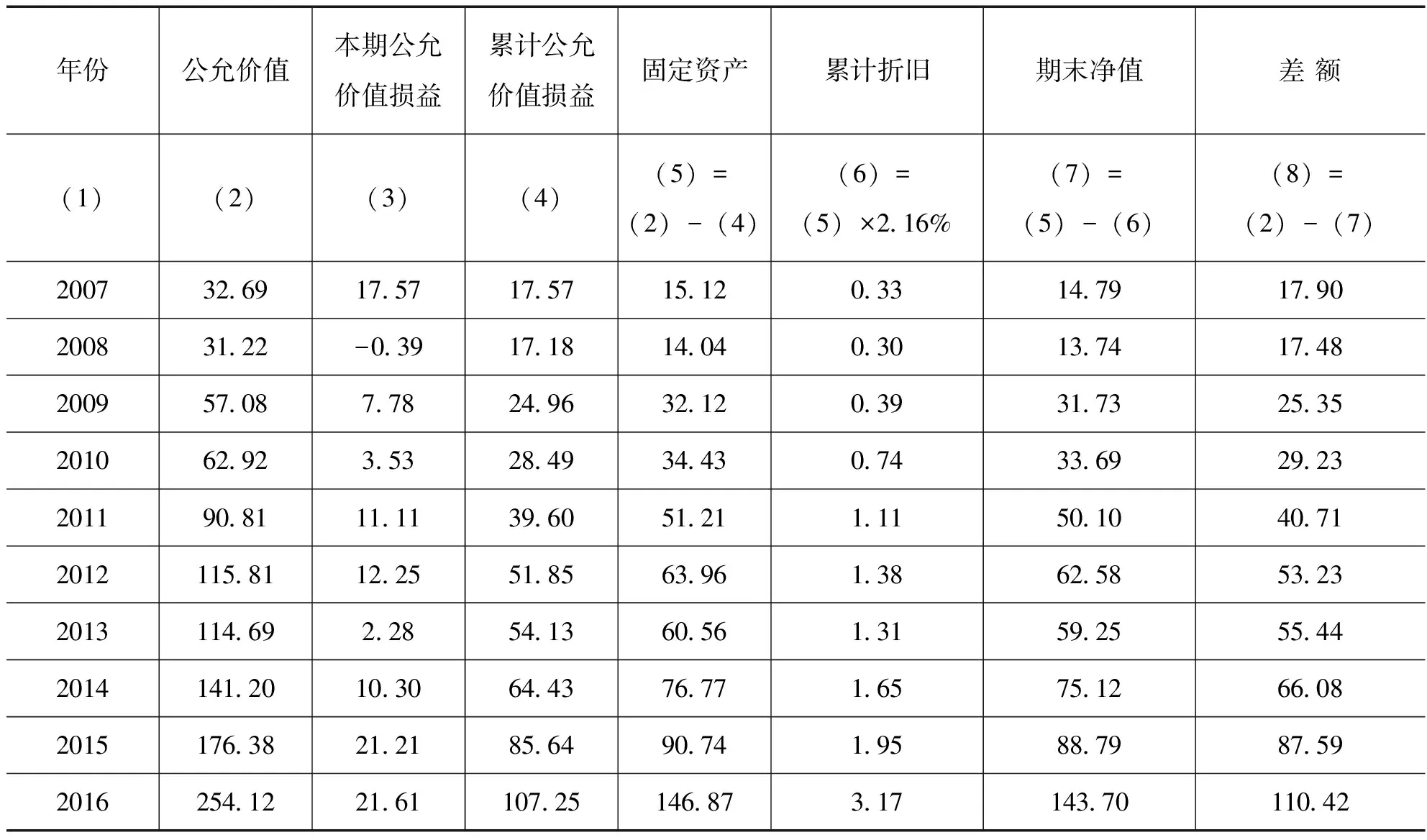

本文对该公司所拥有的商业地产采用成本模式进行后续计量,并对每个会计年度进行追溯调整,还原该公司采用成本计量模式下所拥有的商业地产的价值。通过成本计量和公允价值这两种计量模式的比较,以便于广大投资者作为投资该股票的参考依据。详见表1。

表1 投资性商业地产明细分类表2016年12月31日 单位:亿元

注:资料数字来源于上市公司年报。

金融街若采用成本模式进行会计追溯调整计算,该公司所拥有的商业地产按其取得时的初始成本进行计量,进行会计追溯调整并补提折旧。2016年12月31日,该公司投资性商业性房地产按公允价值计量为254.12亿元,若按成本计量进行会计追溯调整,公司的投资性商业性房地产价值为146.87亿元,累计折旧3.17亿元,其账面净值为143.70亿元。也就是说,该公司投资性商业性房地产若按成本计价比按公允价值计价价值低了110.42(143.7-254.12)亿元。该公司若按成本模式进行计价,其账面价值不受公允价值的影响,不易虚增或虚减资产价值。相对于公允价值计量模式,成本计量模式在一定程度上能预防企业的会计错弊行为,降低企业随意调节利润的可能性,从而提高会计信息的可靠性。但是,采用成本模式进行核算,该公司资产的真实价值不能及时、客观地加以反映,不能及时为投资者提供有用的会计信息。由于我国房地产市场供求关系的矛盾,投资性商业地产大幅度升值,大多数商业房地产的账面净值相对于市场价值已经明显低估。金融街大部分的物业位于北京市中心区,若按成本模式计量并进行一次性数据折算,该公司所拥有的商业地产仅2.17万元/平方米(146.87÷67.71=2.17万元),而北京市中心的商铺均价最少为10万元/平方米。该公司若以历史成本对投资性商业地产计价,显然已经不能客观地反映投资性商业地产的真实价值,也不利于投资者利用会计信息及时做出正确的投资决策,也说明该公司对于投资性商业地产进行后续计量的会计处理方法在财务上更为稳健和谨慎。

(二)投资性商业地产公允价值模式计量

2006年2月财政部发布了《企业会计准则第3号——投资性房地产》,并要求上市公司于2007年1月1日开始实施。金融街股份公司于2008年3月起将投资性商业地产的计量模式由成本价值模式改为公允价值模式。公允价值计量模式能够及时、真实、全面地反映该公司所持有的投资性商业地产价值。《企业会计准则第3号——投资性房地产》规定:“只有存在确凿证据表明投资性房地产的公允价值能够持续可靠取得的,才可以采用公允价值模式进行后续计量。”金融街拥有的商业性房地产大多位于北京市中心区,商铺均价最少为10万元/平方米,金融街能够从活跃的房地产交易市场上取得类似或同类房地产的市场价格,并且可以在房地产交易市场中直接交易,从而对投资性商业地产的价值做出合理的估计。因此其投资性商业地产符合《企业会计准则第3号——投资性房地产》用公允价值计量的条件。若按2016年4月27日深圳市戴德梁行土地房地产评估有限公司的评估报告,该公司的投资性商业地产公允价值高达254.12亿元(见表1),比其账面价值增加110.42亿元,每股净资产增加3.69元。该公司按公允价值计量投资性房地产,能够及时地反映企业管理层受托经济责任的履行情况,客观地、全面地反映投资性商业地产的真实价值及其变动情况,不仅归属该公司股东权益将会增加,而且可以不计提折旧,拥有投资性商业地产使公司当期净利润将会有一定的提升。在2010—2016年间,金融街归属于上市公司股东的净利润分别为17.82亿元、20.18亿元、22.69亿元、28.92亿元、29.27亿元、22.53亿元以及28.16亿元,而公允价值变动收益则对应为3.53亿元、11.11亿元、12.25亿元、2.29亿元、10.30亿元、21.21亿元以及21.61亿元。由此可知,公允价值变动收益在每个年度的净收益中占有较大比例。投资者可以通过这一系列数据变动对比,做出正确的判断和投资决策。会计信息使用人也可通过这些数据评价该公司经营管理者的经济责任履行情况和资源使用的有效性。

(三)投资性商业地产由成本计量改为公允价值计量的账务处理

金融街将投资性商业地产的计量模式由成本模式改为公允价值模式,应当作会计政策变更处理,将成本计量变更为公允价值计量,两者账面价值的差额,调整为期初的盈余公积和未分配利润。该公司变更会计政策后,由成本模式改为公允价值模式时,2016年12月31日账务处理如下:

借:投资性房地产——成本(公允价值)

254.12亿元 投资性房地产累计折旧

3.17亿元

贷:投资性房地产

146.87亿元 递延所得税负债

27.61亿元 盈余公积

8.28亿元 利润分配——未分配利润

74.53亿元

从相关数据可以计算得知:投资性房地产增加110.42亿元,递延所得税负债27.61亿元(110.42×25%),盈余公积8.28亿元[(110.42-27.61)×10%],未分配利润74.53亿元[(110.42-27.61)×90%],留存收益因此增加82.81亿元。会计政策的变更对该公司的财务状况和经营成果产生了重大的会计影响。

(四)两种后续计量模式对企业相关财务指标的影响

1.对公司财务状况的影响。采用公允价值计量公司的资产,公司资产将随投资性商业地产的公允价值增加而增值。随着资产账面价值的增加,资产总额将大幅度上升,会降低公司的资产负债率,使公司呈现较低的财务风险,有利于公司在资本市场上进行融资。公允价值计量资产总额为1128.36亿元,而成本计量资产总额为1017.94亿元,相比成本模式计量,采用公允价值模式计量使公司的资产总额增加了110.42亿元,资产总额上升了10.84%;资产负债率将大幅降低,在成本模式下资产负债率为80.26%,而在公允价值模式下资产负债率72.41%,采用公允价值模式将使公司资产负债率降低了7.85%。因此,采用公允价值计量,将使金融街投资性商业地产的增值显露,有利于该公司股票在资本市场获得合理的定价,也有利于该公司的后续融资。

2.对公司所有者权益的影响。对于首次执行公允价值计量的公司,转换当日投资性房地产公允价值与原账面价值的差额计入股东权益。2016年该公司资产总额由此增加110.42亿元,递延所得税负债增加27.61亿元,从而使股东权益增加了82.81亿元。由于我国房地产行业处于景气周期中,投资性房地产的公允价值往往高于其取得的成本,由此会大幅度增加企业的所有者权益。

3.对公司盈余的影响。目前我国房地产市场处于高速发展阶段,投资性商业地产有持续稳定的增值潜力,在以后的资产负债表日,投资性商业地产采用公允价值模式进行计量带来的资产增值不需要计提折旧,从而累计减少折旧成本支出,将会给公司带来额外的利润增长。另外,投资性商业地产的公允价值重估产生的变动损益,给公司盈余带来重大的影响。在2010—2016年间,金融街归属于上市公司股东的净利润分别为17.82亿元、20.18亿元、22.69亿元、28.92亿元、29.27亿元、22.53亿元以及28.16亿元,而公允价值收益相对应为3.53亿元、11.11亿元、12.25亿元、2.29亿元、10.30亿元、21.21亿元以及21.61亿元,这无疑又为平衡公司的盈余增加了新的砝码。一方面,公允价值收益波动引起了金融街近年来利润总额和净利润的共振;另一方面,公允价值收益计入损益,掩盖了金融街经营性利润萎靡不振的事实,也掩盖了管理者的实际管理能力。在我国相关法规还不健全,监管力度不力的证券市场现实情况下,很容易为公司提供操纵利润的机会。

三、结论

企业对投资性房地产计量模式的选择,受经营管理者以及会计信息使用者对企业价值判断标准的影响。以收益作为企业价值的判断标准,在预计投资性房地产将持续升值的情况下,对公司而言,就会考虑公允价值计量模式,在每年的资产负债表日,投资性房地产公允价值和原账面价值的差额将增加当期收益。以现金流量状况作为公司的判断标准,对公司而言,将对公允价值计量模式持观望态度,而采用成本模式计量,公司每年可以节省大量的评估费用,会减少公司现金的流出。以公司价值最大化作为判断标准,对上市公司股东而言,可以将公司的经济资源配置状况、资本的保值增值能力作为投资决策的依据。总之,投资性商业地产在计量模式选择中,是采用成本模式计量还是采用公允价值模式计量,要基于公司现实情况的考虑。对投资性商业地产计量模式的选择意见不一,公司管理层会计政策的取向,影响着公司利润和净资产的高低,进而影响着公司的股价高低。投资者可根据自己的专业知识对资产价值和公司价值做出独立的判断和正确的投资决策。

责任编辑: 姜洪云

F233