重卡行业复苏关注优质龙头

2017-08-02本刊研究员韦顺

本刊研究员韦顺

重卡行业复苏关注优质龙头

本刊研究员韦顺

得益于宏观经济增长、产能扩张周期结束、限载超载等多重利好刺激,国内重卡从2016年触底反弹,销量大幅增长。目前行业库存处于较低水平,而随着今年宏观经济企稳,基建投资加码等利好发酵,市场预计重卡的景气度有望维持至2018年。

重卡景气度高涨将带动相关个股估值和业绩双击效应。从业绩角度看,与国外相比国内重卡企业毛利率和净利率明显偏低,而近年来前五名市占率维持在80%以上,集中度提升下龙头企业将以利润为导向,未来盈利能力有望强化。从估值角度看,当前个股估值也都处于历史低位。

销量连续17个月增长

2017年6月中国重卡销售量约为9.5万辆,同比增长60%,从去年2月增速首次转正以来,已经连续17个月增速为正值。截止2017年6月末,国内重卡累计销量已达58.1万辆,同比激增七成,超出市场预期。

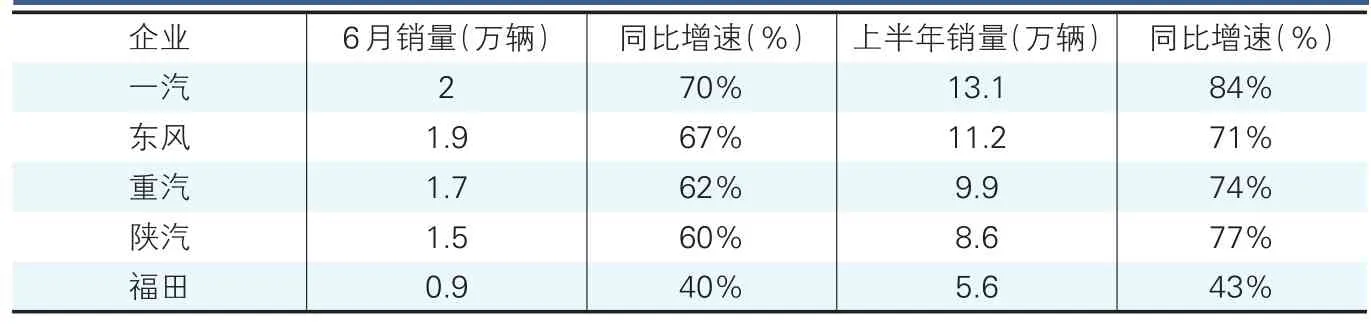

表1:行业前5名销售情况一览

从历史规律看,重卡行业景气度与经济及产业周期密切相关。今年上半年国内公路货运量数据表现靓丽,同比上涨9.9%至167亿吨,涨幅为2015年以来最高。若剔除掉每年1-2月春节假期的扰动,实际上国内货运增速呈现这两年都呈现出缓慢增长的走势,对重卡销量走旺形成实质性支撑。而从产业周期看,一般重卡需求更新周期为5-7年,重卡历史销量峰值区间出现在2010年-2012年,这两年旧车将陆续进入更新阶段,这是本轮重卡景气度提升的主要原因之一。

不过本轮重卡强势复苏最直接的推动力却来自政策,去年6月国家出台了GB1589政策,对车辆最大载荷做了明细的规定,以4轴重卡为例,限重由此前40吨下降至31吨,降幅22.5%;同年8月公安部对公路超限超载货车进行专项整治,两项政策叠加重卡受影响明显。

增长势头大概率可持续

目前市场关注的焦点时重卡的增长势头是否能持续?我们认为可以从以下几方面判断:

一是长期看重卡与经济发展需求相关。2016年以来房地产开发投资金额增速回升至10%附近,2017年一季度国家为应对房地产下行周期,大力投资基建拉动经济增长,各省份基建重点项目均在千亿以上,多个省份甚至达到万亿水平,全年预计投资规模将达16万亿元,同比增速超30%。目前重卡中工程类占比只有15%左右,已经与美国基本相当,历史上这一数值可以提高到40-50%的区间。

二是超限超载整治影响在延续。据东吴证券测算,超限超载治理及《道路车辆外廓尺寸、轴荷及质量限值》国家标准的实施降低物流车的有效运力约20%。如果以物流车保有量250万辆为基数计算,预计2016-2018年每年将新增约50万辆重卡。中长期重卡保有量将超过600万辆,年化更新约10万辆。

三是重卡目前的销量只有58.1万辆,而在2010年时曾创下100万辆的优异成绩。2010年重卡最大驱动力是“四万亿”投资计划,这轮超限超载治理以及基建投资规模都比此前的大,影响更为深远,而且2010年是重卡销量的顶峰,这几年重卡也进入更新阶段,理论上销量区间还有提升空间。

四是重卡行业库存处于低位。2015年之后重卡库存持续下降,目前全行业库存量已降至3.5万辆附近,库存量较高位已经减半。重卡是重资产投资行业,只有销量达到临界点下游才有补库存意愿,二季度重卡全行业产量约为29.3万辆,略低于销量,继续处于消耗库存阶段。目前工程机械和重卡的下游需求复苏都特别明显,随着下半年各省基建投资陆续开工,需求可能更加旺盛。一般重卡的政策库存是在2个月左右,也就是说,三季度重卡若产量无法跟上,下半年库存可能将显著下滑,渠道有补库存的需求。

东吴证券预计2017年销量将提升至90万辆,打破2011年创下的历史第二高位,2018年增速将保持约6%的增长,行业景气度有望持续至2018年。

个股迎双击效应

当前重卡产业链上的A股上市整车企业有一汽解放、福田、中国重汽、东风、江淮等,产业链核心配件上市企业有潍柴动力、威孚高科、富奥股份、一汽富维四家。

重卡是强周期行业,强周期的上市企业有个共同点,那就是在行业低迷时,估值和业绩都会遭遇双重寒潮,而在复苏时,则能迎来估值与业绩的双击效应。

从估值的角度看,由于福田、东风、江淮的业务结构中还有乘用车部分,一汽解放则没有上市,因此整车企业我们只选取了中国重汽,核心配件企业四家公司全部入选。尽管年初至今上述五只标的都有不同程度的上涨,但平均估值只有16.7倍,与整个商用载货车行业26倍的估值相比明显偏低,即便是个股也是如此,潍柴动力近10年的估值中枢在16倍左右,一汽富维18倍,威孚高科在26倍附近,富奥股份2013至今的估值也在15-25倍区间波动,中国重汽的波动区间较大,历史估值区间在10-35倍之间。

从业绩方面看,重卡是重资产行业,固定资产折旧是企业盈利的最大障碍之一。但过去几年整个重卡行业产能在不断下降,资本开支也逐年下行,这意味着未来每年的固定资产折旧摊销也将不断减少。以中国重汽为例,公司固定资产从2013年后逐年下降,由最高2.8亿元下降至16年不足2.4亿元。

此外,重卡还是一个集中度极高的产业,行业前五名市占率这几年基本稳定在80%以上,今年上半年CR5为83.2%。行业集中度的抬高有利于毛利率和净利润率的提升。目前国内重卡单车销售价格只有国外的25%-30%,毛利率普遍只有10%左右;而净利率方面,国际巨头斯堪尼亚6%-8%,中国重汽的净利率却只有2.5%。行业集中度提升下企业将以利润为导向,重卡企业的盈利能力有望持续强化。

表2:产业链上市公司一览