电解铝或迎良机

2017-07-31林然

本刊记者 林然

电解铝或迎良机

本刊记者 林然

对于铝行业,今年来市场的预期经历了多次“悲”“喜”的转换,近期由于新疆、魏桥减产新闻的出现,市场预期有从之前的悲观中回暖的迹象。站在当下,减产事件的发酵只是开始,三四季度铝的供不应求以及预焙阳极对铝的生产掣肘仍未完全解除。往更深远看,经济换挡转型的特殊时期,铝行业将迎来一个成本抬升周期,而并非只是一波政策预期博弈,铝行业周期机会正逐渐展开。

供给侧改革推动周期加速

今年一季度“2+26”城环保督查政策算是今年供给侧改革行情最早的催化,彼时市场一度认为环保督查就是铝的供给侧改革版本,因而在二级市场给予了较高的预期。后来到4月中旬,新疆昌吉州政府发文称要停止新疆嘉润等企业合计约200万吨电解铝产能,一石激起千层浪,铝板块热度高涨,认为供给侧改革已经落地,但随后因新疆减产并无太多实质性进展,仅有嘉润象征性的停了2万吨,市场预期落空,再叠加宏观和整体大盘的疲弱,铝板块整体下跌较大。部分投资者从此前的信心满满到后来对铝行业的的热度降至冰点,一个直观的表现就是二级市场相较于期现货市场的超跌。直至近期,新疆嘉润和山东魏桥发布明确的减产消息,此前毫无表态的新希望也宣布要停产约60万吨。

但必须明确的是,中央到地方对本次供给侧改革的表态坚决,有清晰范围界定,同时也有较为清晰的时间表,铝行业的一些特殊性使得减产等实质性政策的出台和执行比市场预期慢一些。这并不影响供给侧改革的持续推进,政策仍在从多维度稳步推进,但市场预期的变化较快。在一步到位、迅速关停的政策预期落空之后,目前市场对供给侧改革政策催化的敏感度有些钝化。

嘉润和魏桥的停产是本次供给侧改革的“锚”事件,理应给予重点关注。目前新疆和山东地区的不合规产能规模最大,应是本次供给侧改革执行的重点区域。本次魏桥只停了部分老槽型,对产量影响有限,但意义重大。这意味着铝业的供给侧改革,真正开始推进。

多方因素催生供不应求

整体而言电解铝在产合规量约3410万吨,(工信部备案+2004年之前老旧产能+广西特批项目在产量),而阿拉丁数据显示截止2017年6月,国内电解铝在产产能为3809万吨,也即意味着有近400万吨的在产产能是不合规的,不过由于2004年之前建成且指标可用的量不太好精确确定,测算的不合规量与实际有些偏差。实际上,阿拉丁中营网对目前在产产能做了一个分省份的详细测算,其认定的违规产量约387万吨。其中新疆、山东以及内蒙地区的不合规量较大,因此也应是此次供给侧改革的重点。

无论本次供给侧改革是否能将近400万吨的不合规产能完全减掉,未来2-3年新增供给相比需求的边际收紧基本确定。此外,供给侧改革的执行叠加采暖季限产的影响将使得四季度出现供需缺口,若供给侧改革推进速度较快,三季度就有望看到电解铝供不应求的情况。

客观从全年来看,似乎难以得到今年会供不应求的结论,但考虑到需求季度性的差异及采暖季环保限产将会影响的四季度40万吨产量,今年四季度就将出现季度性的供不应求。新增方面,据阿拉丁对新增项目的统计,17-19年新增产能规模为890万吨,预期的合规产能间为300-400万吨,三年的年均合规新增产能不到200万吨,难以匹配需求增长,供需端供需收紧不可避免。

海外供需紧张常态化意味着无法通过进口提供增量。由于中国低廉电解铝的冲击,海外铝企原铝产能近年来不断缩减电解铝产能的趋势短期较难看到逆转,今年以来海外持续高增长也验证海外铝市供需偏紧的情况。这意味着若国内出现供不应求的情况,通过进口补充缺口的成本不会低。

周期行情在即

市场目前有些把铝供给侧改革当作一种政策性的“投机”,出于对前景的不确定,导致一些投资者不敢过多参与到铝板块投资。同时,铝行业的“特殊性”决定了改革的必要性,无序扩张、超过环境承载力的生产模式以及不太公平的竞争环境势必需要终结,而这必然以抬升部分企业的综合成本为结果,这一周期的时间不会短。

高耗能低附加值和乱序扩张的行业现状决定了铝供给侧改革的必要性,但铝行业的特殊性也或造成政策执行难度相对较高(民企比例高),执行后供需缺口容易快速扩大(需求增速高)、对其他行业影响较大(产业牵连度广)等特征。因此直接执行类似于煤炭的强制性去产能政策理由并不十分充分,而且由于民企众多,牵连较广,政策执行若出现偏差后的对民企积极性及经济的负面影响会相对较大。这也或是市场对此信任度不高的核心考虑。

如果要用一句话来概括,那就是市场其实并不清楚政策执行后铝行业的均衡状态是什么。行业属性决定了回归市场化竞争或是铝供给侧改革的归宿,但在此之前必须实现“三化”,即产能合规化、外部成本内部化、竞争平等化。“三化”将必然导致部分企业进入成本抬升周期,而具有核心禀赋的企业的将因相对成本的变化竞争实力而上一个台阶。

产能合规化必然要增加成本。由于产能指标的稀缺,产能指标的交易价格早已从此前800元/吨的水平涨到2000元/吨以上,50万吨产能指标对应就是10亿元,按照10年设备折旧年限来看,相当于当年吨生产成本直接增加了200元,而考虑到负债和时间成本,实际的成本增加量要更多。此外,不合规的产能若一直没完成合规化将被迫被停产,还将面临高额的复产成本。

此外,环保政策持续施压,“2+ 26”城采暖季减产成为常态化政策,电解铝原料氧化铝、预焙阳极均会受到影响,直接的结果就是提高原料的成本,其中预焙阳极环节甚至因为环保压产进而影响电解铝的生产。

由此可见,供给侧改革导致的产量脉冲性削减将使得三、四季度出现季度性供不应求的情况,中长期受益于成本端的持续抬升,铝价易涨难跌。多重利好因素的共同作用下,行业的一轮主升周期将为时不远。

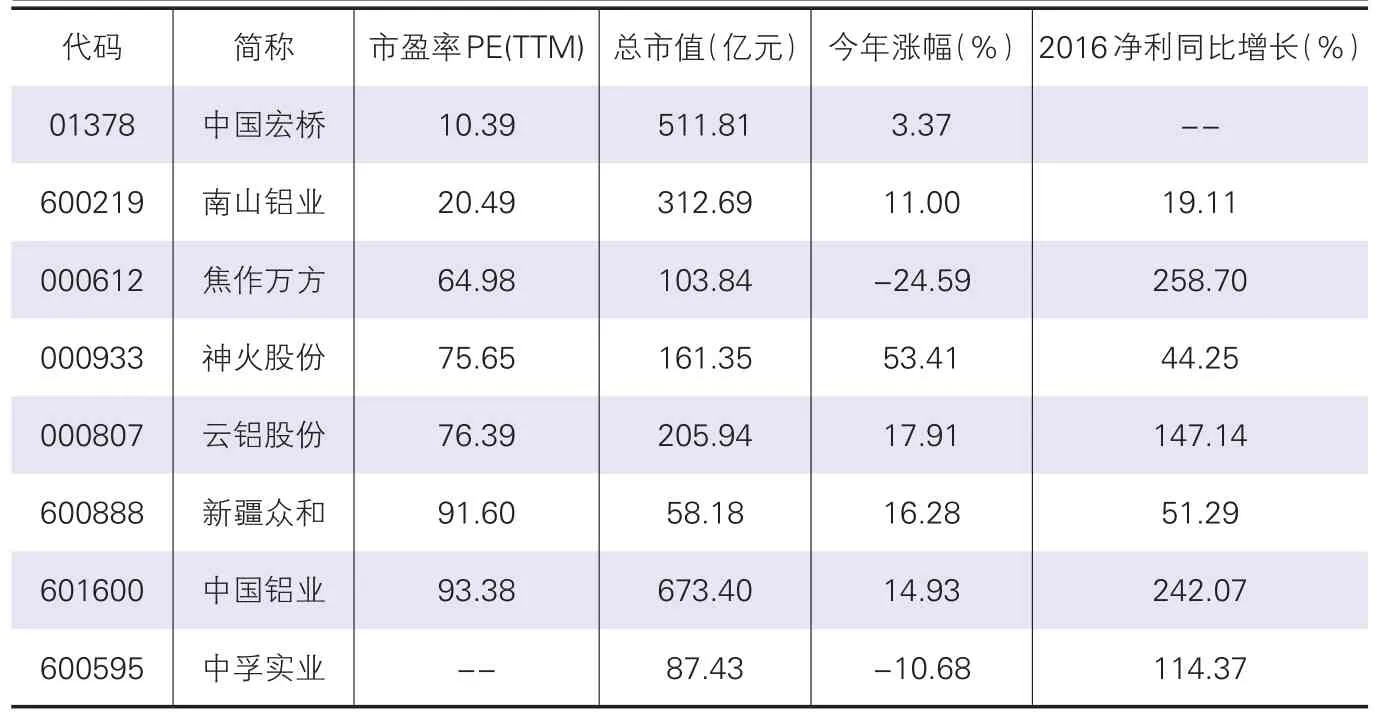

表:上市铝企标的一览