所得税改革、实际税率差异与资本结构关系的实证检验

2017-07-06欧理平

欧理平

(中南财经政法大学会计学院,武汉430023)

所得税改革、实际税率差异与资本结构关系的实证检验

欧理平

(中南财经政法大学会计学院,武汉430023)

文章以2002—2013年我国沪深A股市场上市公司为样本,实证检验了所得税改革、实际税率与资本结构的关系。研究结果发现:企业带息资产负债率与企业实行执行税率存在显著的正相关关系。我国2007年所得税税制改革以后,上市公司的带息资产负债率显著下降,且2007年以后企业对资产负债率调整力度减弱。

所得税;税制改革;实际税率;资本结构;带息资产负债率

0 引言

2007年3 月16日,全国人大第十届五次大会审议通过新的《中华人民共和国企业所得税法》(以下简称新《所得税法》),统一了内外资企业所得税,税率为25%,并于2008年1月1日实施。由于新《所得税法》在原税收优惠政策上进行了一定程度的删减、保留以及新增,同时还新加入了一系列的过渡优惠政策,导致我国企业的实际税率存在差异和多样化现象。那么,企业实际税率的变化是否会对企业融资行为产生影响?我国上市公司在资本结构决策时是否考虑负债融资的“税盾效应”?2007年的税制改革是否对我国上市公司高负债现象起到抑制作用?为回答上述问题,本文以2007年我国企业所得税改革为背景,以2002—2013年沪深A股市场上市公司为样本,实证检验所得税改革、实际税率差异与企业资本结构调整的关系。

1 研究假设

1.1 所得税实际税率对资本结构的影响

Modigliani和Miller(1958)[1]尝试讨论了企业所得税对负债融资的影响,初步揭示了债务融资的利息可以在企业所得税税前扣除对企业采用债务融资具有促进作用。在此基础上Modigliani和Miller(1963)[2]系统严密地探讨了企业所得税对资本结构的影响,指出在征收企业所得税的情况下,企业的价值随债务融资比例的提高而增加,即在考虑企业所得税的情况下,企业最优资本结构的选择是百分之百债务融资。与未举债公司相比,举债的企业能够提供更多的现金流流量,增加的这部分现金流流量为利用利息支出抵税(即“债务税盾”)所获取的现金流流量。因此,在企业需要交纳所得税的条件下,由于企业举债所支付的利息允许在税前扣除,债务融资能够为企业募集到更多的资金,伴随着债务融资比例的提高,企业现金流量增加导致公司价值增加。

在考虑企业所得税的MM资本结构理论模型中,其有关税收制度假设与我国现行企业所得税法的做法基本上是一致的,如利息支出和股利支付的税前扣除政策,企业负债支付的利息可以税前扣除而向股东支付的股利则不允许在税前扣除,均存在着“优待”债权人、“歧视”股东的现象。但在所得税税率方面,与美国按照累进税率征收企业所得税不同,我国企业所得税按照比例税率进行征收,各种税收优惠的存在导致企业实际税率横向、纵向两方面均有所差异。因此,我国企业所得税实际税率作为一个比较严格意义上的外生变量,它对我国企业的资本结构发挥着单向调节作用。

基于以上分析,提出本文研究假设:

H1:企业实际税率越高,越趋向于带息负债融资。

H2:企业实际税率变动越大,带息资产负债率的调整幅度越大。

1.2 税制改革对资本结构的影响

对所得税与资本结构相关关系的研究,现有研究成果很大程度上建立在相关税收法律政策导致企业制度环境发生外生性变化的基础上,如吴联生、岳衡(2006)[3]针对2002年取消“先征后返”税收优惠政策这一事件的研究发现,原来享受这一政策的企业在2002年以后相应地提高了公司的债务融资水平。之后王跃堂等(2010)[4]针对2008新《所得税法》实施的研究发现:企业所得税法改革后,所得税税率降低的企业明显地降低了其负债水平,而所得税税率提高的企业明显地提高了其负债水平。

新《所得税法》的实施,将企业所得税法定税率由33%调整为25%,规范了税前扣除政策,同时对原有的税收优惠政策进行了清理。本文预计这一系列措施将导致企业实际税率整体下降,同时上市公司资本结构中的债务融资比例下降。原因在于:第一,伴随着所得税税负的降低,上市公司获取了更多的利润空间,因此更多的内源融资将导致上市公司进行负债融资的意愿有所下降;第二,伴随着企业所得税税率的降低,与企业所得税法改革以前高税率相对应的高负债率会发生比较显著的变化,上市公司借助“债务税盾”效应利用债务融资获取税收利益的动机降低;最后,新所得税税法实施后,对利息支出税前扣除进行了更为严格的限定,防止企业通过不合理的债务融资进行避税,进而也在一定程度上限制了企业借助债务融资获取“债务税盾”的途径。基于此,提出本文研究假设:

H3:相对于所得税税制改革之前,2007年以后企业将显著地降低其带息负债融资水平。

H4:相对于所得税税制改革之前,2007年以后企业对带息负债融资的调整力度明显减弱。

2 研究设计

2.1 样本选择与数据来源

本文的样本观察期选定为2002—2013年。主要基于以下考虑:根据财税[2000]99号文的规定,截止到2001年12月31日,上市公司企业所得税“先征后返”的税收优惠政策一律取消。可见,2002年前企业所得税税率受“先征后返”优惠政策的影响较大,如纳入研究范围,将会对研究带来困扰。而截止年份选择2013年是为了保持观察期在2007年税制改革前后的数据对称,这样的样本观察期为研究2007年所得税改革的影响提供了较为充分与均衡的样本支持。

为检验本文上述假设,本文选取样本观察期内我国沪深A股上市公司的面板数据作为样本观察值,数据来源为万德数据库(WIND)以及国泰安数据库(CSMAR)。根据万德数据库统计,截至2013年12月31日,A股上市公司共有2608家,在此基础上,本文根据以下原则对样本数据进行了筛选:①剔除金融保险类上市公司样本数据。现有的研究文献均指出金融保险类上市公司的财务数据与非金融保险类公司存在较大差异,如不剔除将影响研究结论的可靠性。②剔除当年上市的公司样本数据。由于本文研究重点之一为实际税率变动对企业资本结构变动的影响,当年上市的公司缺少上一年的税率等相关数据,因而为了避免其对计算税率变动数值准确性的影响将其剔除;③剔除当期税率未变动的公司样本。由于当期税率未变动的上市公司,难以确定其资本结构的变动与税率之间的相关关系,因而将其剔除;④剔除财务数据及指标值缺失的观测样本。同时为了避免受面板数据中数据及指标异常值的影响,保证回归结果的稳健性,本文对主要连续变量在1%分位与99%分位进行了Winsorize缩尾处理。经过上述步骤之后,最后共得到2348个样本观测值。

2.2 变量定义

本文的被解释变量为当期带息资产负债率(DXLEV)以及带息资产负债率变动(DLEV),用来衡量上市公司的资本结构及其变动。目前国内外学者并没有统一的标准来衡量企业的资本结构,但上市公司总债务水平中包含的不带息债务并不能给其提供税盾作用,因此选择带息负债来衡量上市公司的资本结构中的债务融资水平则更为合适。本文的解释变量当为期实际税率(SL)、实际税率变动(SLC)以及所处年份是否实施新企业所得税的年份哑变量(PRO)。我国现有关于所得税与资本结构的研究中,在衡量所得税负担时通常借鉴西方研究成果,采用边际税率作为税负的替代变量。或者因为受限于上市公司缴纳所得税时所依据的实际所得税税率数据难以获得,多以当期所得税税负来研究企业所得税负担对负债融资决策的影响。本文认为,中国的所得税制度与西方所得税制度的重大区别之一在于我国所得税采用比例税率而不是采用累进税率,同时因为税收优惠的存在导致企业实际税率与法定税率之间存在重大差异。因此,在我国特有的制度背景下,相对于边际税率和当期所得税税负,实际税率更能反映企业负债融资所能获取的税收利益。因此本文选取样本观察期内沪深A股上市公司当期实际税率作为上市公司所得税税负的替代变量。同时,为尽可能控制其他因素的影响,结合前人研究,本文选取了与投资有关税盾(DEP)、净资本支出(NCE)等控制变量。具体变量名称与定义见表1。

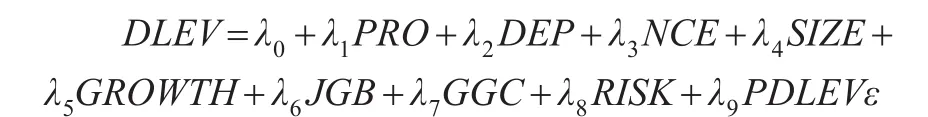

2.3 模型设计

根据上文的理论分析和变量选取,本文对照前述假设,设计四个模型依次检验。

表1 主要变量名称及定义

模型1:

模型2:

模型3:

模型4:

模型1和模型2分别从静态、动态角度考察上市公司当期所得税实际税率及其变动与上市公司当期资本结构及其变动的关系;模型3和模型4则从静态、动态角度考察2007年所得税税制改革对企业资本结构及其调整力度的影响。

3 实证分析

3.1 描述性统计分析

3.1 .1描述性统计

表2列出了主要变量的描述性统计特征。所有2348个观测样本的当期带息资产负债率(DXLEV)的平均值为0.2787,中位数为0.2734,最大值为0.8083,最小值为0,说明不同企业的带息资产负债率的差异较大。当期实际税率(SL)的平均值为21.35%,中位数为24%,最大值为33%,最小值为0。由于前文提到的各种税收优惠政策以及过渡优惠政策的延续,致使在本文的研究期内存在6%、7.5%、12.5%、15%、18%、20%、22%、24%、25%等实际税率。实际税率变动(SLC)平均值为-0.0082,中位数为0.01,最小值为-0.21,最大值为0.25,体现出企业在不同年份的实际税率变动较大。带息资产负债率变动(DLEV)的平均值为0.0167,中位数为0.0046,且不同企业间的资产负债率变动差异较大(标准差为0.1050)。这说明在现行企业所得税制度背景下,企业根据自身享受的税率优惠政策情况相应的调节资本结构,提高最多的企业上调了0.4192,减少最多的企业下调了0.2866。

3.1 .2相关性分析

对样本观测期内主要变量进行相关性检验,结果如表3所示。

从表3可以发现,带息资产负债率(DXLEV)与实际税率(SL)的Pearson(spearman)相关系数为0.105(0.108),与所处年份是否执行新税率(PRO)的Pearson(spearman)相关系数为-0.095(-0.096);带息资产负债率变动(DLEV)与所处年份是否执行新税率(PRO)的Pearson(spearman)相关系数为-0.788(-0.109);且均在1%的水平上显著。相关性检验表明,除假设2外,其余假设很可能得到证实。

表2 主要变量描述性统计

表3 模型主要变量相关性检验

表3的结果显示前述四个模型中的各主要解释变量、控制变量之间的相关系数均未超过0.5。同时,本文计算了四个模型的方差膨胀因子,其均值均远小于10。两种方法的结果均说明模型主要变量间均不存在严重的多重共线性问题。

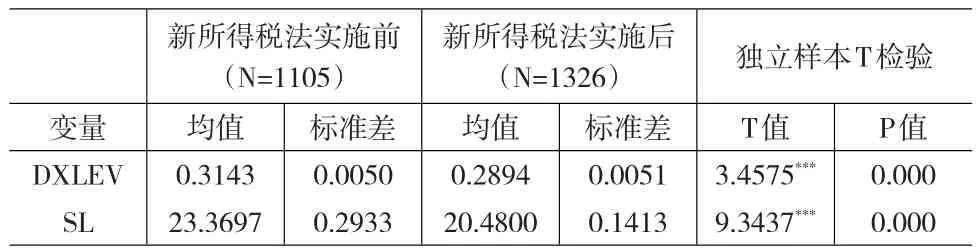

3.1 .3独立样本T检验

为初步考察所得税与企业资本结构的关系以及我国所得税法改革前后上市公司实际税率以及资本结构的差异,本文从全部沪深A股上市公司中选取在样本观察期(2002—2013年)一直存续的上市公司,对所得税法改革前后我国上市公司带息资产负债率及所得税实际税率进行独立样本T检验。

表4 独立样本T检验

表4结果显示,2007年所得税改革以后,这些公司所得税实际税率均值由23.3697下降为20.4800,公司的带息资产负债率均值由0.3143下降为0.2894,且均在1%的水平上显著。表明我国新《所得税法》的实施显著降低了上市公司的所得税负担,同时带息资产负债率在新所得税法实施后显著下降。这一结果初步初步证明我国2007年所得税改革显著降低了企业所得税税负,同时对企业负债融资起到了抑制作用。

3.2 回归分析

为检验前文假设,本文以2002—2013年A股上市公司数据进行了回归,结果如表5所示。

表5 模型回归结果

在表5中,模型1和模型2的回归结果显示,上市公司当期所得税实际税率与其当期带息资产负债率之间,以及所得税实际税率变动与资产负债率变动呈显著正相关关系。上市公司缴纳所得税时所执行实际税率越低,当期带息资产负债率越低,当所得税税率发生变动时,上市公司相应的对其资本结构进行了调整,并且所得税税率的变动越大,对资本结构的调整力度越大。这一结果充分证明了“债务税盾”效应在我国资本市场的存在,假设1和假设2得到了证实。模型3、模型4的回归结果显示,上市公司资产负债率及其变动与所处年份是否执行新税法在百分之一的水平上显著为负。说明2008年我国施行新所得税法后,上市公司对其资本结构进行了明显的下调,并且相对于之前年份,上市公司对其资本结构的调整力度降低,表明2007年的所得税税制改革对企业的带息负债融资水平及其变动产生了显著的影响。假设3和假设4得到证实。

结合前文分析,因“债务税盾”效应的存在,所得税实际税率及其变动显著地影响企业资本结构及其调整。我国新《所得税法》的实施显著降低了我国A股上市公司的实际税率,企业的所得税负担减弱,同时由于实际税率降低及利息扣除限制条件的存在降低了负债融资的“债务税盾”效应。伴随着新《所得税法》的实施,我国上市公司的带息资产负债率也显著下降,并且税改以后,上市公司整体所得税负担下降,因此企业对资本结构调增的力度也相应降低。

控制变量中,净资本支出的系数在全部模型中均显著为正,证实了其在上市公司带息资产负债率及其变动中发挥着“收入效应”,即上市净资本支出值越大,其融资需求越大,由于债务融资能够为上市公司带来更多的现金流流量,因此导致资本结构中带息债务增加程度更高。公司规模的系数在全部模型中均显著为正,说明净资本支出通过“收入效应”影响着上市公司当期带息资产负债率及其变动。公司规模的系数显著为正,表明公司规模越大,当期带息资产负债率及其变动越大,与文献[5-7]的研究结论一致。机构持股比例、经营风险的系数显著为负,意味着上市公司中机构持股所占的比例越高越倾向于限制上市公司资本结构中债务融资,同时公司经营风险越高,债务融资越低,与预计一致。上期带息资产负债率变动在模型1和模型3中显著为正,模型2和模型4中显著为负,说明上期债务融资的变动对本期的资本结构水平产生正向影响,而对后期资本结构变动产生了显著反方向的影响:上期带息资产负债率增加比例越大,本期资产负债率越高,但本期的变动降低,与理论一致。而总体来看,控制变量中投资有关的税盾、公司成长性、以及管理层持股比与带息资产负债率及其变动的系数不太显著,而他们与上市公司当期资本结构及其变动的相关关系有待进一步检验。

3.3 稳健性检验

为提高本文研究结论的稳健性,本文采用logit回归的方法检验所得税实际税率变化和2007年税制改革对企业带息资产负债率的调整方向的关系。即将模型2、和模型4中带息资产负债率变动按其变动方向(正或者负)设置哑变量,带息资产负债率上升为1,下降为0,并进行回归。回归结果表明主要解释变量符号与显著性未发生显著改变,说明本文的研究结论是稳健、可靠的。

4 结论

本文在理论分析的基础上,基于经典的MM理论,采用我国沪深A股上市公司2002—2013年数据进行实证检验,结果表明:(1)公司当期所得税实际税率与当期带息资产负债率存在显著的正相关关系,从静态层面揭示了含税MM理论在我国资本市场的适用性;(2)公司所得税实际税率的变动值与公司带息资产负债率变动值存在显著的正相关关系,从动态层面揭示了所得税实际税率与上市公司资本结构的相关关系;(3)2007年所得税税制改革以后,公司显著调低了其带息资产负债率;(4)2007年税制改革以后,公司对带息资产负债率的调整力度变小。

参考文献:

[1]Modigliani F,Miller M H.The Cost of Capital,Corporation Finance and the Theory of Investment[J].American Economic Review.1958,(48).

[2]Modigliani F,Miller M H.Corporate Income Taxes and the Cost of Capital:A Correction[J].The American Economic Review,1963,(6).

[3]吴联生,岳衡.税率调整和资本结构变动——基于我国取消“先征后返”所得税优惠政策的研究[J].管理世界,2006,(11).

[4]王跃堂,王亮亮,彭洋.产权性质、债务税盾与资本结构[J].经济研究,2010,(9).

[5]Baxter N D,Gragg J G.Corporate Choice among Long-term Financing Instruments[J].The Review of Economics and Statistics,1970,(8).

[6]Harris M,Raviv A.Captial Structure and the Information Role of Debt [J].The Journal of Finance,1990,(6).

[7]Wald J K.How Firm Characteristics Affect Capital Structure:An International Comparison[J].Journal Financial Research,1999,(22).

(责任编辑/刘柳青)

The Empirical Estimation of Relationship Between Income Tax Reform,the Effective Tax Rates Difference and Capital Structure Adjustment

Ou Liping

(School of Accounting,Zhongnan University of Economics and Law,Wuhan 430023,China)

This paper uses the Chinese A-share listed companies from 2002 to 2013 for samples to empirically study the relationship between income tax reform,effective tax rates and capital structure.The results show that there exists a remarkable positive correlation between ratio of asset with interest to liability and the corporate effective tax rates.After the implementation of the income tax reform in 2007 in China,the asset-liability ratio of A-share listed companies significantly drops,and the adjustments of the corporate asset-liability ratio also weakens.

income tax;tax reform;effective tax rates;capital structure;ratio of asset with interest to liability

F810.42

A

1002-6487(2017)11-0148-04

欧理平(1978—),男,四川广安人,博士研究生,研究方向:公司财务理论。