东尼电子:产销数据相矛盾与客户关系存疑

2017-06-29

见习记者骆俊

东尼电子:产销数据相矛盾与客户关系存疑

见习记者骆俊

近日,浙江东尼电子股份有限公司(简称“东尼电子”)在证监会网站披露招股说明书。公司拟在上交所公开发行不超过2500万股,募集资金5.77亿元,用于研发中心建设以及金刚石切割线项目。

从财务报表来看,股市动态分析周刊记者发现,尽管报告期内东尼电子的营业收入和净利润在报告期内实现了逐年增长,但其真实性以及暴露出来的隐患却是值得我们深究。首先报告期内,公司产销率一直保持较高水平,但通过计算发现,产销率与库存数据出现了明显矛盾,对此专业人士分析,不排除存在虚增产销量的情况,虚增产销量不但能让企业的产能利用率和产销率虚高,看起来还出现产能不足及产品供不应求的假象,更为重要的是,通过虚增销售额,公司还能达到虚增利润的目的。

此外,东尼电子的财务状况也呈现亚健康状态,应收账款占比持续高企,部分关键指标均弱于同行可比对手。还有值得注意的是,东尼电子营收主要来源于前五大客户,2014年、2015年、2016年东尼电子前五大客户销售占当期营收比例分别为87.60%、89.47%、75.28%,客户集中度较高,同时,第一大客户立讯精密也是东尼电子的股东,这错综复杂的关系更让其业绩的可信度打上问号。

产销率与库存数据存矛盾

根据招股说明书,东尼电子报告期内尤其是最后两年,四种主要产品的产销率均处于非常高的水平。但记者仔细研究发现,通过招股说明书中披露的产销数据以及产品单价进行计算后,与报表中的库存数据出现了较大偏差。

以2016年为例,该年导体的产量为191.51万千克,销量为209万千克,产销率为109.13%。而当年导体的单价是70.4元/千克,计算可得,导体产品在2016年末的库存金额理应减少大约1230万元。记者用同样的方法计算报告期三年内四种产品的库存数据,得出东尼电子2014-2016年库存商品金额理应出现连续减少,减少幅度大约为1140万、2580万以及310万元。这与招股说明书中披露的数据竟然出现了1843.98万、2531.12万以及1039.3万元偏差。

出现如此大的偏差绝非是会计核算中误差所造成的,库存商品属于企业的资产,对于即将上市的企业来说,没有必要隐瞒资产自断臂膀,同时也没有必要虚增自己的成本,毕竟成本虚增会使得毛利率缩水,进而影响到企业的业绩水平。因此,问题最有可能是出在产销数据上,看起来貌似出现产能不足及产品供不应求的假象,为募投项目找到合理的理由。遗憾的是,截止发文,东尼电子并未对记者发出的采访函作相关回复。

与立讯精密关系存疑

2014年、2015年和2016年,东尼电子前五大客户(按同一控制下客户的合并口径)销售占比分别为87.60%、89.47%以及75.28%,客户集中度相对较高。其中,公司对第一大客户立讯精密及其控制的企业销售占比分别为49.82%、57.52%和42.77%,占比处于较高水平。

对此,东尼电子也坦承,消费电子行业下游品牌市场集中度较高,相应造成上游原材料及零组件供应商的客户集中度一般较高。如未来国际、国内宏观经济环境发生不利变化,或者客户所处行业或其下游行业出现滞涨甚至下滑,则可能影响该等客户对公司产品的需求量,公司经营业绩尤其是短期经营业绩将可能受到不利影响。

但值得注意的是,公司第一大客户立讯精密同时也是公司的第四大股东,持有东尼电子4.5%的股份,刚好低于关联方界定的5%,存在关联交易非关联化的可能,这也不得不让投资者对其业绩的真实性表示怀疑。

此外,2015年7月,东尼电子进行了增资引入股东立讯精密、新余润泰及罗伟强。在IPO前夕这一特殊敏感时点引入新股东,难免有突击入股的嫌疑。尤其是与立讯精密的关系更为复杂,不仅是第一大客户及第四大股东之间的关系,报告期内,东尼电子董事长沈新芳之外甥吴旭华、姐夫吴金星曾分别持有久鼎电子24%及6%的股权转让给立讯精密,而九鼎电子正是东尼电子的第一大客户。

尽管东尼电子对此解释由于吴旭华、吴金星在久鼎电子不担任重要管理职务,对久鼎电子生产、经营、发展不具有重大影响,且公司没有明确的分红规划,两人有意出让所持股权;另一方面立讯精密有意全资控股久鼎电子。因此,双方对收购该等少数股权形成意向。但从上述层层关系来看,无不涉及关联交易的可能,投资者需警惕其中的风险。

财务报表暴露诸多风险

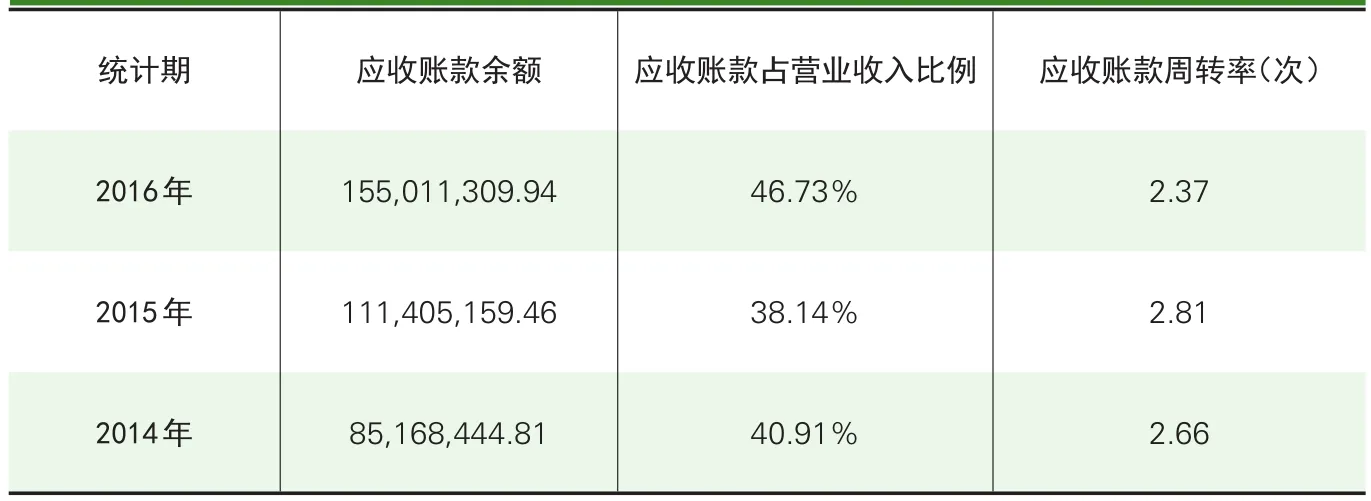

根据招股说明书,2014-2016年,东尼电子应收账款净额分别为8516.84万元、1.11亿元和1.56亿元,分别占当期营业收入的40.91%、38.14%和46.73%,占比处于一个较高的水平且有继续上升的态势。此外,东尼电子应收账款周转率指标也差强人意,具体来看,报告期内应收账款周转率分别为2.66次、2.81次和2.37次。与同行企业相比来看,露笑科技的应收账款周转率分别为4.86次、3.98次和3.58次;蓉胜超微的应收账款周转率分别为5.33次、5.42次和5.18次;行业平均值为4.14次、3.80次和3.44次,东尼电子显著低于对手且低于行业平均水平,财务报表暴露诸多隐忧。

东尼电子在招股说明书中表示,2016年,公司应收账款周转率有所降低,主要系公司2016年金刚石切割线产品销售扩大,所对应的主要光伏行业客户平均信用期较长所致;公司应收账款周转率低于行业平均水平主要系公司细分产品市场、产品开发供应模式以及终端客户不同所致。

未来随着公司营业收入的持续增长,应收账款还将会有一定幅度的增加,如主要客户的财务状况恶化、出现经营危机或者信用条件发生重大变化,导致公司应收账款不能按期收回,公司资金周转速度与运营效率可能会降低,存在流动性风险或坏账风险。

财务报表主要数据