基于前景理论的中国股票市场风险—收益关系的实证

2017-06-26林忠国彭晨辰

林忠国 彭晨辰

摘 要 基于前景理论对风险与收益的关系进行实证检验。选取2006-2015年1776支沪深A股的月度数据,通过构建投资组合和Fama-Macbeth回归,发现沪深A股的风险与收益整体上呈正相关,且这种正相关关系不受公司规模、账面市值比等因素影响。风险收益悖论存在于部分股票中,基于前景理论给出了解释:投资者处于盈利区间时,具有风险厌恶偏好,风险与收益负相关;投资者处于亏损区间时,具有风险爱好偏好,风险与收益正相关。

关键词 风险收益关系 前景理论 风险态度

一、引言

传统的资产定价理论,例如CAPM (Sharp, 1964) 在完美市场假设的前提下,阐述了风险与收益的正相关关系。Merton(1987)的“风险收益权衡理论”也阐述了这样的关系。风险与收益相匹配为投资者提供了重要的决策依据。目前,针对我国股票市场风险收益关系的研究较多,但尚未有定论,缺乏有力的理论解释我国股市风险收益的情况。因而在前人研究基础上,探索我国股市风险与收益的关系,并期望为这种关系寻求理论支持,为投资者决策提供参考。

二、研究设计

从目前研究来看,学者支持风险与收益呈正相关,例如尹清非和仇媛媛 (2007),因而提出假设1:

H1:风险和收益总体上呈正相关

针对假设1,采用Fama-Macbeth (1973)方法进行检验。

其中,风险指标riskt分别使用月波动率volt和CAPM的βt。rt、b2t、b3t和turnt分别代表第t个月的收益率、市值因子、账面市值比因子和换手率。此模型主要对全样本下的风险和收益的关系进行检验。在进行Fama-Macbeth (1973)的横截面回归后,得到各变量系数,对系数λ1进行t检验。如果λ1显著为正,说明股票的风险和收益正相关,反之则为负相关。

前景理论表明在盈利区间(高于参考收益),投资者风险厌恶,风险和收益呈正相关;在亏损区间(低于参考收益),投资者表现出风险偏好,风险和收益负相关。以资本收益率(CGO,Capital gains overhang)作为营利性的度量,提出假设2和3。

H2:高CGO组的股票风险和收益呈正相关关系;低CGO组的股票风险和收益呈负相关关系。

对于假设2,仍然采用Fama-Macbeth回归方法进行检验。

(2)

与式(1)相比,式(2)引入了风险与资本收益率的交乘项,主要检验CGO对于风险收益关系的影响。在进行Fama-Macbeth的横截面回归后,得到各变量系数,对系数λ5进行t检验。如果λ5显著为正,那么说明CGO越高,股票收益越高,且高CGO条件下,风险收益的正相关关系更为显著。

三、样本和指标

(一)样本

选取上海和深圳证券交易所上市的A股股票2006年1月至2015年12月的月度数据,并根据以下原则进行数据筛选:第一,选择非金融类上市公司,因为金融类上市公司面临的风险具有其行业特殊性,差异较大,若放入总样本会干扰研究结果,故剔除;第二,公司至少有前3年的完整连续月度数据,因为在计算β、参考收益RP、控制变量市值规模b2和賬面市值比b3时,均使用了36个月的窗口滚动;第三,选择上市状态正常的公司股票,公司连续多年亏损,势必会影响投资者的风险态度,产生对收益和风险关系的不确定因影响,因而剔除ST、*ST、S*ST、SST和PT状态的股票。

经过筛选后,样本包括17个行业1776个非金融类上市公司的119846组月度数据。17个行业基于证监会行业分类标准2012年版分类,此分类标准包含19个行业,在样本中剔除了金融业。教育业没有数据超过3年的公司,故不在样本中。股票月收益率、月收盘价等指标数据均来自锐思(RESSET)金融数据库。

(二)指标

1.风险和收益。收益直接选取考虑分红调整的股票月收益率。选取波动率和CAPM模型的β作为风险的衡量指标,选取两个指标是为了提高实证结果的稳健性。本文中股票的月波动率通过该月的日收益率计算标准差得到,风险因子β是每只股票当月之前36个月超额收益数据与市场月超额收益数据回归所得的值,是一个以36个月为窗口的滚动值。

2.参考价格与CGO。前景理论的一个重要因素就是参考点(Reference point),股票某时刻的参考价格并不是该时刻的购买价格,更倾向于是未来预期价格或历史价格的简单移动平均。在计算CGO时,根据Grinblatt和Han (2005) 的方法选取参考点:

其中RPt是第t月的股票参考价格,Vt是第t月的股票换手率,Pt是第t月月末的股票收盘价。T为窗口期,滚动窗口设为3年,即36个月,所以T=36。因而,选取的股票至少有完整的前36个月数据。计算出每只股票的月参考价格后,为了使其具有可比性,计算股票价格相对参考价格的资本收益率(CGO)。CGO并不是传统意义上的资本收益率,传统资本收益率是公司层面上的净利润比实收资本,CGO是股票层面上的收益率。计算公式也是参照Grinblatt & Han的模型,公式如下:

3.控制变量。市值规模和账面市值比两因素使用Fama-French三因子模型(1993)进行计算,三因子模型如下:

其中Ri,t是股票i在第t个月的收益率,RM,t、SMBt和HMLt分别是第t个月的市场溢酬因子、市值因子、账面市值比因子。通过锐思金融数据库可以得到沪深两市A股市场每个月的RM,t、SMBt和HMLt的数据(均为流通市值加权)。使用36个月的滚动窗口期,回归后可得到每只股票每月的b2、b3的数据。b2、b3即代表多元回归控制变量中的市值规模及账面市值比指标。

四、实证结果

(一)描述性统计

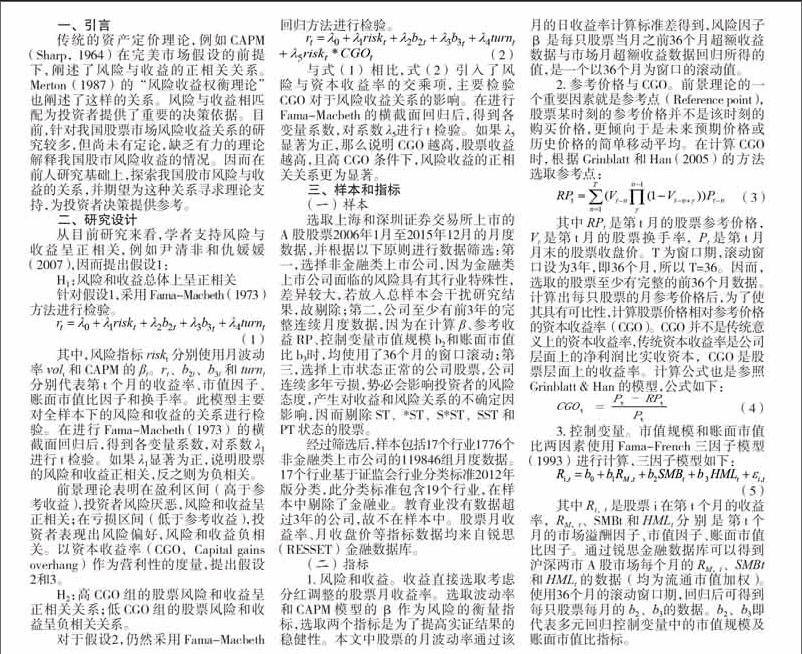

表1是主要变量的描述性统计,沪深两市股票平均收益率是3.41%,偏度为正,即收益率低于平均收益率的股票数目要多于收益率高于平均收益率的股票数目。峰度为52,呈现出金属市场上常见的尖峰厚尾的现象。平均换手率高达49.71%,表明我国沪深市场股票交易非常活跃。

表2是关于主要变量的相关性统计,除账面市值比指标外,其他指标都与收益率显著正相关,但相关系数较小,正相关关系很微弱,表明选取的指标可以用来解释收益率。换手率和波动率间表现出中等程度的正相关,即风险越大的股票,投资者持有期越短,流动性更强。总体上,风险(波动率和贝塔)与收益率正相关,风险越大,收益越大,风险和收益存在平衡。

(二)风险与收益的总体关系

选取2006年2月~2015年12月共119个

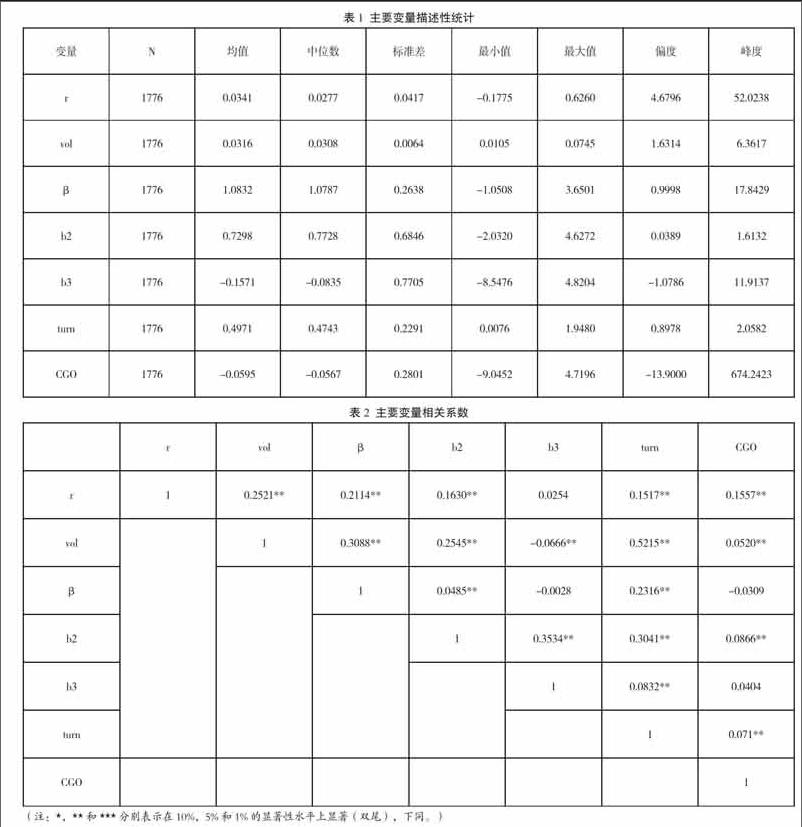

月的横截面数据,根据式(1)进行Fama-Macbeth回归分析,结果如表3所示。

模型 1以波动率作为风险指标,可以看出其系数λ1显著为正。模型 2将风险指标改作β,其系数λ1依然在5%的水平上显著为正。即风险越大,其要求的补偿越大,收益率也越高。两个模型的拟合优度均比较好。市值规模的系数λ2均显著为负,小公司的经营风险比大公司高,因而要求更高的补偿。账面市值比系数λ3为正,表现出账面市值比效應。高账面市值比公司的基本面较差,造成投资者对高账面市值比公司的股价低估;反之,低账面市值比公司的基本面较好,投资者对其股价高估。投资者对基本面较差的公司过度悲观,对基本面较佳的公司过度乐观。这样的过度反应使得高账面市值比公司比低账面市值比公司具有更高的收益(Lakonishok等,1994)。换手率的系数λ4均显著为正,换手率越高,股票流动性越强,投资者购买意愿越大。高换手率的股票投机性更强,风险更大,因而补偿收益会越高。另一方面,也表明投资者“赚则抛,亏则持”的态度,卖出产生收益的股票,使得其换手率增大;抛出亏损的股票会将账面损失变为实际损失,因而投资者往往会持亏损股票呈观望态度,使得收益率低的股票换手率更低。

(三)前景理论

1.投资组合分析。首先构建投资组合进行分析,根据vol和CGO将样本进行分组,对各极端组进行双样本T检验,结果如表4所示。在相同的风险水平下,高CGO组与低CGO 组的收益率有显著差异。无论处于何种风险水平,高CGO组的平均收益率都高于低CGO组的平均收益率。相同风险的股票,CGO越大,收益率越高。

同样,在相同的CGO水平下,高vol组与低vol组的收益率也具有显著差异。但是,在相同的低CGO水平下(i=1,2),高风险组的收益率低于低风险组的收益率;在相同的高CGO水平下(i=3,4,5),高风险组的收益率高于低风险组的收益率。

由分组结果看,假设2成立,高CGO组的股票风险和收益呈正相关关系;低CGO组的股票风险和收益呈负相关关系。用β作为风险指标后,实证结果并没有改变,依旧表现为相同风险大小的股票,CGO越大,股票收益率越高。在相同的低CGO水平下(i=1,2,3),高风险组的收益率低于低风险组的收益率;在相同的高CGO水平下(i=4,5),高风险组的收益率高于低风险组的收益率。

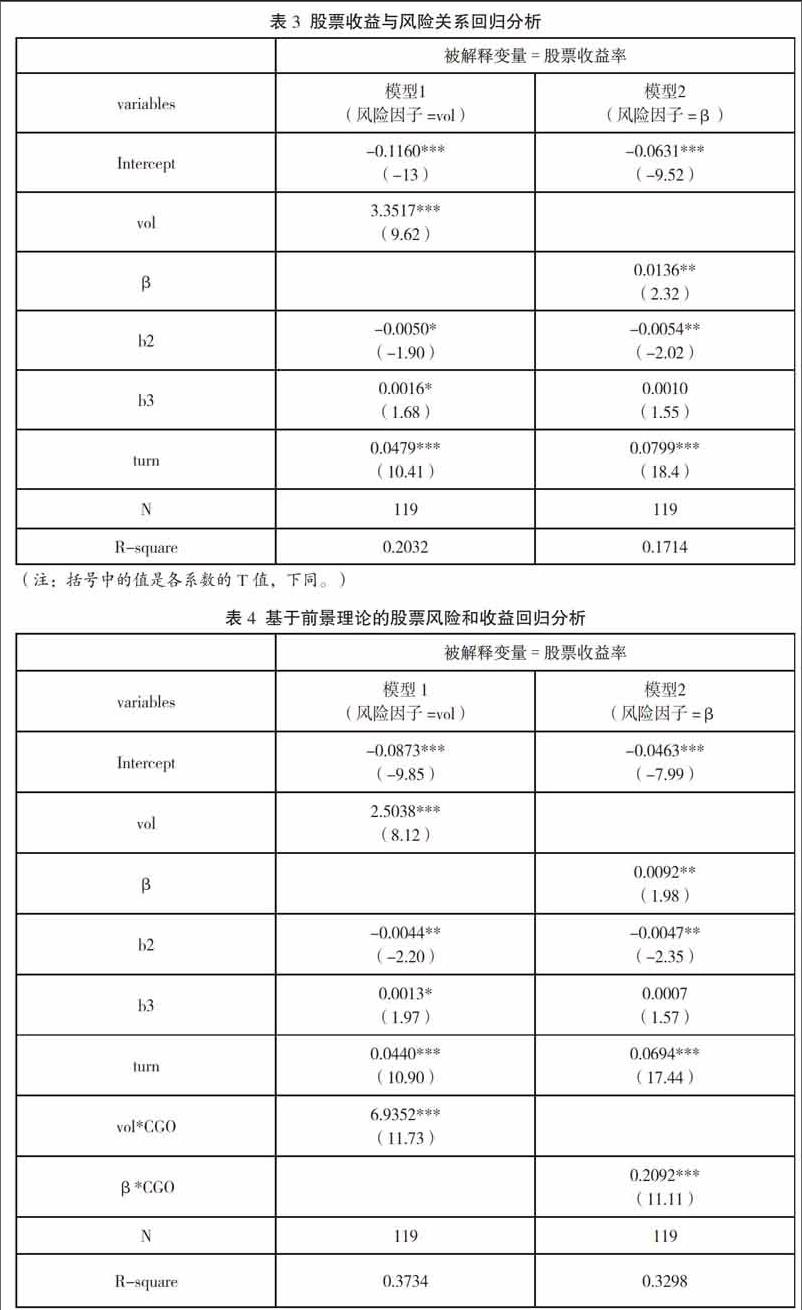

2.回归分析。根据式(2),采用Fama

-Macbeth回归分析,检验风险与收益的关系,结果如表4所示。

由表4可知,风险与CGO的交乘项系数λ5均显著为正,表明CGO越高,投资者处于盈利区间时,表现出风险厌恶,要求较高的收益率,假设2成立。

综上,通过构建投资组合和Fama-Macbeth回归证实我国A股市场存在“鲍曼悖论”,通过前景理论可以解释该现象。投资者面对风险的态度取决于当时所处情况,当收益低于参考水平时,投资者由于亏损感到压力,会积极采取行动改变现状,而不在乎行动的风险大小,收益水平越低,投资者冒风险的意愿越大,越迷恋可能产生带来逆转的“小概率事件”。在这种情况下,投资者是风险偏好的,风险和收益呈负相关关系,出现风险收益悖论现象。当收益高于参考水平时,投资者更愿意接受已有的赢利而不冒进,采取的行动将更加保守,进行风险决策时要求风险与收益相匹配。在这种情况下,投资者风险厌恶,风险和收益的关系表现为正相关,与传统金融理论的观点一致。

五、结语

通过以上分析,可以得到如下结论。总体上,我国股票市场风险和收益存在正相关关系。对于低盈利组的股票,存在“鲍曼悖论”,即风险与收益不匹配。前景理论可以解释这一现象:当投资者处于盈利区间时,表现为风险厌恶的态度,对风险比较敏感,因而对于高风险股票要求较高的收益;当投资者处于亏损区间时,表现为风险爱好的态度,由于损失压力而会采取积极的投资策略,此时并不是特别关注风险,而是关注可能的收益。

(林忠国单位为天津大学管理与经济学部;彭晨辰单位为南开大学国际经济研究所)

[基金项目:本文系天津市哲学社会科学研究规划项目(TJYY16-005Q)。]

参考文献

[1] Sharpe W F. Capital asset prices:A theory of market equilibrium under conditions of risk[J]. The Journal of Finance,1964,19(3):425-442.

[2] Merton R C. A simple model of capital market equilibrium with incomplete information[J]. The Journal of Finance,1987,42(3):483-510.

[3] Bowman E H . A risk/return paradox for strategic management[J]. Sloan Management Review,1980,21(3):17-31.

[4] Campbell J Y,Hentschel L. No news is good news:An asymmetric model of changingvolatility in stock returns[J]. Journal of Financial Economics,1992,31(3):281-318.

[5] Brandt M W,Kang Q . On the relationship between the conditional mean and volatility of stock returns:A latent VAR approach[J]. Journal of Financial Economics,2004,72 (2):217-257.