2017年度地产上市公司50强地产行业扩表背后的“繁荣陷阱”

2017-06-20杜丽虹

地产企业扩表的背后是一个“繁荣的陷阱”,在金融机构“缩表”背景下,行业低谷中将有80%以上的企业面临再融资风险。

万科、碧桂园、华夏幸福位列三强,TOP20公司拥有更高的投资回报和更低的融资成本,奠定行业并购整合的效率基础。

在宽松货币政策的刺激下,房地产市场迎来了一阵难得的春风。

2016年,全国商品房销售面积同比增长22.5%,销售金额同比增长34.8%,地产上市公司的销售额同比增速更是达到55.5%,销售均价的中位数也较上年提高了14.5%。

但在经历了2016年的繁荣后,整个地产行业的低谷抗冲击能力非但没有上升,还进一步被削弱,上市公司平均能够承受的最大降价幅度从2015年的24.7%下降到21.7%,显然,扩表的背后是一个“繁荣的陷阱”。

而进入2017年以后,整个金融行业开始大规模“缩表”,融资成本重新上升,销售速度则有所放缓,在地价上涨、无杠杆化核心利润率降低的背景下,利息支出的增加将进一步侵蚀地产行业的利润率。

在金融机构“缩表”背景下,行业低谷中将有80%以上的企业面临再融资风险,而那些效率优势明显、规模较大、具有行业整合潜能的企业将成为未来行业的并购整合王者。

上 榜单王者

万科A、碧桂园、华夏幸福位居综合实力榜前三,排名靠前的地产企业,不仅效率表现优于平均水平,其财务安全性也要显著优于行业平均水平,为行业的并购整合奠定了金融基础。

实力50强

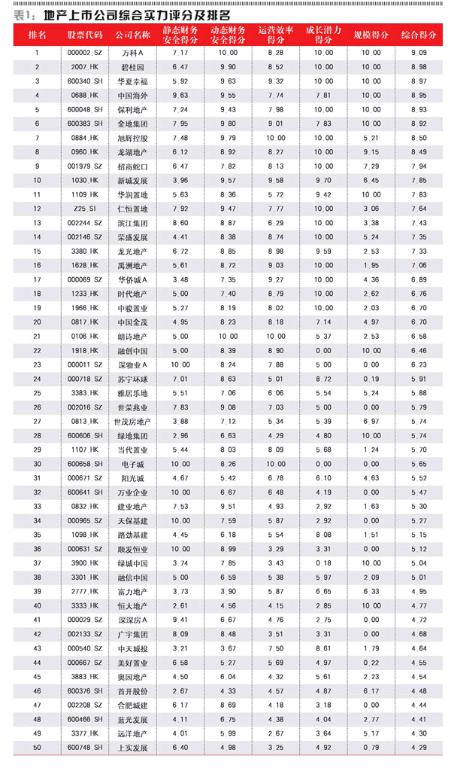

由北京贝塔咨询中心与《证券市场周刊》聯合推出的2017年度地产上市公司综合实力排行榜综合考虑了地产上市公司的静态财务安全性、动态财务安全性、运营效率、成长潜力、规模效应五个方面的因素后,对127家主要的A+H地产上市公司进行综合实力排名。

其中,静态财务安全性和动态财务安全性两项指标分别从静态和动态角度反映了地产企业的财务安全状况。

评分结果显示,在2016年全年销售额大于100亿元(下同)的65家地产上市公司中,中国海外(0688.HK)、滨江集团(002244.SZ)、金地集团(600383.SH)、仁恒置地(Z25.SI)、建业地产(0832.HK)在静态财务安全性指标上排名前列;万科A(000002.SZ)、朗诗地产(0106.HK)、碧桂园(2007.HK)、金地集团、旭辉控股(0884.HK)在动态财务安全性指标上排名前列。

而运营效率和成长潜力两项指标则反映了地产企业利用多元金融工具和轻资产模式为投资人创造超额回报的空间,以及在行业转型期的并购整合能力。

运营效率指标排行中,旭辉控股、朗诗地产、新城发展(1030.HK)、华夏幸福(600340.SH)、华侨城A(000069.SZ)排名前列;成长潜力指标排行中,华夏幸福、旭辉控股、碧桂园、万科A、荣盛发展(002146.SZ)等公司排名前列。

最后,规模效应既反映了企业跨区域复制商业模式的能力,也在一定程度上反映了企业资源整合的能力。该项指标排行中,中国恒大(3333.HK)、万科A、绿地集团(600606.SH)、碧桂园以及保利地产(600048.SH)等排名靠前。

上述五项指标对企业的未来发展都有着重要意义,因此,正常情况下我们对五项指标进行综合加权,分别赋予20%的权重,以计算综合实力评分。

但在行业转折期,财务安全是生存和发展的基础,尤其是当地产行业的未来面临越来越大的不确定性时,动态财务安全性成为企业的持续生存和并购整合的能力基础。为此,当企业的动态财务安全性评分低于5分时,该项指标的权重将被提高到40%,其他四项指标的权重则相应降低至15%。

2017年地产上市公司50强排行榜显示,万科A、碧桂园、华夏幸福、中国海外、保利地产、金地集团、旭辉控股、龙湖地产(0960.HK)、招商蛇口(001979.SZ)、新城发展排名前十。

与上年度50强榜单相比,万科A由第三重返榜首,碧桂园也由第六位跻身前三,中国海外则跌出前三,金地集团、旭辉控股、新城发展则取代了万达商业(3699.HK)、融创中国(1918.HK)、华润置地(1109.HK)进入前十。

TOP 20:未来并购整合者

除了十强之外,进入TOP20的还有华润置地(1109.HK)、仁恒置地、滨江集团、荣盛发展、龙光地产(3380.HK)、禹洲地产(1628.HK)、华侨城A、时代地产(1233.HK)、中骏置业(1966.HK)、中国金茂(0817.HK)。

与其他地产上市公司相比,TOP 20公司拥有更高的投资回报和更低的融资成本,为行业的并购整合奠定了效率基础。

2016年,TOP20公司平均的营业利润率达到17.5%,较地产上市公司总体的平均水平(12.1%)高出5.4个百分点,较中位数水平(13.7%)高出3.9个百分点;2016年,TOP20公司平均的存量资产周转率(年化)达到0.62倍,较地产上市公司的总平均水平(0.41倍)高出51%。

结果,TOP20公司2016年中期平均的投入资本回报率(年化)为12.8%,较地产上市公司的总平均水平(8.5%)高出4.3个百分点,而平均的可持续内生增长率为16.5%,是地产上市公司总平均水平(6.5%)的2.5倍;与之相对,TOP20公司2016年平均的债务融资成本为6.5%,较地产上市公司的总平均水平(7.6%)低1.1个百分点。

不仅如此,相较于地产上市公司的平均水平,TOP20公司具有更低的负债率和更小的资金缺口。

截至2016年12月31日,TOP20公司平均的净负债率为60%,较地产上市公司的总平均水平(97%)低了37个百分点;此外,TOP20公司平均有24%的短期资金富余,但上市公司总体平均只有10%的短期资金富余;TOP20公司平均的中期资金缺口约相当于总资产的4.0%,而上市公司总体平均的中期资金缺口高达17.5%。

结果,TOP20公司在不扩张情况下平均的最低续借率要求仅为16%,而上市公司总体平均的最低续借率要求为50%;相应的,TOP20公司平均的利息支出与同期销售额之比仅为4.2%,而上市公司总体平均的利息支出占比则达到11.4%。

显然,排名靠前的地产企业,不仅效率表现优于平均水平,其财务安全性也要显著优于行业平均水平,这就为行业内的并购整合奠定了金融基础。

下 排名启示

当地产企业的“扩表”遭遇金融机构的“缩表”时,繁荣的背后是一个危险的“陷阱”——在金融机构“缩表”背景下,行业低谷中将有80%以上的企业面临再融资风险。

當地产企业“扩表”遭遇金融机构“缩表”

在货币政策的刺激下,2015年以来,一线城市的房价涨幅已经超越了降息释放的刚需购买力空间,北上深的刚需购买压力较大,一线城市房价平均较刚需可承受力高出28%。二线城市则冷热不均,华东和华中的部分城市价格涨幅较大,部分城市的溢价已达到30%以上,而西部和东北部城市则复苏乏力,平均来看,多数二线城市的当前房价仍在刚需可承受范围内,但随着房贷利率的回升和贷款额度的降低,实际购房压力增大。

除了降息释放的刚需购买力空间,宽松的货币政策还通过对投资性需求的刺激推动了本轮地产市场的复苏。

2016年,全社会新增房地产贷款5.67万亿元,同比增长58%,其中大部分是个人购房贷款;在存量贷款余额中,个人住房抵押贷款的占比从2014年年底的14.1%上升到2016年年底的18.0%。

但是,2016年四季度以来,货币供应开始收缩,截至2017年4月底,货币供应M1的同比增速已从2016年高峰时的25.4%回落到18.5%,新增社会融资总额的同比增速则从2016年全年的15.6%回落到2017年4月的5.4%,1-4月累计新增房地产贷款的同比增速从2016年全年的57.9%回落到13.3%,而新增居民中长期贷款的同比增速也从2016年全年的86.2%下降到24.6%,在新增贷款中的占比则从2016年年底的44.9%下降到2017年4月的35.8%,尤其是二套房贷款的比例被大幅压缩。

在这样的背景下,地产市场的销售增速开始放缓,2017年前四个月的销售增速已从2016年全年的36.2%下降到16.1%。未来,预期货币供应将进一步收紧,在金融机构的缩表过程中,投资性需求的杠杆化空间被压缩,地产市场面临更大的压力。

2016年,美国开始“缩表”以逐步退出量化宽松政策,在人民币的贬值压力下,中国央行也面临被动“缩表”的压力。摩根士丹利预计,受美联储“缩表”的影响,2017-2018年,中国央行的资产负债表每月将收缩850亿元。

与央行的温和“缩表”相比,中国式“缩表”更主要体现为金融机构的“影子缩表”和金融产品的“杠杆缩表”。国际评级机构穆迪估算,2016年上半年,中国“影子银行”的规模约为58万亿元,主要来自银行理财产品和信托、基金子公司、证券公司的通道业务嵌套的杠杆。

2017年以来,为防范金融系统的表外风险,“一行三会”协同发起一场监管风暴,各种政策层出不穷。

金融机构“缩表”下,流动性再次趋紧,资金成本开始上升——银行间同业拆借利率以及银行理财产品的加权平均收益率纷纷回升。随着银行资金成本的上升,企业的融资成本也开始回升。

2014年以来,贷款的加权平均利率从7.20%一路降至2016年三季度的5.22%,但2017年一季度反弹至5.53%;信托产品的预期收益率自2017年3月起反弹至6.51%,部分产品的收益率重回10%以上,2017年4月,新成立的集合信托产品的预期收益率进一步回升至6.60%,其中,预期收益率在8%以上的产品增加到19个,占比从上月的0.49%提升至9%。

金融机构的“缩表”也冲击了债券市场,不仅债券融资成本显著上升了近两个百分点,发行规模也出现大幅萎缩。

2017年一季度,企业债券的净融资额为-148亿元,债券在全社会新增融资总额中占比从2016年全年的16.8%下降到2017年一季度的-2.1%;而全社会新增融资总额的增长也大幅放缓,从2016年全年15.6%减缓到2017年一季度的5.4%;由于新增人民币贷款也出现同比负增长,所以,信托贷款的占比从2016年全年的4.8%回升到10.6%。

鉴于信托贷款的融资成本普遍高于银行貸款和债券,所以,融资结构的改变将进一步推动企业融资成本的上升。

“缩表”之下,地产行业整体增速放缓

2016年,在货币政策的刺激下,全国商品房销售面积同比增长22.5%,销售金额同比增长34.8%,其中,商品住宅的销售面积同比增长22.4%,销售金额同比增长36.2%;但2017年1-4月,在紧缩的货币政策和不断升级的限购、限贷政策影响下,全国商品房销售面积的同比增速减缓到15.7%,销售金额的同比增速也减缓到20.1%,商品住宅的销售面积同比增速更减慢到13.0%,销售金额的同比增速减慢到16.1%。

2017年1-4月,一线城市整体的销售面积同比减少了23.8%,销售金额则同比下降了17.7%。其中,北京的商品住宅销售面积同比减少了22.0%,销售金额同比下降了9.1%;上海的商品住宅销售面积同比减少了40.9%,销售金额同比下降了32.5%;深圳的商品住宅销售面积同比减少了35.6%,销售金额同比下降了37.2%。

与之相对,二线城市的销售面积与上年基本持平,同比微增了1.4%,销售金额则同比上升了10.6%,其中,太原、昆明、西安、青岛、南宁的同比增幅在50%以上,而石家庄、苏州、南京则出现20%以上的销售降幅。

至于三四线城市,则在2017年出现补涨势头,1-4月,商品住宅的累计销售面积同比增长了23.1%,销售金额同比增长了35.8%,其中,北海、三亚均出现100%以上的销售增幅。

结果,2016年,全国商品住宅销售额中一线城市的占比从2014年的14.9%上升到2015年的18.1%,2016年又降低到16.9%,2017年1-4月,在限购限贷政策作用下回落到13.9%;而二线城市在全国商品住宅销售额中的占比则从2014年的36.1%上升到2016年的37.1%,2017年1-4月回落到35.6%;相应的,三四线城市在全国销售额中的占比从2014年的49.1%下降到2016年的46.0%,2017年1-4月反弹到50.8%。

虽然市场的销售结构出现波动,但多数地产企业仍在持续加大对一二线城市配置的比例。截至2016年年底,全国性布局的地产上市公司,其存量土地储备中,一线城市平均占到17.9%,二线城市占49.7%,三四线城市占32.4%,海外项目占0.4%;一二线城市的土地储备合计占到土地储备总面积的67.6%,占比较2015年年底又提升了4.2个百分点,而三四线城市的土地储备占比则下降了4.5个百分点。

总的来说,随着货币政策的收紧和限购限贷政策的加码,地产行业整体的销售增速放缓,其中一线城市出现明显的负增长,二线城市维持温和增长,三四线城市出现补涨,但市场普遍认为三四线城市的大幅上涨难以持续。

高成本土地削弱企业低谷抗冲击能力

庆幸的是,销售的复苏使得地产行业整体的库存压力得以释放。此前,全国商品住宅的累计施工面积与销售面积之比已从2009年年底的2.91倍上升到2014年年底的4.90倍,但2015年年底降低到4.55倍,到2016年年底,全国商品住宅的累计施工面积达到52.13亿平米,较上年同期微增1.9%,而2016的销售面积为13.75亿平米,同比增长22.4%,年底的累计施工面积与销售面积之比降低到3.79倍,从而恢复到过去10年的平均存货水平。

而40城市商品住宅的累计施工面积与销售面积之比也从2014年年底的5.21倍降至2015年年底的4.71倍,到2016年年底进一步降低到3.90倍;但其中,呼和浩特、太原、三亚的累计施工面积与销售面积之比仍在7倍以上,厦门、北海、北京、西安、银川、大连、长春、昆明、海口的存货比例则在5倍以上;与之相对,天津、合肥、武汉、长沙的施工面积与销售面积之比则不到3倍。

总体上,一线城市累计的施工面积与销售面积之比已从2014年年底的5.40倍降低到2015年年底的4.52倍,2016年年底进一步降低到4.06倍;而二线城市的累计施工面积与销售面积之比则是从2014年底的5.09倍降低到2015年年底的4.68倍,2016年年底进一步降低到3.84倍;三四线城市的累计施工面积与销售面积之比从2014年底的4.76倍降低到2015年年底的4.49倍,2016年年底进一步降低到3.74倍;整体的住宅库存有所缓解,但部分二三线城市的去库存压力仍较大。

在去库存的同时,地产行业的投资也开始复苏,全国房地产投资总额的同比增长率从2015年的1.0%回升到2016年的6.9%,2017年1-4月的累计同比增速进一步上升到9.3%,其中,住宅市场的投资增速更是从2015年的0.4%回升到2017年1-4月的10.6%;全国商品房新开工面积的同比增速则从2015年的-14.0%恢复到2016年的8.1%,2017年1-4月进一步提升到11.1%,其中,商品住宅的新开工面积同比增速更是达到17.5%。

而土地购置面积的同比增速也终于在2017年1-4月实现正增长,同比增速达到8.1%,土地成交价款的同比增速更是从2015年的-23.94%恢复到2016年的19.8%,2017年1-4月达到34.2%;40城市土地成交价款的增速更高,2016年全年的同比增速达到28.6%,2017年1-4月的同比增速进一步提升到39.3%。

结果,新增项目的单位土地成本平均已经占到同期销售均价的50%左右,而即使以2016年的销售速度计算,地产企业的土地储备量平均也已相当于6-7年的销售量。这意味着,一旦销售减缓,库存压力将重新上升,而去库存的同时,新增的高成本土地项目削弱了企业未来的低谷抗冲击能力。

此外,货币政策刺激了销售复苏,但地产市场的结构性矛盾却日益升级,而销售的复苏可能让这些被掩藏的结构性问题进一步激化。

结构问题之一:商业地产施工面积10倍于年销售面积

复苏的不仅是住宅市场,2016年,全国办公物业的销售面积达到3826万平米,同比大增了31.4%,销售金额达到5484亿元,同比增长了45.8%;2016年,零售物业的销售面积达到1.08万亿平米,同比增长了16.9%,销售金额达到1.06万亿元,同比增长了19.6%。2017年1-4月,在住宅市场的限购限贷政策下,投资性需求进一步转向商业物业市场,推动办公物业和零售物业的销售继续维持高增长,1-4月办公物业的销售金额同比增长了50.4%,零售物业的销售金额同比增长了41.4%,但随着各地对商住物业的一系列限制性措施的落地,预期商业物业的销售也将被抑制;而“缩表”下,投资性需求的整体萎缩将对商业物业产生更大冲击。

另一方面,虽然销售在增長,但库存压力依然高企。2016年,全国办公物业的施工面积同比又增长了6.01%达到3.5亿平米,相当于同期销售面积的9.16倍,而零售物业的施工面积同比也增长了4.46%达到10.46亿平米,相当于同期销售面积的9.67倍。虽然库存比例较2015年年底有所降低,但近10年的存货仍然预示着巨大的销售压力和招租压力。

在存货压力下,2016年,商业地产市场的新开工面积同比增速首次低于住宅市场,2016年全国办公物业的新开工面积同比减少了2.3%,零售物业的新开工面积同比减少了0.9%,均低于同期住宅市场8.7%的新开工面积同比增速;但2016年全年仍有6415万平米的办公物业和2.23亿平米的零售物业开工,2017年1-4月又新开工了1709万平米的办公物业和5673万平米的零售物业。

全国在建商品房中,商业地产(含办公物业和零售物业)的面积占比从2008年的13.9%上升到2016年年底的18.4%,而投资额占比则从2008年的14.1%上升到2016年的21.8%。

部分城市的存货压力更大,除北上广外,成都、郑州、南宁2016年新开工的办公物业面积都在200万平米以上,而海口、南宁、昆明、长沙、沈阳等城市2016年新开工面积的同比增幅在100%以上;在零售物业方面,重庆2016年一年的新开工面积就达到900万平米,成都和郑州的新开工面积也都在500万平米以上,西安、长沙也超过了300万平米,而济南、海口、三亚等城市零售物业新开工面积的同比增幅都在100%以上。

存量方面,截至2016年12月底,北京在建办公物业面积为2447万平米,上海2181万平米,杭州1467万平米,广州1076万平米;二线城市中,成都、重庆的在建办公楼面积也超过了1000万平米,而银川、沈阳、天津、海口等城市的在建办公楼面积则超过了这些城市年销售面积的20倍,未来,一旦销售有所下滑,这些城市的写字楼市场将面临更大的销售压力。

零售物业方面,截至2016年12月底,北京的在建商业营业用房面积达到1355万平米,上海1991万平米,杭州1424万平米,广州1226万平米;二线城市中,重庆、成都、西安、苏州、合肥、郑州、昆明、长沙、沈阳、武汉、天津、青岛、长春等城市的在建商业营业用房面积均在1000万平米以上,其中,重庆在建的商业营业用房面积高达4194万平米,成都也超过2500万平米,而太原、深圳、西安、大连、沈阳、济南、海口等城市在建商业营业用房面积也都超过了年销售面积的20倍以上,未来这些城市销售和招商的压力都将大幅上升。

结构问题之二:土地成本升高挤压利润空间

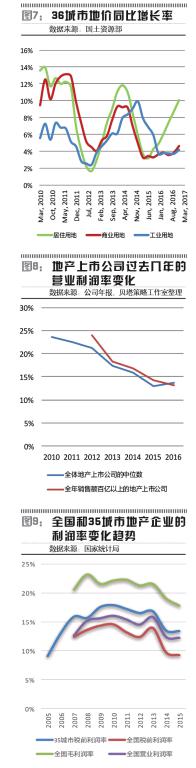

国土资源部的数据显示,2016年,105城市居住用地的地价同比上升了7.9%,商业用地的地价同比上升3.1%,工业用地的地价同比上升2.9%;2017年一季度,居住用地的地价同比又上升了2.1%,2016年以来的累计涨幅达到10.1%。

其中,一线城市居住用地的平均地价累计上涨了23.5%,达到22624元/平米,二线城市居住用地的平均地价累计上涨了9.2%,达到5802元/平米,三线城市居住用地的平均地价累计上涨了6.6%,达到2552元/平米。

具体到各城市,截至2017年一季度末,北京居住用地的平均地价同比上升19.8%,达到61072元/平米,2016年以来累计上涨了25.3%;上海居住用地的平均地价同比上升24.7%、达到47701元/平米,2016年以来累计上涨了33.4%;深圳同比上升8.7%、达到47798元/平米,2016年以来累计上涨了13.1%;广州同比上升38.7%、达到40545元/平米,2016年以来累计上涨了43.8%。

而二线城市平均的地价涨幅要显著低于一线城市,平均只有9.2%,但其中,苏州、厦门、南京、太原、合肥、济南等城市的同比地价涨幅都在20%以上,厦门的平均地价更是达到29407元/平米,直追一线城市;与之相对,哈尔滨、昆明、西宁、长春、银川等城市的平均地价涨幅不到3%;三线城市方面,平均的地价涨幅更小,为6.6%。

在此背景下,地产上市公司2016年新增土地储备的平均单位成本则达到7900元/平米(中位数为6850元/平米),新增土地储备的单位成本平均相当于当期销售均价的54%(中位数为44%);其中,销售额在百亿元以上的地产上市公司,2016年新增土地储备的平均单位成本约为8200元/平米,新增土地储备的单位成本平均相当于当期销售均价的55%;而2016年地产上市公司的新增购地支出平均也已相当于同期合同销售金额的55%,这不仅占压了企业的大量资金,还导致行业整体的利润率呈下降趋势,未来,一旦房价停止上涨,甚至掉头向下,许多企业将面临亏损压力。

结构问题之三:低谷中八成地产上市公司面临再融资风险

土地成本的大幅上升和商业地产的过量供给还导致了地产行业的另一个问题,就是投资回收周期的延长。

2016年,销售的复苏也让地产上市公司投资回收周期的中位数缩短到27个月,但低谷中仍将延长到54个月,而全国地产企业当前的投资回收周期平均达到39个月,低谷中将超过5年。

与之相对,地产企业平均的债务资金期限仍维持在2年左右——截至2016年年末,地产上市公司平均有20%的资金来自预收款,23.5%来自各项应付款,10%来自短期借款,15%来自长期借款,9%来自长期债券,1.5%来自永续资本证券,22%来自权益资本。

虽然,债券的占比有所提升,但由于大部分境内债券都附有存续期内的投资人回售条款,所以这些债券真实的期限平均只有2-3年;而永续资本证券由于票面利率较高,且随着持有期的延长票面利率还面临大幅上升的压力,所以,真实的存续期一般也不超过3年。

结果,剔除预收款后,上述债务的平均期限约为24個月,并在2018-2019年面临境内债券的集中到期或回售压力,仅上市地产公司层面,2018年就有近4000亿元的债券到期或可回售,2019年又有总额3500多亿元的债券面临到期或回售压力。

由于债务期限普遍短于当前的投资回收周期,更短于低谷中的投资回收周期,这就意味着,当债务到期时,项目资金还没能回笼,从而使地产企业面临再融资缺口。

根据我们的测算,即使在2016年的周转速度下,也有48%的地产上市公司面临短债长投的期限缺口问题,26%的企业面临1年以上的资金缺口;而在低谷中,面临期限缺口的企业比例将上升到84%,其中71%的企业将面临1年以上的资金缺口,51%的企业将面临两年以上的资金缺口,再融资压力仍很大。

截至2016年年底,127家地产上市公司(A+H)平均的现金持有比例(算术平均)为16.2%,高于2015年年底13.7%的现金持有比例,更高于2014年年底12%的现金持有比例;但127家公司平均的净负债率(算术平均)已从2013年年底的85%上升到2015年年底的98%,2016年末只是略降低到97%;净负债率的中位数则从2013年年底的65%上升到2015年年底的75%,2016年年底略降低至74%。因此,虽然地产企业手中的现金有所增长,但负债率却并没有降低。

负债结构方面,短期借款在总带息负债中的占比从2014年年底的35%降到2016年年底的28%,结果,127家地产上市公司未来1年平均有相当于总资产10%的短期资金富余。但由于多数债务仍将在未来2-3年内到期,所以企业的中期资金缺口(未来2-3年的资金缺口)仍占到总资产的17.5%。

其中,有21家公司面临相当于总资产10%以上的短期资金缺口;有60家公司面临相当于总资产20%以上的中期资金缺口,占比47%;还有35家公司面临相当于总资产30%以上的中期资金缺口,占比28%。

上述资金缺口意味着地产企业在不扩张的情况下,现有债务也必须通过再融资才能维持资金链平衡,平均的再融资比例至少要达到50%以上才能维持现金流平衡。长期资金匮乏、期限结构错配已成为制约地产行业转型和可持续发展的第三个重要因素。

部分企业信用风险暴露和信用成本上升加速

地产行业最重要的几项成本,土地成本、税收成本和融资成本,土地成本的占比持续上升,融资成本虽然在2015年、2016年有所降低,但在货币政策收紧、金融机构“缩表”的背景下,已开始反弹;而地产企业的“扩表”与金融机构的“缩表”更加速了部分企业信用风险的暴露。

2017年一季度末,商业银行不良贷款余额达到15795亿元,较2016年年底又增加了67亿元,虽然不良贷款率维持在1.74%的水平,但表外业务风险正在积聚,银行理财产品的纠纷日渐增多,而频繁爆发的债券违约事件也增加了银行理财的潜在风险。

债券违约方面,2014年只有6只债券违约,2015年23只,2016年上升到79只、涉及34家企业,违约总规模达到403亿元,2016年还发生了首单资产支持证券的违约事件;2017年1-4月又有12只债券违约,预期随着2017-2018年债券的集中到期,信用风险的暴露概率将进一步增大——2017年共有12223只债券到期,到期规模超过10万亿元,1%的违约概率就意味着千亿元违约规模。

而在信托市场上,2016年共发生了14起兑付危机,其中,湖州港城置业、北京星城置业等多起违约事件都涉及到不动产的信托纠纷。

随着信用风险的暴露,信用利差也在扩大。在同业拆借市场上,1年期AA-债券与AAA+债券的信用利差虽然从2016年年初的2.30个百分点缩小到2016年11月时最低0.70个百分点,但到2017年5月底又扩大到1.29个百分点,AA-债券的到期收益率也从2016年11月时最低的3.65%反弹至2017年5月底的5.71%。

3年期债券的信用利差更大,3年期AA-债券与AAA+债券的信用利差从2016年年初的2.65个百分点缩小到11月时最低1.68个百分点,但到2017年5月底又扩大到1.84个百分点,而AA-债券的到期收益率也从2016年11月时最低的4.66%反弹至2017年5月底的6.58%。

未来,如果信用风险进一步暴露,信用利差可能进一步扩大,地产企业的信用成本也将随之上升。

无杠杆化利润率的降低和权益占比的降低削弱了潜在的低谷抗冲击能力

2016年的销售复苏,使地产企业的利润率和周转率都出现短暂回升。

其中,地产上市公司毛利润率维持在21.0%左右,但由于费用率,尤其是财务费用的显著降低,使上市公司营业利润率的中位数从2015年的12.9%上升到13.7%,平均的营业利润率则从2015年的9.2%上升到12.1%。

但在土地成本和信用成本的双重压力下,地产企业的利润率整体呈下降趋势,上市地产公司营业利润率的中位数已经从2010年的23.5%降至2016年的13.7%,平均的营业利润率则从2010年的24.5%下降到2016年的12.1%。而销售额百亿元以上的地产上市公司的平均营业利润率则从2015年的14.2%下降到13.1%,相较于2012年平均24%的营业利润率已经降低了11个百分点。

如果再加回资本化利息支出部分,则上市地产公司无杠杆化营业利润率的中位数将从2015年的22.3%进一步降低到2016年的18.5%,平均的无杠杆化营业利润率也从2015年的19.8%下降到17.9%;这意味着未来如果融资成本上升,杠杆化的营业利润率将进一步降低,即,除非售价持续上升,否则新增项目的高成本土地将削弱企业潜在的低谷抗冲击能力。

周转率方面,2016年的销售增长使周转速度得到明显提升,地产上市公司存量资产周转率的中位数从2015年的0.29倍提高到0.37倍,平均值也从2015年的0.31倍提高到0.41倍,销售额百亿元以上的地产上市公司存量资产周转率的平均值则从0.41倍提高到0.53倍。

但逐步升高的地价侵蚀的不仅是利润率,还使地产企业的前期投资压力增大,潜在的投资回收周期延长、周转速度减缓,尤其是当房价滞涨甚至出现下跌的情况下,土地成本在销售均价中的占比过高,企业将被迫推迟开盘,使投资回收周期进一步拉长。

此外,投资物业占比的上升也减慢了地产行业的资金周转速度,当前上市地产公司投资物业的总值已达到1万多亿元,再加上2000多亿元的固定资产,投资物业及固定资产总值已相当于上市地产公司资产总额的12%(剔除万达商业)。

结果,地产上市公司存量资产周转率的中位数从2009年的0.44倍降至2015年的0.28倍,虽然在2016年恢复到0.37倍,但我们预期这只是一个暂时现象,未来的市场低谷中行业平均的存量资产周转率可能降低至0.18倍,较2008年金融危机期间(0.26倍)还低;而销售额在百亿元以上的地产上市公司平均的存量资产周转率虽然也在2016年暂时恢复到0.53倍,但预期低谷中仍将降低至0.29倍,行业整体不改周转速度的下降趋势。

半数以上地产公司投资回报率不敌债务融资成本

2016年行业平均的利润率和周转率有所恢复,相应的市场平均的投资回报率也有所上升,上市地产公司2015年平均的投入资本回报率(ROIC)已降至8.3%,2016年(年化)略升高至8.5%;在财务杠杆的放大作用下,期末摊薄的净资产回报率(ROE)则从2015年的6.4%上升到8.9%,但较几年前14%以上的ROE已大幅降低。

另一方面,虽然地产上市公司平均的综合债务融资成本已从2015年全年的9.1%降低到2016年的7.8%,但上市地产公司中仍有43%的企业2016年的投入资本回报率低于债务融资成本,从而使股东回报低于了债权人回报。

2017年,随着销售增速的减缓,地产企业的周转率和利润率将再度面临下降的压力,而融资成本的上升将使更多地产企业面临投资回报不足以覆盖债务融资成本的问题——预期行业低谷中,半数以上的地产企业其投资回报率都不足以覆盖债务融资成本。

结论:地产企业的“繁荣陷阱”

2016年,在宽松货币政策的刺激下,全国商品房的销售面积同比增长了22.5%,销售金额同比增长了34.8%;但繁荣的背后,除了“馅饼”,还有“陷阱”,在销售增长的刺激下,地产上市公司的总资产增长了33%,带息负债增长了32%,权益资本却只增长了17%,扩表的背后主要是负债的推动。相应的,虽然2016年的销量有所增长,但地产上市公司的土地储备总量仍相当于6-7年的销售量。

地产企业的“扩表”也拉动了地价的上涨,新增项目的单位土地成本平均占到同期销售均价的50%左右,结果,虽然一线城市的销售均价平均上涨了27.3%,二线城市的销售均价平均也上涨了13.4%,且地产上市公司平均的综合债务融资成本(含汇兑损益)从上年的9.1%下降到7.8%;但上市地产公司平均的毛利润率(扣税后)仍维持在21%左右,无杠杆化核心利润率的中位数还从上年的22.3%下降到18.5%,只是由于融资成本和费用率的降低才使得营业利润率从上年的12.9%上升到13.7%。

但是,進入2017年以后,整个金融行业开始大规模“缩表”,融资成本重新上升,销售速度则有所放缓,这意味着,预收款的占比将有所下降,而此前扩张的资产负债表将主要依靠债务来支撑,净资产占比持续降低;而在地价上涨、无杠杆化核心利润率下降、信用成本上升的背景下,利息支出的增加将进一步侵蚀利润空间。

结果,经历了2016年的繁荣后,整个地产行业的低谷抗冲击力非但没有上升,还进一步被削弱,上市公司平均能够承受的最大降价幅度从2015年的24.7%下降到2016年底的21.7%。此外,2015-2016年发行的大量境内债券,将在2018-2019年面临集中到期或回售的压力,在金融机构“缩表”背景下,行业低谷中将有80%以上的企业面临再融资风险。

显然,当地产企业的“扩表”遭遇金融机构的“缩表”时,繁荣的背后是一个危险的“陷阱”。

作者为北京贝塔咨询中心合伙人,微信公众号为“杜丽虹另类金融说”