我国互联网私募股权融资平台融资效率的影响因素研究

2017-06-19韩俊莹

谭 璐,韩俊莹

(湖南大学金融与统计学院,中国 长沙 410079)

我国互联网私募股权融资平台融资效率的影响因素研究

谭 璐,韩俊莹

(湖南大学金融与统计学院,中国 长沙 410079)

以大家投和天使汇两个互联网平台为例,研究我国互联网私募股权融资平台融资效率的影响因素.发现领投金额比例、出让股份比例、被收藏数、创始人学历、成功抢投人数都因素都正向地且不同程度地影响融资效率.同时就影响程度而言,领投完成比率的影响最大,成功抢投人数影响最小.认为项目发起人应该通过提高出让股份比例来吸引投资者投资;融资平台应融合发起人项目执行结果来评价发起人的信用;投资者选择项目时应更加关注项目管理者的投资经验以及项目本身是否有多元化的人员配备;监管部门应修改或者出台新的相关法律法规,以立法的形式确保互联网私募股权融资的合法性.

互联网私募股权融资;融资效率;影响因素

近年来随着国家经济金融的逐步强劲,灵活的金融市场催生了民间借贷、影子银行之类的金融中介,金融脱媒现象日益明显,互联网金融蓬勃发展.自2009年始,互联网私募股权融资随着Kick Starter的创立在美国兴起,并于2011年进入中国市场.2013年,中国出现了第一起互联网私募股权融资(曾被称作股权众筹)案例.

互联网私募股权融资指的是融资者基于互联网渠道,面向特定普通投资者,以非公开的形式出让一定比例的股份,投资者通过出资入股公司,获得未来收益的融资模式.具有投资门槛较低、项目形式多样、参与性较广等特征.我国的互联网私募股权融资在初期,是以股权众筹的名义出现人们的视线里.2015年8月,中国证监会致函各省级人民政府,规范通过互联网开展股权融资活动,同时布署对通过互联网开展股权融资中介活动的机构平台(以下简称“股权融资平台”)进行专项检查.同时,人民银行等十部委发布《关于促进互联网金融健康发展的指导意见》(银发〔2015〕221号,以下简称《指导意见》).《通知》和《指导意见》定义“股权众筹融资主要是指通过互联网形式进行公开小额股权融资的活动”,具有“公开、小额、大众”的特征.而我国的曾经具有私募性质的股权众筹的全部被重新定义成私募股权融资.至此,具有“非公开”性质的互联网私募股权融资才真正与股权众筹分离开来.现在我国互联网股权融资平台除了正在申请股权众筹试点的京东东家、苏宁金融、蚂蚁达客、前海众筹、云筹未来有可能成为股权众筹平台外,都是互联网私募股权融资平台.

小微企业是我国创新发展的源泉.但是由于融资门槛和融资规定的限制,加上小微企业持有很多处于种子期的创业项目,使得外部资本不愿意冒巨大风险进入项目.互联网私募股权融资这种创新融资模式的发展,开创了互联网时代小微企业融资的新路径,有利于拓宽小微企业融资渠道、提高投融资效率、支持创新企业发展和完善多层次资本市场体系.

在互联网这种新型媒介的作用下,互联网私募股权融资的红利息吸引了众多小微企业.在同一平台上有众多的项目发布,而其实际融资的效果也各有差异.同一平台不同企业项目的融资目标完成度的差距仍然很大.有的企业项目可以实现超额融资,而有的项目却无人问津.因此,研究互联网私募股权融资平台融资效率的影响因素,可以帮助通过互联网私募股权融资平台进行融资的企业围绕相关影响因素更好的完善项目,提高项目吸引力,从而提高项目融资效率,为中小企业获得足够融资发展提供参考依据.同时可以帮助投资者更好地了解项目,并选择有投资前景、预期回报率高的项目进行,因此具有较大的现实意义.

1 国内外相关研究

在融资方式的选择方面,Martin[1]认为硅谷私募股权投资的发展与大量私募股权投资家和创业企业家的存在对硅谷创业文化与创业经济的形成起到了不可或缺的作用.陈家洪[2]提出了风险投资与私募股权投资对于高科技企业具有举足轻重的作用.向群[3]的实证研究发现,私募股权投资有助于提升公司价值和公司绩效,其行为可带来公司融资结构的优化.段新生[4]认为,私募股权投资可以帮助高科技中小企业解决自身融资难的问题,同时可以为公司的经营管理提供有力支持.

在私募股权融资的融资效率及影响因素方面,刘力昌等[5]认为除了基本的财务指标,领导班子的基本素质、管理水平、创新能力等人力资本部分也应作为融资效率的重要参考指标.并且,在互联网私募股权融资中,在项目中享有最大股权的创始人作为项目发起人和所有人,其相关的背景在一定程度影响到了项目的发展和融资效率.董事会规模对应于私募股权融资的创始人团队规模.因此,笔者在后文将创始人团队规模作为了私募股权融资备选的影响因素进行分析.在互联网私募股权融资的融资效率中,股权集中度也是重要影响因素之一.杜莹等[6]研究了股权集中度与相关绩效、效率指标的关系.

总的来说,互联网私募股权融资是近3年才出现并发展起来的新兴融资方式,学术界的分析研究较少,而且其独特的融资渠道和领头的融资模式也使得其与一般企业融资相区别.目前的相关研究都是针对线下企业的融资问题.而结合互联网后,融资的方式、对象等都会与线下的差别较大.所以,有必要对互联网私募股权融资的影响因素进行分析,从而为投资者、平台方和融资者提供参考,改善融资效率.

2 我国互联网私募股权融资平台发展现状

我国互联网私募股权融资起步比较晚,2011年7月推出的点名时间是第一家相关平台.此后众筹的发展可谓如火如荼.2014年是互联网非公开股权融资的元年,其间众多的股权融资平台涌现出来.截止2015年12月31日,平台的数量从2013年的29个增长至283个,年复合增长率(CAGR)达到了212%.

互联网私募股权融资模式作为一种复杂且具创新性的融资模式,推动了普惠金融的发展.互联网私募股权融资极大地降低了初创企业的进入门槛,提高中小型企业股权融资的成功率.另外,这一模式使得中小企业可以用股权换取现金流,一定程度降低中小企业信息不对称和交易费用,有效降低中小企业的运营风险和融资成本.同时,也能很好满足投资者的投资需求,扩展理财途径.从2014年开始,股权融资的数量有了突飞猛进的增长.至2015年12月31日,融资额度达到114.24亿元.较2014年增长429%.在2015年全年来看,据盈灿咨询统计,全国互联网投融资额达到了114.24亿元.互联网私募股权融资以51.90亿元的高额占到了总融资额的45.43%.从总体融资效率来看,2015年我国互联网私募股权融资平台的实际融资总额为271.19亿元,而其融资效率(认投完成率)只达到了19.14%.相比于奖励众筹的26.8%和公益众筹42.95%来说相对较低,因此在如此庞大的互联网私募融资需求下,提高各个项目的融资效率也很有必要.

3 实证分析

3.1 变量选择

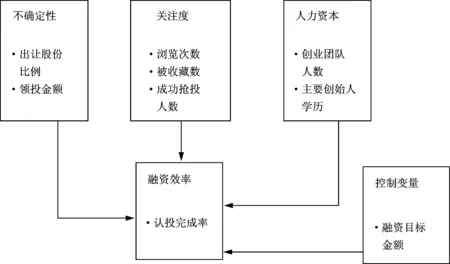

平台公布的信息(即投资者接收到的信息)与项目的信息具有不对称性,不充分的信息会导致柠檬市场的产生.要了解私募股权融资平台的融资认投效率,投资者需要充分了解信息,从而对项目进行投资.本文提炼投资者在投资过程中考虑的因素,包括出让股权比例、领投金额比例、浏览次数、被收藏数、成功抢投人数、创业团队人数、主要创始人学历,并根据性质将这些因素分为不确定性、关注度和人力资本三类;另外,本文选取目标融资额作为控制变量,形成了如图1所示的影响因素指标体系.

图1 研究框架Fig.1 Research framework

选取认投完成率作为被解释变量.认投完成率越高,表示融资能力越强,融资效率越高.部分学者在研究中,也选择使用该指标来度量融资效率.Zheng,Li和Wu[7]的研究中提到融资总金额如果大于等于融资目标,投资金额才会转账给创业者,因此认投完成比率可以融资效率的有效度量方式.郑海超和黄宇梦等[8]也提到了用认投完成率作为融资效率的度量方式,使用确定性、投资风险、人力资本3个维度构建理论模型,得出这些因素对融资效率产生正向影响.

出让股份比例指的是筹资公司拟在合作达成后转让的股份总比例.出资者按照自己的出资额的比例对股份进行划分.并以持股比例进行分红.领投金额指的是领投人投资的金额量.领投人一般是专业的VC或者投资机构,其具有一定的权威性和专业性.在对平台项目进行研究后,领投人会决定是否领投和领投的金额.领投人领投结束后,其他投资人作为LP再进行投资,直至项目约定筹资时间结束.领投人的投资金额也可能是融资效率的重要影响因素.

浏览次数、被收藏数和成功抢投人数是体现关注度的重要组成因素.浏览次数指的是平台项目被浏览的次数.被收藏数也是和浏览次数一同体现在公布的项目详细信息里.大家投和天使客都对此进行了公布.一般来说浏览数越高,项目的可能越吸引人,项目受关注度可能越高.而被收藏数则比浏览次数更加直接表达了投资者的兴趣.一般被收藏的项目表示收藏者有比浏览者有高的关注,项目更加可能取得支持.成功抢投人数指的是在项目截止日前最终进行了投资且被投资接收的投资者人数.通常,受关注度高的项目更有可能获得投资支持.

创业团队人数指的是公司主要创业团队人数,通常是公司的几个主要高管.这两个变量代表了项目的人力资本.创始人学历指的是持股最高的创始人的学历水平.我们用1、2、3、4表示创始人的学历水平.1、2、3、4分别表示初中文化、高中文化、大学文化、大学以上文化.

3.2 数据样本的选择

选择大家投和天使汇两个平台共计78组数据,并进行标准化处理.大家投和天使客是国内比较权威且披露项目比较全面的互联网私募股权融资平台.而且也是使用我国有代表性的“领投+跟投”模式项目融资平台.样本数据的描述统计信息见表1.

表1 样本描述

3.3 研究模型的设定

初步设定如下多元线性回归模型:

Yi=β0+β1X1i+β2X2i+β3X3i+β4X4i+β5X5i+β6X6i+β7X7i+β8X8i+μi,i=1,2,3,…,n.

其中Yi,X1i,X2i,…,X7i分别指的是认投完成率、出让股份比例、浏览次数、被收藏次数、创业团队人数、学历、成功抢投人数.X8i是控制变量,代表目标融资金额.

3.4 多重共线性检验

本文通过检验是否存在多重共线性来进一步筛选变量.因为X8是控制变量,不是本文主要的研究对象,所以在进行多重共线性的分析时,没有考虑X8.

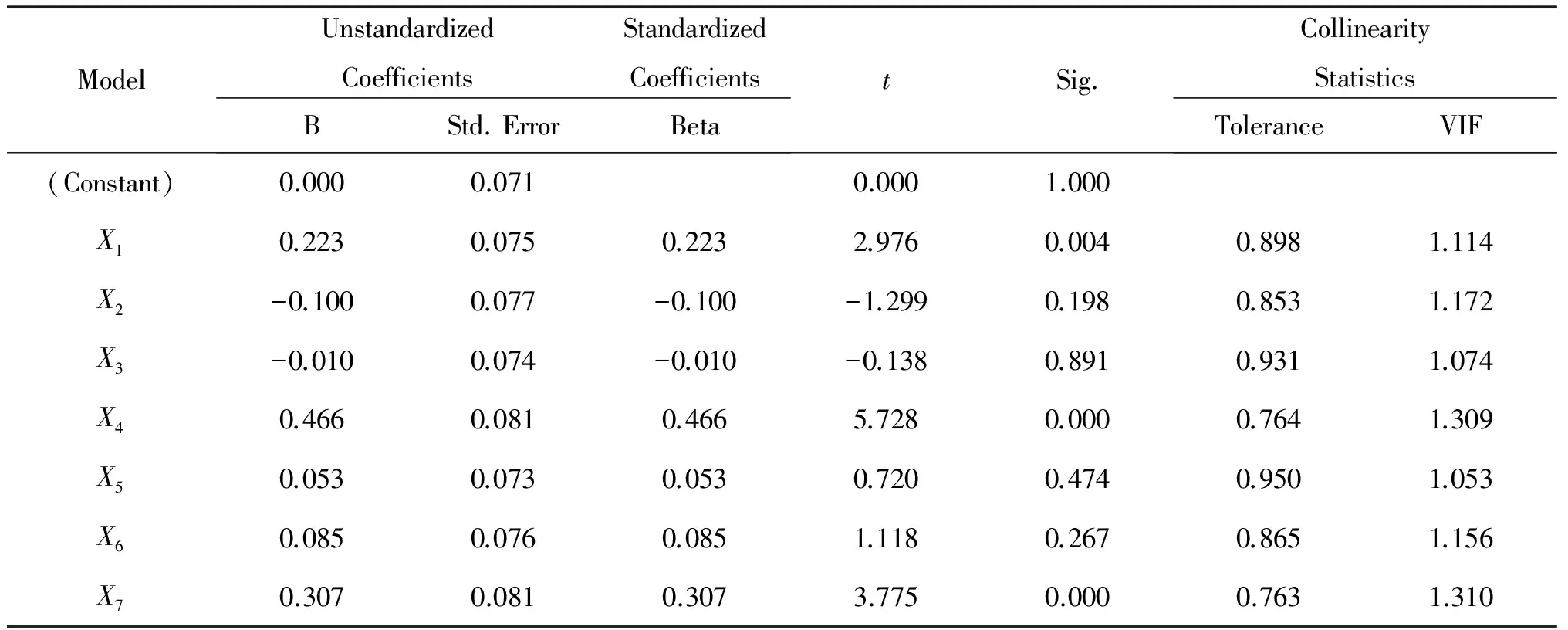

根据SPSS软件分析,得出结果见表2~3.

表2 共线诊断结果

a.Dependent Variable: Zscore(Y)

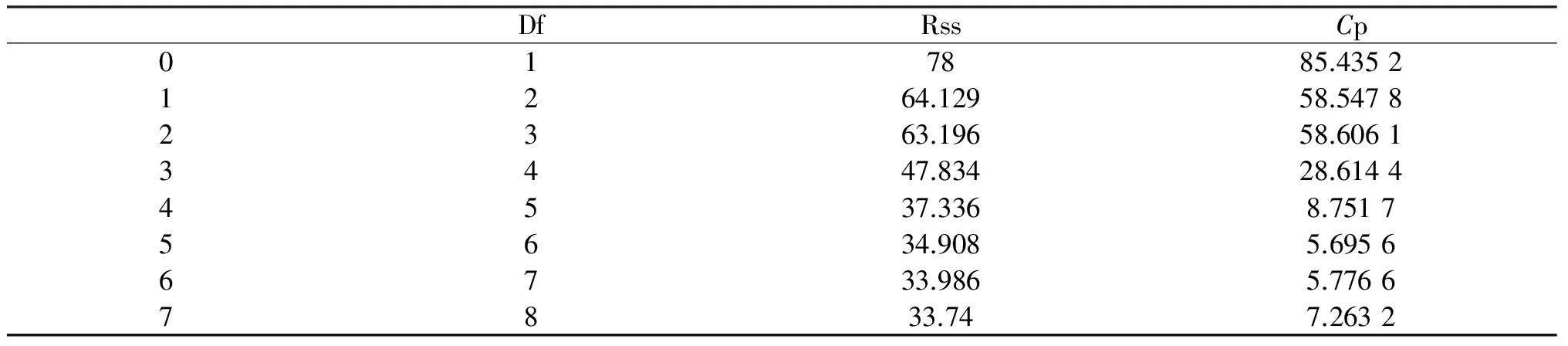

表3 系数相关性分析结果

容差(tolerance)≤0.1或方差膨胀因子VIF≥10,则说明自变量间存在严重共线性情况.从相关性矩阵中明显得知,X7与X3具有比较强的相关,所以其中一个变量可以由另一个变量线性表示出来.但是通过理论分析,X7代表的成功抢投人数比X3代表的浏览次数更为重要,因为项目浏览可能只是通过项目标题吸引投资者进入项目查看,但是成功抢投人数直接表达了确定的参与量,所以初步来看X3是不显著的,可以筛选掉.

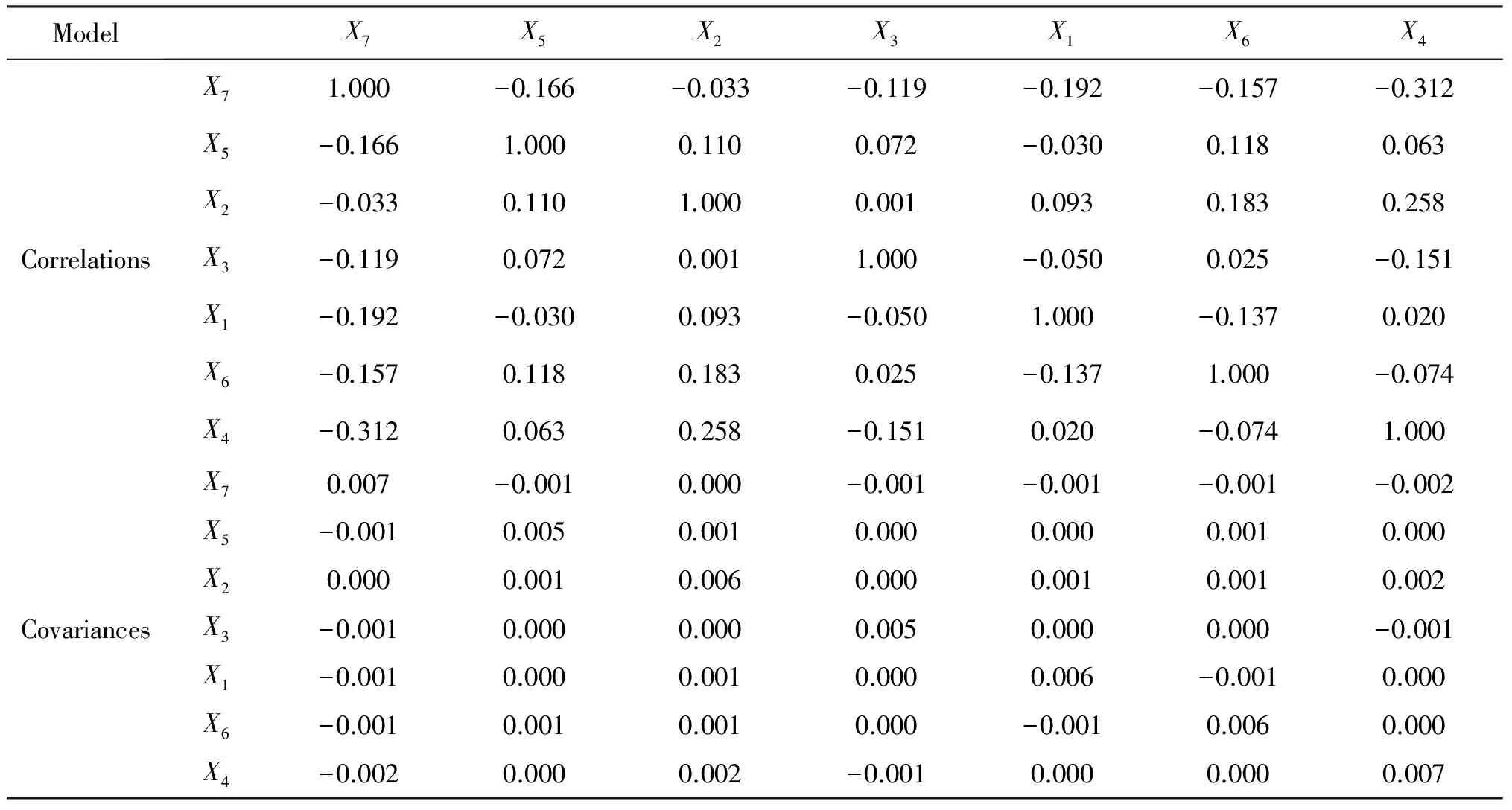

3.5 Lasso变量选择

Lasso的基本思想是在回归系数的绝对值之和小于一个常数的约束条件下,使残差平方和最小化,从而能够产生某些严格等于0的回归系数,得到解释力较强的模型.Lasso实质上就是一种逐步回归,可以被作为进行变量选择的一种方法.通过Lasso进行选择,画出如图2所示图形.

图2 Lasso回归图形Fig.2 Lasso regression

运用R提供的算法,进行Lasso回归,得到回归结果(表4).

表4 Lasso回归结果

Cp是用来衡量多重共线性的统计量,因而,其数值越小越好.从表4可以看出,选取到第5个变量时,Cp值为最小,此时Cp=5.695 6.表明最终应留下5个变量使得模型达到最好效果.从图2可以看出,X2、X3和X6三个变量的影响效果比较接近.进一步通过与共线性诊断结果相结合,选取X1,X2,X4,X6,X7为最终解释变量.

3.6 多元线性模型回归

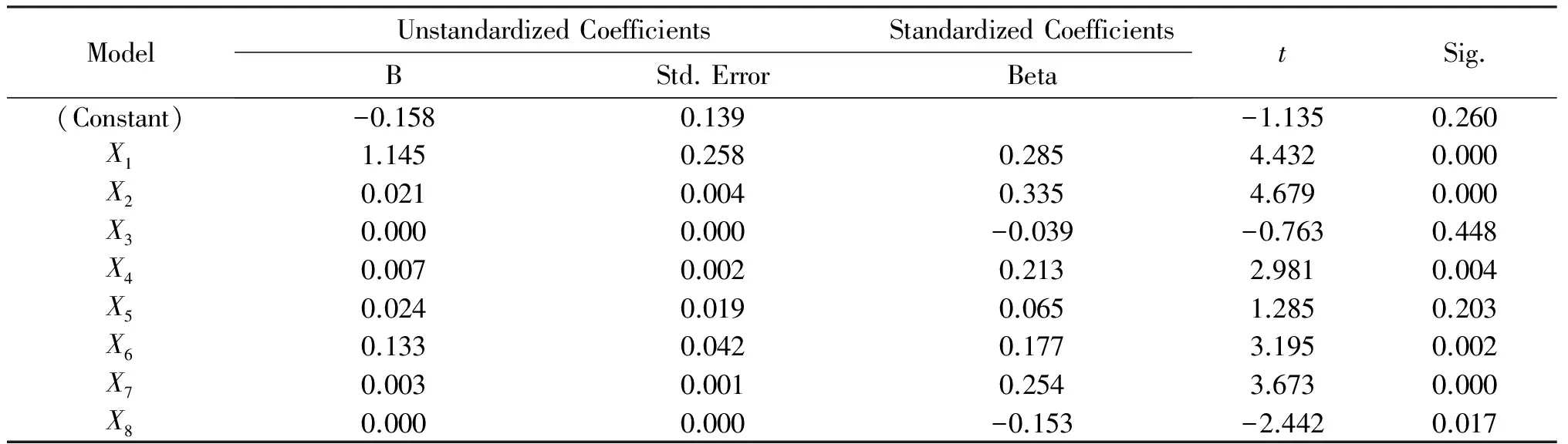

采取普通最小二乘法(OLS)进行参数估计,结果如表5.在α=10% 的显著性水平下,去除p值大于0.05的自变量,得到回归结果如表5~表6:

表5 线性回归结果

表6 方差分析结果

3.7 实证结果分析

根据回归结果分析,F=42.131,P=0,说明解释变量整体对模型有解释能力,领投金额比例、出让股份比例、被收藏数、创始人学历、成功抢投人数都正向地且不同程度影响到认投完成率.可以看出,各项因素按照领投完成比率、学历、出让股份比例、被收藏数、成功抢投人数的顺序对融资效率的影响程度递减.领投完成率对融资效率的影响最大.领投完成率的提高会正向影响认投完成率,从而影响融资效率.X1,X2,X4和X6在α=5%的条件下显著,X7在α=10%的情况下显著,表明这几个变量分别都显著影响被解释变量及融资效率的大小.项目主要创业者学历是影响认投完成率的重要指标.人力资源很大程度影响项目的质量和项目后期效果.在单因素方差分析中可以看出,认投完成率与主要创始人的学历高低正相关.即一个项目主要创始人的学历越高,其往往有更广博的理论知识,可以用较为逻辑合理的方式去分析问题,用高新的科技概念创造出高预期收益的创新性项目,并吸引投资者投资.所以项目如果想要获得充分融资,有高学历、高教育水平的创业团队也至关重要.

被收藏数和抢投人数直接可以反映出项目的受关注程度.未来回报率高、有良好的融资途径的项目会更加受到投资者的追捧,其项目往往可以得到满额或者超额的融资,即认投完成率也比较高.在Lasso回归中也可以看出其对结果的影响显著.

出让股份比例是很重要的指标,这显示了筹资者对项目收益的可实现性的预期,也是以此吸引投资的重要方式.方差分析中可以看出,从未满额组到满额组到超额组,出让股份比例的差异显著,超额组的出让股份比例往往最高.通过分组样本回归结果也可以看出,出让股份比例越高,越容易提高融资效率.可以发现,提高出让股份比例是增加融资效率的重要手段.通过项目提高出让的股份比例会显示出其对自身项目的信心,投资者也会因为提高的潜在未来收益增加对项目的投资.

领投金额比例对认投完成率也有较为显著的影响.领投人是专业VC、或者进行过多年投资经验的相关机构或个人,具有较好投资眼光.其领投比例代表了其对项目的信任度.如果领投人看好这个项目的回报,其领投金额比例多,出于对领投人的信任,投资人倾向于更多的投资,那么认投完成率也会相应提高.

4 政策建议

首先,项目发起人(融资方)应该认真对待每一次筹资项目,尽可能全面地考虑影响项目融资效率的因素.要注重提高项目预期质量,进行更为广泛的宣传,从而提高收藏数量,进而提高融资效率.另外也可以通过提高出让股份比例来吸引投资者投资,增强融资成功的可能性.此外,融资方要经常并且及时在筹资期间与他人互动,多参与他人的项目,并且多吸引筹资平台的其他人对项目进行筹资,从而提高抢投人数来提高融资效率.为了降低投资人的不确定性.融资者需要在融资过程中加快项目的更新,包括市场状况、盈利情况.并且融资者应该更多的在项目中介绍其团队参与者、股东人数、并且突出项目创办人的学历,良好的学历背景可以吸引投资者的加入.

其次,融资平台要完善发起人信用评价,不仅仅通过展示其融资失败或成功历史,而要进一步融合发起人项目执行结果来评价发起人的信用.在投资前,平台可以对投资者进行投资前教育和测评.通过长尾汇聚的巨额资金,有大量的风险.通过对投资者进行投资前教育,投资者可以进一步了解到小微企业普遍的风险程度和风险等级.通过对风险进行提示,对投资者进行风险测评,鼓励投资者进行分散化投资从而降低其投资的系统性风险.通过风险测评,投资者可以被有效的筛选,有较强风险承受能力的投资者可以有资格进入市场,防止一些非理性投资者进行盲目投资和跟风投资.

再次,投资者在进行项目选择时,应更加关注项目管理者的投资经验以及项目本身是否有多元化的人员配备.由于项目的人力资本部分对项目的融资效率有正影响,所以投资者也可以通过查看项目是否有良好教育背景的管理者来确定是否进行投资.另外,中国的投资者对信息的接受反应的灵敏度不高.奖励式为主的国内私募股权融资的期货式回报形式让国内投资者对投资的方式和回报形式、回报路径不甚了解.我国投资者需要进一步强化投资意识和增强风险意识.对投资者教育的加强和对风险投资意识的提高也是需要进一步努力的方向.投资者的整体素质和水平的提高将有利于减小项目的风险,进一步吸引其他投资者进入市场,从而推动私募股权融资的发展.

最后,监管部门应修改或者出台新的相关法律法规,以立法的形式确保互联网私募股权融资的合法性.通过法律法规的制定明确互联网股权类融资平台的监管体系及其职责.完善法律法规是发展私募股权融资的前提.美国有JOBS法案,对私募股权融资方面进行定义和要求,而我国在这方面的法律还处于空白,相关的法律环境还不成熟,这样可能增长平台融资风险.目前的重点在于建立相关的法律法规政策,规范平台运营,明确投资项目合法、合格投资者的相应条件,避免触及证券法的“红线”,对信息披露、项目完成后管理和相关的退出机制进一步完善制度安排.

[1] MARTIN K. Understanding silicon valley: the anatomy of an entrepreneurial region[M]. Stanford: Stanford University Press, 2000.

[2] 陈家洪.江西科技型中小企业发展中的风险投资与私募股权投资支持研究[J].求实,2009,59(3):60-63.

[3] 向 群.私募股权投资对成长型公司的影响——基于中小板上市公司的实证研究[J].金融与经济,2010,38(1):50-52.

[4] 段新生,蓝玉莹.高科技中小企业私募股权融资探析[J].会计之友,2011,35(10):86-87.

[5] 刘力昌,冯根福,张道宏,等.基于DEA的上市公司股权融资效率评价[J].系统工程,2004,22(1):55-89.

[6] 杜莹,刘立国.中国上市公司债权治理效率的实证分析[J].证券市场导报,2002,27(12):66-69.

[7] ZHENG H, LI D, WU J,etal. The role of multidimensional social capital in crowdfunding: A comparative study in China and US[J].Inform Manag, 2014,51(4):521-532.

[8] 郑海超,黄宇梦,王 涛,等.股权众筹融资绩效的影响因素——基于我国众筹平台的实证分析[J].中国软科学,2015,32(1):130-138.

(编辑 CXM)

Research on the Influence Factors of the Financing Efficiency of Internet Private Equity Financing Platform in China

TANLu,HANJun-ying*

(College of Finance and Statistics, Hunan University, Changsha 410079, China)

Using the least-square method and Lasso model, this paper researches the influence factors of the financing efficiency of internet private equity financing in China through the platform Dajiatou and Angel Crunch. The result shows the ratio of leading investment amount, ratio of the transfer of shares, the number of projects favorited, founder education level and investors number positively affect the financing efficiency of private equity financing. Among all the factors, ratio of leading investment amount is the most important, and the investors number is the weakest. The paper suggests that the project initiators should attract investors by increasing the ratio of the transfer of shares; financing platforms should evaluate initiators’ credit by considering the past projects results of the initiators; investors should attach more importance to the experience of project managers and diversified staff arrangement; regulators should amend or introduce relevant laws and policy to guarantee the validity of the Internet private equity financing.

internet private equity financing; financing efficiency; influence factors

2016-11-15

湖南省教育厅一般资助项目(湘财教指98号)

10.7612/j.issn.1000-2537.2017.03.013

F830.9

A

1000-2537(2017)03-0071-08

*通讯作者,E-mail:564285832@qq.com