机构鉴股

2017-06-07

机构鉴股

电子制造:柔性OLED产业启动迹象明显

天风证券

投资要点:

1、从供需关系看,2017年起进入快速渗透期。

2、需求端,OLED确定性大趋势。

从供需关系看,2017年起进入快速渗透期:供给端产能逐步放量,2016-2020年均产能增长40%+。近日国内深天马、京东方6代OLED产线相继点亮,三星又公布了其位于韩国牙山市的A4工厂OLED产线投资计划。2018年随着京东方和三星,LG以及夏普和台湾面板厂的新产能大规模释放,行业投资将进入高速发展阶段。

需求端,三星->苹果->国产机,手机->车载->可穿戴/ VR,OLED确定性大趋势:今年下半年苹果大概率推出一款OLED旗舰机型,2017年OLED在高端智能机渗透加速。加之随着柔性OLED产能释放,国内中高端机华为、小米、OV跟进,整体OLED的渗透率未来三年内有望提升到40%以上。再考虑可穿戴设备、TV、车载显示屏等相关产品持续增长带来的新兴需求,我们判断整个行业的需求增速也将维持5年以上的高景气。

柔性屏大趋势,柔性OLED打开产业链投资新机会:硬屏->曲面屏->折叠屏->柔性屏大趋势,三星、苹果已经推出折叠屏专利,柔性OLED产能高增长,预计到2020年,柔性OLED占比将从2016年的27%提升至62%。

柔性OLED带来产业链投资新机会:1)柔性OLED,薄膜晶体管基板采用PI膜;保护玻璃采用水氧隔绝膜;2)触控屏由on-cell,in-cell,变为out-cell,传统触控企业重新获益;3)曲面屏盖板由2D或2.5D玻璃变为3D玻璃,而未来折叠屏和柔性屏可能使用膜材作为盖板材料。重点推荐:大族激光、精测电子、联得装备、蓝思科技等。

建筑工程:河北省装配式建筑“十三五”规划出台

国金证券

投资要点:

1、规划明确钢结构比例不低于10%。

2、国家大力推行装配式建筑趋势未改。

5月5日,河北省住建厅印发了《河北省装配式建筑“十三五”发展规划》,明确钢结构比例不低于10%:1)到2020年,全省装配式建筑占新建建筑面积的比例达到20%以上,其中钢结构建筑占新建建筑面积的比例不低于10%;2)到2020年,培育2个国家级装配式建筑示范城市、20个省级装配式建筑示范市(县)、30个省级装配式建筑产业基地、80个省级装配式建筑示范项目;3)计划到2025年,装配式建造方式成为主要建造方式之一,全省装配式建筑面积占新建建筑面积的比例达到30%以上;4)计划在毗邻雄安新区的保定市依托装配式建筑基地企业,打造以服务北京市、雄安新区和保定周边地区为主的装配式建筑示范园区。

国家大力推行装配式建筑趋势未改:1)钢结构住宅房屋具有工期短、施工方便、绿色节能等优势,美国住宅用构件和部品标准化程度几乎达到100%,我国目前装配式建筑占新建建筑比例不到5%;2)近年来国家陆续出台装配式建筑的引导政策:2017年3月住建部《十三五装配式建筑行动方案》提出到2020年,全国装配式建筑占新建建筑的比例达到15%以上,在重点推进地区达到20%以上,积极推进地区达到15%以上,鼓励推进地区达到10%以上;2017年5月住建发布的《建筑业发展“十三五”规划》重点要求大力发展钢结构建筑,引导新建公共建筑优先采用钢结构,积极稳妥推广钢结构住宅。

重点推荐:鸿路钢构、富煌钢构、精工钢构等。

石油石化:中国可燃冰开采全球领跑

招商证券

投资要点:

1、我国首次实现海域可燃冰试采。

2、可燃冰是世界储量最大的替代能源。

我国首次实现海域可燃冰试采。根据国土资源部中国地质调查局的消息,从5月10日,国土资源部中国地质调查局从采气点的可燃冰矿藏开采出天然气,一直持续到5月18日10时,累计产气超12万立方米,实现连续超一周的稳定产气,达到了既定目标,使中国成为全球第一个实现了在海域可燃冰试开采中获得连续稳定产气的国家。

全球的冻土和海洋中可燃冰的储量在3114万亿立方米到763亿亿立方米,全部可燃冰所含有机碳的总资源量相当于全球已知煤、石油和天然气的2倍、剩余天然气储量的128倍,是世界尚未开发的已知的储量最大的替代能源。

中国可燃冰主要分布在南海海域、东海海域、青藏高原冻土带以及东北冻土带,据估算总资源量超80万亿立方米,是可燃冰资源量最丰富的国家之一。整个南海的可燃冰地质资源量约为700亿吨油当量,目前我国调查团队已经圈出南海北部19个成矿区带,仅神狐钻探区内11个可燃冰矿体,控制资源量达到41亿吨油当量;规划2030年进入商业生产阶段。

可燃冰开发受到各国重视,我国领先全球。美国将其纳入了国家级长远计划,每年财政拨款上千万美元;日本自1992年开始关注可燃冰,2013年成功从深海提取出了甲烷,成为世界上首个掌握海底可燃冰采掘技术的国家。我国近20年发展,成为全球首个在海域可燃冰试开采中获得连续稳定产气的国家。

重点推荐:石化机械、石化油服、杰瑞股份、潜能恒信。

LED:产业供需两旺整体业绩亮眼

国信证券

投资要点:

1、LED行业核心财务数据改善明显。

2、LED行业供不应求持续。

LED行业供需两旺,整体业绩纷纷报喜。国内LED行业2016年年报及2017年1季报已发布完毕,整体业绩纷纷报喜。其中2017年1季报中,43家LED上市公司中40家的营收同比增长,35家LED企业1季报归母净利润同比增长,其中净利润大幅增长超过30%以上的上市公司达27家,占比超过60%。

LED行业核心财务数据改善明显,验证LED行业趋势向好扎实可靠。从LED行业2016年及2017年1季报来,我们观察到上市公司核心财务指标全都呈现明显改善趋势,核心指标包括ROE、营收规模及增速、归母净利润及增速、毛利率、净利润及经营性现金流等。LED行业趋势向好有扎实的财务数据作为验证,更加坚定我们看好LED行业趋势的信心。

LED行业供不应求持续,预计景气度至少持续2-3年。近期我们实地与LED产业链广泛交流调研,持续验证LED行业供需两旺。国际大厂如欧司朗也表示LED芯片供应紧缺,而LED芯片厂商晶电、三安光电、华灿光电、澳洋顺昌及德豪润达都表示目前需求旺盛产能供不应求。主要原因还是基于2010-2011年的MOCVD机正在逐步淘汰,机型数量占全部数量约1/3,预计未来2-3年每年淘汰量占目前总产能的5%~10%,约500万-1000万片。随着下游照明需求20%以上增长以及小间距需求爆发,每年新增LED芯片需求再增1千万片。而根据我们统计2017年底总有效产能约8328万片,而需求将超过9235万片,未来2-3年持续保持供不应求。

重点推荐:三安光电、华灿光电、澳洋顺昌。

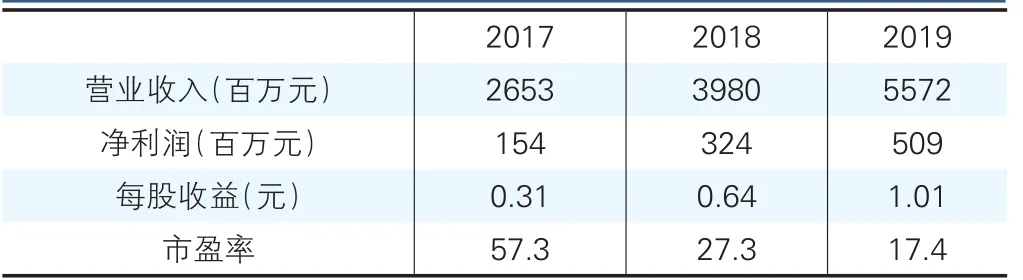

新纶科技:OLED产业链潜在标的

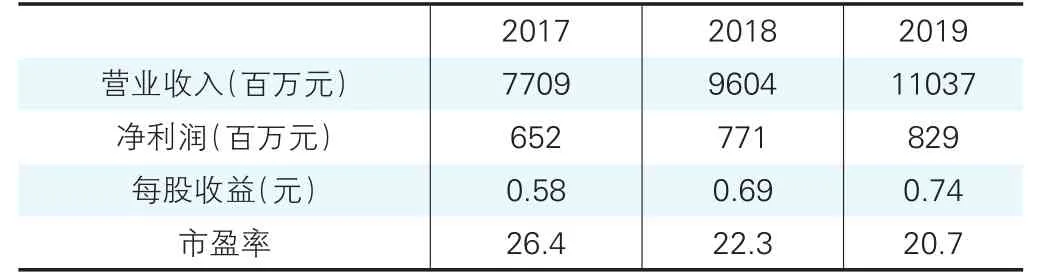

中泰证券预测数据

新纶科技(002341):公司是OLED产业链真正有业绩的上游材料标的:17年以来OLED在中小领域的应用已经呈现高速增长,根据我们产业链调研了解17年以OLED材料厂商订单量明显增加。公司17年常州一期项目市场拓展已重点放到胶带领域,围绕OLED产业链,公司已布局OLED显示模组中使用的超薄双面胶带、OLED触控模组中使用的OCA胶带以及OLED偏光片中的光学膜等一系列产品(目前均完全依赖进口),并且已经通过一线客户的认证开始批量出货,将充分受益于OLED产业链的高速发展,我们保守预计17年OELD相关订单将贡献业绩1亿元左右,成为公司今年业绩增长的主要来源,是目前OLED产业链中真正有高盈利、大利润的上游材料标的。

股权激励计划方案通过,高业绩考核目标彰显信心:17年4月公司完成了股票期权首次授予登记,向207名高管及中层管理人员及核心技术(业务)骨干授予997万份股票期权,占公司总股本的1.98%,行权价20.5元/股,行权业绩考核目标为以公司16年净利润为基数,17-20年净利润增长率分别不低于130%、330%、590%和990%。此次股权激励是公司暨此前发布员工持股计划参与非公开发行项目后对公司管理团队及核心骨干人员的再次激励措施,公司未来几年业绩高增长可期。

操作策略:二级市场上公司股价处于超跌反弹阶段,长期均线有拐头向下趋势,公司估值也不便宜,建议积极关注,暂时不要买入。

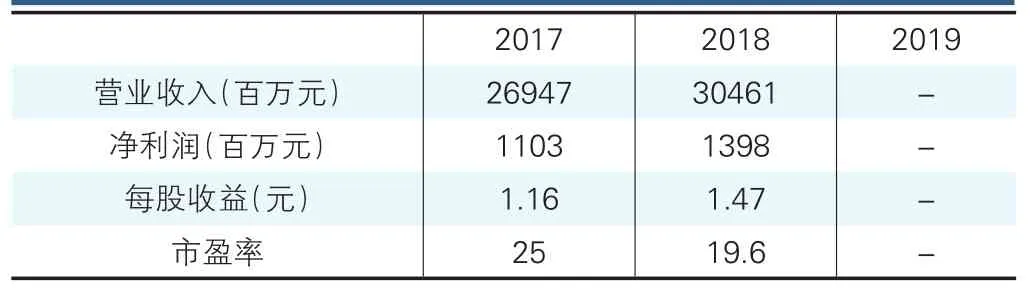

均胜电子:半年业绩报预告超预期

中金公司预测数据

均胜电子(600699):公司一季度实现净利润2.08亿元,预计二季度实现归母净利润4.02~4.72亿元,同比增长223.7~280.1%。剔除一次性投资收益,我们保守估计二季度将实现经营性净利润5.0亿元,环比实现大幅增长(+40.5%)。

整合之年,业绩效益初现。公司于2016年完成对KSS和TS的收购,业务整合初期对当期利润产生一定影响。因此,我们认为二季度业绩超预期的一个重要原因即为内部整合进展顺利,公司曾先后成功完成对PREH、IMA和QUIN的收购,具有较强的国际并购整合能力。而今年将着力于对KSS和PCC的持续整合,逐渐偿还银行借款减轻利息负担,布局优化全球产能及技术中心,实现KSS的主被动安全技术、PCC的车联系统与原有人机交互(HMI)业务的协同效应。

抓住行业变革机会,积极布局汽车安全及智能车联领域。2016年,公司实现营业收入185.52亿元,净利润率为2.45%。公司在上海车展的战略发布会上宣布未来五年计划,预计2017年销售额超过40亿美元,到2021年实现销售额超过100亿美元,净利润率达到6%。往前看,公司通过外延式扩张,已经基本完成了人机交互、行车安全、影音娱乐和车载互联四大领域的产品布局,截至2016年,KSS和PCC已经获得近50亿元新增订单,将于2018年下半年开始交付,伴随更多整合布局落地,未来5年成长为百亿美元营收规模的汽车零部件供应商。

操作策略:二级市场上股价处于第二波下跌大浪中,目前没有止跌反弹的迹象,不过公司质地优良,是二线蓝筹品种,估值不到30倍,可积极关注。

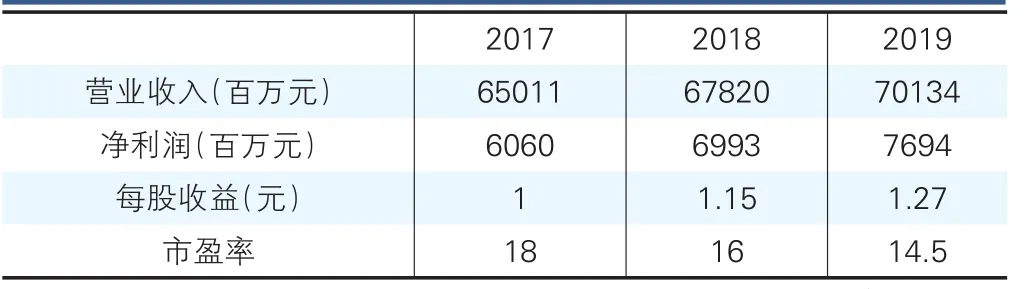

伊利股份:收购全球第一有机酸奶Stonyfield

东吴证券预测数据

伊利股份(600887):伊利拟以8.5亿美元左右的价格购买达能集团旗下的美国Stonyfield公司的全部股权。该事项尚处于前期投标的准备阶段,存在不确定因素。

Stonyfield是全球最大的有机酸奶生产商,品牌力强、产品丰富,2016年营业收入约3.7亿美元,净利润约5000万美元。1)历史悠久,股权更迭下一直独立经营。Stonyfield创建于1983年,2001年达能购入公司股份,2003年底增持,2014年实现全资持有,2017年3月,达能为避免美国反垄断索赔,宣布出售Stonyfield股权。2)酸奶产品丰富,独家的菌株培育技术优势,引领健康。Stonyfield产品包括全脂希腊酸奶、零脂肪酸奶、儿童酸奶等,产品顺应乳品健康化趋势,尤其在儿童酸奶中减糖又不影响口感,保障了品牌健形象。

酸奶行业潜力巨大,液态奶中的增长引擎。1)Euromonitor数据显示2016年中国酸奶市场规模已超过1000亿元。消费升级和健康消费助力酸奶销量快速增长,预计2020年将达1900亿。2)产品细分市场:常温酸奶潜力最大,呈现爆发式增长,2016年市场规模约200亿,同比+54%。低温酸奶受冷链保鲜限制缓慢发展,增速在5%~15%。有机酸奶在中国为乳业处女地,若伊利成功收购Stonyfield,有望推出下一个类似安慕希的大单品。3)酸奶行业集中度较高,蒙牛、伊利、光明三分天下。相比美国CR3乳企酸奶市占率达70%,中国酸奶市场CR3为56%,行业集中度还有提升空间,其中伊利常温安慕希后来居上,潜力最大。

操作策略:伊利是本轮白马股行情中为数不多的滞涨标的,建议现价买入。

杉杉股份:打造新能源汽车闭环

华泰证券预测数据

杉杉股份(600884):杉杉股份是第一家服装行业上市公司,从2000年进军新能源材料领域,已成为全球最大的锂电池原材料供应商。

锂电池原材料行业龙头,业务涵盖正极、负极和电解液。杉杉股份是全球最大的锂电池原材料综合供应商。正极材料业务主体杉杉能源已挂牌新三板,拥有正极产能3.3万吨,在建三元产能1.5万吨。公司现有负极产能3.8万吨,以人造石墨为主,产量位居国内第二,2016销售2.26万吨。电解液产能约1.5万吨,2016年底收购巨化凯蓝,产能将新增2万吨和2000吨六氟磷酸锂。公司主要客户包括比亚迪、三星、LG、天津力神、ATL、国轩等电池厂商;公司同时积极储备硅碳负极和高镍三元材料等新型电池材料技术。

布局新能源汽车平台,打造双闭环模式。首先,杉杉股份通过合资成立青杉汽车有限公司等整车制造企业,目前已经形成整车研发制造、动力总成系统集成、新能源汽车专用底盘研发、充换电基础设施建设、三电系统维护等完整的产业体系。其次,公司重点布局以“云杉智慧”为基础的新能源汽车第三方运维平台,已在多个一二线城市推广。此外,公司计划开展动力电池梯次储能利用、废旧电池进行回收拆解及材料再生等技术储备,打造动力电池全生命周期闭环。

操作策略:杉杉最近在做战略转型,服装业务将剥离单独赴港上市,上市公司将更加专注于锂电领域。二级市场上近期股价有超跌迹象,可轻仓抄底。

上期荐股排名(2017年5月19日-2017年5月26日)

累计排名

注:收益率的计算公式为:(本周五收盘价—上周五收盘价)/上周五收盘价。

最大收益率的计算公式为:(本周最高价—上周五收盘价)/上周五收盘价。

大盘表现采用上证指数在相应计量周期内的变动幅度来计量,超越大盘指机构或所推荐股票的收益率高于同期大盘表现的值。