从ROE角度看风格切换可能性

2017-06-07国信证券

国信证券 燕 翔

从ROE角度看风格切换可能性

国信证券 燕 翔

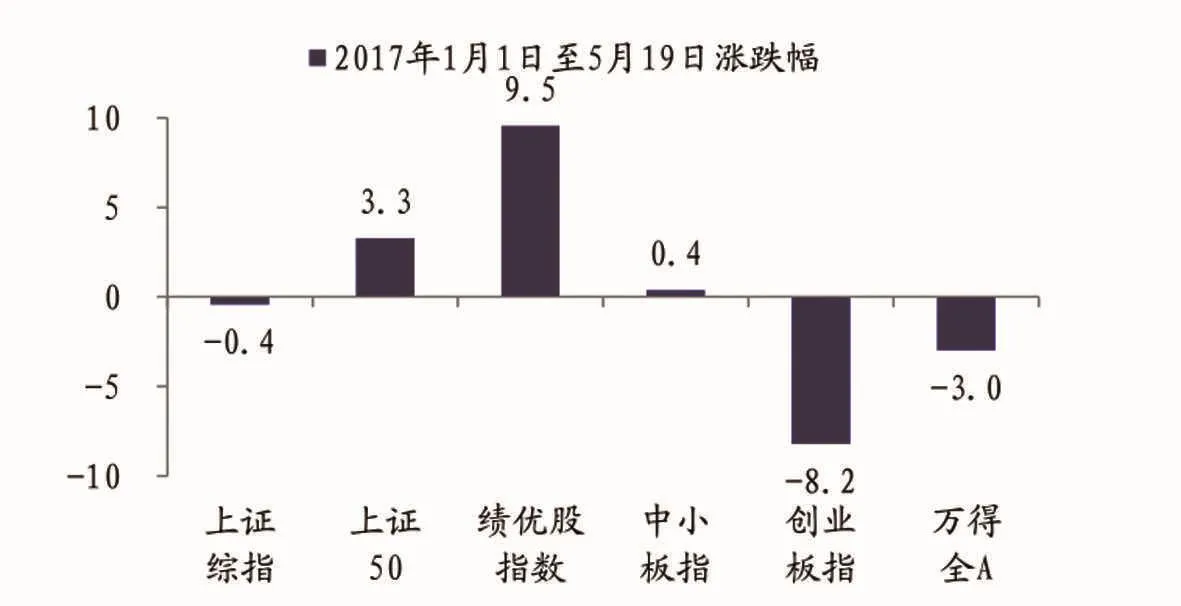

当前市场投资者特别关心的一个问题就是下一轮的风格切换何时会来。2017年以来市场的整体风格就是龙头白马股一骑绝尘,表现绝对领先。但在创业板等经历了前期的大幅调整后,市场对于博弈“小票”的情绪再度慢慢升温。但总结起来,当前很多市场投资者开始更多关注“小票”的逻辑仍然仅仅是前期跌的较多,并没有更多新增的看好逻辑出现。

2017年以来我们始终坚持提倡以价值投资的眼光,长期布局优势龙头企业。我们认为当前龙头白马行情背后的核心逻辑是各个行业龙头企业在产业集中度提升过程中的价值重估,未来具有可持续性。

而在近期我们再次提出价值投资唯一重要的变量就是ROE(净资产收益率),拥有持续、稳定的高净资产收益率是公司股价持续上涨的核心动力。这里我们也想通过ROE的视角来谈一下对市场风格切换的看法。

图一:2017年以来龙头白马行情一骑绝尘

龙头白马行情一骑绝尘

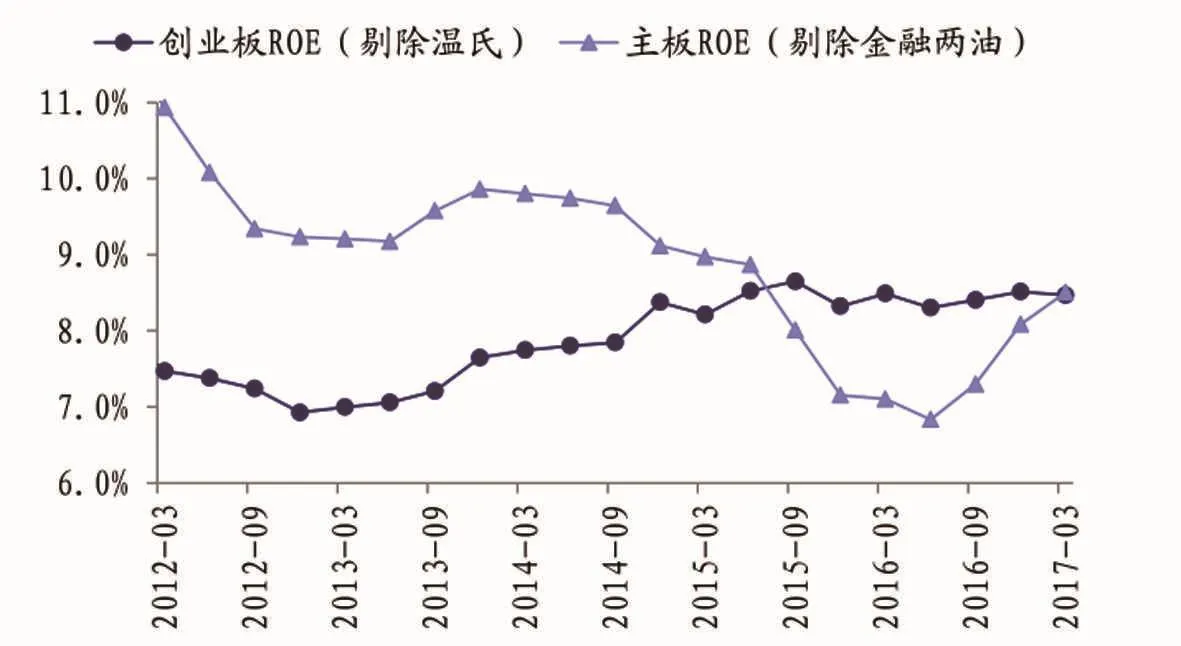

图一报告了2012年以来主板与创业板整体ROE走势的对比,这里我们计算ROE时采取了整体法,各个特定时间的样本为上市一年以上的上市公司。从这张图中,我们可以看到如下几个特点:

第一、2013年以来的创业板行情与其ROE走势高度一致。创业板的牛市始于2012年12月、终于2015年6月。促成创业板牛市的因素有很多,包括科技创新、移动互联网等等。但从财务数据看,我们可以清晰地发现,从2012年四季度开始创业板公司的整体ROE水平开始见底回升,这个ROE回升的过程一直持续到2015年三季度,正好对应的是创业板牛市结束的时间。

第二、2015年以来创业板业绩高增长但ROE增长没有了。从2015年三季度到现在,虽然创业板公司仍然继续保持着近40%的净利润增速,但ROE增长已经没有了。外延式并购重组带来净利润增加的同时,带来了更高的股本增速,但企业投资的资金运用效率并没有提高。分母(股本)增速比分子(净利润)还高,所谓的业绩高增速下ROE无法提高,这是制约当前创业板公司股价的重要因素。

第三、主板从2016年下半年起ROE快速回升。与创业板不同,主板上市公司的ROE在2012年至2015年间出现了明显的下降,而从2016年下半年起开始出现了快速回升,这与2013年到2014年创业板牛市、2016年下半年以来龙头白马行情启动时间上基本完全对应。因此,至少从数据中我们可以发现,主板与创业板ROE走势的不同很好地解释了过去五年间的市场风格变化。

第四、创业板与主板ROE绝对水平基本相同。从绝对水平看,当前主板(剔除金融两油)和创业板(剔除温氏)的ROE基本完全相同,在8.5%左右。

图二:2012年以来主板与创业板ROE

现在我们回到最关注的问题,短期看市场会不会再次风格切换,从目前的白马龙头重新切回到中小创。

以价值投资的眼光布局优势龙头企业

根据前述四点,我们认为这种风格转换的可能性很小。

当前创业板ROE与主板基本相同,而PB大幅高于主板。虽然此前创业板的ROE绝对水平也曾长期低于主板,但当时创业板ROE趋势向上而主板趋势向下,发展趋势的不同可以改变市场对未来的预期。而在当前,创业板面临着ROE绝对值不高、趋势向下、且估值很贵的局面,相比主板ROE趋势向上且估值便宜,市场风格很难改变。

综合来看,2015年以来,创业板业绩高增长但ROE增长没有了,外延式并购重组带来净利润增加的同时,带来了更高的股本增速,但企业投资的资金运用效率并没有提高,股权价值被摊薄,这是制约当前创业板公司股价的重要因素。

而2016年下半年以来,主板公司ROE快速回升。主板与创业板主板与创业板ROE走势的分化与市场行情风格完全吻合。

我们认为市场风格短期内很难改变。我们继续建议以价值投资的眼光布局各个行业的优势龙头企业。