营改增下设备购置融资方式的选择

2017-06-05朱小茹

朱小茹

营改增下设备购置融资方式的选择

朱小茹

随着市场经济的发展,中小企业已成为我国经济活力的源泉。当中小企业规模发展到一定程度时,靠其自身积累已不能满足快速发展的需要,必然要借助于外部融资运用财务杠杆,以便保持企业经营的快速发展。

鉴于中小企业存在整体规模较小、资金不足的现象,在扩大生产经营过程中需要对新增的生产设备做出各种筹资决策。固定资产作为企业资产的重要组成部分,其取得方式主要是以融资租赁方式取得,或通过银行借款取得资金再购买设备。

这两种筹资方式都有利于中小企业尽快取得生产急需的设备,提高生产能力,尽早产生经济效益。而且中小企业通过融资还可以将原本欲购买设备的自有资金投入生产周转,补充经营所需的流动资金,在通胀的情况下,也有利于企业转移通胀风险。因此,中小企业需要对不同筹资方案的成本及其优势进行分析,科学地做出决策,实现企业效益最大化。以下通过举例加以分析说明。

一、案例

2016年3月,A公司为扩大再生产决定新购一台设备,金额为4000万元,并准备通过以下两种方式购置该设备:

一是融资租赁。租赁期限为八年,利率5.73%,起租时一次性收取融资金额8%的手续费,租赁期间前三年只按每季末收息,第四到第六年按每季末收息,且每半年还本金300万元,第七到第八年按每季末收息,且每半年还本金550万元。

二是向银行借款。借款期限为八年,按人行规定的贷款基准利率(4.9%)执行,还款方式为平时按每季末收息,到期一次还本。

二、两种融资方式的成本(效果)分析

现对以上两种融资方式的成本进行比较分析:

第一,通过融资租赁购置。

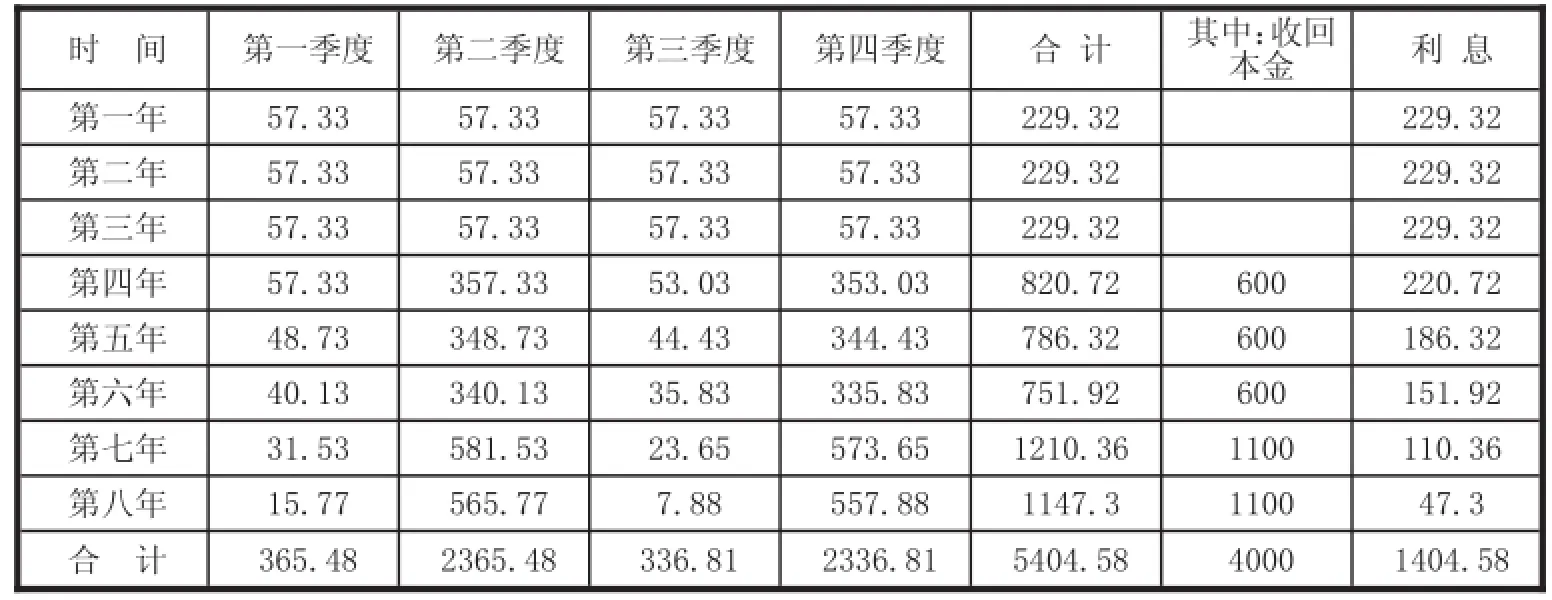

融资租赁各年收取的租金。(单位:万元,见下表)

收取的手续费=融资金额×8%=4000×8%=320(万元),利息与手续费合计1724.58万元(1404.58+320)。

2016年5月1日起,全国全面推行营改增试点,金融业、建筑与房地产业、生活服务业等行业被纳入本次试点范围,由原来缴纳营业税变为缴纳增值税。融资租赁作为一种租赁服务业,根据《营业税改征增值税试点实施办法》、《营业税改征增值税试点有关事项的规定》的相关规定,承租人取得出租人开具的融资租赁增值税专用发票的进项税额,可以从其销项税额中抵扣。

因此,A公司可获得250.58万元(1724.58×0.17÷1.17)的可抵扣进项税,并由此少交30.07万元(250.58×12%)的增值税附加费,实际承担的融资成本为1443.93万元(1724.58-250.58-30.07)。

第二,向银行借款购置。

借款期限内,A公司支付的利息=4000×4.9%×8=1568(万元)。根据营改增政策的相关规定,承租人购进贷款服务,其取得的利息及融资手续费等进项税额,不能从其销项税额中抵扣。因此,A公司实际承担的融资成本为1568万元。

可见,虽然融资租赁名义利率比银行借款利率高,但营改增后,由于承租人取得出租人开具的增值税专用发票的进项税额,可以从其销项税额中抵扣,从而有利于中小企业降低融资成本,其融资租赁(含手续费)的实际利率降为4.51%[1443.93÷(8×4000)],远小于名义利率5.73%,也低于人行规定的贷款基准利率(4.9%)。

时间第一年第二年第三年第四年第五年第六年第七年第八年合计第一季度57.33 57.33 57.33 57.33 48.73 40.13 31.53 15.77 365.48第二季度57.33 57.33 57.33 357.33 348.73 340.13 581.53 565.77 2365.48第三季度57.33 57.33 57.33 53.03 44.43 35.83 23.65 7.88 336.81第四季度57.33 57.33 57.33 353.03 344.43 335.83 573.65 557.88 2336.81合计229.32 229.32 229.32 820.72 786.32 751.92 1210.36 1147.3 5404.58其中:收回本金600 600 600 1100 1100 4000利息229.32 229.32 229.32 220.72 186.32 151.92 110.36 47.3 1404.58

三、两种融资方式优势分析

虽然这两种融资方式都是按照合同约定的日期和金额,分期支付租金和归还借款本息,有利于企业未来资金支出稳定,便于对现金流量的预测及合理安排经营资金。但是,融资租赁与银行借款相比更具有独特的优势。

中小企业可以较少的投入迅速取得所需资产。通过贷款购置设备,企业需要支付全部的设备价款,而采用融资租赁,承租人则只需按租赁合同约定支付租金即可获得设备的使用权,为企业节省早期投入资金。承租人只需准备首期租金,然后通过所取得的设备扩大企业生产经营,利用其产生的部分利润去支付以后各期租金,从而减少前期资本投入,提高资金的使用效率。

融资租赁能延长资金使用期限。通过贷款购置设备,其贷款期限通常短于设备的使用寿命,这给中小企业的生产经营带来不利。

而采用融资租赁方式则比较灵活,租赁期限可与设备使用寿命相同,从而使支付的租金可在设备的使用寿命期内摊销,使中小企业保持运营所需的流动资金,避免一次性巨额支付,减轻其财务支付压力。

融资租赁限制条件少。虽然银行借款利率比融资租赁名义利率低,但在向银行申请中长期贷款时经常会受到银行收取各种手续费及采取捆绑式销售,增加企业的额外负担,变相抬高借款资金成本,如果考虑这些因素,其利率甚至比融资租赁名义利率高。

其次,通过银行借款企业需要提供过多的抵押担保,而且抵押物的折扣率高,为此,企业无法全额融到所需设备款。如果采用融资租赁则能摆脱各种限制措施,以承租设备作为担保物就能够提供等于甚至大于所需设备价格的融资额。此外,通过银行借款需要进行严格审查,银行既关注企业过往的经营变现能力,又关注现在的财务状况,其办事程序复杂繁琐,放款周期长,即使钱到手可能早己错失商机。而融资租赁则更关注企业未来发展,对承租人过往的资产负债情况要求不高,即使是新兴的企业或资金状况不良好的企业也能获得融资机会。

享受国家提供的各项税收优惠政策。国家为支持中小企业快速发展,出台了一些优惠政策,如原《国家税务总局关于印发〈企业研究开发费用税前扣除管理办法(试行)〉的通知》(国税发[2008]116号)中,符合第四条规定的研发活动中实际发生的费用支出允许在计算应纳税所得额时按照规定实行加计扣除。其中第四条第四款规定:“专门用于研发活动的仪器、设备的折旧费或租赁费。”由于融资租入固定资产在承租方计提折旧,因此符合条件的融资租入固定资产的折旧可以加计扣除。

中小企业在扩大再生产中,通过融资租赁及时获取资金,还可以缩短生产建设周期,实现早投产、早见效,从而间接地降低融资成本,提高企业经济效益。融资租赁以其独特的特点和融资方式,为中小企业融资开辟了一条新的融资渠道。

武汉江都税务师事务所

为中国中小企业提供整体财务解决方案工商注册、代理记账、财务外包、税务注销税务迁移、股权变更、清理乱账、财务内审高新认定、涉税鉴证、涉税服务、税收筹划服务网点遍布武汉三镇十年专注财税代理服务

官方网址:江都财税.com客服电话:400-6830-400