负利率

2017-06-03韩啸

韩啸

(兰州财经大学国际经济与贸易学院 甘肃兰州 730020)

摘 要:本文从名义负利率的定义出发,通过理论和实践两个角度回顾、分析了本轮负利率从正到负的历程、效果和原因。最后分析得出名义负利率不能成为常态的结论。

关键词:负利率 通货膨胀 汇率

一、什么是负利率

关于负利率定义的讨论,包含两个维度的线索,即实际负利率和名义负利率,实际负利率是指名义利率在经过物价调整之后形成的利率数值为负;名义负利率是指央行或其它提供资金借贷的机构所公布的未调整通货膨胀因素的利率数值为负。

理论上讨论的名义负利率可以笼统概括为存款负利率和贷款负利率,并且没有严格区分是私人存贷款还是官方存贷款利率。但是在实践当中,存、贷款的利率级别和品种有很多,央行为了避免政策打击面过宽不会全面下调存、贷款利率为负值,而是会选择某个级别的利率或者某个品种的利率来作为货币政策调节工具,例如未分级利率的调节和准备金率分级调节。

二、利率从正到负的历程

(一)负利率的理论演进

从两种负利率从理论研究的演进上来看,最早由费雪于1896年提出“零利率下限”的问题。关于如何突破“零利率下限”,如何使名义利率从正到负,国外学者曾在理论上提出了四种方法。

第一,对持有现金征税。这样的一个名义负利率虽然消除了“零利率下限”,但是,名义利率仍然存在一个最小值,只是这个最小值不再是0而是负数,因此从本质上讲,一个确定的负名义利率下限与零利率下限对经济的影响作用是相同的。

第二,“序列号抽奖计划”。这一方法的基本思想是:中央银行事先做出声明,将在未来的某一时刻,随机抽取数字,然后定期禁止这些数字打头的序列号的货币流通,从而巧妙增加持有现金的成本,相当于实行了负名义利率,刺激消费。

第三,废除物理货币。日本央行曾提出过废除物理货币的思想:由于货币的物理存在状态决定人们可以在名义利率为负的情况下一致选择不借出而是持有物理货币,因此物理货币的名义利率最低为0,不会降为负值。但如果废除了现金,这一障碍就不复存在了。取而代之的是货币数字化或者账户交易。数字货币取代纸币之后,零利率下限也就自然而然地被突破了。事实上,从某种意义上讲,针对银行卡征收的手续费,就是名义负利率的一种表现形式。

第四,将货币的计价尺度功能与交易媒介功能脱钩。设想一个经济中,计价尺度是抽象的货币单位X,所有的合约、存款、金融资产等商品均以X为单位计价,但流通货币是纸币Y,或者说居民只能持有纸币Y。X与Y之间通过汇率进行折算,交易和支付时只能使用Y,而汇率可以采取任意的波动,因此就消除了零利率下限,实现了负名义利率。

(二)名义负利率的实施

1.名義负利率的实施现状

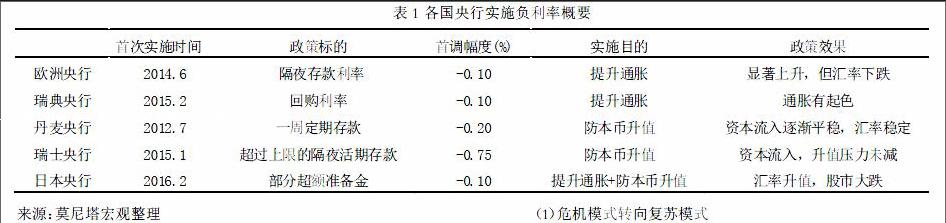

名义负利率的现象在近五年才开始频繁出现,共计五次,涉及五个国家和地区,分别为丹麦央行(2012年)、欧洲央行(2014)、瑞士央行(2014)、瑞典央行(2015)、日本央行(2016)。

首先,名义负利率从理论上有存在的基础和依据,但是在具体实施过程中,面临着重重阻碍,因此从历史上来看,即便是在1929-1933年第二次世界大战之前的资本主义经济大萧条时期,名义负利率政策都未能付诸实践,因此,此次名义负利率的实施虽然在理论上有迹可循,但在现实中没有直接的历史参照。

来源:莫尼塔宏观整理

2.名义负利率的实施效果

名义负利率的政策目标是为了:第一,提升通胀水平;第二,稳定汇率。

(1)提升通胀的效果

欧洲央行自2014年6月开始实行负利率,是这一轮负利率最早的执行者。欧债危机后,欧元区经济逐渐复苏,但通胀水平不断下降,2014年欧元区调和CPI同比已下滑至负区间。欧洲央行在2014年6月首次降低隔夜存款利率至负水平,并随后多次下调。2016年3月初,隔夜存款利率已经下降至-0.4%。同时,欧洲央行也继续推行量化宽松政策,不断扩大债券购买规模。欧洲央行的长期通胀目标为2.0%,但在全球经济低迷的大背景下,欧洲央行也不断下调其通胀预期。目前来看,欧央行实施负利率的效果一般。

(2)稳定汇率的效果

2001年至今,日本的量化宽松已多达10轮,一度也曾取得不错的成果。从2012年9月至2014年12月,日元兑美元汇率贬值超过50%,通胀水平从-0.3%上涨至2.4%。

但进入2015年后,通胀水平快速跌至零附近,出口增速也大幅下跌至-13%。在此背景下,日本央行在2016年1月底的货币政策会议上宣布引入负利率,但日元贬值仅持续了数日,随后就在全球避险资金的追捧下再次升值,负利率也成了日本市场和政府内部共同的诟病。这也直接导致了日本央行在2016年3月15日的议息会议上,宣布按兵不动,甚至删除了1月会议上“若有必要,将进一步降低负利率”的表述,改为“若有必要,将加大宽松”。

2.名义负利率出现的原因

(1)危机模式转向复苏模式

在欧债危机有效应对之后,特别是欧洲中央银行承担了实质性的最后贷款人职能之后,欧洲公共部门再杠杆操作的系统性风险在 2012年底开始明显缓解。鉴于目前欧洲债务危机整体已经平息,相关经济体的政策重心开始从应对危机转向经济复苏,或者说,欧洲已经从危机模式转向复苏模式。负利率正是在这样一个背景下应运而生。

(2)抵御危机后的通缩

欧债危机爆发以来,由于债务危机冲击、财政整固、结构改革、工资下降和需求不足等原因,欧元区和欧盟经济复苏不力,已经陷入了实质上的通缩状态。借鉴美联储量化宽松政策以及日本“安倍经济学”的经验,负利率政策框架可能引领市场预期转向积极,理论上可使资金更多地进入实体经济,摆脱通缩状态。

(3)摆脱失业困境

以欧元区为例,截至 2014年4月底,欧元区平均失业率高达11.8%,其中葡萄牙的失业率高于15%,希腊失业率更高达 26.7%(2月份数据)。负利率政策通过挤压银行的资金至私人部门,理论上可以提振企业投资和就业增长。

(4)财政补救措施

2014年欧元区19国财政赤字平均为2.4%,2013年为2.9%。赤字最高的国家是塞浦路斯8.8%,西班牙5.8%,克罗地亚和英国均为5.7%,因此要将赤字降至3%以下,财政紧缩的压力仍然很大。作为一种替代,货币政策可以弥补财政紧缩造成的总需求不足问题,促进经济复苏。

三、名义负利率会成为常态吗

根据前文的介绍,理论上名义负利率有存在的依据和方法,但是很多实证研究并不支持名义负利率可以刺激经济增长的说法。从现已实行名义负利率的国家和地区的实践情况来看,名义负利率并没有立刻提振宏观经济,也未出现实施负利率政策的国家有明显刺激经济增长及改善通货膨胀的情况。全球经济一体化日益显著的当今,各国经济与全球经济高度相关,实施名义负利率政策能否真正达到提振信心,刺激经济增长的目的,还需要国际经济大环境的改善,目前看来名义负利率还不能成为常态。