通过实证研究验证“中国股票是宏观经济的晴雨表”

2017-06-03李茜

李茜

摘要:股票作为市场不断发展的衍生品,和经济市场有着千丝万缕的联系。上世纪初,就有西方经济学家将股票称为是宏观经济的晴雨表,而这句话也在历史发展的过程中被西方经济所证实。对我国而言,股票和宏观经济的发展似乎联系并没有那么紧密。本文通过对中国经济数据指标和股票数据指标的相关性数据分析,辅以中国的股票发展和经济体制的资料查询,得出结论:中国股票市场基本可以作为宏观经济的晴雨表。

关键词:典型相关分析;股票;宏观经济;中国经济制度

中图分类号:F830 文献识别码:A 文章编号:1001-828X(2017)009-0-02

引言

股票对我们来说并不陌生,它对于普通民众来说只是一种投资工具。事实上,股票并没有这么简单,它被西方经济学家称为是宏观经济的晴雨表,而这一论断也被西方国家的实例所证实。近些年来,关于中国股市的研究不断兴起,众多学者认为中国股市不是宏观经济的晴雨表,这不仅仅是对我国宏观经济数据透明度,也是对我国金融经济体制的怀疑。基于此,本文决定选题“股市是宏观经济的晴雨表”,亲自实验,得出自己的结论。

一、股票是宏观经济的晴雨表

1.观点的提出

股市的波动是投资者经济行为的表现,可以说股市运行本质也是经济大环境的传递,经济周期就是股市的能量。股市波动和宏观经济密不可分,股市的价格曲线某种程度上是宏观经济运动的表现。如果宏观经济运行良好,股市就会产生剧烈的上涨,而经济运行下滑又会导致股市大幅度下跌。如果宏观经济没有明显的变化,股市则显得相对平静。关注宏观经济的变化对于股市投资最为重要,罗杰·沃德·巴布森(RogerWardBabson)最先注意到了这个规律。

巴布森第一个提出了股市是经济的晴雨表理论——巴布森晴雨表。他认为:“缓慢下滑的市场通常意味着,最优秀的投机者们认为整体的商业状况将会在不久的将来出现一个萧条时期;而缓慢上升的市场通常意味着一个繁荣时期,除非这种上升或下降是人为的,由操纵行为造成的。实际上,如果没有操纵行为,商人们几乎可以把股票市场视为一个晴雨表,让这个大市场中的经营者们花费力气收集决定基本状况所需的资料,他们自己坐享其成。然而不幸的是,研究股票市场本身并不能把人为的运动和自然的运动区别开来,因此尽管银行家和商人们可以把股票市场视为一种晴雨表,他们仍然应该对其有限的重要性有个公正的评价。”[1]

2.西方经济的论证

1907年,巴布森比较了国民经济发展和证券市场价格变化的规律,开始利用他提出的“巴布森图表”预测进行专项分析。根据巴布森先生的预测,1907年将会是熊市的结束和新一轮牛市的开端,而此时的熊市已经形成并持续了11个月,直到当年12月份才结束。他随后得出结论:牛市区域直到1908年7月末才在市场中表现出来。这次牛市产生于1907年12月,在1909年8月达到顶峰。根据资料记载,1929年的大崩盘也充分的验证了巴布森的理论,在经济并没有出现明显问题的情况下,股市率先预测了经济的急剧衰落。查询美国40年代到近代股票价格与经济走势的关系,根据美国战后股市波动与经济波动的时间差异可以发现,股市波动与经济波动存在时间差异,股市波段高点比经济扩张顶峰提前2-6个月。

这一现象说明了股市是经济的晴雨表,起码在市场化程度很高的美國等国家,股市大致可以作为经济增长的“晴雨表”。股票指数很多时候是经济的先行指标,时间上的差异并不能掩盖两者整体运行的一致性。

二、中国股市与经济的初步判断

不管是从历史原因还是中国数据透明度角度来讲,很多学者都提出“在中国,股市不是宏观经济的晴雨表”。将90年代以来我国GDP增长波动曲线和上证指数运行图叠加,可以发现我国宏观经济多数情况下是在政府调控政策下总供给与总需求平衡的结果,而被引进的资本主义市场工具股票市场在发展过程中有它自身的轨迹,其间并没有完全反映宏观经济变化的状况,有时甚至与宏观经济运行相背离。虽然相比西方上百年的历史而言,二十年的历史很短暂,但股市相对于较平稳的GDP,波动幅度非常大,而且很多时候趋势难以琢磨。所以中国股市能不能很好的体现经济增长的趋势,是不是中国经济的晴雨表,有待于数据的进一步验证。

三、基于中国经济数据的实证分析

1.研究方法

为了进一步验证中国股票与宏观经济的关系,本文决定采用典型性分析的方法。典型性相关的基本原理:找到两组变量线性组合的系数使得这两个由线性组合生成的变量之间的相关系数最大。

2.样本描述

为了研究中国股市与宏观经济的关系,选取人均GDP、发电量、银行贷款、铁路运货量作为反映宏观经济的指标;选取上证指数、深成指数、上证成交量、深成成交量、上证市盈率作为反映中国股市的指标。样本数据为中国加入WTO后,2001年-2011年上述指标的季度数据。

在宏观经济指标的选择中,人均GDP能直观反映经济情况,而发电量、银行贷款、铁路运货量的选择则参考《经济学人》政经杂志在2010年推出的用于评估中国GDP增长的指标:耗电量、铁路货运量和贷款发放量,并根据已有的、可查找的数据进行选取。发电量、银行贷款、铁路运货量与其他反应GDP的官方数据相比,人为因素少,真实性高。针对股票指标,选择已有的、可查找的主要指标进行反映。样本选择在2001年-2011年的原因是,中国2001年加入WTO,相关制度法规与国际接轨,经济发展国际化,社会主义市场经济改革也走向正规,这11年的数据能较准确的反应我国股市与宏观经济的变化趋势。

3.中国股市与宏观经济实证研究

(1)同期比较

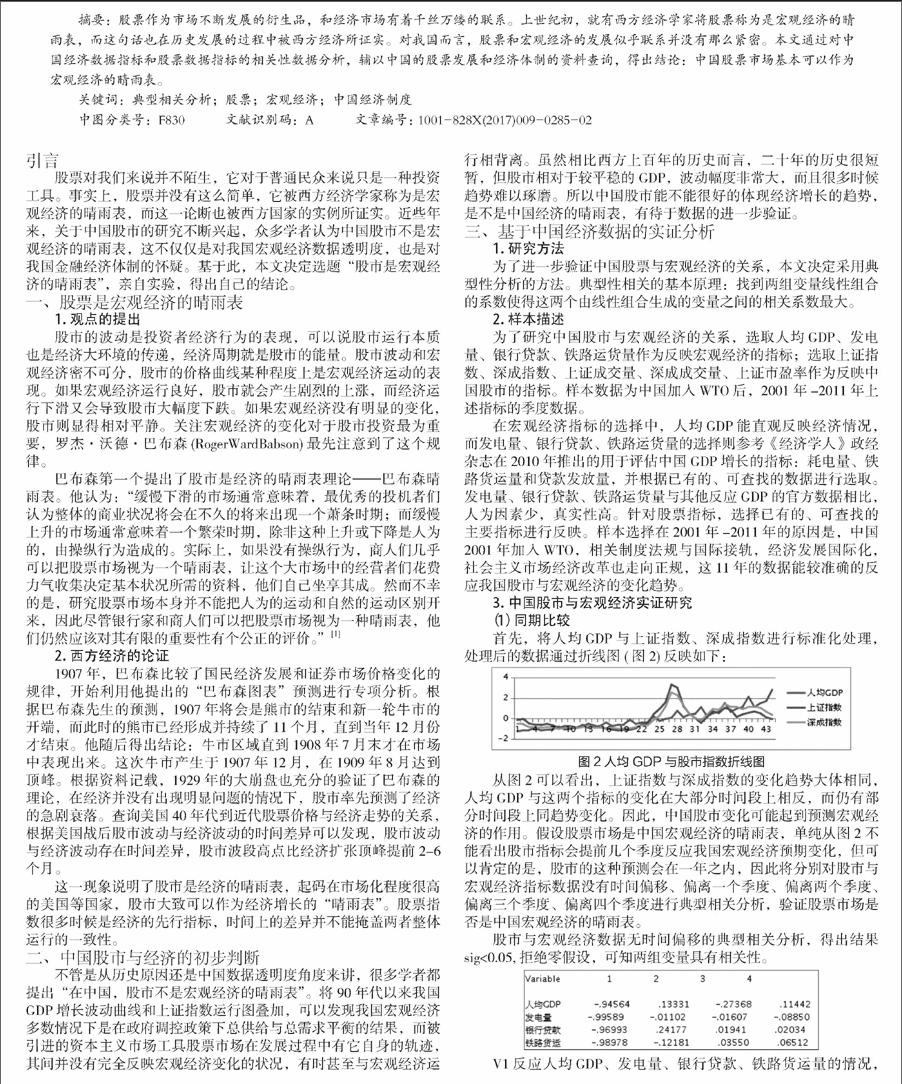

首先,将人均GDP与上证指数、深成指数进行标准化处理,处理后的数据通过折线图(图2)反映如下:

从图2可以看出,上证指数与深成指数的变化趋势大体相同,人均GDP与这两个指标的变化在大部分时间段上相反,而仍有部分时间段上同趋势变化。因此,中国股市变化可能起到预测宏观经济的作用。假设股票市场是中国宏观经济的晴雨表,单纯从图2不能看出股市指标会提前几个季度反应我国宏观经济预期变化,但可以肯定的是,股市的这种预测会在一年之内,因此将分别对股市与宏观经济指标数据没有时间偏移、偏离一个季度、偏离两个季度、偏离三个季度、偏离四个季度进行典型相关分析,验证股票市场是否是中国宏观经济的晴雨表。

股市与宏观经济数据无时间偏移的典型相关分析,得出结果sig<0.05,拒绝零假设,可知两组变量具有相关性。

V1反应人均GDP、发电量、银行贷款、铁路货运量的情况,与这些指标都是负相关关系,并且相关性很强。

W1反应了深成指数、上证成交量、深成成交量的情况,与这些指标都是负相关关系。其中,与成交量的相关性较强,与深成指数的相关性较弱。

由于V1与W1有很强的相关性,所以在无时间偏差时,人均GDP、发电量、银行贷款、铁路货运量与深成指数、上证成交量、深成成交量有关。

(2)时间偏移一个季度比较

股市与宏观经济数据偏移一个季度的典型相关分析,得到sig<0.05,可知,两组变量之间具有相关性。

V1反应了人均GDP、发电量、银行贷款、铁路货运量的情况的情况,与这些指标都是正相关关系,并且相关性很强。

W1反应了深成指数、上证成交量、深成成交量的情况,并与这些指标都是正相关关系。其中,W1与成交量的相关性较强,而与深成指数的相关性较弱。由于V1与W1有很强的相关性,所以在有一个季度的时间偏差时,人均GDP、发电量、银行贷款、铁路货运量与深成指数、上证成交量、深成成交量有关。

(3)时间偏移两个季度比较

股市与宏观经济数据偏移两个季度的典型相关分析,得到sig<0.05,可知,两组变量之间具有相关性。

V1反应了人均GDP、发电量、银行贷款、铁路货运量的情况的情况,与这些指标都是正相关关系,并且相关性很强。

W1反应了深成指数、上证成交量、深成成交量的情況,并与这些指标都是正相关关系。其中,W1与成交量的相关性较强,而与深成指数的相关性较弱。

由于V1与W1有很强的相关性,所以在有一个季度的时间偏差时,人均GDP、发电量、银行贷款、铁路货运量与深成指数、上证成交量、深成成交量有关。

(4)时间偏移三个季度比较

股市与宏观经济数据偏移三个季度的典型相关分析,得到sig<0.05,可知,两组变量之间具有相关性。

V1反应了人均GDP、发电量、银行贷款、铁路货运量的情况的情况,与这些指标都是正相关关系。其中V1与人均GDP、银行贷款的相关性很强,与发电量、铁路货运量的相关性稍弱。

W1可以反应深成指数、上证成交量、深成成交量、上证市盈率的情况,并与这些指标都是正相关关系。其中,W1与成交量的相关性较强,而与深成指数、上证市盈率的相关性较弱。

由于V1与W1有很强的相关性,所以在有一个季度的时间偏差时,人均GDP、发电量、银行贷款、铁路货运量与深成指数、上证成交量、深成成交量、上证市盈率有关。

(5)时间偏移四个季度比较

股市与宏观经济数据偏移四个季度的典型相关分析,得到sig<0.05,可知,两组变量之间具有相关性。

V1反应了人均GDP、发电量、银行贷款、铁路货运量的情况,与这些指标都是正相关关系,并且相关性很强。

W1反应了深成指数、上证成交量、深成成交量的情况,并与这些指标都是正相关关系。其中,W1与深成成交量的相关性较强,而与上证成交量、深成指数的相关性较弱。

由于V1与W1有很强的相关性,所以在有一个季度的时间偏差时,人均GDP、发电量、银行贷款、铁路货运量与深成指数、上证成交量、深成成交量有关。

四、结语

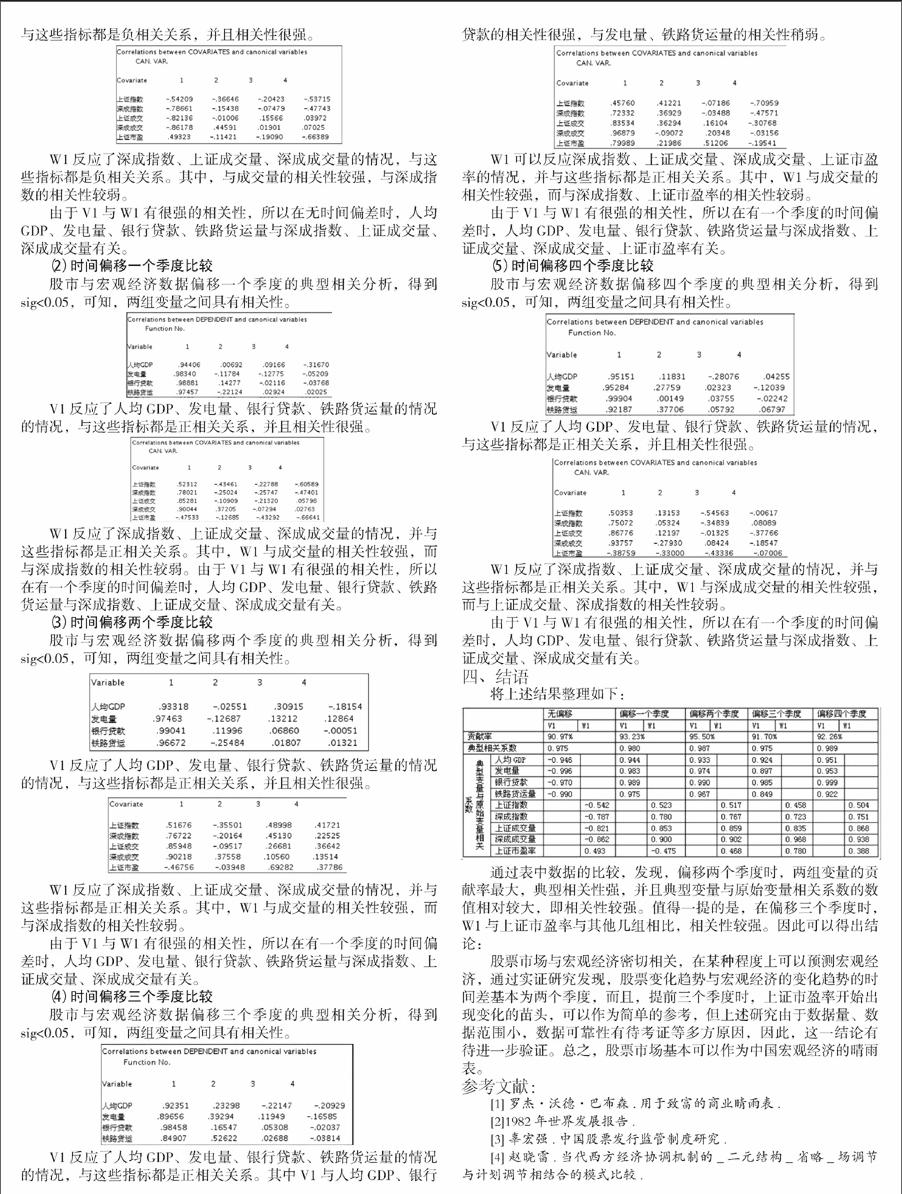

将上述结果整理如下:

通过表中数据的比较,发现,偏移两个季度时,两组变量的贡献率最大,典型相关性强,并且典型变量与原始变量相关系数的数值相对较大,即相关性较强。值得一提的是,在偏移三个季度时,W1与上证市盈率与其他几组相比,相关性较强。因此可以得出结论:

股票市场与宏观经济密切相关,在某种程度上可以预测宏观经济,通过实证研究发现,股票变化趋势与宏观经济的变化趋势的时间差基本为两个季度,而且,提前三个季度时,上证市盈率开始出现变化的苗头,可以作为简单的参考,但上述研究由于数据量、数据范围小,数据可靠性有待考证等多方原因,因此,这一结论有待进一步验证。总之,股票市场基本可以作为中国宏观经济的晴雨表。

参考文献:

[1]罗杰·沃德·巴布森.用于致富的商业睛雨表.

[2]1982年世界发展报告.

[3]辜宏强.中国股票发行监管制度研究.

[4]赵晓雷.当代西方经济协调机制的_二元结构_省略_场调节与计划调节相结合的模式比较.