2017年中国光伏产业发展形势展望

2017-06-01赛迪智库

/赛迪智库/

2017年中国光伏产业发展形势展望

/赛迪智库/

展望2017年,随着全球光伏市场持续扩大,国际贸易环境的逐步改善,我国光伏产业发展环境持续向好,企业基本面持续改善,但也面临电价下调以及全面竞标带来的价格压力,企业盈利情况不容乐观等问题。在这样的发展形势下,光伏产业必须加快破解光伏制造业融资难且融资贵、领跑者计划加速但国内先进产品产能不足、光伏发电的非技术性成本偏高等问题,并加快科学制定补贴政策以保证光伏行业的持续健康发展。为此,赛迪智库提出设立国家光伏产业投资基金,加快技术创新与产业化;出台差异化融资政策,探索多样化融资方式和渠道;规范土地利用政策,缓解弃光限电问题;完善补贴下调机制,出台多样化政策措施等对策建议。

过去的一年,在国内光伏上网电价调整带来的抢装效应以及印度等新兴市场快速崛起的带动下,我国光伏产业发展持续向好,产业规模稳步增长,技术水平得到明显提升,成本下降显著,光伏企业产能利用率得到有效提高,企业利润率得到提升,在“一带一路”战略引导及国际贸易保护倒逼下,我国光伏企业的“走出去”步伐也在不断加快。展望2017年,在国内上网电价调整预期以及补贴拖欠、限电、用地成本增加等因素的影响下,我国光伏产业面对的困难和挑战日益增多,但全球《巴黎协定》的签订以及光伏发电成本的持续下降将会催生更多新兴光伏市场,我国光伏市场也将保持稳定的新增规模,光伏产业规模仍将呈现增长势头。同时,在“领跑者”计划带动下,企业也将加大技术改造投入,并扩大高效电池组件的生产规模。

一、对2017年形势的基本判断

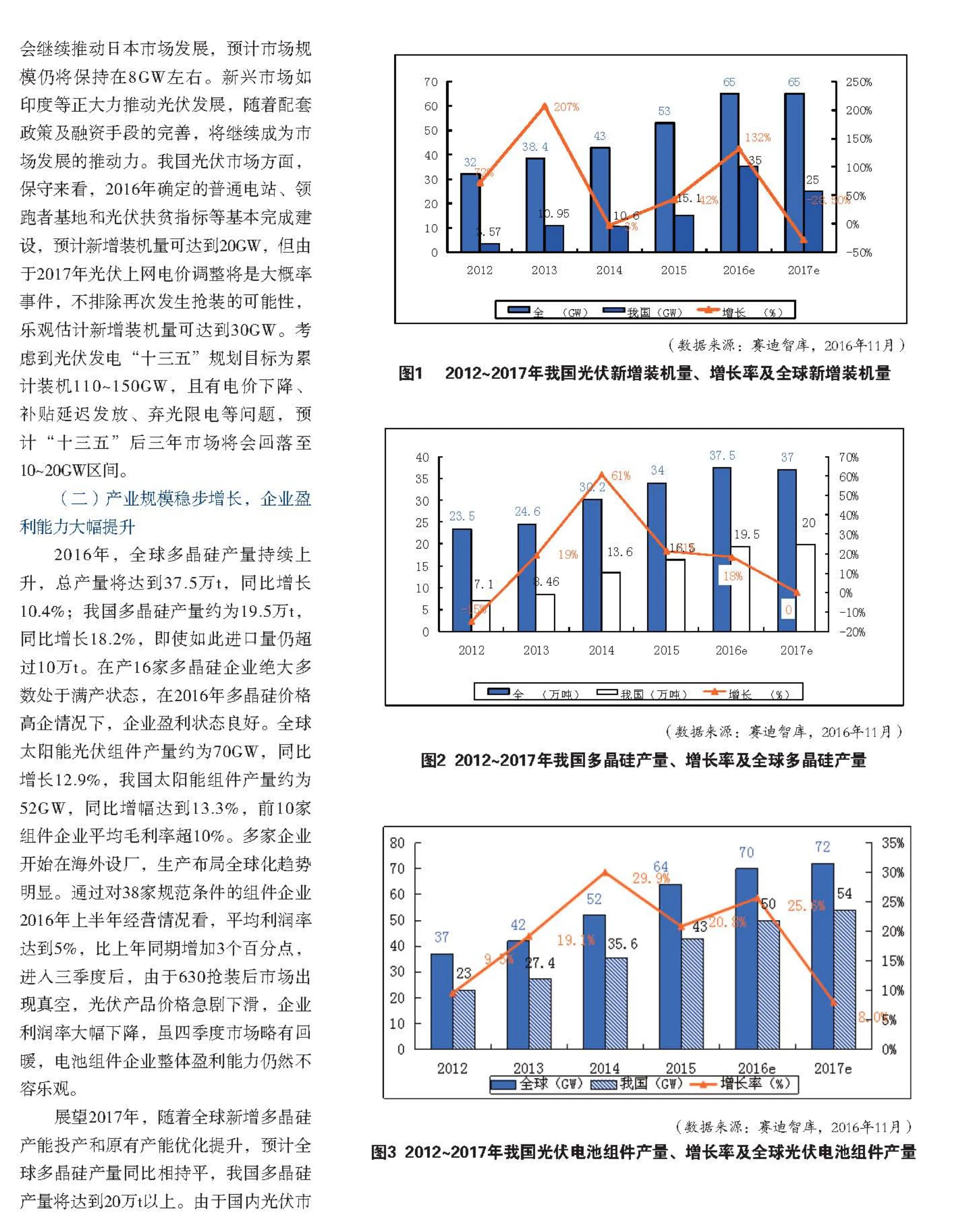

(一)光伏市场蓬勃发展,我国累计装机量保持全球首位

2016年,全球光伏市场强劲增长,新增装机容量预计将超过65GW,同比增长22.6%,累计光伏容量达到295GW。传统市场如日本、美国、欧洲的新增装机容量将分别达到9GW、10GW和7GW,依然保持强劲发展势头。新兴市场不断涌现,光伏应用在亚洲、拉丁美洲诸国进一步扩大,印度、泰国、智利、墨西哥等国装机规模快速提升,如印度在2016年达到5GW。我国在电价调整带来的抢装效应影响下,光伏新增装机量达到32GW,同比增长超过100%,继续位居全球首位,累计装机有望超过75GW,位居全球首位。

展望2017年,尽管受到全球经济疲软、美日等国政策支撑力度下降的影响,国内外光伏市场仍将保持增长势头,预期全年光伏新增装机量将达到65GW以上。其中,美国政府将继续收益于ITC(税收抵免)政策延期,预计新增装机量将达到10GW以上,但美国新一届政府对新能源发展的态度不甚明确,后续发展不确定性因素较高。日本光伏市场将继续面临补贴下调压力和电网接纳能力,但光伏产品价格的持续下降将场同比会有较大跌幅且多晶硅产能的陆续释放,预计价格压力将会传导至硅料环节,产品价格可能会跌破10万元/t,但由于多晶硅成本下降速度较快,企业仍将保持一定盈利空间。在电池组件方面,虽然国内光伏市场同比略有下滑,但由于《巴黎协定》的签订将给全球光伏市场环境带来极大利好,并且光伏系统投资价格下降使得光伏发电成本在多个国家或地区不断逼近甚至达到平价上网,预计全球组件产量继续呈现增长势头,全年将超过70GW,我国光伏组件产量(含海外工厂)有望达到52GW,产业集中度有进一步提升趋势。但仍需注意由于全球主要光伏市场如日本补贴持续下调、美国税收抵免政策到期等带来的波动影响,企业扩产仍需理性。

展望2017年,随着全球新增多晶硅产能投产和原有产能优化提升,预计全球多晶硅产量同比相持平,我国多晶硅产量将达到20万t以上。

(三)技术水平不断提升,生产成本逐步降低

2016年,在内外部环境的共同推动下,我国光伏企业加大工艺技术研发力度,生产工艺水平不断进步。骨干企业多晶硅生产能耗继续下降,综合成本已降至8万元/t,行业平均综合电耗已降至80kWh/kg,硅烷法流化床法等产业化进程加快;P型单晶及多晶电池技术持续改进,常规产线平均转换效率分别达到19.8%和18.6%,采用PERC和黑硅技术的先进生产线则分别达到20.5%和19.1%,异质结(HIT)、背电极、高倍聚光等技术路线加快发展;光伏组件封装及抗光致衰减技术不断改进,领先企业组件生产成本降至2.5元/W,光伏发电系统投资成本降至6.5元/W以下,度电成本降至0.5~0.8元/kWh。

展望2017年,技术进步仍将是产业发展主题。预计产业化生产的高效多晶硅电池转换效率将超过19.3%,单晶硅电池有望达到20.8%,主流组件产品功率将分别达到265~275W和285~295W。硅烷流化床法多晶硅生产工艺有望实现规模化生产,单晶连续投料生产工艺和G7、G8大容量铸锭技术持续进步,金刚线切割技术将得到进一步应用,PERC电池、N型电池规模化生产进一步扩大。与此同时,我国近99%光伏产品采用晶硅技术,新型薄膜、异质结、高倍聚光等技术路线发展缓慢,技术路线单一化程度偏高,产业后续发展隐患明显。国内光伏制造业关键工艺技术研发和基础理论研究不足,创新投入乏力,新产品、新技术储备欠缺,核心竞争力与国际先进水平仍有差距。亟待资金、技术、人才等要素持续投入,推动我国光伏制造向光伏智造转变,提升产业核心竞争力。

2011年以来,随着中央1号文件的发布和中央水利工作会议的召开,我国水利建设阔步“走进新时代”,好形势让人欢欣鼓舞,尤其是10年4万亿元这个数字,让水利企业信心倍增。一边是水利投资带来的巨大市场空间,一边是企业四处寻找商机的迫切愿望,在这种背景下,实现产品和市场的有效“对接”,让好技术切实应用到水利建设实践中,成为一项重要而具有现实意义的工作。

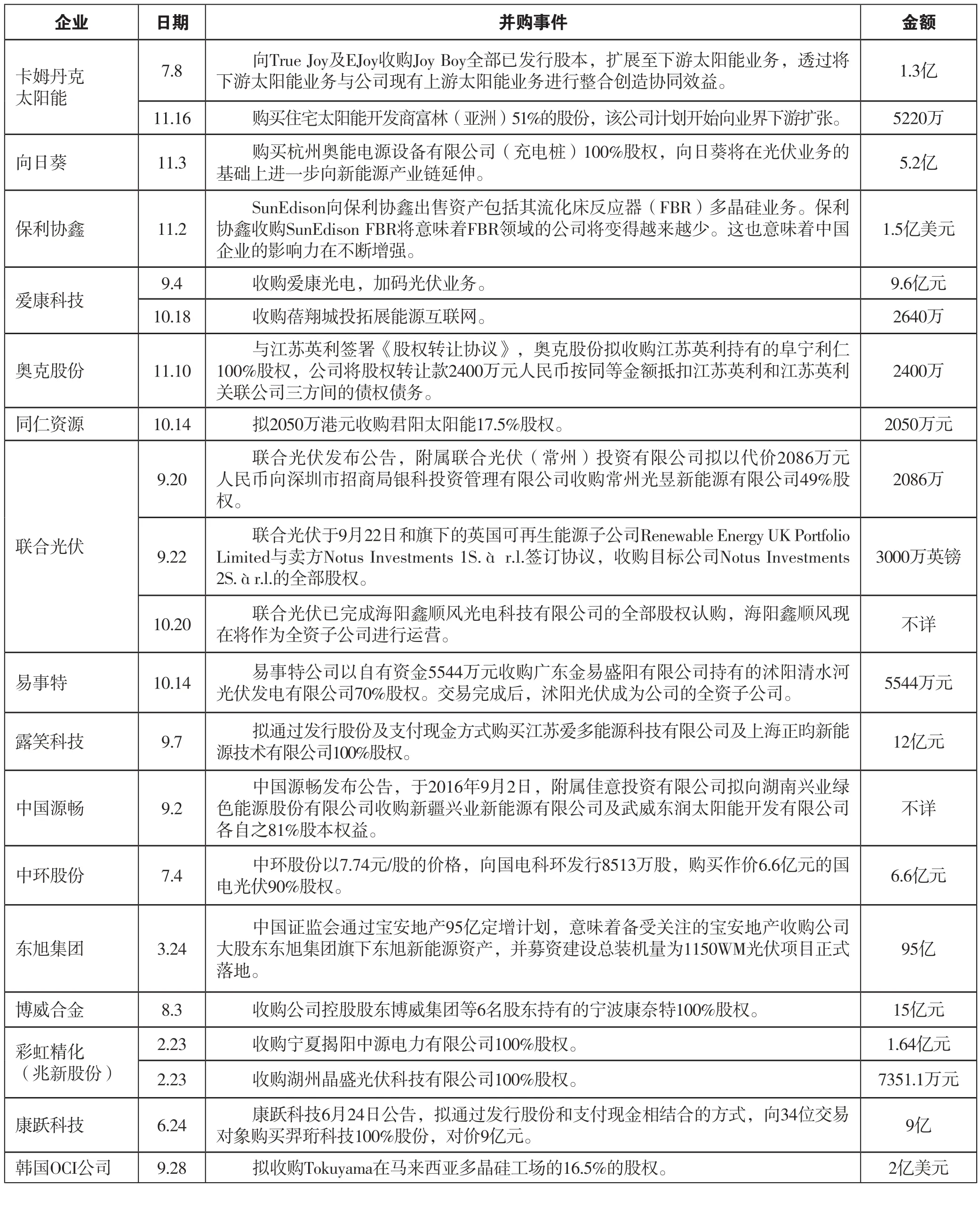

(四)产业投资持续增强,兼并重组持续推进

2016年,在“领跑者”计划以及630电价调整带来的抢装影响下,我国光伏制造业投资持续增大,多家企业通过技术改造扩大生产规模,包括隆基、中环和中来等一批原来做硅片或背板的企业开始进入电池生产领域,天合、晶科、阿特斯等传统电池组件企业也在通过黑硅、PERC技改等扩大先进产能规模,同时也在进一步布局海外市场,据不完全统计,我国已建成投产海外电池与组件产能分别达到3.6GW与5GW,拟建产能均在2GW以上。行业兼并重组加速,部分企业也开始通过并购获取先进技术或延伸产业链。产业化技术进步迅速,包括保利协鑫并购美国Sunedison的硅料工厂和硅片技术等。

展望2017年,随着国内市场的调整,将会有更多光伏企业将目光瞄准海外市场,在加速拓展新兴市场的同时,积极实施产业全球布局计划,通过海外投资设厂、海外企业并购等方式,采取本土化生产战略,推动国际光伏贸易格局加快演进。同时,在“领跑者”计划实施带来的标榜效应带动下,部分省份

也跟进优先使用领跑者产品,国内高效电池市场将会逐步扩大,企业也将会加大对国内已有产线的技术改造投入,包括黑硅、P-PERC、N-PERT、MWT等技术正在加快扩大生产规模,部分企业也在关注HJT技术大规模生产的可行性等。多晶金刚线切割技术推进速度将会加快,对高纯多晶硅材料品质要求也将会大幅提升。

表 2016年我国光伏企业兼并重组情况

二、需要关注的几个问题

(一)满足“领跑者”计划项目要求的产品供应不足

2015年,国家提出实施光伏“领跑者”计划,于2015年与2016年分别批复了1GW与5.5GW“领跑者”电站建设规模,分别占当年总计划规模的4.3%与30.4%。此外,部分省市,如宁夏、青海等已要求普通电站的技术指标参照领跑者项目的产品技术指标要求,预计为推动技术进步,其他省市也将相继跟进。“领跑者”基地建设规模将加速推进。但从实施情况看,目前我国达到“领跑者”计划要求的产品产能较低,远不能满足市场需求。一是占企业80%以上产能的普通晶硅电池生产线虽然采用反光焊带、扩大硅片尺寸等提升组件功率的技术能够使平均功率提升至“领跑者”指标要求,但仍有一定比例的产品达不到相应要求。二是PERC、黑硅、MWT、N型双面等高效电池技术目前产业化规模仍较小,企业虽有扩产计划但要形成批量出货仍需时间。

(二)光伏制造业“融资难、融资贵”问题亟待解决

受前期产业贷款坏账影响,金融机构对光伏制造业授信整体压缩状况未根本改善,企业通常很难获得金融机构的融资支持,或者要担负6%以上甚至超过10%的贷款利率。目前光伏研发与产品制造方面的全球竞争正日益激烈。一方面,欧美等发达国家及光伏企业开始加快实施转换效率达22%以上的高效电池(我国产业化生产光伏电池转换效率普遍在20%以下)规模化量产计划,意在以此为切入点抢占竞争制高点。另一方面,东南亚地区的马来西亚、菲律宾等国家,依靠其成本优势大力承接全球制造业转移。预计未来5年内,随着我国制造业成本的进一步上升,以及东南亚国家相关配套的逐步成熟,产业转移趋势将愈加明显。因此,我国光伏企业亟须通过加大研发投入,实现差异化竞争,以巩固制造规模全球首位的领先优势。但是,在目前的融资环境下,我国光伏企业能保证正常生产所需现金流已属不易,更遑论获得足够资金以支持技术升级。

(三)非技术性因素极大影响评价上网进程

经过几十年的发展,我国光伏企业通过技术进步和规模化发展显著降低了光伏电站系统部件的投资成本。但是我国光伏发电项目建设及运营过程中的一些非技术因素则使光伏电站投资及发电成本显著提升,极大蚕食技术进步成果。一是土地征税标准不规范。同一地区耕地占用税和土地使用税分别有5倍和20倍的调整空间,部分地区在财税资源紧张的情况下,从严从紧诠释税收法规,或要求企业按照税收标准上限缴纳耕地占用税和土地使用税,或要求企业按批准用地全部一次性缴纳耕地占用税,极大提升初期投资成本。二是弃光限电矛盾突出。由于本地电力消纳能力有限、调节电源比重偏低、电网发展滞后等原因,甘肃、新疆、青海等地区已经出现严重的弃光限电等问题。2015年,全国弃光率达到12.6%,其中甘肃弃光率甚至达到30.7%。三是项目前期成本较高。企业进行普通地面光伏电站建设需要涉及发改、土地、电网、安监、水利、环保、住建、文物、农业等多个部门,还可能遭遇路条买卖、地方保护等问题,企业人力成本、时间成本、资金成本花费巨大。四是补贴拖欠。截至目前,2015年2月后实现光伏电站并网的运营商仍未拿到光伏度电补贴。据测算,土地税收、弃光限电、项目前期成本等问题分别提升电站投资成本1、0.3和0.1元/W以上。

(四)政策缺乏延续性给行业健康发展造成较大负面影响

2015年底,国家宣布对现行光伏上网标杆电价进行下调,并于2016年6月30日之后执行下调后的电价。为获得较高的上网电价补贴,各地纷纷在补贴下调大限到来前抢装光伏系统。其结果是,2016年上半年,全国新增光伏装机量超过20GW,高于2015年全年的15.1GW。而自7月开始,光伏市场出现断崖式下滑。三季度新增光伏装机量仅为7GW左右,环比下降45%以上。市场大起大落给产业发展带来较大负面影响。一是市场急冷导致价格大幅下跌。据企业数据,9月硅片、电池片和组件价格与6月份相比,跌幅普遍在30%以上,企业在目前的价格下已很难盈利。二是高端产品发展也陷入价格战。在补贴下调背景下,不存在土地、“弃光限电”等问题的“领跑者”项目成为市场竞争热点,造成高效电池产品的低价竞争,甚至低于高效电池生产成本。

三、应采取的对策建议

(一)设立国家投资基金,加快技术创新与产业化

一是研究建立国家光伏产业投资基金,引导社会资本投入,仿照集成电路产业投资基金运作模式,对重点企业、重点项目加大扶持力度。二是统筹利用工业转型升级资金、工业强基工程、专项建设基金等资金渠道,争取国家可再生能源专项资金,支持和引导光伏制造企业开展智能制造升级和关键技术创新,重点开展高效晶硅电池、新型光伏电池、高纯多晶硅、逆变器及储能产品、关键设备的研发及产业化,提升智能化、自动化和信息化水平,增强产业核心竞争力。

(二)出台差异化融资政策,探索多样化融资方式及渠道

一是出台差异化融资政策,引导金融机构对那些具有成本、技术、规模等方面优势,且整体实力较强的光伏企业关键技术创新、兼并重组、“走出去”等重点项目,择优集中支持。二是创新多样化融资方式,支持金融机构开展融资租赁、融资担保、租金保理、信贷资产转让同业等业务。鼓励银行通过与经营状况良好的光伏上下游企业合作,探索供应链融资方式。三是开拓多样化融资渠道。对于前沿技术研发项目,引入风险投资资金;对于光伏“走出去”项目,通过丝路基金、亚投行、国家对外援助项目等渠道给予资金扶持。

(三)规范土地利用政策,缓解弃光限电问题

一是规范土地政策。协调财政、税务部门出台明确的光伏发电企业土地税收政策,规范地方光伏发电企业耕地占用税及土地使用税收标准,对耕地占用税征收范围出台具体指导意见和法规解释。二是统筹规划光伏应用布局与目标。在具备接入电网和本地消纳条件的地区,结合可利用的土地资源,以及电网通道建设现状及远期规划,合理安排光伏电站布局与“十三五”装机目标。三是发展抽水蓄能、燃气等调节能源,探索促进光伏发电消纳的市场化机制,开展火光发电权交易、辅助服务交易试点及推广。

(四)完善补贴下调机制,出台多样化政策措施

一是优化补贴电价结构。将现行资源分区的固定上网标杆电价调整为由当地燃煤机组标杆上网电价(含脱硫、脱硝、除尘)或市场交易价格与定额补贴两部分组成的组合电价,使补贴电价的区域分布更加合理。二是制定合理的、可预期的补贴下调机制。研究制定基于年化装机量(如一季度实际装机量×4,即为年化装机量)和产品价格下降速度,且定额补贴部分按月度调整的机制,在控制总量的同时防止“抢装”发生。三是完善政策体系,优化政策结构。出台配额制(绿证制度)、招投标、税收减免、净计量补贴等多样化政策措施,综合施策,促进光伏多样化应用。