淮安市中小企业融资方式影响因素实证分析

2017-05-18杨贤超

杨贤超

(炎黄职业技术学院,江苏 涟水 223400)

淮安市中小企业融资方式影响因素实证分析

杨贤超

(炎黄职业技术学院,江苏 涟水 223400)

随着中小企业的不断发展壮大,中小企业已经成为推动地区经济发展、解决地区就业和维护地区稳定的主导力量。但中小企业在发展中也面临着许多问题,其中最大的问题就是“融资难、难融资”。本文就是在这一背景下立足于淮安市中小企业融资方式影响因素的实证分析,找到影响地区中小企业融资方式选择的主要因素,有企业规模、企业所有制形式、企业类型、企业发展阶段四个因素。文章通过实证研究,希望能为地区中小企业融资决策的制定提供理论上的参考,以缓解地区中小企业融资难的现状,促进地区中小企业的健康发展。

中小企业;融资;影响因素;分析

一、研究数据来源

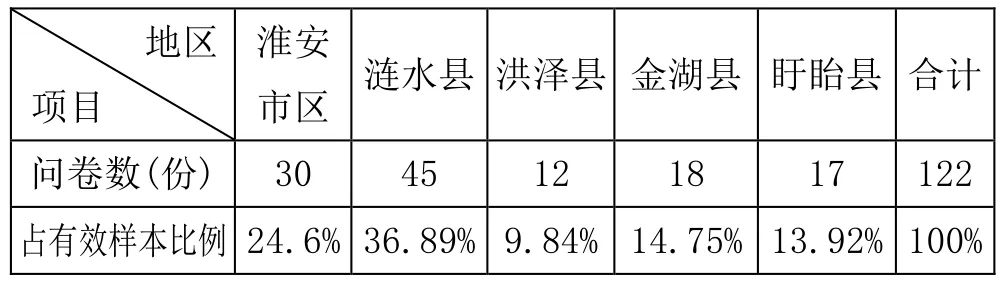

有效样本企业的14.75%;盱眙县17份,占有效样本企业的13.92%。具体数据见表1所示。

本文数据来源于淮安地区(共5个县区)的中小企业调查问卷。按照5个县区中小企业特别是规模以上中小企业的分布情况选择具有代表性的样本企业进行抽样调查,共发放调查问卷共150份,回收139份其中有效问卷122份。问卷分布情况为:市区30份,占有效样本企业的24.6%;涟水县收回问卷45份,占有效样本企业的36.89%是调查地区中做多的;洪泽县12份,占有效样本企业的9.84%;金湖县18份,占

表1 淮安地区样本企业地区分布及所占比例分析

通过调查数据分析获知收回的122份样本企业在进行融资时所选择的融资方式情况如下:有8家样本企业采取内部融资,占样本总量的6.56%;有80家样本企业选择向银行等金融机构借款进行融资,占样本总量的65.57%;有30家样本企业选择民间融资进行筹集资金,占样本总量的24.59%;采取其他方式如(财政支持、接受风险投资、租赁)等进行融资的样本企业只有4家,占样本总量的3.28%;没有1家样本企业采用发行债券或发行股票进行融资的。具体数据见表2所示。

表2 样本企业融资方式情况分析

由此可见,淮安市中小企业进行融资时所选择的方式主要有:内部融资、银行借款和民间融资。而中小企业融资相关理论告诉我们中小企业“融资难、难融资”的本质是进行外源融资难,即当中小企业出现资金短缺时,很难及时的从外部获取资金的帮助。基于上述原因,本文仅就淮安地区中小企业选择采用银行借款和民间融资这两种融资方式的影响因素进行实证研究。

二、实证分析

(一)样本企业规模分析

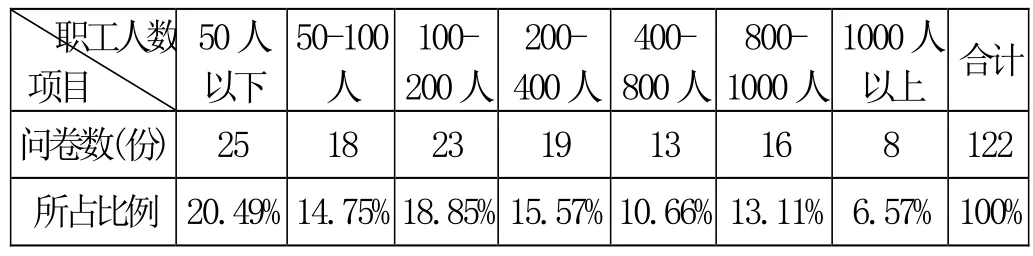

反映中小企业规模的指标很多,如职工人数、年产量、经营收入等指标都能反映中小企业的规模大小。而本文为了方便统计分析,特把职工人数多少作为反映中小企业规模的一个指标。因此,通过对样本企业的调查分析获知:职工人数在50人以下的样本企业有25家,占有效样本总数的20.49%;职工人数在50-100人的样本企业有18家,占有效样本总数的14.75%;职工人数在100-200人的样本企业有23家,占有效样本总数的18.85%;职工人数在200-400人的样本企业有19家,占有效样本总数的15.57%;职工人数在400-800人的样本企业有13家,占有效样本总数的10.66%;职工人数在800-1000人的样本企业有16家,占有效样本总数的13.11%;职工人数在1000人以上的样本企业有8家,占有效样本总数的6.57%。综合样本企业规模调查分析来看,淮安市中小企业职工人数大多集中分布在400人以下,共85家,占全部有效样本总数的69.67%。具体数据见表3所示。

表3 样本企业规模情况分析

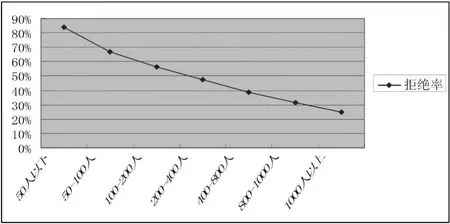

同时,通过对以上不同规模样本企业在选择向银行借款融资时,遭到银行拒绝的统计分析可知:职工人数在50人以下的25家样本企业中有21家遭到拒绝,拒绝率高达84%;职工人数在50-100人的18个样本企业中有12家遭到拒绝,拒绝率达66.67%;职工人数在100-200人的23个样本企业中有13家遭到拒绝,拒绝率达56.52%;职工人数在200-400人的19个样本企业中有9家遭到拒绝,拒绝率为47.3%;职工人数在400-800人的13个样本企业中有5家遭到拒绝,拒绝率为38.46%;职工人数在800-1000人的16个样本企业中5家遭到拒绝,拒绝率为31.25%;职工人数在1000人以上的8个样本企业中有2家遭到拒绝,拒绝率为25%。通过以上调查统计分析来看,淮安市中小企业特别是规模较小的中小企业向银行借款进行融资的难度明显大于规模较大的企业,这说明中小企业融资方式的选择与企业规模有关且规模大小与选择银行借款融资方式之间成正相关关系即规模越大遭到银行拒绝率越低,同时也说明该地区中小企业向银行借款时会受到规模歧视。具体情况如图1所示。

图1 不同规模企业银行借款融资遭拒情况

通过以上不同规模样本企业选择民间融资方式进行融资的统计分析可知,职工人数在50人以下的25家样本企业中有14家会选择民间融资方式解决资金问题,所占比例为56%;职工人数在50-100人的18家样本企业中有8家会选择采用民间融资方式获取所需资金,所占比例为44.44%;职工人数在100-200人的23家样本企业中有8家会选择采用民间融资方式获取资金,所占比例为34.78%;职工人数在200-400人的19家样本企业中有5家会选择民间融资解决资金短缺问题,所占比例为26.32%;职工人数在400-800人的13家样本企业中有2家会选择采用民间融资方式进行融资的,所占比例为15.38%;职工人数在800-1000人的16样本企业中只有1家会选择采用民间融资方式进行融资的,所占比例为6.25%;职工人数在1000人以上的8样本企业中没有1家选择民间融资方式进行融资的。根据以上分析可知,淮安地区规模较小的中小企业在选择融资方式时更偏好于采用民间融资方式来解决企业资金需求问题,这说明中小企业的规模与民间融资方式选择成反方向关系即企业规模越小,选择民间融资方式的企业越多,反之越少。具体情况如图2所示。

图2 不同规模企业选择民间融资方式情况

(二)样本企业所有制形式分析

本次所调查的样本企业所有制形式主要涉及五大类:国有企业、集体乡镇企业、私营个体企业、股份制企业与三资企业。从调查数据分析情况来看,全部的122家样本企业中,国有企业有5家,所占比例为4.09%;集体乡镇企业有6家,所占比例为4.92%;私营个体企业有65家,所占比例为53.28%;股份制企业有30家,所占比例为24.59%;三资企业有16家,所占比例为13.12%。由此可见该地区中小企业所有制形式主要是私营个体企业、股份制企业与三资企业居多。为了保证调查分析数据的可信度,本文主要就这三种所有制形式进行融资方式选择分析。

对上述三种所有制形式中小企业的融资方式偏好进行统计分析获知:属于私营个体企业所有制形式的65家样本企业中,有26家偏好于选择银行借款进行融资,有35家偏好于选择民间融资方式进行融资,所占比例分别为40%和53.85%;属于股份制企业所有制形式的30家样本企业中,有17家偏好于选择向银行借款进行融资,有10家偏好于选择民间融资方式进行融资,所占比例分别为56.67%和33.33%;属于三资企业所有制形式的16家样本企业中,多达11家偏好于选择向银行借款进行融资,只有3家偏好于选择民间融资方式进行融资,所占比例分别为68.75%和18.75%。由此可以看出,该地区中小企业中的股份制企业与三资企业偏好于选择银行借款方式进行融资,而私营个体企业更偏好于选择民间融资方式进行融资。具体情况见图3所示。

图3 所有制形式与融资方式选择关系情况

因此,综合上述统计分析可知,在不同所有制形式下,淮安市中小企业采用银行借款方式进行融资的选择力由大到小依次为:三资企业,股份制企业和私营个体企业;采用民间融资方式进行融资的选择力由大到小依次为:私营个体企业,股份制企业和三资企业。

(三)样本企业类型分析

按照我国行业分类标准把样本企业划分为:农林牧副渔业、制造业、批发零售餐饮业和其他类型企业等四大类。对全部样本企业类型的调查统计分析获知:农林牧副渔业有21家,所占比例为17.21%;制造业有51家,所占比例为41.8%;批发零售餐饮业有46家,所占比例为37.71%;其他类型企业只有4家,所占比例仅为3.28%。从企业类型可以看出,该地区中小企业中属于制造业和批发零售餐饮业居多,这也符合了该地区经济发展特点即该地区这几年大力发展第三产业特别是以“淮扬菜”系为主题的餐饮服务业为经济增长点。具体数据见表4所示。

表4 样本企业类型情况分析

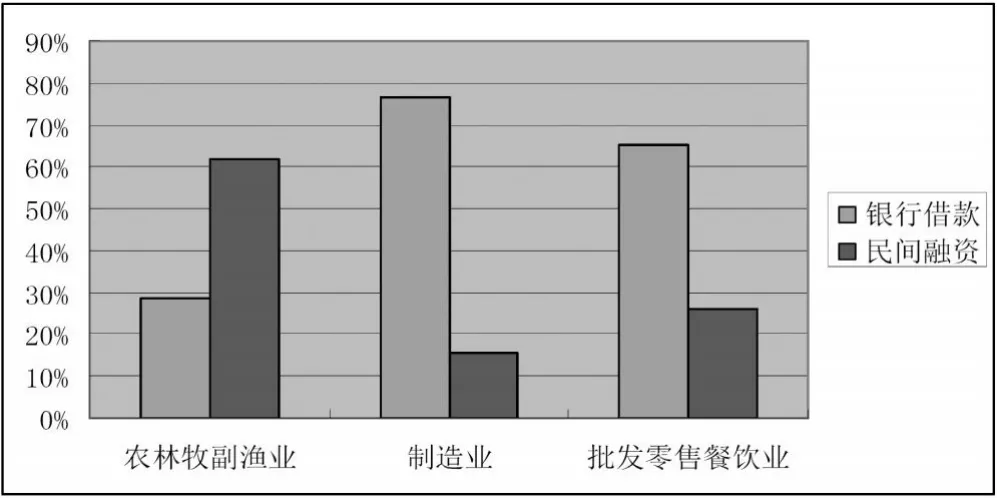

对上述四大类型的中小企业选择融资方式进行融资的调查统计分析获知:属于农林牧副渔业类型的21家样本企业中,有6家偏好于选择向银行借款进行融资,有13家偏好于选择民间融资方式获取资金,所占的比例分别为28.57%和61.9%;属于制造业业类型的51家样本企业中,有39家偏好于选择向银行借款进行融资,只有8家会考虑选择民间融资方式获取资金,所占的比例分别为76.47%和15.69%;属于批发零售餐饮业类型的46家样本企业中,有30家会选择向银行借款进行融资,有12家偏好于选择民间融资方式获取资金,所占的比例分别为65.22%和26.09%;由于其他类型的样本企业数较少,分析结果可能不具有说服力,本文也就不再进行统计分析。

从对上述不同类型企业融资方式选择的比较分析来看,该地区属于制造业与批发零售餐饮业类型的企业更偏好于选择银行借款进行融资,而属于农林牧副渔业类型的企业则更喜欢选择民间融资方式来获取资金,也可以看出该地区对制造业与批发零售餐饮业类型企业的发展支持力度较大,特别是银行信贷政策更倾向于这两种类型的中小企业,为他们提供了良好的融资环境。具体情况如图4所示。

图4 不同企业类型与融资方式选择情况

(四)样本企业发展阶段分析。

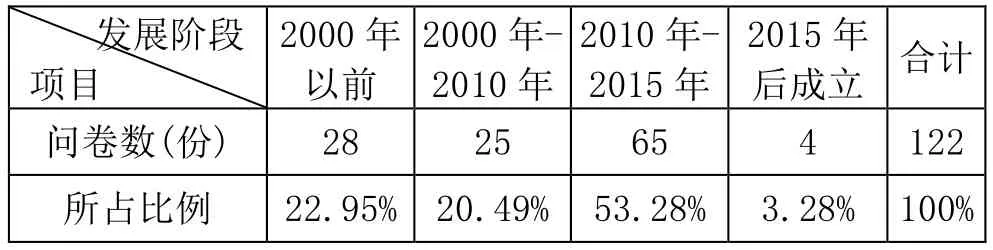

为了便于进行统计分析,把本次调查的样本企业发展阶段分别划分为:2000年以前成立的、2000-2010年成立的、2010-2015年成立的与2015年后成立的四个发展阶段。根据调查统计数据分析获知:2000年以前成立的中小企业有28家,所占比例为22.95%;2000-2010年成立的中小企业有25家,所占比例为20.49%;2010-2015年成立的中小企业65家,所占比例为53.28%;2015年以后成立的中小企业只有4家,所占比例仅为3.28%。从对该地区中小企业发展阶段的调查分析来看,该地区中小企业经营的时间都比较短,还处于“年轻化”阶段,这也符合了当地经济发展规律,因为该地区近年来加快了城市化的进程,带动了地区中小企业的发展,中小企业的规模有了一定的提高。具体情况见表5所示。

表5 样本企业不同发展阶段情况分析

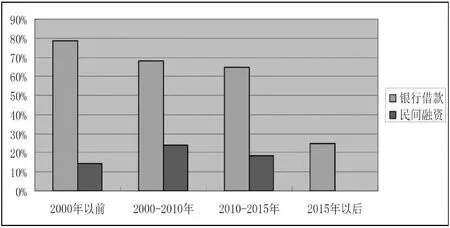

对上述样本企业的四个不同发展阶段进行融资所选择的融资方式统计分析获知:2000年以前成立的28家样本企业中,有22家会选择采用银行借款进行融资,有4家会选择民间融资获取资金,所占的比例分别为78.57 %和14.29%;2000-2010年成立的25家样本企业中,有17家偏向于采用银行借款方式进行融资,有6家倾向于选择民间融资来获取资金,所占比例分别为68%和24%;2010-2015年成立的65家样本企业中,有42家偏好于选择银行借款进行融资,有12家会选择民间融资获取所需资金,所占比例分别为64.62%和18.46%;2015年以后成立的4家样本企业中,只有1家选择向银行借款解决初创期资金问题,没有一家采用民间融资获取资金的,所占比例分别为25%和0。具体情况见图5所示。

图5 不同发展阶段与融资方式选择情况

从上图可以看出,经营时间越长即成立时间较早的中小企业更偏好于选择向银行借款来获取资金,原因有两个方面,首先这一阶段的中小企业至少有10年以上的经营时间,企业自身发展可能比较稳定,经济实力较强,还款信誉较好,相对与经营时间短的企业来讲更容易获得银行的信贷;其次对银行来说,把资金借给经营时间较长,经济实力较强的中小企业所面临的风险较小,因此基于以上两点这一阶段的中小企业更愿意选择向银行借款来获取资金。再者,从图2-5也可以看出,企业发展阶段与银行借款融资方式的选择成正方向关系,即经营时间越长(成立时间越早)的中小企业,越偏好于选择银行借款融资方式获取资金,反之越少。同时,营业时间短的(成立时间较晚)中小企业会偏向于选择民间融资方式解决资金需求问题,除了处在2000-2010年阶段的中小企业民间融资选择出现偏差外,基本上民间融资方式的选择与企业发展阶段成反方向关系,即企业的经营时间越短(成立时间越晚)的中小企业,更偏向于选择民间融资方式,反之越少。

三、分析结论

综上所述,对淮安市中小企业融资方式选择的实证分析可知,影响该地区中小企业融资方式选择的影响因素主要有:企业规模,企业所有制形式,企业类型与企业发展阶段。而且针对该地区目前中小企业所偏好的银行借款与民间融资方式而言,上述四个影响因素分别与这两种融资方式之间存在一定的关系,具体有:

1.企业规模与银行借款融资方式选择之间存在正方向关系即企业规模越大越倾向于选择银行借款方式进行融资,反之越少;企业规模与民间融资方式之间存在反方向关系即企业规模越大选择民间融资方式的越少,反之越多。

2.企业所有制形式与融资方式选择之间存在一定的关系从上述分析来看股份制企业与三资企业偏向于选择银行借款融资;私营个体企业倾向于选择民间融资方式获取资金。

3.企业类型与融资方式选择之间也存在一定的关系从上述分析来看制造业与批发零售餐饮业偏好于选择银行借款进行融资;农林牧副渔也更倾向于选择民间融资方式获取资金。

4.企业发展阶段与银行借款融资方式选择之间存在正方向关系即企业经营时间越长(成立时间越早)越倾向于选择银行借款方式进行融资,反之越少;企业发展阶段与民间融资方式选择之间存在反方向关系即企业经营时间越长(成立时间越早)选择民间融资方式的越少,反之越多。

四、政策建议

既然影响该地区中小企业融资方式选择的因素主要是:企业规模,企业所有制形式,企业类型与企业发展阶段。因此,要想从根本上解决该地区中小企业“融资难、难融资”的问题,作者认为应该从以下几个方面加以完善。

1.对于中小企业来说,要走“科技创新之路”——进行技术创新与制度创新。不断扩大企业的规模,夯实企业的经济实力,增强企业的市场竞争力,为中小企业进行外援融资特别是选择向银行等金融机构借款增加自身的优势。

2.对于地区金融机构来说,要结合地区的实际情况针对不同类型的中小企业和不同发展阶段的中小企业分别实施或制定不同的信贷措施,为地区中小企业的融资提高政策的保证。

3.对于地方政府来说,要加强和完善关于中小企业融资的相关法律法规建设,从法律上或制度上破除地区中小企业融资所面临的所有制歧视,为地区中小企业融资保驾护航。

[1]江小林.社会资本视角下中小企业集群融资研究[J].理论研究,2012(04).

[2]王求实.民间融资与中小企业融资—理论分析与国际借鉴[D].北京:中国青年政治学院硕士论文,2012(05).

[3]顾海峰.制度性金融创新与我国中小企业融资担保体系发展研究[J],理论研究,2012.

[4]陈啸.农村中小企业融资体系研究[D].太原:山西财经大学博士学位论文,2013.

An Empirical Analysis on the Influencing Factors of the Financing Mode of Small and Medium Sized Enterprises in Huai’an

YANG Xian-chao

(Yanhuang Technological College,Lianshui 223400,Jiangsu)

With the continuous development of small and medium-sized enterprises,small and medium-sized enterprises have become the leading force in promoting regional economic development,to solve the employment and maintain stability in the region. But in the development of SMEs is also facing many problems,the biggest problem of which is financing.Based on this background, this paper carries out an empirical analysis of the factors influencing the financing of SMEs in Huai’an,and finds the main factors influencing the financing of small and medium-sized enterprise are the enterprise scale,the forms of enterprise ownership,the types of enterprise,and the development stages of enterprises.By the empirical study,this paper hopes to provide a theoretical reference for the financing decision of SMEs,to alleviate the current difficult situation of SME financing and promote the healthy development of small and medium-sized enterprises in the region.

small and medium-sized enterprises;financing;influencing factors;analysis

F276.3

A

1671-5004(2017)02-0034-05

2016-11-27

江苏省高校哲学社会科学基金项目“内部控制的规则属性及其执行机制研究”(项目编号:08SJB6300030)

杨贤超(1981-),男,汉族,江苏徐州人,硕士,讲师,经济师,研究方向:财务管理。