中国乳业国际竞争力的思考与提升

2017-05-16曹亚楠李翠霞

文/姜 冰 曹亚楠 李翠霞*

(东北农业大学经济管理学院)

中国乳业国际竞争力的思考与提升

文/姜 冰 曹亚楠 李翠霞*

(东北农业大学经济管理学院)

中国是原料乳的生产大国,奶牛存栏、牛奶产量位居世界前列,资源优势并未带来较大的市场优势。中国已签署自贸协定14 个,涉及22 个国家和地区,随着乳制品零关税、低关税政策的实施及国外资本的渗透,中国乳业竞争优势受到威胁,提高乳业国际竞争力成为当前乳业发展的关键问题。在梳理中国乳业相关数据的基础上,探析乳业国际竞争力的引致性因素,提出提升中国乳业国际竞争力的建议。

中国乳业;国际竞争力;钻石模型

1 中国乳业现状

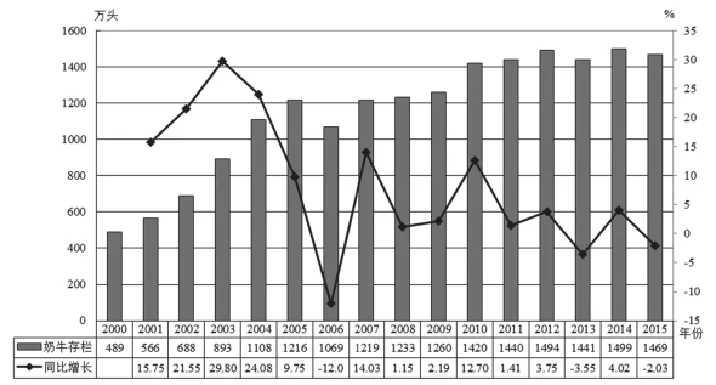

1.1 奶牛养殖业

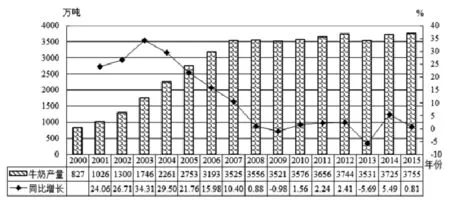

中国乳业发展放缓。从奶牛养殖业角度来看,中国已成为仅次于欧盟、印度和美国的第四大乳业生产地区。中国奶牛存栏量呈上涨态势,奶牛(全群)存栏数复合年增长率为7.61%,但增速放缓,同比减少2.03%(图1);牛奶产量同样呈现总体上涨,增速放缓的态势,三鹿牌“婴幼儿奶粉事件”是中国乳业发展的重要分界点,2008年之后,中国乳业发展进入平台期(图2)。

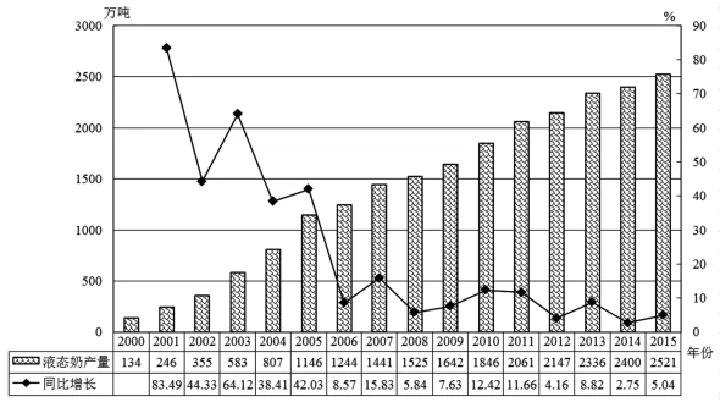

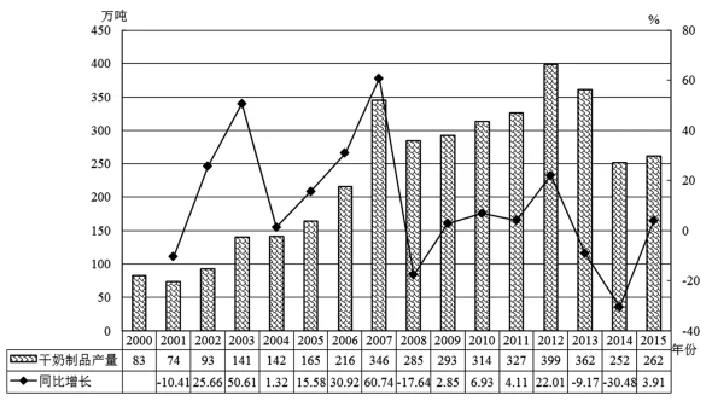

1.2 乳制品加工业

从乳制品加工业角度来看,中国液态奶和干乳制品的产量总体呈上涨态势,三鹿牌“婴幼儿奶粉事件”后,干乳制品产量呈波动下降态势,液态奶产量呈缓慢上升态势,液态奶发展态势优于干乳制品,但涨幅放缓(图3、图4)。

图1 2000~2015年中国奶牛(全群)存栏数

图2 2000~2015年中国奶牛(泌乳牛)产奶量

1.3 乳制品贸易

从乳制品贸易角度来看,中国是乳制品净进口国,三鹿牌“婴幼儿奶粉事件”后,贸易逆差逐年加大,液态奶进出口贸易态势优于干乳制品。中国乳制品进口来源地是新西兰、美国、欧盟和澳大利亚,主要以进口干乳制品为主,液态奶进口基数少,但是涨幅速度相对较快,具体类别以进口奶粉、乳清和鲜奶为主,奶油、奶酪和炼乳的进口量基数小,但涨幅速度相对较快,2015年,由于中国乳制品市场处于去库存化时期,故进口量出现急剧减少态势;中国乳制品主要出口马来西亚等亚洲国家,干乳制品和液态奶的出口量均呈现基数小且出口量总体下降的态势,具体类别以出口奶粉和鲜奶为主(图5)。

图3 2000~2015年中国液态奶产量

图4 2000~2015年中国干乳制品产量

2 影响中国乳业竞争力的因素

2.1 成本与价格

2.1.1 原料奶价格

近年来,中国原料奶价格总体呈上升趋势。2015年处于“去库存”的时期,进口需求疲软,致使原料奶价格下跌至3.44 元/千克,但仍高于其它乳业主要国家及全球平均水平(1.88 元/千克)。若将进口奶粉(全脂奶粉和脱脂奶粉)折合原料奶到岸价与中国原料奶价格进行比较,进口奶粉折合原料奶到岸价(2.15 元/千克和1.94 元/千克)仍低于中国原料奶价格。

2.1.2 乳制品价格

图5 2000~2015年中国乳制品进出口贸易情况(不包括婴幼儿奶粉)

中国是全球乳制品价格最高的地区之一,缺乏国际市场价格竞争优势。截至2015年,中国婴幼儿奶粉市场的外资品牌市场占有率达50%左右,国产婴幼儿奶粉价格最高,均价约为250 元/900 克,是世界婴幼儿奶粉平均价格的两倍,欧洲主要国家(英国、荷兰、德国等)的婴幼儿奶粉价格均在100 元以下。

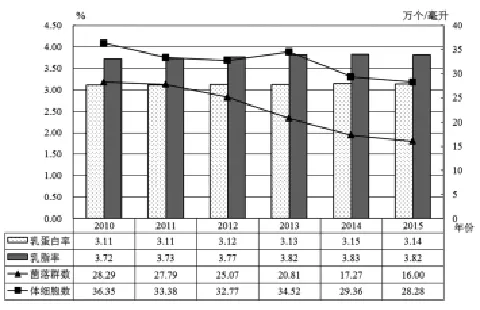

图6 2000~2015年国家奶牛产业技术体系示范牛场生鲜乳理化与安全指标

2.2 单产水平

中国奶牛养殖业规模化水平的提升拉动单产水平上涨,与以色列及发达国家仍存在差距。当前,中国奶牛单产水平约为5.50 吨,复合年增长率为5.50%,与以色列(10.8 吨)和美国(9.6 吨)等主要国家差距显著。

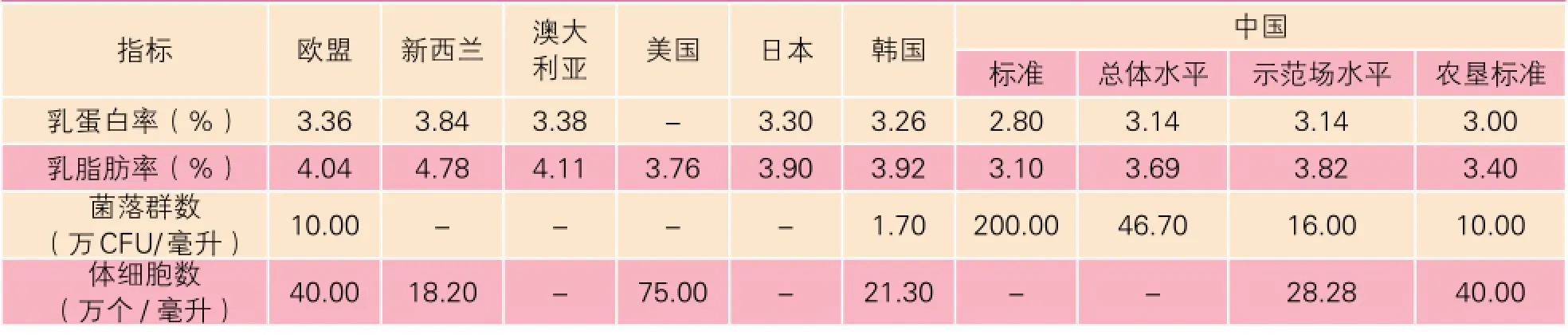

2.3 质量安全

中国原料奶与乳制品质量安全水平大幅提升,与发达国家差距缩小。国家奶牛产业技术体系示范牛场的监测数据显示,2010~2015年,规模示范牧场的乳蛋白率和乳脂率不断提升,菌落群数和体细胞数不断下降,体细胞数平均值低于欧盟限量值(图6),就全国牧场总体水平而言,与发达国家仍有差距(表1)。

2.4 生产要素

2.4.1 初级生产要素

饲料原料中的玉米供应以国内为主,大豆依赖进口。作为中国主要粮食作物,玉米产量占粮食产量的35%,其中,青贮玉米产量占比由2000年不足0.01%上升至2014年的0.05%,以年均65.29%的速度增长;作为中国进口依存度最高的农作物,大豆的种植效益偏低,产量以年均1.68%的速度呈下降趋势,而对大豆的进口需求以年均13.18%的速度增长。

饲草资源丰富,商品草进口依存度高。草原保护建设工程和生态保护补助奖励机制政策的推进,我国天然草原潜在生产能力显著增强,饲草料产量逐年增加,栽培草地生产效率日益提高。丰富的饲草资源为我国奶牛养殖业发展奠定了基础。但是仍不能满足奶牛养殖业的发展需要,目前,我国市场流通的奶牛食用的草产品仅100 万吨左右,市场上流通的奶牛食用的商品草应在500 万吨以上,才能满足奶牛养殖业的需求。

奶牛优良品种资源不足,遗传物质进口依存度高。世界主要乳业发达的国家纯种荷斯坦奶牛的比例在80%左右,目前,我国纯种荷斯坦奶牛为294.5 万头,比例仅为20.05%,为满足我国规模牧场对牛源的需求和提高生鲜乳整体水平的需要,我国对奶牛养殖业遗传物质的进口不断提升,2000~2015年,我国进口种牛数量和冻精数量的复合年增长率分别为45.02%和34.15%。

表1 2015年不同国家原料奶质量指标对比

2.4.2 高级生产要素

奶农素质偏低,牧场管理人员稀缺。随着乳业产业升级、散户退出及规模化牧场的兴建,中国奶牛养殖业人力资源问题凸显,小规模牧场奶农文化素质偏低,多以初、高中和中专毕业为主,年龄主要在40~60 岁,依靠经验进行奶牛饲养,缺乏系统的培训和科学的奶牛养殖知识,难以适应市场对奶牛生产水平和原料奶质量安全水平的高需求,大规模牧场具备充沛的生产资源和完善的技术体系,但是缺少经过系统管理培训并对资源可以有效管控和进行市场化运作的管理者。

我国乳业社会化服务体系不健全,与发达国家存在差距。我国现有的乳业社会化服务体系无法为乳业产业链各环节提供充足的服务、物资和资金,缺乏健全的饲料配送体系、兽医兽药服务体系、育种服务体系、粪污处理体系、市场服务体系和金融信贷体系。

2.5 需求状况

2.5.1 国内消费需求

国内乳制品消费持续疲软、婴幼儿奶粉市场需求平稳。在国内乳制品消费需求方面,《中国乳业质量报告》显示,2011~2015年,中国乳制品消费量从2 480.5 万吨上涨至2 957.9 万吨,复合年增长率为4.50%,截至2015年,我国人均乳制品折合生鲜乳消费量36 千克,约为世界平均水平的1/3、发达国家的1/6、发展中国家的1/2,乳制品人均消费量偏低。城镇居民是中国乳制品消费的主要群体,但是,农村居民人均乳制品及鲜乳制品的购买量却以年均13.70%和22.35%的速度增长,涨幅态势优于城镇居民。

在婴幼儿奶粉消费需求方面,超高端奶粉业绩表现靓丽,国外品牌倍受青睐。“中国产业信息网”资料显示,2008 年是我国婴幼儿奶粉的分水岭,2008年以前,国产品牌占据60%的市场份额,而2015年我国婴幼儿奶粉市场,外资品牌占比达到50%左右。

2.5.2 国内加工需求

乳制品加工业对进口原料需求涨幅显著。在乳制品加工业对进口原料需求方面,乳制品加工业的进口依存度加大,自2008年,中国进口乳制品涨幅态势(24.34%)和进口婴幼儿奶粉的涨幅态势(23.02%)远远高于中国乳制品产量涨幅态势(6.3%)。荷斯坦资料显示,2015年,中国进口各类乳制品折合原料奶900 万吨,据各方面数据估计中国实质商品奶量仅为2 200~2 400 万吨,进口奶源占据国内市场总供给的1/3,造成国内原料奶过剩,干乳制品产量骤降,液态奶产量放缓。

2.5.3 国际市场需求

国际市场对中国乳制品的需求呈下降态势。在国际市场对中国乳制品需求方面,中国乳制品出口基数小,自2008年,干乳制品和液态奶的出口量分别以27.79%和6.27%的速度递减。

2.6 相关产业

2.6.1 饲料行业

中国饲料总产量和饲料企业数量位居全球第一,但是生产能力较低,与发达国家存在很大差距。2015年中国饲料总产量高达179.93百万吨,占世界总产量的18.07%。2015年饲料企业数高达8 550 家,位居全球第一,虽然饲料企业单产水平以年均1.98%的速度增长,但是始终低于全球的平均水平(中国2.10 万吨;全球3.08 万吨)。

2.6.2 乳制品加工业

中国乳制品加工业发展态势良好,市场集中度不断提高,国际市场地位加强。蒙牛和伊利作为中国企业代表收奶量合计占全球份额的1.2%,乳业销售额的年复合增长率均超过10%,涨幅态势优于除美国奶农以外的其它17 家企业。

在企业数量方面,2000~2015年,中国规模以上的乳制品加工企业数量总体呈上涨的趋势,复合年增长率为3.57%,三鹿牌“婴幼儿奶粉事件”后,乳制品行业进入了快速整合时期,拉开了企业兼并重组的帷幕,2009~2015年,乳制品加工企业数量和亏损企业数量均呈下降趋势,复合年增长率分别为-3.76%和-7.08%;在企业效益方面,2000~2015年,中国规模以上的乳制品加工企业的销售总额和利润总额总体呈上涨趋势,复合年增长率分别为20.88%和25.10%,截至2015年,伊利、蒙牛、现代牧业、光明、三元、君乐宝、飞鹤等中国乳业前20强企业乳制品产量、销售额分别占全国的51%和54%,产业集中度进一步提高。

2.6.3 冷链物流行业

中国冷链物流基础设施薄弱,缺乏大型、专业的第三方乳制品冷链物流企业,且企业发展分布不均衡。在人均冷库容量方面,与发达国家差距很大。2016年,中国冷库总容量为1.07 亿立方米,位居全球第三,但是人均冷库容量只有0.143立方米,与最高的国家即荷兰的人均冷库容量0.96 立方米相差甚远,甚至不足全球人均冷库容量的0.2立方米。

在冷链运输指标方面,中国目前冷藏保温车辆约6 万辆,大部分为改装且冷冻机质量相对较低。铁路冷链运输在全国总运行车辆中,冷藏车仅7 000 辆左右,易腐农产品冷藏运输率仅为30%,运输完好率也仅为70%,远低于欧美、日本等发达国家的90%的平均水平。

在第三方物流企业方面,从中物联冷链委发布的“2015年中国冷链物流企业百强”的规模来看,全国百强企业总收入为173.9 亿元,仅占全国冷链市场规模的9.61%。

2.7 宏观环境

中国乳业政策体系日趋完善,自贸协定使中国乳业机遇与挑战并存。三鹿牌“婴幼儿奶粉事件”发生前我国乳业政策涉及的范围较窄,主要包含生产性补贴政策和宏观指导性政策,事件发生后,我国乳业政策法规的制定以保障乳制品质量安全为目标,涵盖了乳业供应链的各个环节。

随着乳制品市场的不断开放,中国已签署自贸协定14 个,涉及22个国家和地区。新西兰和澳大利亚是中国乳制品的主要进口国,新西兰和澳大利亚协定的实施,加深了两国乳制品贸易往来和国际合作,惠及了我国的消费者,同时也为我国乳业带来了挑战,关税税率的不断降低,将使中新和中澳乳制品贸易实现完全自由化,对国内乳制品企业和奶牛养殖业产生冲击。

3 提升中国乳业竞争力的建议

3.1 转变乳业养殖方式

一是坚持发展适度规模化养殖,以中小牧场发展模式为主。具体养殖规模应该根据该地区资源、土地、加工能力、粪污处理能力确定;二是坚持科学化养殖,实现精细化管理。通过科技与管理人才培养、人才引进、技术引进等方式提高科学养殖技术,提高生产效率从而相应地减少成本,同时提升牧场的管理水平。

3.2 完善乳业定价机制

一是完善原料奶定价机制。建立政府主导,多方协商定价机制,遵守按质论价的原料奶定价机制,设置饲料价格和生产成本监测点,按照饲料价格和原料奶生产成本变动等因素适时调整原料奶价格;二是规范乳制品价格。政府要加强乳制品的销售价格和渠道的管理,严格按照设定销售价格与渠道加成价格浮动的范围,确保乳制品定价的合理与规范,并形成定期动态调整机制,建立良好的控制、监督机制,严肃查处串通涨价、变相涨价、价格欺诈、散布涨价信息、哄抬价格等违法行为。

3.3 完善乳业社会化服务体系

一是服务主体多元化。构建以乳业合作社、龙头企业为骨干,农业院校、科研院所为支撑,其它类型的机构为补充的多元化社会服务新格局;二是服务内容全程化。凡是有乳业生产的地区,就应有相应的乳业全程社会化服务。各服务主体提供的服务真正做到了覆盖乳业产前、产中、产后全过程;三是服务形式多样化。既要包含信贷支持、贴息补助等资金与实物供应,还应包含信息咨询、技术指导等。

3.4 带动乳业消费需求

一是以优质安全为核心,恢复并提升消费者对国产奶的信心。从原料奶质量控制把握信任关键,从乳制品质量相关信息公开化打开信任通道,从乳制品质量管理和监督着手构筑信任保障线;二是以市场消费需求为导向,调整乳制品生产结构,加大深加工力度,完善城镇市场,激活农村市场,开拓海外市场。

3.5 加强产业链主体建设

一是支持建设一批标准高、规模大的市场开拓、产品开发、基地带动能力强的饲料企业、乳制品加工企业、物流企业等乳业相关龙头企业;二是鼓励以收购、资本入股、控股等方式整合现有企业,组建“联合舰队”,利用企业集群的竞争优势参与乳业市场竞争;三是加快龙头企业技术改造步伐,适时研发或引进先进的技术和设备。

3.6 发挥政府调控作用

一是将“粮改饲”工作具体化、区域化和特色化。将不同区域的种植与养殖紧密结合,完善配套设备,提供扶持项目或资金,对项目或资金的使用情况进行定期考核;二是重点扶持本土遗传物质企业、饲料加工企业,设立相应的扶持基金,用于新产品的市场推广及新品种培育和研发;三是进一步规制乳制品行业。规范或限制用复原乳生产液态奶和婴幼儿奶粉,逐渐取消干法生产工艺生产婴幼儿奶粉,提高原料乳的使用率,并通过实施合理的关税壁垒和技术壁垒,提高大包粉、婴幼儿奶粉等乳制品进口关税,提升进口乳制品特别是工业奶粉的技术标准,提高进口门槛。C

[1] 中国奶业质量报告(2016)[J]. 新疆畜牧业,2016(10):9-13.

[2] 潘国和. 升温中的冷链物流[J]. 海峡科技与产业,2011(9):8-12.

[3] 李治国,郭景刚. 规模化、交易成本与价格干预:对猪肉价格波动的新思考[J].农村经济,2012(6):53-56.

[4] 高强,孔祥智. 我国农业社会化服务体系演进轨迹与政策匹配:1978~2013年[J]. 改革,2013(4):5-18.

[5] 姜冰,李翠霞. 中国乳制品加工业集聚程度变动研究[J]. 中国畜牧杂志,2013,49(18):17-20.

姜冰(1983-),女,黑龙江牡丹江人,博士后,主要从事畜牧业经济工作。

2017-04-02)

⋆通信作者:李翠霞(1969-),女,辽宁抚顺人,教授,东北农业大学经济管理学院院长,主要从事畜牧业经济工作。