基于溢出指数下的我国金融系统风险溢出效应研究

2017-05-04陈云

陈云

[摘 要] 我国金融系统中主要包含了保险、房地产、银行业、证券、全指金融等诸多板块。从以上几个板块的相关金融数据入手,基于溢出指数对我国金融系统风险溢出效应进行分析和研究,并对国内外在金融系统风险溢出效应方面的研究成果进行了总结。通过研究可以发现,金融系统性风险控制当中,银行业对房地产业、证券业、保险业均会产生单向的正溢出效应。因此,我国金融市場必须要对银行业加强控制,继而对其他金融机构产生正影响,促使我国的金融系统得以良好建设和发展。

[关键词] 溢出指数;金融系统;风险溢出效应

[中图分类号] F830 [文献标识码] A

Abstract: The financial system in China mainly includes insurance, real estate, banking sector, securities and allfinanz.Starting with the related financial data of above plates, the study analyzes and researches the risk spillover effect of the financial system based on the overflow index, and summarizes the domestic and international research results. It is found that the banking sector has one-way positive spillover effect on the real estate industry, securities and insurance in the financial systemic risk control. Therefore, financial markets should strengthen the control of banking sector, so as to have positive influence on other financial institutions and promote the better construction and development of the financial system.

Key words: overflow index, financial system, risk spillover effect

前言

2007年的美国次贷危机和2010年的欧洲债务危机对全球经济均产生了严重的不良影响,令全球的金融体系出现了较大波动,金融体系风险是金融危机爆发的最根本原因。基于此,必须要重视对金融系统风险溢出效应进行研究与分析,避免金融系统风险与金融危机对我国经济造成严重的破坏。虽然至今为止我国并没有爆发过比较严重的金融危机,但是随着经济全球化趋势的不断加深,我国金融市场化改革不断推进,使得金融业的混业经营比较明显,系统风险不断积累,若不能够进行良好的金融系统风险监管,必然会对我国经济造成严重负面影响。本文基于溢出指数对我国金融系统风险溢出效应进行分析和研究,主要目的在于为防范与控制金融系统风险提供参考。

一、溢出效应概述

溢出效应主要是指一个组织在进行某一项活动时所产生的活动所预期的效果,同时亦会对除组织之外的人或者社会产生的影响。具体而言,溢出效应主要是指某项活动能够产生外部收益,且活动主体不能够获得收益,一般分为知识溢出效应、技术溢出效应和经济溢出效应[1]。本文所涉及到的为经济溢出效应。宏观经济分析中一般强调将全球经济世界金融市场的溢出效应和经济链环相联系,希望说明各个部门以及国家之间存在着相互的经济影响。在全球经济下滑速度较快的情况下,各个国家的经济效益便会受到相应的影响,反之各个国家的经济效益则亦会获得增长。基于此,本文展开了对我国金融系统风险溢出效应的研究。

二、国内外金融系统风险溢出效应研究

对于金融系统风险溢出效应的研究,国内外目前均形成了一定研究成果。国外学者Adrian等在其研究中主要对金融系统性风险以及不同金融机构风险进行了研究,认为某种金融机构出现风险时对于整个金融系统均会产生一定风险影响,需要作出整个金融系统的风险度量。各个国家的金融系统当中均主要包括保险、地产、券商、商业银行等,分析金融系统风险溢出效应应该从上述几个模块入手。我国学者卜林(2015)和沈悦(2014)在其研究中基本上均针对金融机构系统溢出作出了探讨,认为各个行业板块之间均存在着一定风险波动溢出[2-3]。此外,米咏梅等(2014)亦对我国金融市场的风险溢出效应进行了分析,其认为在金融市场当中存在风险溢出效应,因而必须要加强对金融市场的监管以及相关政策的协调,更要从金融市场全局发展的角度出发对政策进行完善,保证政策实施具有良好效果[4]。刘向丽等(2014)基于AR-GARCH-CoVaR方法的情况下展开了对房地产金融体系风险溢出效应的研究,认为房地产金融系统风险存在周期性,并且国家大经济环境较差,房地产金融溢出风险效应便较大,反之较小[5]。

三、基于溢出指数下的我国金融系统风险溢出效应

(一)溢出指数

溢出指数这一方法主要基于向量自回归模型,通过方差分解得到各类所需信息并将其提取成为一个指数,用于十分直观的描述各个变量之间的相互关系。为了解决向量自回归模型当中由于变量的次序发生变化而引起的结果差异问题,必须要对该种方法作出进一步的调整与改进,并且要能够应用溢出指数对各个变量之间的溢出效应进行度量,同时要能够进行相关指数的拓展。具体的计量模型如下所示:

从该溢出指数计量模型中可以发现其主要计量的应该为N个变量之间相互的溢出效果对总预测误差方差的贡献。其中,i代表市场,j代表其他所有市场,在j≠i的情况下,其溢出指数为S,即得出公式:

此时,市场i对其他所有市场j,j≠i的溢出指数便可以表示为:

通过该公式最终得出相应净溢出指数后能够对单个市场和其他所有市场的净溢出效应进行反映。

(二)数据说明

本文在基于溢出指数下对我国金融系统风险溢出效应进行研究时主要沿用了金融系统的一般分类,选取了房地产业、证券业、保险业和银行业而四个大板块作为主要的金融系统组成部分。其中,房地产业板块主要包括了150家房地产相关上市公司,证券业模块包括了含有证券以及期货业的15家从业者,保险业模块则主要包含了4家保险公司,银行业板块则包含了17家上市银行。在此基础上,本文主要选择了金融指数用于代表金融系统,并且选取的数据区间在2010年12月1日至2015年12月1日的相关数据。具体研究的过程中,本文主要选择了收益率数据标准差作为风险度量的具体指标,并且借鉴了国内外先进的做法通过当日的股价数据对收益标准差进行了计算。计算后可以对各个板块指数的年化收益率标准差即波动性进行明确,发现全指金融板块的波动性相对较小,而证券业板块的波动性则相对比较大,银行业板块的波动最小但是标准差最大,保险业和房地产业模块的波动性亦相对比较高,由此可以推断全指金融指数的风险应该最低。具体数据如下表所示。

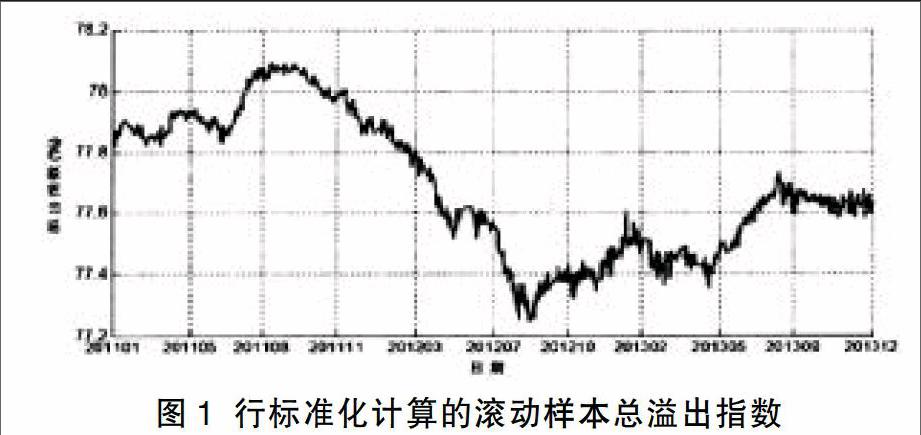

(三)溢出指数时间特性

基于溢出指数对我国金融系统风险溢出效应进行分析和研究时可以采用滚动窗口期的做法,对所选取的样本区间内我国金融市场当中溢出效应和变化的时间趋势。在此过程中需要将滚动窗口的样本容量设定为500个,且要预测出12期的步长,而后方能够采用标准化的滚动计算对溢出指数进行计算[6]。本次研究中总溢出指数岁时间变化的结果基本上如图1所示:

从该图可以发现,横轴上所显示的日期应该为滚动预测窗口期的最后日期,即2011年至2013年所显示的总溢出指数区间基本上介于77.2至78.2之间,并未产生比较大的波动范围。其中,2011年总溢出指数的数额相对较高,该时期我国房地产业的资金链相对比较紧张,主要受到了国家出台的“国八条”以及二手房买卖正式营业税,抑制房产需求的影响。2012年上半年的總溢出指数出现了小幅度的波动,但是总体上呈现了下降的趋势,该时期我国为了增加资金的流动性由央行积极推行了利率市场化改革等。2013年总溢出指数基本上在上半年围绕着77.5波动,直至9月份以后方趋于平稳,该阶段仍旧受到了我国楼市调控政策的影响。

(四)板块间溢出效应

与总溢出指数的计算方法相同,分析各个板块之间的溢出效应时同样选择500个滚动窗口样本容量,预测12期步长,具体观察某板块与其他板块之间所产生的溢出效应,具体如图2所示:

从上图的相关内容可以发现,全指金融板块与银行业板块与其他板块之间的风险溢出均比较大,但是房地产板块、保险板块、证券板块对其他板块所产生的影响则比较小,差距十分明显。综合而言,全指金融板块与银行业板块对与其他所有板块所产生的净风险溢出基本上为正数,而房地产板块、证券业板块和保险业板块对于其他板块之间所产生的净风险溢出基本上为负数。

结论

综上所述,基于溢出指数下的我国金融系统性风险溢出效应研究中需要对溢出指数、溢出效应等作出详细的了解和掌握,并且在选取研究对象时,即选取金融系统组成部分时要多样化,本文所选取的对象主要为房地产业、保险业、证券业、银行业和全指金融的相关金融数据。通过研究可以发现,金融系统性风险控制当中,银行业对房地产业、证券业、保险业均会产生单向的正溢出效应。房地产业对证券业、保险业亦会产生单向的正溢出效应,保险业和证券业则对其他金融市场模块不会产生较大影响。鉴于此,我国金融市场必须要对银行业也加强控制,继而对其他金融机构产生正影响,促使我国的金融系统得以良好建设和发展。

[参 考 文 献]

[1]陈建青,王擎,许韶辉.金融行业间的系统性金融风险溢出效应研究[J].数量经济技术经济研究,2015,3(9):89-100

[2]卜林,李政.我国上市金融机构系统溢出研究——基于CoVaR和MES的比较分析[J].当代财经,2015,11(6):55-65

[3]沈悦,戴士伟,罗希.中国金融业系统溢出效应测度——基于GARCH-Copula-CoVaR模型的研究[J].当代经济科学,2014,6(6):30-38

[4]米咏梅,王宪勇.我国金融市场的风险溢出效应分析[J].财经问题研究,2014,7(11):63-67

[5]刘向丽,顾舒婷.房地产对金融体系风险溢出效应研究——基于AR-GARCH-CoVaR方法[J].系统工程理论与实践,2014,2(S1):106-111

[6]杨有振,王书华.中国上市商业银行系统溢出效应分析——基于CoVaR技术的分位数估计[J].山西财经大学学报,2013,10(7):24-33

[责任编辑:高萌]