债券市场供需角度的流动性影响因素分析

2017-03-30蒋书彬陈洪斌魏菲菲

蒋书彬++陈洪斌++魏菲菲

近几年债券市场实际有效供给量相对稳定,需求端的增长较快,主要表现在银行理财资金和表内债券投资的大幅增加,供给与需求的不一致变动是导致债券市场波动的重要因素。

如果债券市场供给减少,则债券市场需求下降的不利影响将会在一定程度上得到对冲,其影响程度也将有所减弱。

债券市场供给端分析

(一)发行量角度

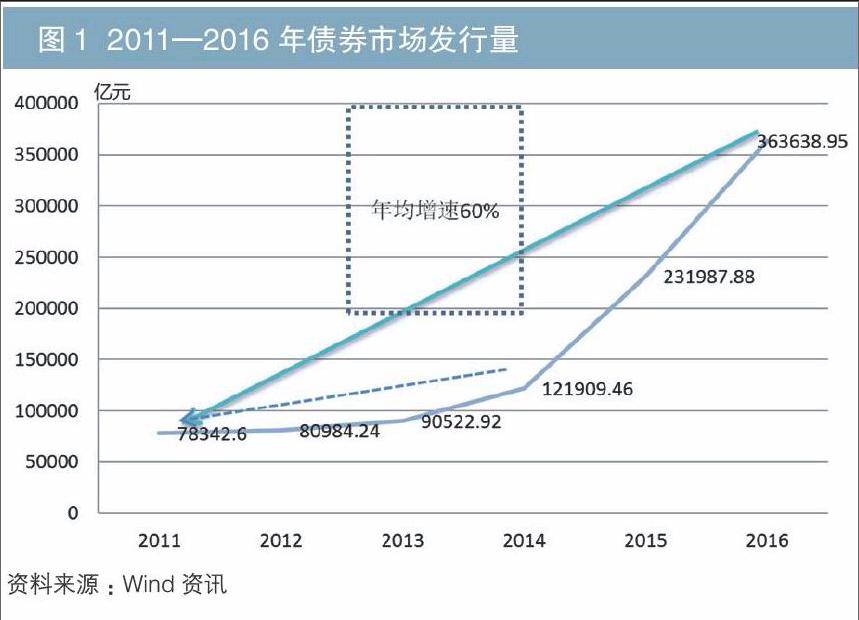

从发行量来看(见图1),2011—2016年债券市场总发行量年均增速60%,其中2011—2014年总体平稳,2015—2016年大幅提高,拉动6年发行量年均增速整体提升。

从债券类型看,2011—2016年国债发行量从15397亿元提高到30665亿元,年均增速16.53%,低于债市总体发行量增速(见表1)。地方政府债增幅较大,占比从2011年的2.55%提高到2016年的16.63%,发行额也从2011年的2000亿元提高到2016年的60458亿元,年均增速近5倍。地方政府债对债券市场发行总量的影响较大。央行票据作为货币政策工具,其发行随着货币政策的需要而调整。从近几年来看,央行票据在2011年和2013年大量发行,其中2011年的发行量占比达到18.05%。同业存单发行情况与央行票据形成鲜明对比,自2013年同业存单发行启动以来,其占比大幅增长,2016年已占债券市场发行量的35.81%。金融债发行量与国债类似,整体发行较为稳定。信用债发行量占比有下降趋势,但发行规模增幅要高于国债和金融债,这得益于近两年政府鼓励企业直接融资的相关政策。2011年信用债发行规模21234亿元,2016年达到78845亿元,年均增幅达到45.22%。

尽管债券市场发行规模不断提高,但由于地方政府债在二级市场流动性不够高,而央行票据近两年和未来可预见期限内发行额度有限,同业存单实质是银行间同业拆借的票据化,因此真正具有债券特征且二级市场流动性较好的债券主要包括国债、金融债和信用债等。自2011年以来,上述这些债券的发行量从60776亿元增加到155788亿元,年均增幅为26.06%,低于债券市场总体发行量年均增幅34个百分点, 2016年这些债券的供给量占全年发行量的42.84%。从债券市场新增债券角度看,债券供给规模中仅有不足一半的新增债券对二级市场债券收益率具有明显影响。

债券市场发行量与债券供给量的对比反映了债券市场供给端的变动情况。为了进一步说明债券市场更有效的债券供给量,笔者对债券市场实际存量余额的变动情况进行分析。由于不同债券期限不同,如果期限较短的债券发行量较大,则其对债券市场长期存量供给的影响有限,则意味着长周期下的债券市场供给量相对有限。由表2可知,2011—2016年,债券市场存量余额年均增幅28.03%,存量债券增幅远远小于发行增幅,债券发行期限以短期为主,债券市场供给相对稳定。

(二)债券存量余额与M2

为了更清晰地理解债券市场供给量的相对变化,笔者进一步考察债券市场存量与货币供应量(M2)的比值变动情况。从全部债券市场存量余额与货币供应量的比值可知,2011年以来该比值逐渐增加,说明相对于货币供应量增加量而言,债券余额增幅更大,仅从比值变动可以说明债券市场供应量明显增加。如果从有效债券存量余额与货币供应量的比值分析,情况略有不同。更有效的债券存量是指包括国债、金融债、信用债在内的,流动性较好且对债券二级市场有明显影响的债券。由图2可知,更有效的债券存量与货币供应量的比值变动较小,2011—2016年仅提高5个百分点,这说明近5年债券市场有效供给量没有明显增加,可交易债券余额一直处于稳定的状态,在这种情况下如果需求增加,则债券收益率必然会下行,债券价格将上涨。

债券市场需求端分析

从需求端来看,债券市场的投资者主要包括银行、保险、基金公司和券商,受宏观经济低迷和股市波动影响,各类机构投资者纷纷进入债券市场,增持债券投资。加之近几年理财资金大量配置债券资产,各类需求汇聚债券市场,导致债券市场需求大增。在供给相对稳定的前提下,债券市场价格受需求影响波动明显,2014年以后,债券市场受需求推动长期走牛,收益率趋势性下行。下面从总量到结构做进一步分析。

(一)银行类机构

从债券需求总量上看,自2011年以来,包括商业银行在内的各类机构债券持有量均明显提升,其中基金公司债券持有量增加最为明显,从2011年的15505亿元增加到2016年的65478亿元,增幅达到322%。商业银行债券持有量也从116604亿元增加到170504亿元,增长46%。信用社增幅最小,但近五年增幅也达到35%(见图3)。

商业银行是债券市场投资交易主体,各类商业银行债券持有情况略有不同。由图4可见,近年来各类商业银行债券持有量均有不同程度提高,其中外资银行持有量较低,可以忽略。全国性商业银行债券持有量增幅较小,2011—2016年增幅为24%,其中2015、2016年持有量相比上年度略有下降。农商行债券持有量增幅最大,近六年增幅达到318%,其次是城商行,增幅为121%。

从图5来看,金融机构债券投资余额及贷款总额逐年递增,其中2011年1月债券投资额为84257亿元,2016年12月债券投资额为247604亿元,增幅为193.8%。而同期贷款余额从483493亿元增加到1066040亿元,增幅为120.4%,债券投资增幅要大于贷款增幅。尤其2014年下半年以后,金融机构投资债券市场力度明显增强,而刚刚过去的债市牛市也正是从那时开始的。这说明,抛开经济基本面、货币政策等因素外,在债券市场供给相对稳定的前提下,债券市场波动与债券需求量增加有直接关系。

为进一步了解商业银行债券投资的实际情况,更直观地观察2011年以来商业银行债券余额变动,笔者选取了5家商业银行作为观察对象,包括国有大行、股份制银行、城商行、农商行。从债券投资额度看,2011—2015年这5家商业银行债券投资额度增幅明显(见表3),其中兴业银行增长900.73%,中国银行增长92.93%,北京银行增长119.39%,广东农商行增长277.14%,青岛银行增长285.42%。从增幅上看,兴业银行债券投资增幅最大,增幅最小的是中国银行,也接近1倍。从年度看,增幅最大的是2014—2015年,这也是债券市场最为活跃的一年,可以看出商業银行在“资产荒”的背景下纷纷增加债券投资,以弥补信贷收益的逐步减少。为了更加客观地考察商业银行债券投资的实际比值,笔者以债券投资与贷款余额的比重为考察指标,反映债券投资在商业银行的战略定位。

由图6可以发现,上述5家商业银行债券投资额度与贷款余额的比值逐年提高,显示商业银行逐年提高债券投资在资产投资中的比重,其中兴业银行增幅最大,说明无论是绝对量还是相对量,兴业银行债券投资量在同业中都比较领先。其次是青岛银行,尽管青岛银行债券投资绝对量较小,但是债券投资在该行的发展策略上具有重要地位。

(二)理财资金

自2004年光大银行发行第一只理财资金以来,我国银行业理财迅猛发展。截至2016年6月,我国共有454家银行业金融机构存续的理财产品共计68961只,理财产品余额由2007年的0.53万亿元增长至2016年6月的26.28万亿元,累计增幅达到4431%,同期理财产品余额占总资产的比重也由1.01%增加到12.06%。由于理财资金一直以表外运行为特征,因此其与表内债券投资形成债券市场的两股需求力量。监管部门对理财资金一直高度关注,包括发布《关于规范金融机构同业业务的通知》(银发﹝2014﹞127号)在内的若干文件一直在规范理财资金运用与管理。理财资金也处于高速增长态势,其中间业务收入逐渐成为银行利润的重要来源,而理财资金的配置多以债券投资为主,所以对理财资金增量的关注尤为重要。

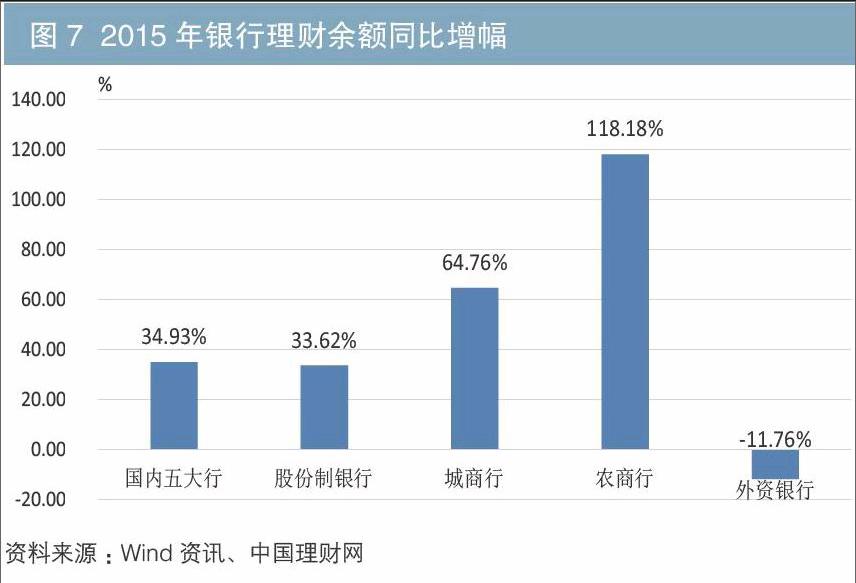

银行理财起源于股份制银行,经过十几年的發展,股份制银行已经成为国内银行理财最大的发行主体。从发行量来看,截至2016年6月,全国性股份制银行占比41.46%,国内五大行占比34.25%,城商行占比14.23%,外资银行占比1.14%。值得关注的是,自 2015 年 3 月份开始,全国性股份制银行理财资金余额已超过国有大型银行,并一直处于领先地位。从增速上看,城商行、农商行增幅较大,其理财余额同比分别增长67.76%和118.18%,国有五大行理财余额同比增长34.93%,股份制银行同比增长33.62%,外资银行同比下降11.76%(见图7)。

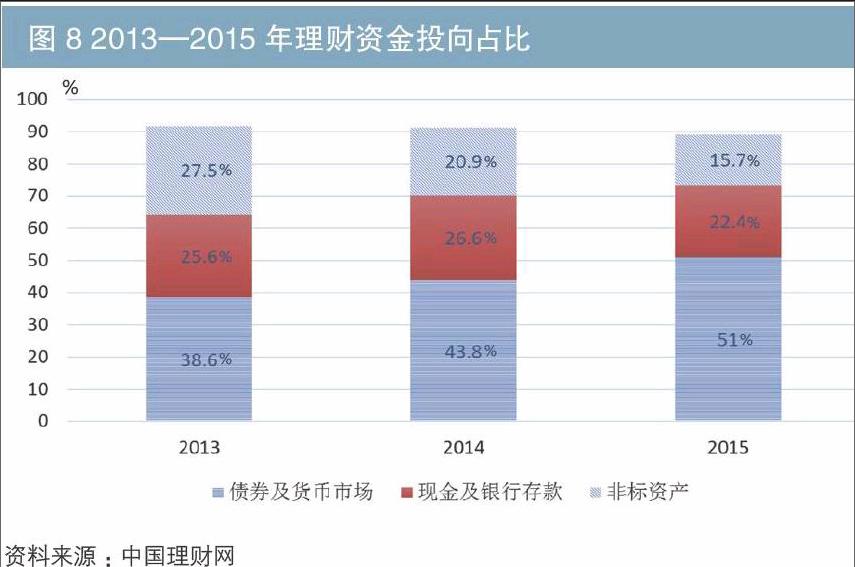

2013—2015年,银行理财资金投向以债券及货币市场工具为主,并且占比逐年提高,由2013年的38.6%提高至2015年的51%,超过理财资金总额的一半以上。这与非标投资监管趋严以及非标产品收益下行有关。随着2014年以后债市走牛,理财资金与各路资金一道皆直接或间接投向债券市场(见图8)。

近年来,随着国内经济进入新常态,银行不良贷款率有所增大,为获取收益,商业银行逐步提高债券市场投资力度。城商行、农商行等中小银行,由于其资金成本相对较高,对投资收益的追逐动力要强于大型商业银行,其在债券投资的策略上也更为激进。债券投资策略的差异也导致各类型商业银行资产规模增幅各有不同。截至2016年末,大型商业银行资产规模接近81.4万亿元,股份制银行为42.9万亿元,而城商行和农商行达到58.1万亿元。相比其2015年47万亿元的资产规模增幅明显。与商业银行增加债券投资相对应的是,各类券商、资管、保险等机构,通过信托、委外等形式进入债券市场,不过这些机构的资金大多来自于银行机构,且相当一部分来自于银行理财资金。因此,关注理财资金变化同样能够了解债券市场需求端变动情况。通过上述数据分析可知,相比于2010年之前的银行以信贷利差为主要收入来源,商业银行正逐渐通过表内、表外资金进入债券市场,并成为债券市场主要的需求端,这是在流动性以外重要的债券市场推动力量。在2011—2016年债券市场供给相对平稳的前提下,较高的需求量导致了债券市场经历了有史以来最长的牛市,而2016年4月以后,金融机构债券投资与贷款余额的比值环比逐步下降,银行理财发行规模环比增速也呈下降趋势,两大债券市场需求主体的同步下降是导致2016年12月份债券市场调整的一个重要因素。

展望2017年,受MPA考核因素的影响,银行理财规模增速将进一步下降,叠加债券市场进入调整阶段,金融机构债券投资将更加趋于谨慎,在债券市场供给不变的情况下,需求减弱将进一步影响债券市场走势。如果债券市场供给减少,则债券市场需求下降的不利影响将会在一定程度上得到对冲,其影响程度也将有所减弱。