数据解析:中国猪VS美国猪,差距到底在哪?

2017-03-29《规模养猪》编辑

数据解析:中国猪VS美国猪,差距到底在哪?

2016年,中国的生猪价格终于从持续近两年的低谷中恢复过来,开启了上涨之路。或许是为了减缓买方压力,亦或是受到进口猪肉价格低廉的吸引,进口猪肉踏入中国海关的速度大幅加快,最高峰时进口量甚至增长两倍有余。中国海关数据显示,2016年我国进口猪肉总量达到历史新高,同比增长108%,共有162万t外国猪肉漂洋过海万里来到中国。与往年不同的是,这个数据中肉食加工企业进口量和零售渠道进口量同时出现了增长,后者增长幅度甚至更大些。

大幅增加的猪肉进口量,其背后的原因是多方面的。猪肉产量下降导致供应短缺,国内生猪价格连续上涨,国外猪肉价格下滑,进口肉类口岸数量增多,国内部分企业与国外合作力度加大等多重因素的累加,造成了2016年“洋猪肉”进口量激增的盛况。但是,究其主要原因还是进口猪肉具有国产猪肉无法比拟的价格优势。同样是养猪,为何国产猪肉比不过漂洋过海远道而来的进口猪肉?知己知彼,方能百战不殆!本期,我们将以进口猪肉的首要来源——美国为例,详细对比一下中美养猪业,差距到底在哪?

规模化程度

美国猪业发展历程

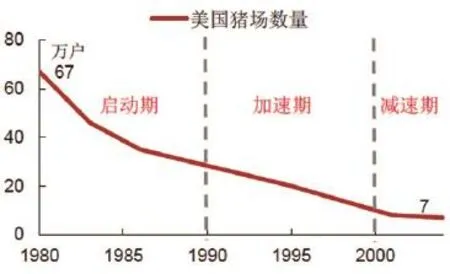

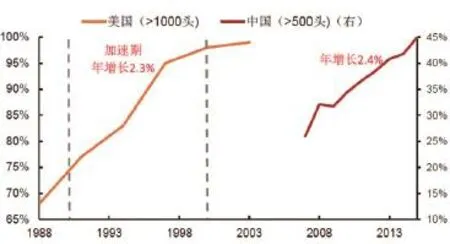

美国养猪业从20世纪70~80年代初开始整合,至2000年基本完成,由20世纪70年代末约70万个商品猪场到2000年不足10万个,2010年时仅约7万家,生猪养殖场数量锐减近90%。其规模化进程大致可分为3个阶段:

美国猪场数量不断下滑

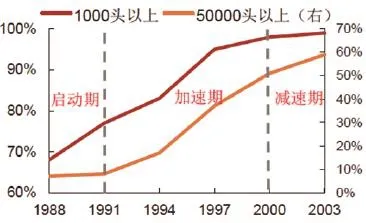

美国规模化出栏比例图

阶段一:散户养殖大幅退出,猪场总量快速瘦身。20世纪70~80年代,美国生猪养殖业规模化进程正式启动并快速推进,主要表现为生猪养殖场数量急剧减少。

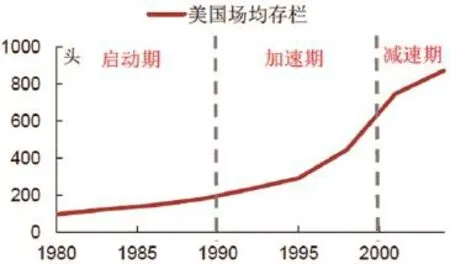

阶段二:猪场存量继续下降,养殖规模持续扩张。进入20世纪90年代,美国生猪养殖规模化进程驶入快车道,在猪场存量不断减少的同时最显著的特征就是场均养殖规模的迅速扩张,大型和超大型养殖场开始涌现。

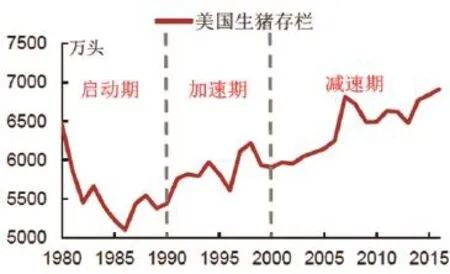

美国生猪存栏数走势

美国生猪场均存栏数走势

阶段三:规模化步入深水区。进入21世纪,美国规模化相对减速,生猪养殖场数量稳中微降,生猪总存栏量及场均存栏趋于稳定;在结构上,大型养殖场的数量和存栏占比仍处于稳步上升状态,规模化后的美国生猪存栏总量维持在6,000万头左右,整体波动幅度不超过10%。

中国猪业发展历程

建国以来,中国养猪业的发展现状,大体上可以分为4个阶段:

第一阶段:从建国到20世纪70年代末,这一阶段是我国养猪业发展的恢复时期,养猪生产是农民的一种家庭副业,目的是为了积肥与肉食品自给,养猪业的主体形式是千家万户的分散型养猪。

第二阶段:20世纪70年代末~20世纪90年代初,这一阶段是我国养猪业发展的快速时期,养猪生产已开始由传统分散型向现代集约型转变,规模化养猪已成为发展趋势,但传统养猪仍占较大比例。

第三阶段:20世纪90年代~21世纪初,这一阶段是我国养猪业集约化、现代化、标准化发展的重要时期。随着农业产业结构的调整,养猪业已成为我国农牧业的一项支柱产业。

第四阶段:除了上述3个阶段,中国养猪业已经步入非常关键的第四个发展阶段。在这一阶段,中国养猪业中小型猪场将逐渐减少,规模化猪场比例不断加大,养猪业将真正成为一个高技术含量的行业,消费者信赖的猪肉品牌将不断涌现,养猪业与饲料业将结合得更加紧密,传统的以饲料企业为主导的畜牧业格局将发生根本性转变。

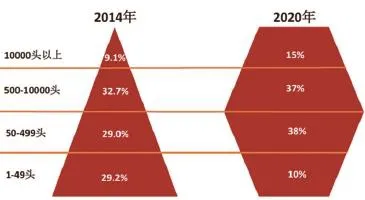

分析认为,未来中国的生猪养猪结构将由目前的金字塔形向纺锤形转变。预计未来3~5年,会出现2~3个千万头规模以上的企业;还会涌现出一大批出栏量在5,000~10,000头间的规模猪场。以上两类生猪供应主体将成为国内生猪的主要来源,共同保障稳定的猪肉供应和食品安全。

规模化养殖驱动成本下降

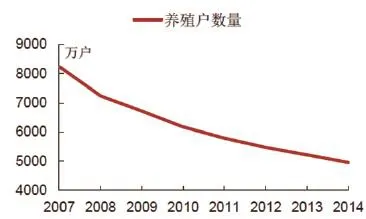

中国猪场数量不断下滑

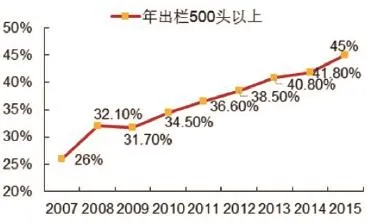

中国年出栏500头以上猪场出栏占比

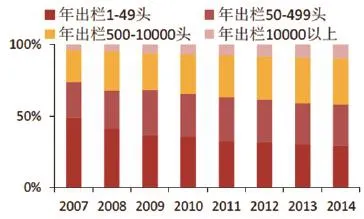

中国各等级猪场占比变化

我国生猪养殖结构将向纺锤型演变

对比中美养猪业的发展历程,我们不难发现,美国养猪业的发展就是一个不断规模化、大型化的过程,如今美国猪场总数7.1万家,其中5,000头以上的猪场占60%。我国目前处于规模化养殖的启动期与加速期之间,具体表现为散养户的退出已见成效,场均存栏量正大幅上升。500头以上规模化养殖出栏占比正不断提高,至2015年已达45%。然而受中国国情影响,中小规模猪场和散养户必将还会长期存在,并在中国的养猪业版图中占据举足轻重的地位。从土地资源来看,我国人均国土占有面积低于美国,所以我国的规模化可能会更早遇到瓶颈,进度也将慢于美国。

中美生猪出栏规模化对比

农业部数据显示,目前中国55%的生猪由年出栏500头以下的养殖散户来提供。而美国农业部报告显示,目前80%以上的美国生猪由规模化猪场提供。美国借助较高的生猪规模化养殖水平,政府能够及时掌握全国的养殖信息,有利于养殖企业之间把握市场趋势。同时,规模化养殖的专业化还有利于育种、防疫、人工授精、饲养管理新技术的使用,新技术又有利于降低死亡率、提升生产力。因此,较大的规模化差异是导致中美两国猪肉成本差距巨大的主要原因之一。

饲养成本

饲料原料价格

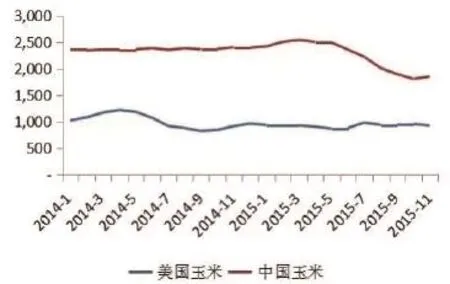

饲料成本约占养殖成本的70%左右。美国养猪的饲粮主要是豆粕-玉米型饲料。美国作为世界玉米和大豆的种植大国,在生产经营规模、机械化程度方面都有比较大的竞争力。美国玉米及大豆的主生产区集中在中部和北方区域,同样,其养猪生产也都集中在玉米、大豆生产区。他们的饲料采取的是“当地生产-当地消耗”的方式,这样既避免了因运输而导致的成本增加,更避免了玉米、豆粕在运输过程中发生质量变化。同样,我国东北地区是大豆、玉米的主产区。但是我国为了调动农民的种粮积极性,曾连续多年提高粮食最低收购价,因而拉高了国内的玉米价格。此外,东北的大豆主要用于人的食品,基本没有多余的用来榨油生产豆粕。所以,目前我国畜牧业用的豆粕大部分来自进口大豆,成本明显高于美国,故无原材料方面的优势。

中国与美国玉米期货价格对比

中国与美国玉米期货价格对比

防疫体系

美国的兽医服务形成了一个庞大而成熟的体系,从兽医的培养到兽医的职权都有非常严格的规定。美国对兽医实行兽医执业准入的行业资质管理,拥有兽医资格的兽医才可以开兽医门诊店。猪场的保健方案、防疫程序、药物处方都必须经过兽医批准。执业兽医不仅对猪场提供技术服务,还可以代表第三方调查消费者对养猪生产者的投诉,也可以代表政府执行强制的兽医监督职能。

在防疫体系方面,美国农业部动植物卫生检验局为美国动物防疫工作的最高行政管理部门,防疫是美国联邦-联邦区域-区域地方3个层次的垂直管理体系。它们平时不参与各州的兽医管理工作,但一旦发生重大动物疫病,美国农业部长宣布国家进入紧急或超紧急状态时,这套体系便会立即启动,直接领导疫病的扑灭工作。此外,它们还对国家列入控制计划的动物疫病进行直接管理。

由于中美在生物安全和防疫水平等方面的差异,国内在药品及疫苗费用方面的支出要高于美国,国内大型养殖场在仔猪断奶后到出栏前的头均药品及疫苗支出在50~100元左右,而美国仅为30元左右。

人工成本

虽然美国人均工资比中国高,但养殖的自动化程度也高,因此人工生产效率更高,每头生猪摊分的人工成本大体与国内相近,目前国内大型养殖场出栏生猪的头均人工成本为60~130元左右。

环保成本

国外生猪养殖成本中,环保成本占有一定比例,而国内该成本偏低,随着《新环保法》、《环保税法》等环保法规的相继出台,预计未来几年国内的养殖成本将快速增加,将进一步推高国内生猪养殖成本,拉大内外价差。

生产效率

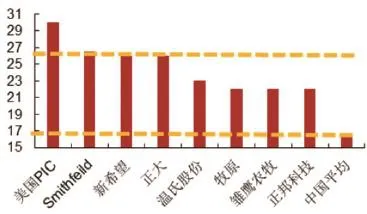

市场格局规模化程度的悬殊差异,背后体现的是生产效率的巨大差距。相对于美国,中国养殖环节的生产效率比较低。衡量一个养猪场的效率,通常用两个指标:PSY和料肉比。

不同PSY下的仔猪成本测算

中美生猪养殖企业PSY对比

猪种与料肉比

PSY

PSY(pigs per sow per year),即每头能繁殖的母猪每年可以提供的断奶仔猪的数量,决定养殖效益。PSY越高,每头仔猪摊销的母猪成本越低,直接导致商品猪的成本下降。PSY的差异对于仔猪成本的影响较大,根据测算,PSY=15与PSY=30可以造成仔猪成本相差122元/头,体现在生猪成本中约为1.2元/kg。目前,中国的PSY约为17,而美国的PSY约为25,是中国的1.47倍。

在美国的生猪养殖规模化进程中,能繁母猪存栏不断下降,但是生猪供给在短暂下滑后便开始重回增长通道,其中一个重要原因就是PSY的增长。而本轮国内的“超长猪周期”也出现了同样的情况:在猪价持续上涨并保持高位的同时,能繁母猪存栏却持续下滑,且迟迟未见起色。在不久的将来,我们将看到生猪供给在经历快速下滑后出现触底回升,届时产量的提高将更加依赖于PSY的提高,产业将朝着更高效集约的方向发展。在这一过程中,生猪养殖龙头企业的产能快速扩张发挥着决定性的关键作用。

料肉比

代表国际平均水平的育肥猪饲料转化率为2.6∶1,而我国目前约为2.8∶1(“十三五”规划提及,到2020年料肉比达到2.7∶1),与发达国家相差并不明显。料肉比的差距来自于猪的品种、饲料配方、饲养技术等因素。

品种。这也是最重要的因素。丹麦系的猪种料肉比最低,常见的杜长大三元猪的祖先长白猪的育肥期料肉比可达到2.2∶1,丹麦系的日增重也是最快的。值得骄傲的是,温氏的四元猪也达到了2.4∶1的料肉比水平。

饲料。饲料本身大同小异,且饲料都可以从专业厂商处购买,所以由饲料带来的竞争差距较小,对料肉比也没有很大的改进。

饲养技术。美国目前已经开始使用“断奶-育肥一栏到底”的两点式饲养模式,美国中西部的新建猪场均采用这种模式。我国仍以三点式饲养模式为主。所谓三点式饲养模式,是为了避免疾病的传播,而将母猪、断奶保育猪、生长育肥猪分开饲养在三个独立的猪场。而两点式饲养模式,即母猪场和断奶-育肥猪场,即断奶-育肥一栏到底。两点式饲养模式饲养周期短,料肉比低,人工、摊销及折旧费用较低。而三点式饲养模式能减少因混群和转舍对仔猪形成刺激,引发应激反应;减少不同环境的疾病感染和运输、清扫及消毒成本。

二点式、三点式养殖技术对比

价格形成机制

美国猪的竞争力还源自于一套成熟的价格形成机制,支撑这个价格形成机制的是一条路径清晰、科学高效的合约驱动型产业链条。

通过梳理美国猪产业1960年以来的发展史就可以发现:1960年Murphy Farms首次提出以销定产的生产合同(production contracts)和预订协议(advanced marketing agreements)。随后Tyson Foods等公司将之付诸实践,处在行业出口的屠宰行业很快通过合纵连横掌握了绝对话语权,反过来又进一步强化了这种以产定销的机制。在这种机制的助产下全美养猪行业很快出现了规模化、集约化、专业化分工的良性循环发展趋势,20世纪70年代末期,美国生猪养殖场家数接近65万,生猪存栏量100头以下的小型猪场占比78%。到1989年养殖场总量减少至30万左右,降幅达50%以上,存栏量在100头以下的小猪场由50万下降到20万左右,占比也逐渐降至66%。随着近年来养殖技术和育种技术的突飞猛进,2016年美国猪场总数仅7.1万个,5,000头以上猪场占60%,最大的史密斯菲尔德养猪场占到市场总额的18%。前5名占到约30%。

这种产业链条的本质是让市场配置资源。通过屠宰行业主导的价格形成机制、金融工具的价格平抑机制,形成了可预期的利益和全要素竞争,进而诱导整个行业主动优化流程、提高效率,实现降低成本的目的。社会必要劳动时间、供求关系和商品价值实现了利益最大化。

中国猪目前养殖环节的市场规模非常大,但极其分散。2015年全国约有5,000万家养猪场(包括农户),年出栏规模在500头以上的仅有26万家,占整个产业的0.5%。这种低效率的养殖方式是因为中国养猪行业一直没有跳出“生产型驱动”泥沼,受种种非市场因素制约,始终无法通过全要素竞争来大幅度提高效率,从而达到节省成本的目的。

中国养猪产业转型升级迫在眉睫,只有产业链条清晰了、价格机制理顺了,资本才会进入,效率才会真正提高、技术的进步好处才会惠及普通消费者,当然价格也能降下来。

(部分内容来源互联网,《规模养猪》编辑整理。)

中美养猪业的实际情况存在巨大差异,无论是养殖规模、还是养殖水平都存在着明显的差距,单纯学习美国做法、生搬硬套是不可取的。然“他山之石,可以攻玉”,虽然我们不能完全效仿美国养猪业模式,但是通过对比中美规模化程度、饲养成本、生产效率的差距,取长补短,走出一条具有中国特色的、因地制宜的养猪发展道路是完全可行的。■