中美制造业国际竞争力比较

2017-03-21李媛金殿臣

李媛 金殿臣

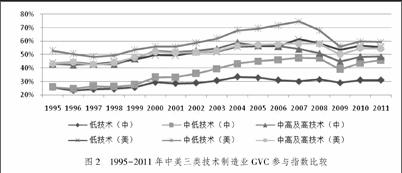

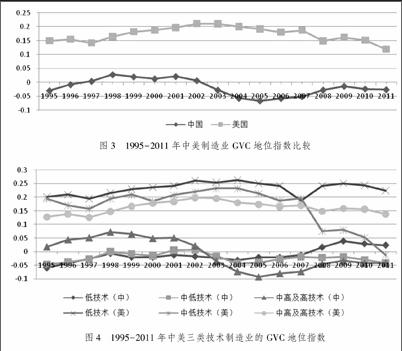

内容提要:采用WIOD数据库数据测算1995-2011年中美两国整体制造业及三类技术制造业(低、中低、中高及高技术行业)的出口额、GVC参与指数及GVC地位指数,结果表明:(1)中国制造业的关境及增加值出口均获得了快速发展,制造业出口结构中以低技术制造业为主,近年来开始转为以中高及高技术制造业为主;美国制造业的出口规模也在不断增加,虽然出口增速远低于中国,但其出口结构中以中高及高技术制造业为主。(2)中国制造业的GVC参与指数呈不断上升趋势,其中中高及高技术制造业的GVC参与指数最高;美国制造业的GVC参与指数也在逐渐提升,其中中低技术制造业的GVC参与指数最高。(3)中国制造业的GVC地位指数远低于美国,三类技术制造业的GVC地位指数也同样均低于美国,处于全球价值链下游位置。

关键词:GVC;制造业国际竞争力;增加值贸易;GVC参与指数;GVC地位指数

中图分类号:F272 文獻标识码:A 文章编号:1001-148X(2017)02-0079-09

一、引言

全球价值链已成为世界经济的一大显著特征,全球价值链分工也逐渐取代传统分工模式成为世界主流分工模式。生产的地域分散化带动了中间品贸易的兴起(尤其在制造业领域),促使生产方式从“一国制造”向“世界制造”转变,而贸易方式则从“货物贸易”转为“任务贸易”(WTO & IDE-JETRO,2011)。中国等发展中国家在深入参与全球价值链分工的同时,制造业获得快速发展。根据WIOD数据库测算的结果显示,2011年中国制造业出口额高达1 7566亿美元,占世界制造业出口总额的1410%,并自1995年以来年均增速1732%,成为名副其实的“世界工厂”;而制造业强国——美国在2011年的制造业出口额为1 1179亿美元,在世界制造业出口总额中的比重为897%,比中国要低5个百分点。事实上,经过多年的发展,中国已经建立起门类齐全、独立完整的制造业体系,制造业规模也已跃居世界第一。但横向对比来看,中国制造业与世界制造强国之间仍存在较大差距,制造业大而不强,竞争力亟待提升。

随着信息技术、新材料、新能源等领域的革命性突破与交叉融合,在新一轮全球产业转移和变革的同时,传统的世界制造业发展格局也逐渐被打破。特别在国际金融危机之后,发达国家开始重新认识到制造业对一国国民经济的重要性,相继提出“工业40战略”、“制造业复兴计划”、“未来工厂计划”等加快高端制造业发展的国家战略,促使全球中高端产业(或制造环节)向国内回流。美国更是相继公布了《重振美国制造业框架》、《制造业促进法案》、《先进制造业国家战略计划》等方案来重振本国制造业,以期通过实现国内经济结构转变来解决当前美国面临的经济困境,同时保持在世界经济和技术上的超强领导能力。与此同时,东南亚、南亚乃至部分非洲发展中国家凭借更加廉价的要素成本优势,积极承接劳动密集型产业和低附加值环节的转移,抢占制造业中低端市场。面对日趋激烈的国际竞争环境,李克强总理在2015年的《政府工作报告》中提出“中国制造2025”概念和建设“制造强国”的宏伟目标,即通过加快推动新一代信息技术与制造技术融合发展,利用“互联网+制造业”推动中国由制造大国向制造强国转变。本文对中美制造业的国际竞争力进行比较分析,这对于我们更好地理解中美两国当前的制造业战略,并对中国今后进一步调整和完善“制造强国”战略有参考意义。

二、文献综述

在全球价值链分工体系下,产品或服务的生产更加依赖于参与国之间的分工协作,一国只承担价值链上的某些环节生产相关产品或服务,并以中间品的形式出口到其他国家,如此循环直至最终消费品的形成。由于传统贸易统计方式以“贸易流量”为统计标准,忽略了中间品的多次跨境交易,而将出口的全部增加值统计在GVC的最终环节,这必然会导致各国贸易额的统计偏差(王岚,2014)。为了更加真实地反映一国的对外贸易情况,国外很多学者开始了对增加值贸易统计方法的研究,并尝试从增加值的角度去考察一国的对外贸易和国际分工地位(Daudin et al.,2009)。WTO、OECD、欧盟等国际组织投资开发的“增加值贸易核算体系”及相关数据库(WIOD、TIVA等),也为重新评估各国的贸易规模及国际分工地位提供了全新的方法和思路。

国外学者对制造业国际竞争力的研究,按照不同的贸易核算体系大致可以分为两类:一是传统贸易指数分析。Balassa(1965)在分析不同国家国际贸易比较优势时,提出用显示性比较优势指数(RCA)来衡量一国某产业的国际竞争力。由于RCA指数忽略了进口因素,因此学界又进一步提出贸易竞争力指数(TC),即用一国某产业的贸易净额在贸易总额中的比重来衡量一国某产业的国际竞争力。Lall et al.(2005)、Hausmann et al.(2007)在计算一国出口产品的技术含量时,分别提出可以通过构造出口产品复杂度指数(SI)及国家出口生产力指数(EXPY)来衡量一国产品在国际分工中的竞争力。二是增加值贸易指数分析。Hummels et al.(2001)提出可以用垂直专业化指数(包括前向及后向垂直专业化指数)来测算一国某产业在全球价值链上的分工地位。Koopman et al(2010)在Dandin et al(2009)对一国出口产品全部价值按照全球价值链进行分解的基础上,提出了测度一国产业在全球价值链上分工地位的GVC参与指数(GVC-Participation)及GVC位置指数(GVC-Position)。Antràs & Chors(2013)在美国投入产出表的基础上,通过构建行业上游度(或上游度倒数)及下游度指标来估计一国某产业在全球价值链上的平均位置。

目前国内学者对制造业国际竞争力的研究颇多,文献同样大致分为两类。一是基于传统贸易统计数据进行分析。唐海燕和张会清(2009)通过对传统贸易数据的深入分析,认为中国在产品内分工体系中仍扮演着“加工车间”的角色,专业化程度较低,竞争力仍主要体现在劳动密集型生产阶段,但是纵向比较结果却表明中国的比较优势开始逐渐向GVC的中高端延伸,国际分工地位正在改善。施炳展(2010)基于产品内分工视角,对中国与世界的出口产品价格进行比较,认为中国绝大多数出口产品价格要低于世界同类产品出口价格,故而国际分工地位较低,且随着产品技术含量的提高,分工地位呈逐渐恶化趋势。同样的,胡昭玲和宋佳(2013)基于产品和产品内两个层面,在研究出口价格变化的基础上分析了中国的国际分工地位,虽然“入世”后中国的分工地位有所改善但整体地位偏低,其中中高技术产品的分工地位更是不容乐观。二是运用增加值贸易统计数据进行分析。周升起等(2014)通过运用Koopman等提出的“全球价值链地位指数”及OECD-WTO开发的TIVA数据库,对中国制造业在1995-2009年间的国际分工地位进行测算,结果表明:中国制造业整体及各行业的国际分工地位仍然较低,并呈“L”型演变趋势;同时,劳动密集型行业的分工地位要高于技术密集型和资源密集型行业。同样的,尚涛(2014)也采用Koopman等的“GVC地位分工指数”,对不同驱动机制价值链下的产业分工地位进行分析,结果显示生产者驱动的电子类产业的国际分工地位较低且呈下降趋势,而消费者驱动的服装类产业的分工地位则相对较高且稳定。刘琳(2015)运用WIOD数据库的投入产出表,对中国制造业及三类技术行业在全球价值链中的参与程度和国际分工地位进行测算,认为中国在GVC参与程度逐年加强的同时,国际分工地位却保持较低水平,其中,中高及高技术行业的国际分工地位呈波动下降趋势。

在以上研究基础上,本文拟通过利用WIOD数据库提供的国际投入产出表,并运用Koopman等(2010)提出的GVC地位指数及GVC参与指数对中美制造业的国际竞争力及分工地位进行比较分析。

三、模型设定及数据来源

(一)模型设定

本文假定世界上存在G个国家N个行业,同时国家r的总产出作为中间品或最终品被国内外消费,即:

式(1)中,Xr为国家r的总产出矩阵(N*1维);Ari为直接消耗系数矩阵(N*N维),表示i国中间消耗中来自r国的部分;Yri为最终需求矩阵(N*1维),表示i国最终消费中来自r国的部分。将式(1)改写为矩阵形式:

式(2)中,(I-A)-1或B为完全消耗系数矩阵(GN*GN维),也就是里昂惕夫矩阵;X和Y均为GN*1维矩阵。令Vr为r国的直接价值增值系数矩阵(1*N维),矩阵中的各元素表示r国总产出中的直接国内价值增值比重,或者等价于1减去所有国家(包括r国)的中间品投入比重,即:

式(3)中,ari为Ari(N*N维)中的各元素。将Vr对角化,令V表示为各国直接价值增值的单位矩阵(GN*GN维),即:

再次令Eri为国家r对国家i的出口矩阵(N*1维),并根据式(1),可得:

同样的,将Er对角化,并令E为各国总出口的单位矩阵(GN*GN维),即:

将直接价值增值系数矩阵V、里昂惕夫矩阵B、出口矩阵E相乘,则可以实现一国的总出口的价值增值分解:

式(7)中,VBE矩阵中的各对角元素即为各国出口中的国内价值增值(DV),各列非对角元素的加总为各国出口中的国外价值增值(FV),而各行非对角元素的加总为各国出口中的间接增加值(IV),即:

由于r国总出口可以分解为国内价值增值和国外价值增值两部分,因此可得:

事實上,根据Daudin(2009)、Koopman et al(2010)等的分解,可以将多国情形下的一国总出口分为五个部分:

式(9)中,等式右边的第一项为总出口中被直接进口国消耗的最终产品或服务中包含的国内增加值;第二项为总出口中被直接进口国用于生产最终需求品的中间品中包含的国内增加值;第三项为总出口中被直接进口国用于生产并出口至第三国的中间品中包含的国内增加值;第四项为总出口中被进口国用来生产并再出口至本国产品的中间品中包含的国内增加值(RV);第五项为总出口中的国外增加值。其中,第一项至第三项之和为一国的增加值出口,第一项至第四项之和为出口中的国内增加值,第四项与第五项之和即为一国出口统计额中的重复计算部分。

在此基础上,Koopman et al(2010)提出了“GVC参与指数(GVC-Participation指数)”,即:

GVC-Participationir=IVirEir+FVirEir (10)

式(10)中,IVir表示r国i产业的国内间接增加值部分,即r国i产业的中间品出口中被第三国加工再出口中包含的增加值;FVir表示r国i产业总出口中的国外增加值部分;Eir表示r国i产业的总出口。如果该指数的数值越大,则意味着一国参与全球价值链的程度越高,反之,则表明一国在全球价值链中的参与程度较低。根据OECD-WTO的分类,可以将GVC参与度分为前向参与度(IVir/Eir)及后向参与度(FVir/Eir),其中前向参与度(IVir/Eir)指的是r国i产业为其他国家出口所提供的中间品增加值比重,该指数越高表明r国i产业处于全球价值链的上游;后向参与度(FVir/Eir)指的是r国i产业出口中包含的国外中间品增加值比重,与前向参与度相反,该指数越高则表明r国i产业处于全球价值链的下游。

为了更好地反映一国在全球价值链中的国际分工地位,Koopman et al(2010)又提出了测算一国各产业在全球价值链上国际分工地位的指标,即GVC地位指数(GVC-Position指数),具体可以用公式表示为:

同样的,如果一国某产业位于价值链的上游,这就意味着该指数的数值越大;如果一国某产业位于价值链的下游,则该指数的数值就越小。

(二)数据来源

本文所涉及的数据均来自欧盟开发的国际投入产出数据库(World Input-Output Database,WIOD),该数据库提供了1995-2011年间世界上41个主要国家的投入产出数据,涉及商品与服务两大部门共35个行业(c1-c35)。根据WIOD数据库的划分方式及OECD对制造业的技术分类标准,本文将制造业大致分为三类:低技术行业,包括食品饮料及烟草业(c3)、纺织业(c4)、皮革及制鞋业(c5)、木材及木材加工(c6)、纸浆、印刷及出版业(c7)、其他制造业和回收业(c16);中低技术行业,包括焦炭、精炼石油及核燃料业(c8)、橡胶和塑料制成品业(c10)、非金属和矿物制成品业(c11)、金属冶炼及压延加工业(c12);中高和高技术行业,包括化学工业(c9)、机械设备制造业(c13)、电气及光学设备制造业①(c14)、交通运输设备制造业(c15)。

四、中美制造业国际竞争力比较分析

(一)中美制造业出口规模比较分析

1.中美制造业出口规模比较。图1显示了中美制造业在1995-2011年间的关境出口及增加值出口情况。从关境出口额来看,中国制造业的出口额从1995年的1 36324亿美元增长至 2011年的17 56614亿美元,增加1289倍,年均增速1732%;而美国制造业的出口额则从1995年的4 79214亿美元增长至2011年的11 17929亿美元,增加233倍,年均增速544%。从增加值出口额来看,中国制造业的出口额从1995年的71889亿美元增长至2011年的8 05752亿美元,增加1121倍,年均增速1630%;同期美国制造业的出口额则从2 36769亿美元增长至5 38459亿美元,增加227倍,年均增速527%。不难发现,两种贸易统计核算体系下的中美制造业出口额均获得了快速增长,同时中国的出口增速要远高于美国。1995年中国制造业的关境、增加值出口额分别为美国的2845%及3036%,之后,随着GVC参与程度的日益提高以及加工贸易的快速发展,中国制造业的出口增速大大提高,并于2006年全面超过美国,到了2011年中国制造业的关境、增加值出口额则分别为美国的157倍及150倍。

2.中美三类技术制造业出口规模比较。为了更好地反映不同技术类型制造业的出口贸易地位及变动趋势,本文进一步测算了两国三类技术制造业在1995年及2011年的增加值及关境出口结构(表1)。从增加值出口角度观察:1995年中国低技术出口在制造业总出口中的比重最高,为3998%;而同期美国三类技术制造业出口比重中最高的为中高及高技术制造业,达到5770%。2011年中国的低技术制造业出口比重下降了约10个百分点,中高及高技术制造业出口比重却增加至4646%,为三类技术制造业出口比重中最高;美国的出口结构则变动幅度不大。从关境出口角度观察:1995年中国的低技术制造业出口比重最高,为4842%,其次是中高及高技术制造业和中低技术制造业;同期美国的中高及高技术制造业出口比重最高,为6933%,其次是低技术制造业及中低技术制造业。2011年中国的中高及高技术制造业出口比重提高了约18个百分点,达到6143%,低技术制造业比重则下降显著;而同期美国的出口结构中,中低技术制造业出口比重增加了10%左右,但中高及高技术制造业的出口比重仍为最高。对比两国各年的增加值、关境出口结构可知:中国的三类技术制造业中除了中低技术制造业,其他两类技术制造业的增加值出口比重均小于关境出口比重;美国的三类技术制造业中除了中高及高技术之外,其他两类技术制造业的增加值出口比重都要高于关境出口比重。综合比较来看,中国的中低技术,尤其是低技术制造业的出口(包括增加值及关境出口,下同)比重要高于美国,而中高及高技术制造业的出口比重则远低于美国,尽管近年来,中国的中高及高技术制造业出口比重大大增加,但是与美国相比,还是存在着不小的差距。

事实上,中美制造业出口结构所呈現的差异性与两国参与全球价值链的主要要素禀赋息息相关。起初中国凭借廉价的劳动力优势参与全球价值链分工,主要从事附加值较低的低技术制造业生产和出口,近年来,随着中国国内劳动力成本的提高及技术创新能力的提升,中国的低技术制造业开始逐渐向劳动力成本更低的东南亚国家等转移,而中高及高技术制造业出口比重大大增加。美国则始终凭借着先进的技术和充裕的资金优势参与全球价值链分工,占据着研发、营销等附加值较高的生产环节,致力于中高及高技术制造业的生产和出口。

(二)中美制造业的GVC参与指数(GVC-Participation)比较分析

1.中美制造业的GVC参与指数比较。如表2所示,本文测算了中美制造业在1995-2011年间的国内增加值率(DV/E)、前向参与度(IV/E)、后向参与度(FV/E)及GVC参与指数。

首先,对比中美制造业的国内增加值率可知:中国制造业出口中的国内增加值率呈明显下降趋势,即从1995年的8254%下降至2011年的7647%。事实上,在2001年中国加入WTO之前,中国制造业出口中的国内增加值率均维持在80%以上,而在这之后,国内增加值率开始不断下降,并于2005年达到最低水平;近年来,由于金融危机的影响,国内增加值率有所缓慢增加。美国制造业出口中的国内增加值率则相对较高,除2008年和2011年外,国内增加值率均保持在80%以上。值得注意的是,虽然美国制造业国内增加值率的波动幅度较为平缓,但基本上也正处于缓慢下降趋势。上述结果表明,在加入WTO之后,随着中国制造业的GVC参与程度不断加深,其对国外中间品的依赖程度也在逐渐加强,相比之下,尽管美国制造业在GVC上的融入程度也在不断增强,但是其对国外中间品的依赖程度却要小于中国。

其次,对比中美制造业的GVC参与指数可知:1995-2011年间,两国制造业在全球价值链中的参与程度都在不断增强,但综合比较来看,中国制造业在全球价值链中的参与程度要远低于美国。2002年之前,中国制造业的GVC参与程度较低,但是其前向参与度却要略高于后向参与度,这表明在该期间内,中国的贸易结构主要是出口较多的中间品,同时进口较多的最终品。2002-2008年,随着中国正式加入WTO,中国制造业的GVC参与程度逐步提高,但是GVC参与程度的增加却主要得益于后向参与度的提升,这与当时中国加工贸易比重不断增加的现状相吻合。2008年之后,由于金融危机的影响,使得中国制造业的GVC参与程度有所下降,这也进一步说明中国制造业对国外中间品依赖的增强,更易受到外部经济环境的影响。相比之下,美国制造业的GVC参与程度一直维持在较高水平,并于2007年达到最高,为6065%;与中国不同的是,美国制造业的高GVC参与程度主要源于高前向参与度,这表明美国在为世界其他国家提供大量中间品的同时,也为本国创造了高额的间接增加值,因此具有较高的国际分工地位。

2.中美三类技术制造业的GVC参与指数比较。图2显示了1995-2011年中美三类技术制造业的GVC参与指数。中国中高及高技术制造业的GVC参与指数最高(但近年来有显著下降趋势),特别是在2003年之前,中高及高技术制造业的前向参与度要显著高于后向参与度,这表明在该期间内中国中高及高技术制造业主要为国外提供中间品,故而国际分工地位较高,而在这之后,中高及高技术制造业的后向参与度逐渐高于前向参与度,这表明中国中高及高技术制造业GVC参与度的提高开始更加依赖于国外中间品的投入;中国中低技术制造业的GVC参与指数居中,同样以2003年为界,中低技术制造业的后向参与度开始反超前向参与度;中国低技术制造业的GVC参与指数则相对较低,并自2008年起,低技术制造业的后向参与度超过前向参与度。美国中低技术制造业的GVC参与指数最高,在2008年之前,中低技术制造业的前向参与度约为后向参与度的两倍,显示出较强的国际分工地位,而2008年之后,中低技术制造业的前向参与度不断降低,并于2011年开始低于后向参与度;美国低技术制造业、中高及高技术制造业的GVC参与指数大致相同,波动走势也基本一致,且前向参与度远远高于后向参与度,具有较高的国际分工地位。

(三)中美制造业的GVC地位指数(GVC-Position)比较分析

1.中美制造业的GVC地位指数比较。为了更加深刻地分析比较中美制造业在全球价值链中的分工地位,本文又分别测算了1995-2011年间两国制造业的GVC地位指数(图3)。整体来看,美国制造业的GVC地位指数介于01-025之间,于2002年达到峰值,为0211;而中国制造业的GVC地位指数则大致位于-01-005间,最高年份在1998年,仅为0028。因此,两国制造业在全球价值链上的分工地位差距非常明显。具体来看,1995-2001年间,由于中国较低的工业化发展水平及出口导向型经济发展战略,使得出口中以原材料等为主的中间品比重较高,故而导致该期间内中国制造业的GVC地位指数呈波动上升趋势,且多数年份的GVC地位指数为正,制造业相对居于全球价值链的上游位置。2001-2007年间,中国凭借廉价的劳动力优势参与全球价值链分工,加工贸易发展迅速,并长期占据中国对外贸易的半壁江山,导致进口中的中间品比重大大增加,因此这一期间中国制造业的GVC地位指数迅速下降为负值,处于全球价值链的下游位置。2008-2011年间,由于“十一五”计划提出加工贸易转型升级,再加上劳动力成本的提高,使得加工贸易比重不断缩小,因此致使这一期间中国制造业的GVC地位指数呈现缓慢回升趋势。这一研究结果与周升起等(2014)、刘琳(2015)的结论基本一致。美国在2008年金融危机之前,制造业的GVC地位指数大致呈波动上升趋势,这是由于美国作为制造业强国,为世界其他国家提供了大量的中间品导致的,而2008年之后,美国制造业的GVC地位指数开始有所下降,这是因为美国为了消除金融危机影响,开始重新审视制造业的重要性,并提出促使高端制造业回归的“再工业化”战略引起的。

2.中美三类技术制造业的GVC地位指数比较。图4显示了中美两国在1995-2011年间的三类技术制造业GVC地位指数。中国整体制造业的GVC地位指数较低,居于全球价值链的下游位置,其中,中低技术制造业GVC地位指数的波动幅度较小,基本位于0附近,而低技术制造业与中高及高技术制造业GVC地位指数的波动幅度则较为剧烈,但是二者的走势又截然相反:低技术制造业的走势呈先低后高特征,中高及高技术制造业的走势则呈先高后低特征。这表明在现阶段,中国低技术制造业的国际分工地位较高,而中低技术、中高及高技术制造业则处于全球价值链的下游,呈现出明显的被“锁定”效应(王岚,2014)。美国整体制造业的国际分工地位较高,位于全球价值链的上游,其中低技术制造业的国际分工地位最高,其次是中低技术、中高及高技术制造业,但是自2007年起,中低技术制造业的GVC地位指数开始迅速下降,并于2011年降为负值。

五、结论与启示

本文基于全球价值链的视角,运用WIOD投入产出表,对中美两国整体制造业及三类技术制造业在1995-2011年间的出口规模、GVC参与指数及GVC地位指数进行测算,并在此基础上,对中美两国制造业的国际竞争力进行分析,显示结果如下:第一,中国制造业的关境出口规模和增加值出口规模均获得了显著增长,年均出口增速远远高于美国,并于2006年反超美国,但是中国制造业的出口(包括关境、增加值出口)结构中以低技术制造业为主,直到近年,才逐渐转向中高及高技术制造业;美国制造业的关境及增加值出口规模也发展较快,其中中高及高技术制造业的出口(包括关境、增加值出口)比重约为60%,制造业的出口结构较为高端化。第二,中国制造业的GVC参与指数呈不断上升趋势,但是高GVC参与程度却主要得益于后向参与度的提高,其中低技术制造业的GVC参与度最低,而中高及高技术制造业的参与度最高;美国制造业的GVC参与指数也在不断增加,与中国不同的是,高GVC参与程度主要源于前向参与度的增加,其中,中低技术制造业的GVC参与程度最高,低技术、中高及高技术制造业的参与程度基本一致。第三,中国制造业的GVC地位指数大致位于-01-005间,最高年份在1998年,仅为0028,位于全球价值链的下游位置,近年来,低技术制造业的GVC地位指数呈不断上升趋势,而中低技术、中高及高技术制造业的GVC地位指数则相对较低;美国制造业的GVC地位指数基本介于01-025之间,于2002年达到峰值,为0211,位于全球价值链的上游位置,其中,中低技术制造业的GVC地位指数下降明显,而低技术、中高及高技术制造业的GVC地位指数则保持相对稳定。

通过上述分析可知,随着工业化水平的提高和对外开放程度的加深,中国制造业的出口规模急剧增加,成为世界第一大制造业出口国,同时其在全球价值链中的参与程度也在不断增强,“世界工厂”的称号名副其实。但是,伴随着出口规模和GVC参与程度的提高,GVC分工地位却并没有因此大幅度增加,反而有所降低,而且综合比较中美制造业在全球价值链中的分工地位不难发现,两国制造业之间仍存在着不小的差距。因此,为更好地践行“中国制造2025”的制造强国战略,本文提供一定的参考建议:第一,在进一步提高制造业GVC参与指数的前提下,中国需要通过增加制造业出口中包含的国内增加值比重及前向参与度来提高国际分工地位。值得注意的是,由于大量的出口以资源、原材料等为主的中间品,世界上部分资源大国(如俄罗斯、沙特等)及早期中国的GVC地位指数也相对较高,但是这种以牺牲国内资源、环境为代价的出口模式并不可取,提高前向参与度指数应该通过提供核心零部件等技术含量较高的中间品来实现。第二,针对不同技术类型的制造业,中国应该根据其所处的国际分工地位制定不同的政策措施。对于低技术制造业,由于其国际分工地位相对较高,故而今后的发展重心应该落在品牌、营销及物流体系建设等方面,以进一步提高其国际竞争水平;对于中低技术制造业,应该努力增加国内增加值含量,减小对国外中间品的依赖程度;对于中高及高技术制造业,中国不应该只关注出口比重的提高,而是應该通过加强技术创新能力,在加快构建技术供给、支撑体系等的基础上,提高中高及高技术制造业的竞争力和国际分工地位。第三,将“中国制造2025”战略与推进“一带一路”政策结合起来,即在延长国内产业链的同时,积极构建国内价值链,并以此为基础,将国内价值链延伸至周边国家乃至世界,建立中国自己的全球价值链体系,从而提高中国制造业的整体国际竞争力。

注释:

① 电气及光学设备制造业属于高技术制造业,本文将之与中高技术制造业归为一类进行分析。

参考文献:

[1] 王岚. 融入全球价值链对中国制造业国际分工地位的影响[J].统计研究, 2014, 31(5):17-23.

[2] Daudin, G., Christine, R., Daniele, S. Who produce for whom in the World Economy?[Z].OFCE Working Paper No. 2009-18, 2009.

[3] Balassa, B. Trade Liberalisation and Revealed Comparative Advantage[J].The Manchester School, 1965, 33(2): 99-123.

[4] Lall, S., Weiss, J., & Zhang, J. The “Sophistication” of Exports: A New Measure of Product Characteristics[Z].QEH Working Paper Series, 2005.

[5] Hausmann, R., Hwang, J., & Rodrik, D. What You Export Matters[J].Journal of Economic Growth, 2007,12(1):1-25.

[6] Hummels, D., Ishii, J., Yi, K. M. The Nature and Growth of Vertical Specialization in World Trade[J].Journal of International Economics, 2001,54(1):75-96.

[7] Koopman, R., Powers, W., Wang, Z., Wei, S. J. Give Credit to Where Credit is Due: Tracing Value Added in Global Productin Chain[Z].NBRE Working Paper No. 16426, 2010.

[8] Antràs, P., Chor, D. Organizing the Global Value Chain[J].Econometrica, 2013, 81(6): 2127-2204.

[9] 唐海燕,张会清.中国在新型国际分工体系中的地位——基于价值链视角的分析[J].国际贸易问题,2009(2):18-26.

[10]施炳展.中国出口产品的国际分工地位研究——基于产品内分工的视角[J].世界经济研究,2010(1):56-62.

[11]胡昭玲,宋佳.基于出口价格的中国国际分工地位研究[J].国际贸易问题,2013(3):15-25.

A Comparison of International Competitiveness of Manufacturing Industry between

China and America——An Analysis based on GVC-Participation Index and

GVC-Position Index

LI Yuan,JIN Dian-chen

(Graduate School of the Chinese Academy of Social Sciences, Beijing 102488, China)

Abstract:Based on WIOD database, this paper estimates the value-added exports, GVC-Participation Index and GVC-Position Index of the total manufacturing industry and three kinds of manufacturing industry (low, medium, medium and high -tech industries) between America and China from 1995 to 2011. The results show (1)the customs and value-added exports of manufacturing industry in China have gained rapid development, and low technology manufacturing exports account for the highest proportion of total exports, however, medium and high technology manufacturing exports have begun to exceed low technology manufacturing exports in recent years; exports of manufacturing industry in America also increase constantly,though the growth rate of exports is lower than China, its high technology manufacturing exports account for the highest proportion of total exports. (2) The GVC-Participation Index of Chinese manufacturing industry shows a rising trend, and the high technology manufacturing industry′s GVC-Participation Index is the highest; at the same time, the GVC-Participation Index of American manufacturing industry is also gradually increasing, and the low technology manufacturing industry′s GVC-Participation Index is the highest. (3) Total manufacturing and there kinds of manufacturing industry′s GVC-Position Index of China are much lower than those of America,being in the downstream position of the global value chain.

Key words:GVC;manufacturing industry′s international competitiveness; value-added trade; GVC-Participation Index; GVC-Position Index

(責任编辑:李江)