货币政策调控状态的周期变动研究

2017-03-08李亚奇

李亚奇

摘 要:本文运用总需求方程缩减式模型和SVAR模型两种方法,分别估计了不含资产价格的货币条件指数和包含资产价格的金融状况指数。估计结果表明,金融状况指数相比货币条件指数能更好地描述中国货币政策调控的周期变动情况。根据指数,可以将2000年以来的中国货币金融环境划分为2000-2009年期间的货币宽松阶段和2010-2015年期间的货币紧缩阶段。同时,对比外汇本位资产以及实际准备金率(M2/外汇本位资产)变动状况,本文认为货币政策除主动调控外,也被动受制于外汇本位资产波动的外部约束,中央银行调控有待从被动适应向主动作为转变。

关键词:广义货币量;真实货币量;金融状况指数;周期变动

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2016(9)-0032-04

国际金融危机以来,中国货币政策调控面临的内外部环境发生了根本性变化。在“稳中求进”的调控总基调下,中央银行货币政策调控思路由以往的直接刺激演变为间接引导降低社会融资成本和促进结构调整,更注重用价量结合的方式,为经济结构调整与转型升级营造合适的货币金融环境,促进经济平稳、可持续发展。在这种背景下,有必要从货币金融环境角度更加准确地描述货币政策调控的松紧变动状态。本文将通过间接和直接两种方法来构建中央银行货币政策调控的状态方程,以此反映货币政策的相对宽松与紧缩状态。间接方法是通过货币条件指数(MCI)和将资产价格纳入到MCI中的金融状况指数(FCI)来描述货币政策调控的状态,直接方法是通过货币量变化率来描述货币政策调控的状态,显然前者包含的信息更加综合和丰富,后者更加简洁和直观。

一、状态方程构建的间接方法

(一)理论框架

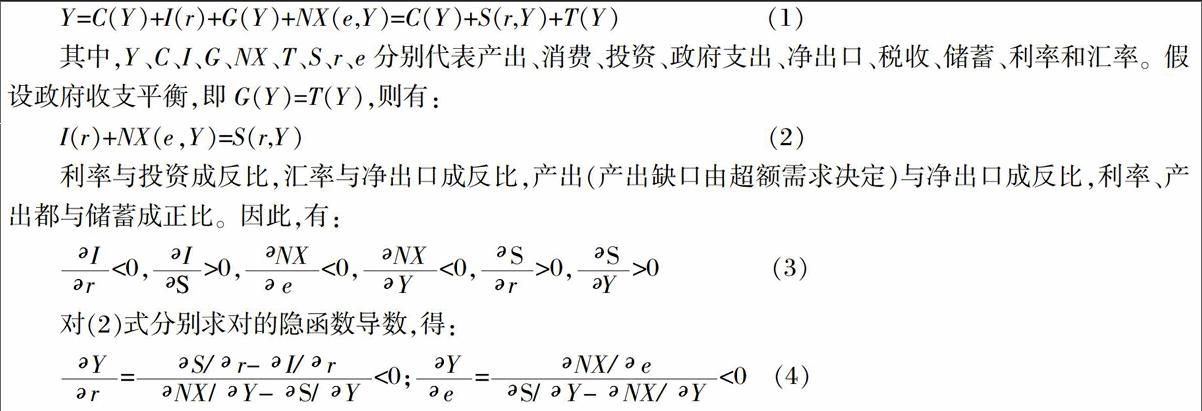

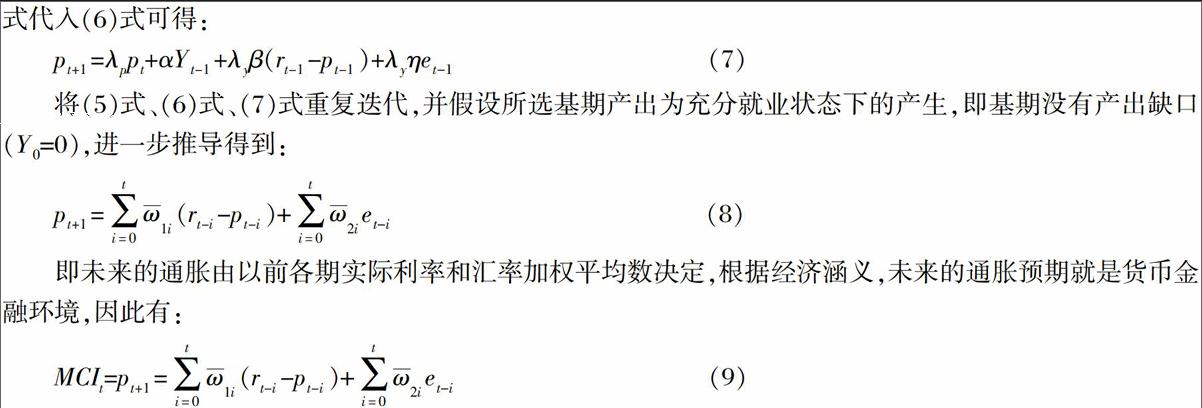

凯恩斯收入-支出模型是构建MCI的理论基础。由凯恩斯四部门模型可知:

以上推导证明,MCI中利率和汇率符号由经济变量内在逻辑决定。

接着探讨MCI构成,假设产出和通胀变动的动态过程如下:

(二)模型形式

基于上述框架,常用的MCI模型形式为:

(三)估计方法

MCI、FCI的权重估计方法主要有宏观经济计量模型、總需求方程缩减式模型、SVAR模型等。宏观经济计量模型方法通过建立多个联立方程计算经济变量间的关系,然后估计系数,高盛和Macroeconomic Advisers使用该方法计算了美国的FCI,法国银行用该方法测算了七大工业国(G7)的FCI(Gauthier、Graham和Liu,2004)。总需求方程缩减式模型方法通过建立反映产出缺口、利率、汇率及其他资产价格关系的IS曲线(或菲利普斯曲线),根据各变量在方程中的系数大小及显著性决定其在MCI、FCI中的权重。SVAR模型也是权重估计的重要方法,各变量系数的权重即为该变量在SVAR中滞后各期对产出影响系数的平均数。

二、中国MCI、FCI的估计

考虑到对于中国资产价格是否能对货币政策调控作出迅速反应尚未形成统一认识(陈朝晖,2014),本文运用总需求方程缩减式模型和SVAR模型两种方法,分别估计了MCI、FCI。

变量选取的具体情况如下:利率变量(r)选取银行间市场7天回购加权平均利率(扣除通胀因素),实际有效汇率变量(reer)选取BIS公布的人民币实际有效汇率,货币供应量变量(SpM2)选取广义货币供应量同比增速,通胀变量(cpi)选取消费者价格指数,产出变量(y)选取GDP实际增长率,股票价格变量(SZZS)选取上证指数,房地产价格变量(HP)选取国房景气指数,其中,实际有效汇率和上证指数进行了对数化处理,国房景气指数基期为100。数据期限为2000Q1-2015Q4,数据来源于中经网、Wind数据库。

ADF单位根检验表明,上述变量均为I(1)序列。进一步协整检验表明,y、cpi、r、reer、SpM2、SZZS、HP之间至少存在两个协整关系。MCI、FCI的具体估计结果如下表1:

与经济金融发展现实情况对比,通过总需求缩减式模型方法估计得到的权重较为合理;另外,资产价格变量的估计系数通过了显著性检验,表明资产价格也是影响中国货币金融环境的重要因素,应将资产价格纳入到FCI中。对估计得到的FCI与产出、通胀的相关性、因果关系检验显示,FCI与产出、通胀的相关系数高度正相关,FCI与产出、通胀通过Granger因果关系检验,FCI对产出、通胀具有较好的领先作用。

最终,本文选定通过总需求方程缩减式模型方法估计得到的FCI作为货币政策调控的状态方程,具体如下:

一般而言,如果货币政策调控的货币渠道传导机制(M↓、i↑、AD↓、Y↓)通畅,就可以直接用货币量的变动来描述货币政策调控的状态。由于广义货币量M2既包含了充当交易媒介的活期存款,还包含了充当储蓄资产的定期存款,因此,本文在货币当局资产负债表和金融机构信贷收支表的基础上对货币量进行了适当调整,以使货币量的变动能更加真实反映货币政策调控的状态。M2分解为货币化储蓄(Mms)和真实货币量(Mr)两部分,其中货币化储蓄包括居民和企业定期存款,真实货币量包括居民和企业活期存款。基于上述情况,本文直接采用M2、Mr的同比增速作为货币政策调控的状态方程。

三、中国货币政策调控状态的周期变动情况

(一)FCI与货币量的变动情况

本文计算的FCI数据显示,2000年以来中国的货币金融环境可分为三个大的阶段。第一阶段是2000Q1-2008Q2,货币金融环境整体较为宽松,其中,受抑制经济过热政策影响,2003Q4-2005Q2期间货币金融环境有所收紧;进入2005年下半年后,随着外汇占款规模的不断上升,流动性整体充裕。第二阶段是2008Q3-2011Q2,货币金融环境经历了宽松到收紧的转变,其中,四万亿刺激政策使货币金融环境达到非常大的宽松程度;2010年后随着刺激政策的退出和调控收紧,货币金融环境呈紧缩态势。第三阶段是2012年至今,货币金融环境整体紧缩,与稳健的货币政策取向一致,新一届政府确立了不刺激的思路,避免大规模投放流动性。

广义货币量M2和真实货币量Mr的变动情况显示,可以将货币金融环境整体划分为宽松和紧缩两个阶段,第一个阶段是宽松阶段2000Q1-2009Q4,第二个阶段是紧缩阶段2010Q1至今。单看M2的增速,目前货币量增速仍处于12%左右的较高水平,但是结合看Mr的增速,就会发现货币量增速已经下降到非常低的水平,截至2015年12月末,Mr同比增速仅为2.99%,而同期M2增速为11.01%。上述情况表明,广义货币量M2增速很有可能高估了实际货币量增速。另外,本文的对比及相关性检验也发现,FCI和Mr的相关性程度更高,特别是后期的走势高度一致。

(二)考虑外汇本位资产的变动情况

考虑到中国货币制度的货币本位是以美元为主的外汇资产,本文还对比了外汇本位资产以及实际准备金率(M2/外汇本位资产)的变动状况,发现外汇本位资产可以2007Q3为界,前期经历了高速的增长,而后期呈现趋势性下降态势。与此同时,实际准备金率可以2008Q3为界,前期为升准过程,后期为降准过程。结合货币量的变动状况可以看出,在外汇本位资产大幅流入的情况下,即使央行大幅提高存款准备金率,货币量增速依然较高;在外汇本位资产呈现趋势性下降的情况下,即使央行逐步降低存款准备金率,货币量增速也较难提升。上述情况说明,货币政策的调控除了可以主动实施准备金率等工具外,也被动受制于外汇本位资产波动的外部约束。2000年以来中国货币政策调控状态的具体变动情况如图1:

四、结论

金融状况指数(FCI)和真实货币量增速能够有效反映中国货币政策调控的基本状态。总体上,可以将2000年以来的货币金融环境划分为2000-2009年期间的货币宽松阶段和2010-2015年期间的货币紧缩阶段。观察货币量的增速,不能单看M2的增速,目前货币量增速仍处于较高水平,但是结合看Mr的增速,就会发现货币量增速已经下降到非常低的水平,广义货币量M2增速很有可能高估了实际货币量增速。此外,FCI和Mr的相关性程度更高,特别是后期的走势高度一致。从政策角度看,货币量的稳定除了要考虑产业资本与货币资本协调配合的内生性之外,非常重要的是要考虑外汇本位资产的变动情况。在现行货币制度下,外汇本位资产具有很大的不稳定性,这又直接导致货币量的不稳定并增加货币政策调控的难度,货币政策调控从被动适应向主动作为转变。

参考文献

[1]Gertler,M.,S.Gilchrist,Monetary Policy,Business Cycles and the Behavior of S mall Manufacturing Firms,The Quarterly

Journal of Economics,1994(2):309-340.

[2]戴國强,张建华.中国金融状况指数对货币政策传导作用研究[J].财经研究,2009,(7):52-61。

[3]方阳娥.转型期中国货币政策效应研究[M].南京:南京大学出版社,2008。

[4]毛志杰,李博,杨晋丽.货币政策指数及对经济周期的影响[J].西部金融,2013,(11):24-30。

[5]李强.资产价格波动的政策涵义:经验检验与指数构建[J].世界经济,2009,(10):25-33。

[6]刘国霞.西方货币政策传导渠道理论综述[J].区域金融研究,2012,(11):23-28。

[7]徐明东,陈学彬.货币环境、资本充足率与商业银行风险承担:基于金融形势指数对中国货币政策效果非线性的实证研究

[J].金融研究,2012,(7):48-62。

[8]赵洋.货币政策要“松紧适度”[J].中国金融家,2015,(1):114-115。

A Study on Periodic Changes of Monetary Policies

LI Yaqi

(Xining Provincial Sub-branch PBC, Xining Qinghai 810001)

Abstract:The paper uses aggregate demand equation curtailment model and SVAR model to estimate monetary conditions index (MCI) excluding the asset price and financial conditions index (FCI) including the asset price. Estimation results show that compared to MCI, FCI can better describe the periodic changes of Chinas monetary policy. According to the index, Chinas monetary and financial environment can be divided into two stages, namely monetary easing phase from 2009 to 2010 and monetary tightening phase from 2010 to 2015. At the same time, according to the changes of M2 / FX-based assets ratio, the paper argues that in addition to the active adjustment and control, monetary policies are also passive subject to the external constraints like FX-based assets fluctuations, so the central bank regulation should be transferred from the passive adaptation to the initiative action.

Keywords: M2; real money supply; financial conditions index (FCI); periodic change

责任编辑、校对:张宏亮