浅析人民币汇率波动常态化对我国金融市场的影响

2017-03-06姬忠华

姬忠华

【摘 要】人民币汇率波动会通过多种路径影响我国金融市场,如国际收支、货币供给、利率、货币替代、资产组合等,本文主要从人民币汇率波动常态化对银行业、股票市场、债券市场3个方面来分析人民币汇率波动常态化对我国金融市场的影响。

【关键词】人民币;汇率波动;金融市场

一、引言

经济全球化的发展加大了国际金融市场对人民币汇率的影响程度,使得人民币汇率波动呈现常态化。2010年以来,人民币一直处于升值状态,对我国金融市场的发展造成强大的考验,直到2014年以后才开始出现升值和贬值的波动状态。人民币汇率波动常态化对金融市场的影响较大,无论是货币市场还是资本市场,都是人民关注的焦点。因此,本文试图分析人民币波动常态化对我国金融市场的影响,以期为降低我国金融市场受到的国际金融市场的冲击力,营造更健康、更稳定的金融市场发展环境。

二、人民币汇率变动情况

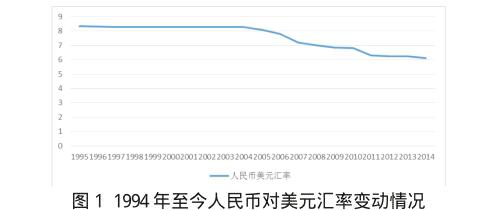

1994年,我国开始外汇管理体制的改革,实行以市场供求为基础的、单一的、有管理的浮动汇率制。2005年7 月,我国进行了汇改,参考一篮子货币进行汇率调节,同时宣布人民币汇率调整为:1美元兑8.11元人民币。2005年汇改之后,人民币汇率一直是比较稳定的逐渐升值。2005年5月,1美元兑7.998元人民币,人民币对美元汇率破8。2007年5月,中国人民银行宣布银行间即期外汇市场人民币对美元交易价浮动幅度由千分之三扩大至千分之五。2010年6 月第二次汇改,人民币汇率进一步升值,2011年10月跌破1:6.35。人民币1995年至今在走势图如下所示。

自2010年汇改以来,人民币不断升值,直到2014年1月,人民币汇率为6.0990,达到低估后,人民币开始波动,到2014年底人民币汇率为6.1369,出现小幅度的贬值,2015年6月,人民币汇率为6.1136,基本与2014年底持平,因此2014年至2015年6月期间,人民币汇率处于稳定状态;但是2015年6月后,人民币开始贬值,到2015年12月,人民币汇率为6.4078,2015年6月至12月期间贬值速度较快;到了2016年,人民币持续贬值,但速度变缓,2016年6月,人民币汇率为6.5889,到2016年11月28日,人民币汇率达到6.9176,突破6.9大关,人民币不断贬值。综上所述,在2005年汇改之后,人民币呈现常态化波动。

三、人民币汇率波动常态化对金融市场的影响

1.人民币汇率波动对银行业的影响

从现实情况来看,人民币汇率波动对银行业的影响较大,具体来说,汇率下降,人民币升值将从以下几个方面影响银行业,首先,人民币升值将造成外贸企业的盈利下降,因此将会影响到外汇企业对银行的贷款质量,其次人民币升值将会促进大量国际游资流出,将会影响到我国金融体系的稳定,同时对银行造成一定的冲击,最后有利于壮大外汇市场交易,给银行带来新的利润增长点。人民币汇率上升,人民币贬值后,将会促进银行外币业务规模夸大,有望提升境外融资存在的汇率收益,同时大量境外资金的流入将会影响的贷款规模。综上岁数,汇率波动常态化对银行既是挑战,也是进一步发展的机遇,汇率波动加剧了行业的竞争,因此银行需要把握汇改创新节奏,稳中求进,提升外汇资金业务产品的创新能力,着眼双向波动应对挑战,立足风险管理抢抓机遇。

2.对股票市场的影响

人民币汇率变动对股票市场的影响具有一定的正相关,即人民币汇率升高,即人民币贬值股市将呈现走高趋势,这是因为人民币贬值后,国内股票市场对境外的资金吸引力加强,境外资金的不断流入将推动股票指数走高;当人民币汇率下降,人民币升值,人民币对境外资金吸引力较少,同时促使境外资本撤离,从而致使大量资金流出,股票下跌。这点从近两年汇率波动与股票指数之间的关系可以看出,2014年下半年到2015年上半年,人民币不断升值,汇率持续下降,此时的A股呈现牛市,到2015年6月份到达高峰的5200点;此后随着人民币不断贬值,汇率从2015年6的6.1169(本文汇率指的是美元)到2016年12月份的6.9289,此时的股价也从高峰的5200点跌倒近期的3100点。目前,人民币对美元的汇率有继续下跌的趨势,其对股市的首要印象任然是利空的,这是因为汇率下降从一定程度上体现了我国经济的增长速度处于放缓状态,资金流出,经济下行。当前,我国股票市场处于快速的发展时期,随着经济全球化进程的加快及我国改革程度的加深,我国股票市场与国家股票市场的关系将进一步加强,联系将更加紧密,人民币国际化进程大势所趋。

3.对债券市场的影响

人民币汇率波动常态化有利于纠正人民币定价偏差,推进汇率市场化。从历史上看,人民币汇率变化不是影响债券市场变化的主导原因,汇率波动与债券收益之间并未呈现显著的确定关系,当前人民币持续贬值也没有扭转经济疲弱且资金面稳定的格局,因此债券市场供求关系并未显著改变。人民币汇率波动常态化对债券市场的影响有限的原因主要有以下几点:一是当前我国债券市场开放程度有限,人民币汇率波动常态化对债券市场影响不大,从近几年人民币贬值就可以看出,2012年二季度和2014年上半年人民币出现贬值,债券市场的收益呈现下行趋势,但是在2015年初人民币再次贬值,此时的债券收益率呈现上行趋势,由此可以看出汇率波动不仅没有影响债券收益率变化趋势,也不是债券市场风险定价的主导因素,人民币贬值并不是推升债券收益率的核心驱动力。二是市场流动性及央行操控政策影响债券市场,理论上来说,人民币贬值可能从周期定位和流动性层面影响债券市场,但是维持国际收支平衡、稳定金融市场预期是国家的重要目标,因此央行有必要有能力应对流动性缺口。以2012年下半年为例,三季度外汇流入偏少,四季度偏多,因此央行在三季度投放资金,在四季度回笼资金,以稳定金融市场,因此央行出于稳定金融的操控将会淡化汇率波动对债券的影响。

四、结论

综上所述,人民币汇率波动常态化通过影响股票市场来影响金融市场,其对银行业影响有利有弊,对股票市场的影响显著,而对债券市场的影响很小。这是因为市场流动性何央行政策操控才是影响债券市场的主导因素。从长期来看,人民币汇率波动常态化是人民币国际化进程的有效体现,与此同时,也表示者国际金融市场对我国经济的影响将更加明显。因此,需要从多个角度、多个方面去思考解决的方法,减少汇率波动对股票市场的冲击,营造长期稳定、健康发展的股票市场。

参考文献:

[1]王帅林. 人民币汇率波动对我国资本市场影响研究:文献综述[J]. 湖南财政经济学院学报,2015,06:27-35.

[2]石林梅. 人民币汇率波动对我国经济总需求影响的实证分析[D].吉林大学,2014.