太平洋保险:保险姓保

2017-02-28上海国资金琳

文‖《上海国资》记者 金琳

太平洋保险:保险姓保

文‖《上海国资》记者 金琳

整体发展模式实现质的飞跃,不论是寿险的“大个险”格局形成还是产险的承保质量提高,都是刚满25岁的太平洋保险交出的一份量、质齐升的转型大考靓丽答卷

近段时间以来,保监会频频发布新规,规则与制度篱笆持续扎紧,监管层释放“保险业姓保”信号明显。

中国太平洋保险集团董事长、党委书记高国富对《上海国资》表示,“保险公司应该坚持遵循行业发展内生规律,服务客户,服务经济社会发展,追求价值持续增长。”

近年来,太平洋保险围绕“保险业姓保”这条主线,持续推进“以客户需求为导向”的战略转型,公司发展质量和效益得到了进一步提升。2015年,太平洋保险实现营业收入2472.02亿元,五年复合增长率11.8%;净利润177.28亿元,五年复合增长率15.7%,利润增速超过营业收入增速。2015年末,公司市值391.2亿美元,位列中国上市险企第3位,全球上市保险公司第12位。2016年,在公司成立25周年之际,太平洋保险连续第6次上榜《财富》世界500强,名列第251位,首次跻身世界前300强行列。

在这些斐然成绩的背后,是两次公司重大变革,亦可说是顺势而为。

A+H

“2007年至2009年,中国太保完成了A+H股上市,改善了企业治理架构和持续的资本金补充机制问题。”高国富表示。

上市以后,太平洋保险成为一家混合所有制企业,治理更加完善。“公司严格遵守法律法规以及监管部门颁布的各项规定,按照上市公司治理要求,结合公司实际情况,形成了较为完善、相互制衡、相互协调的公司治理体系。”

在董事会成员组成上,坚持董事会外部成员的优势占比,全部14名董事中只有2名内部董事。同时,公司拥有5名独立董事,以切实维护公司、被保险人和中小股东的合法权益。

在董事会专业程度上,按照上市公司要求,选举产生专业化、国际化的董事会。全部14名董事中有3名境外人士,5名独立董事涵盖了金融、财税、审计、法律等方面的优秀专业人才,享有良好的市场声誉,为加强风险管理、财务审计、内部控制等方面的建设提供了强有力的专业支持。董事会下设战略委员会、审计委员会、提名薪酬委员会和风险管理委员会四个专业委员会,充分发挥专业特长,提升董事会的科学决策水平。

同时,公司加强集团一体化运作模式。通过委派集团高管和主要股东董事兼任子公司董事,集团高度控股的产寿险、健康险、资产管理等子公司董事会不再设立独立董事和各专业委员会,实现子公司董事会与集团经营管理委员会的高度重合,从组织架构上保证集团内部的一致性,提高决策效率。同时,通过集团公司对子公司派出董事会秘书的形式,促进子公司公司治理事务的规范运作。

整体上市后,太平洋保险确定了“推动和实现可持续价值增长”的发展理念和“专注保险主业”的发展战略,明确了“战略管控型”的集团管控模式,确立了集团公司“战略规划、政策制定、风险管控、资源统筹,营运服务”和子公司“市场拓展、客户服务、运营管理、风险控制”的不同战略定位,持续推进组织架构改革。

为更好地提升专业化管理能力,公司在集团层面以各专业工作委员会为依托,强化集团战略、人力资源、财务精算、资产负债、营运、合规与风险、客户体验的专业化指导和管理,并在各领域的专业化建设中增强子公司的决策参与程度,形成了矩阵式的管理组织架构;搭建集团一体化的内部独立性审计集中管理模式,加强董事会审计委员会的专业指导,增强了审计的独立性和权威性;建成统一管理的集团信息技术中心,统一运营全国集中的核心业务系统和数据中心,形成“上海-成都”两地两中心一体化运行格局。

太平洋保险集团按照市场化、专业化要求,立足公司实际,形成了全系统统一的职位、薪酬管理体系,建立了公司岗位层级、职位序列和薪酬管理办法等制度,为深化用人制度改革奠定了良好基础;按照“市场化、职业化”的要求,积极推进高管人员市场化选聘,由董事会决定公司高管人员的选聘、绩效考核和薪酬政策;逐步建立优胜劣汰、合理流动的人力资源配置体系,实行全员双向选择、竞聘上岗,以工作业绩和专业能力为导向,提高人岗适配度,实现高管能上能下、员工能进能出、薪酬能高能低。

根据保监会对公司治理结构的要求,建立了独立的风险管理、合规管理以及内部审计部门,构建了内控“三道防线”。太平洋保险近年未发生重大风险案件,各项合规监管指标持续保持同业内较好水平,集团公司、产寿险公司偿付能力充足率始终满足监管II类标准。

战略转型

“第二次变革是2011年,我们围绕‘关注客户需求、改善客户界面、提升客户体验’三大转型目标,在业内率先启动了‘以客户需求为导向’的战略转型。”高国富表示,太平洋保险的转型坚持两手抓:一手抓市场策略执行,实现价值创造;一手抓转型项目推动,培育价值创造的能力。两者相互配合,共同驱动战略转型。

对一家拥有9万余名员工和70余万名营销员的大型险企而言,战略转型显然不是“小船掉头”这样一蹴而就的容易事儿。可喜的是,回头看这五年转型之路,太平洋保险整体发展模式已呈现出质的飞跃,综合实力持续增强,品牌形象持续提升,不论是寿险的“大个险”格局形成还是产险的承保质量提高,都是刚满“25岁”的太平洋保险交出的一份“量”“质”齐升的转型“大考”靓丽答卷。

2016年是太平洋保险实施“以客户需求为导向”的战略转型的收官之年,5年的战略转型,为公司带来了显著的变化。一是理念转变,由产品渠道导向转向以客户需求为导向,通过关注客户需求、改善客户界面、提升客户体验来追求和实现可持续的价值增长;二是能力提升,数据治理基础上的客户脸谱绘制能力、客户洞见基础上的产品服务供给能力、新技术应用基础上的新领域发展能力等客户经营能力大幅提升。三是价值创造,集团客户数已突破1亿,在2016年的战略转型收官之年,集团新客户增长超千万;集团总资产已突破l万亿,《财富》世界500强排名持续提升。此外,通过5年战略转型,太平洋保险为客户提供了更能满足他们需求的产品和服务,精心呵护客户体验;提升了员工认知客户的能力,增强了发展信心;转换公司发展动能,为股东创造更大的价值;持续提升市场地位,得到了国内外投资者的广泛认同。

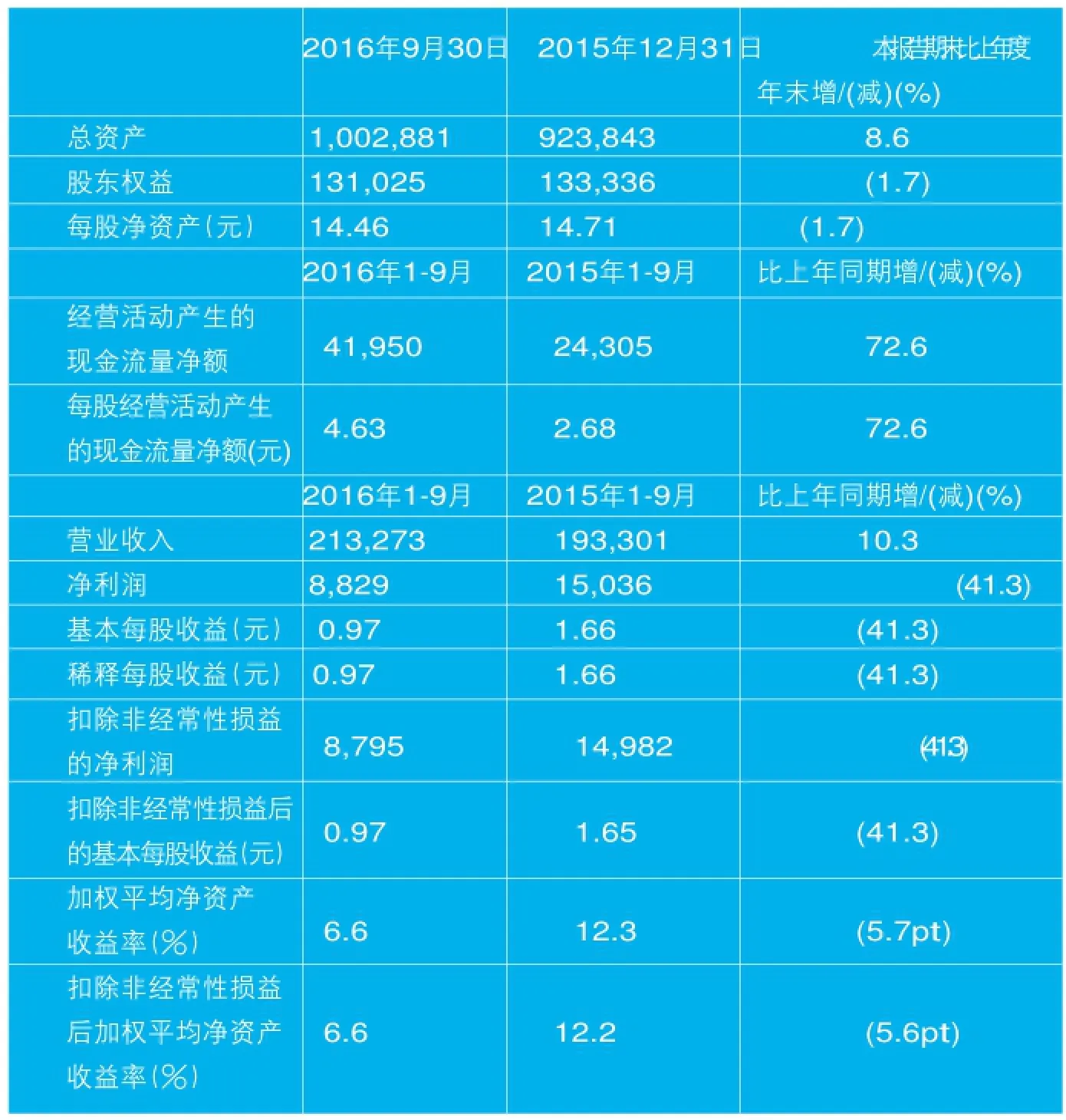

2016年9月30日 2015年12月31日 本报告期末比上年度年末增/(减)(%)总资产 1,002,881 923,843 8.6股东权益 131,025 133,336 (1.7)每股净资产(元) 14.46 14.71 (1.7) 2016年1-9月 2015年1-9月 比上年同期增/(减)(%)经营活动产生的现金流量净额每股经营活动产生的现金流量净额(元) 2016年1-9月 2015年1-9月 比上年同期增/(减)(%)营业收入 213,273 193,301 10.3净利润 8,829 15,036 (41.3)基本每股收益(元) 0.97 1.66 (41.3)稀释每股收益(元) 0.97 1.66 (41.3)扣除非经常性损益的净利润扣除非经常性损益后的基本每股收益(元)加权平均净资产收益率(%)扣除非经常性损益后加权平均净资产 6.6 12.2 (5.6pt)收益率(%) 41,950 24,305 72.6 4.63 2.68 72.6 8,795 14,982 (41.3) 0.97 1.65 (41.3) 6.6 12.3 (5.7pt)

“数字太保”

高国富表示,2017年是太平洋保险新一轮三年规划的开局之年,公司将在成功实施战略转型的基础上再上新台阶,全面启动“数字太保”战略。

数商(DQ)是衡量一家企业数字化程度的量化评估工具,由麦肯锡与谷歌以及相关行业专家共同开发,从战略、文化、组织、能力4个关键领域的18个纬度进行内外部数据读表。数商现状分析结果显示,太平洋保险目前的数商得分为39分,高于全球33分的平均值。但其数商水平仍有待提高,为此,“数字太保”确立了“从大象到猎豹”的愿景,即在更好的客户体验基础上,实现更加敏捷的需求响应,并实施包括自动化、无纸化、智能化等在内的更便捷的业务流程。“数字太保”在确立了“创新数字体验、优化数字供给、共享数字生态”使命的同时,还明确了“客户数字化界面覆盖率达到80%、业务流程无纸化达到50%、公司营运成本降低2个百分点”的量化目标。

当下,保险行业正迈入黄金发展期,在战略转型取得成功的基础上,太平洋保险已吹响了实施“数字太保”战略的嘹亮“号角”,未来三年,太平洋保险将在更高的起点上为我们呈现全新面貌。