人民币汇率双向波动对中国及世界经济的影响——基于单一国家和多国的动态CGE模型

2017-01-04魏巍贤马喜立

魏巍贤,马喜立

(对外经济贸易大学 国际经济贸易学院,北京100029)

人民币汇率双向波动对中国及世界经济的影响

——基于单一国家和多国的动态CGE模型

魏巍贤,马喜立

(对外经济贸易大学 国际经济贸易学院,北京100029)

随着人民币国际化进程的加快,人民币汇率波动的国际效应进一步加强。文章分别建立了单一国家和多国的动态CGE模型,基于最新的全球贸易分析计划(GTAP)数据库和中国2012年投入产出表,分别模拟了2016-2030年人民币持续贬值和先贬值后升值的两种情景,并从物价水平、国际贸易、经济总量、行业产出等多个方面分析了人民币汇率变动对中国及世界主要经济体的影响。研究发现:(1)在价格指数方面,人民币贬值将给中国带来一定的通货膨胀压力;(2)在贸易方面,人民币贬值只能在短期内扩大中国的净出口,但在远期反而会导致净出口下降;(3)在经济总量方面,人民币贬值只在开始阶段的短期内能促进中国经济增长,而长期贬值将导致中国经济增长速度放缓;(4)在产业结构方面,中国的农业和工业在贬值情景下的产量呈现先升后降的趋势,而服务业的产量持续下降。总之,两种情景均不利于中国经济的长远发展;相反,东盟、日本和美国等世界主要经济体将从中长期受益。因此,中国政府应当制定若干针对性的政策措施,加强预期管理,实施差别化的外贸政策,加强多方合作,积极应对国际汇率波动带来的风险。

人民币汇率;CGE模型;宏观经济;国际影响

一、引 言

随着我国经济总量位列世界第二以及世界第一大贸易国地位的确立,人民币国际化进程进一步加快,人民币汇率波动的国际影响力已今非昔比。并且,随着人民币汇率形成机制的市场化地位的确立、人民币纳入特别提款权(SDR)协议的正式生效以及国内外经济各种复杂局面的出现,人民币贬值预期可能会进一步加剧。而在过去相当长的时间里,人民币对美元呈现出长期升值趋势,20年里人民币对美元升值约30%。2010年以来,从全球主要货币的走势来看,除美国外,其他发达经济体及“金砖”经济体的货币均出现了大幅贬值现象,然而人民币汇率仍有所升值。2015年8月11日,中国央行进行了新一轮汇率改革。在新的汇率形成机制下,做市商在每日银行间外汇市场开盘前参考上日银行间外汇市场收盘汇率。本次汇率改革的目的在于增强人民币对美元汇率中间价的市场化程度和基准性。在汇率改革当天,中国央行授权中国外汇交易中心公布的人民币对美元贬值约2%,央行将此次贬值称为“中间价与市场汇率的点差得到一次性校正”。本次汇率改革以来,人民币出现持续贬值趋势,而且贬值速度较之前的升值速度更快。

随着中国经济总量占世界份额的逐年提高和世界经济一体化的日益深入,人民币汇率波动不仅仅影响着中国经济,而且对世界主要经济体也有着举足轻重的影响。因此,人民币汇率问题引起了众多学者的广泛关注与研究,这些研究大多围绕着人民币汇率形成机制、人民币汇率波动与资本市场的关系以及人民币汇率变化对实体经济的影响等方面来展开。

在人民币的汇率形成机制方面,陈华(2013)认为提高人民币汇率形成机制的市场化程度有利于发挥外汇市场的价格发现功能,然而完全市场化决定的汇率并不一定是均衡汇率,因此,政府有必要进行适当的干预。除人民币外,Frankel 和 Froot(1990)就美元的研究也得出了类似的结论。牛向东(2004)指出人民币与美元之间的汇率主要受美国政治、军事、外交、经济等多方面的影响。朱孟楠等(2015)发现,美国的政治周期对中美汇率的短期波动有显著影响,并且这种影响与美国的经济政策并无直接联系。在汇率与资本流动方面,张勇(2015)建立了包含资本管制的新凯恩斯DSGE模型,研究发现汇率干预导致了热钱大量流入和外汇储备过度积累,而热钱流入使得人民币在短期内贬值幅度降低,从而使经常项目盈余降低。吴丽华和傅广敏发现汇率升值导致资本流入增加,并且资本流入会导致汇率升值。除中国外,研究其他国家和区域汇率与资本流动的文献也较多,包括墨西哥(Ibarra,2011)、非洲(Kodongo 和 Ojah,2012;Kodongo 和 Ojah,2013)和亚洲(Jongwanich 和 Kohpaiboon,2013)。

关于人民币汇率影响实体经济的文献可细分为三类:第一,针对汇率影响某一具体行业的研究,如乡镇企业(戴永良,1999)、工业(郭飞等,2014)和家用电器行业(郭飞等,2014)。第二,关于人民币对进出口的影响。梁琦和徐原(2006)认为影响中国进出口贸易最重要的因素并非人民币汇率,而是非美元货币与美元之间的汇率波动;刘尧成等(2010)认为人民币汇率对中国进出口贸易的影响逐年增强,而周诚君等(2014)则认为这种影响逐年减弱。第三,关于汇率对宏观经济的影响(魏巍贤,2006;李巍和张志超,2008;袁志刚和邵挺,2011)。李巍和张志超(2008)假设中国只有一种贸易品并展开研究,然而中国各产业的生产结构和贸易优势相差甚远,不宜统一而论。能够弥补上述缺点的是可计算一般均衡(CGE)模型,该类模型能够把微观行业与宏观经济通过各类函数连接起来,在生产结构上能够设置恒替代弹性(CES)函数和列昂惕夫等多种函数形式,并且可以通过各类函数进行多层嵌套,从而更加贴近现实经济。魏巍贤(2006)建立了单一国家静态CGE模型,分析了人民币升值对中国各行业及宏观经济的影响,但该文的缺陷是仅建立了单一国家CGE模型,并采用了小国模型的假设,这与当前中国在世界上的重要经济地位严重不符。Meng(2015)在这方面有所改进,建立了多国CGE模型并分析中国人民币汇率变动对世界多个国家的影响,然而,该文建立的是静态CGE模型,仅能分析汇率变动对基准年份当期的影响。

与现有文献相比,本文具有以下创新点:第一,本文使用的分析工具为CGE模型,从价格指数、贸易关系和行业产出等多个方面,全方位地分析汇率变动的影响,克服了现有文献只分析汇率对某一方面影响的缺陷。第二,本文分别建立了单一国家和多国CGE模型,并比较了两者之间的差别。两个模型各有自身的优势,可以互相补充。第三,本文建立的两套模型均为动态模型,分析汇率变动对未来十几年中国和世界主要经济体的影响,克服了现有文献使用静态模型而无法分析汇率对经济的长期影响的缺陷。

二、动态CGE模型

相对于一般的CGE模型而言,本文增加了动态递归模块,多国模型则进一步在单一国家模型的基础上细化了国际贸易模块。以下是对各主要模块的简要介绍。

(一)生产

本文在多国动态CGE模型中设计的生产结构是由三层函数嵌套而成的。在顶层,行业总产出由两类投入要素(复合中间投入和增加值)构成。本文假设中间投入与增加值是完全互补和不可替代的,因此它们之间的复合关系为列昂惕夫函数。在第二层,复合中间投入由各类中间投入的商品构成,其复合关系为列昂惕夫函数。增加值由劳动和广义资本合成,两者关系为CES函数。根据完全竞争企业的成本最小化原则,可以推导出劳动和广义资本的相对关系,它们之间的需求量比例受价格、份额参数和替代弹性等因素的影响。在第三层,广义资本由狭义资本和土地通过CES函数复合而成;劳动由熟练劳动力和非熟练劳动力构成,其复合关系为CES函数。

因为2012年中国投入产出表不区分熟练和非熟练劳动力,也不区分狭义资本和土地,所以单一国家模型的生产结构仅为两层嵌套关系。

(二)国际贸易

在多国模型中,企业生产出的商品可以通过两个渠道进行销售——国内市场和出口,两者通过恒弹性转换(ConstantElasticityofTransformation,CET)函数复合,企业根据国内价格和出口复合价格决定它们之间分配的比例,z国的出口总量由出口到各个具体国家的详细出口数量通过CET函数复合,企业根据出口至各国的价格与综合平均出口价格之间的关系决定出口至某国的数量,考虑出口税之后的出口商品用国内货币表示的价格,等于该国汇率乘以此商品的国际价格。在本文的模型中,美元承担了国际货币的角色,因此各类商品的国际价格都是用美元表示的。

在进口方面,国内商品市场由国内生产的商品和进口的商品构成,两者通过CES函数复合,国内采购价与加权平均进口价之间的关系决定了它们之间的比例。总进口量由来自各国家的进口数量通过CES复合而成,每个国家之间的进口价格比例决定相应的数量关系。某国t期的经常账户盈余等于总出口额减去总进口额。从储蓄角度看,其他国家在该国的储蓄恰好等于该国经常账户余额的相反数。在单一国家模型中,中国的出口不区分出口至某个具体国家,而只有某商品的出口总量。

(三)递归动态

本文的多国和单一国家模型均采用递归动态的方式进行设定。首先,当期资本存量等于上期资本存量扣除折旧后再加上新投资数量(见式(1))。投资总额等于投资数量乘以投资价格,然后按资本类型与行业进行汇总(见式(2))。在投资储蓄恒等式方面,本文借鉴Ojha 等(2013)的做法,将国外在本国的储蓄也视为可供本国利用的一部分储蓄。本文假设投资由各类商品构成,其生产函数为柯布-道格拉斯(Cobb-Douglas)函数,因此用于购买商品i的投资额等于投资总额乘以相应的投资支出份额参数。新投资的价格受各类商品的价格和投资支出份额参数的影响(见式(3))。新投资数量与资本存量保持某个比例关系,该比例还受到资本租金率、资本的用户成本及弹性参数的影响(见式(4))。

KDk,j,z,t+1=KDk,j,z,t(1-δz)+INDk,j,z,t

(1)

(2)

(3)

(4)

(四)模型闭合

本文遵循凯恩斯闭合的基本原则,将劳动力价格设定为外生,劳动力数量设定为内生,名义汇率设定为外生,经常账户余额设定为内生。需要特别指出的是,在单一国家模型中,国外不区分某个具体国家,国外也未设置生产、消费等模块,仅存在贸易模块。因此,中国进口与出口的国际价格相应地设定为外生,并遵循小国假设。而在多国模型中,各个国家都存在一套完整的经济互动机制,中国的政策冲击会传导至其他各个国家,上述各价格变量均为内生。除上述提及的变量之外,其他未提及的变量均为内生。除上述模块外,本文构建的模型还包括市场均衡、产出核算、价格指数和投资储蓄等多个模块,限于篇幅,此处略去。

三、数据来源及情景设置

(一)数据来源及处理

多国模型的基期数据来自GTAP9.0数据库,其基础数据为2011年各国的投入产出表。单一国家模型的基础数据来自2012年的中国投入产出表。为突出研究重点,本文将世界划分为6个部分,分别为中国、东盟十国、日本、美国、欧盟和世界其他地区;将产业划分为农业、工业、服务业和政府管理部门,其中,前三个产业为市场主导型,最后一个产业为政府主导型。本模型的弹性类参数参考GTAP9.0数据库,其他参数主要参考Robichaud 等(2013)的设定。

(二)情景设定

在基准情景(BusinessasUsual,BAU)中,经济增长的设定主要参阅学者们根据过去和当今社会经济发展状况对未来做出的预测。这些预测包括每个国家的经济增长率、人口数量、劳动力数量、投资和储蓄等。本文的这些设定参考Fouré等(2013)的做法。

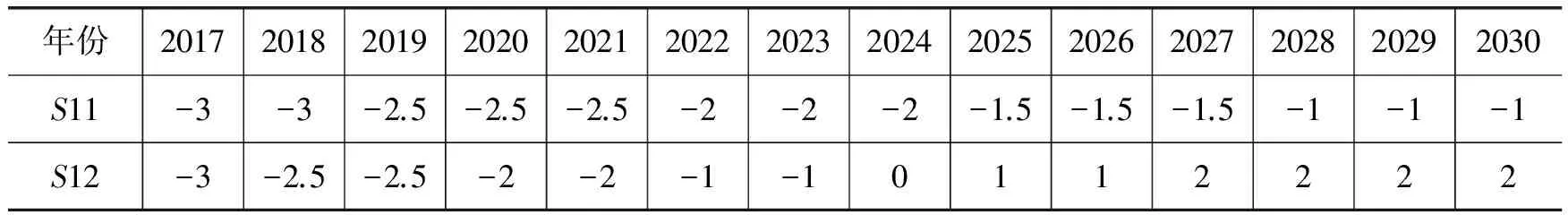

在模拟情景中,本文以美元作为世界各国货币的计价物,美元对美元的名义汇率和实际汇率均恒定为1。本文设定两种人民币名义汇率变动的模拟情景,分别为人民币对美元持续贬值(S11)和先贬值后升值(S12)。具体的波动数值及模拟汇率见表1。

表1 人民币名义汇率在模拟情景下的变化率(%)

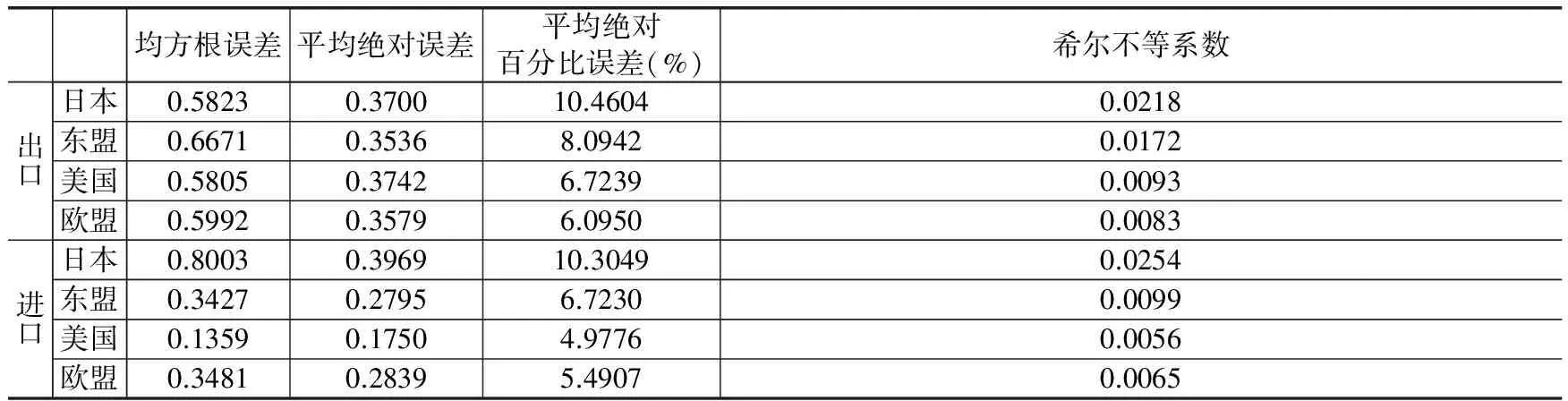

(三)样本内预测评价

本文使用几种常用的预测评价指标对样本内预测效果进行评价。这些指标是均方根误差(RootMe-anSquaredError,RMSE)、平均绝对误差(MeanAbsoluteError,MAE)、平均绝对百分比误差(MeanAbsolutePercentageError,MAPE)和希尔不等系数(TheilInequalityCoefficient,TIC)。表2列出了这些指标的计算结果。绝大部分模型的求解值与真实值之间的误差在可接受的范围之内:均方根误差的数值均小于或等于0.8,平均绝对误差的数值均小于0.4。均方根误差和平均绝对误差容易受到原始数值大小的影响,相对而言,平均绝对百分比误差和希尔不等系数进一步将误差标准化,使其不受原始数据大小的影响。除日本外,中国与其他国家或地区的贸易额的平均绝对百分比误差均小于10%,希尔不等系数均小于0.02。对于中日之间的贸易,我们认为样本期间是中日贸易受钓鱼岛事件等非经济因素影响的敏感时期,因此预测偏差较其他国家稍大。总体而言,各变量的平均绝对百分比误差和希尔不等系数的数值均较低,说明模型预测的精度在可接受范围内。

表2 模型预测评价指标

四、模拟结果及分析

(一)价格指数

为了测算人民币币值波动对价格指数的影响,本文建立了两个价格指数——GDP平减指数(如式(5)所示)和消费者物价指数CPI(如式(6)所示),两者分别遵循了费舍指数和拉氏指数的计算原则:

(5)

(6)

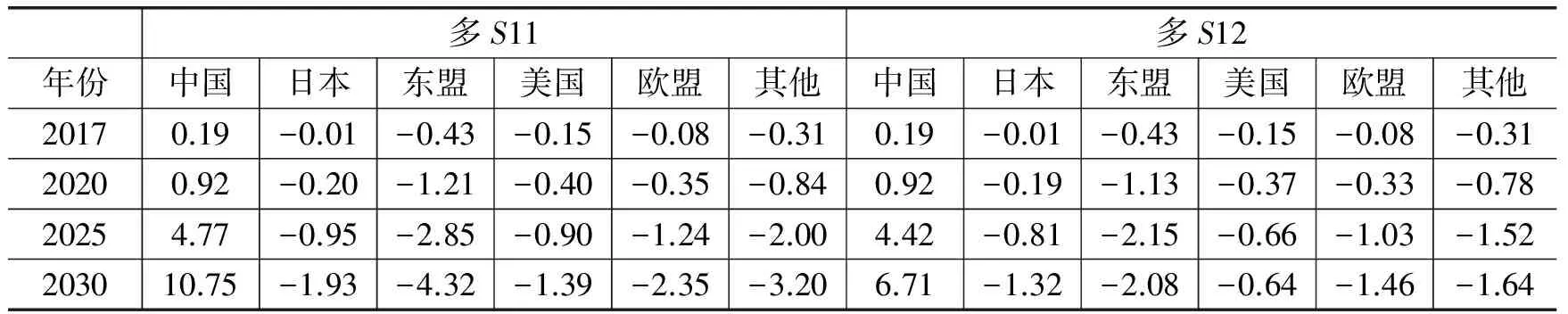

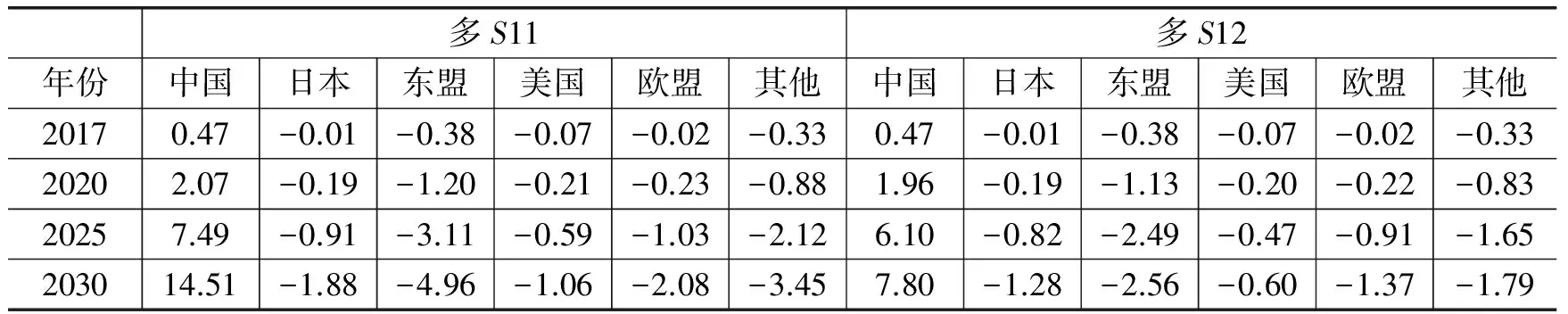

表3展示了多国模型下消费者物价指数相对于基准情景的百分比变动情况。在人民币持续贬值的S11情景下,中国CPI相应地连续上涨,且相对基准情景的涨幅逐年扩大。到2030年,消费者物价指数比基准情景高出10.75%。人民币贬值意味着国际货币升值,进口品由国际货币转为人民币价格更高,国内商品市场的价格水平提高,因此消费者物价指数随之升高。除中国以外,其他国家的消费者物价相对于基准情景均有所下降,其下降幅度随时间的推移而升高,而且与中国贸易越紧密的国家物价下降幅度越大。因此,东盟、欧盟和日本等国家或地区国内商品的物价随着人民币贬值而逐年降低。在人民币先贬值后升值的S12情景下,CPI的前期变化趋势与S11情景相同,后期并未出现下跌现象,而是继续保持小幅上涨态势。原因在于:一方面,由于情景设定时人民币虽然相对于上一年升值,但相对于基准情景依然处于贬值状态;另一方面,名义汇率对商品价格的传递存在一定的时滞(施建淮等,2008)。

表3 各区域CPI相对于基准情景的变动(%)

注:“多S11”和“多S12”分别表示多国模型下的S11和S12情景;类似地,“单S11”和“单S12”分别表示单一国家模型下的S11和S12情景。下同。

表4展示了另外一种价格指数——GDP平减指数。在各情景下,各个国家或地区的GDP平减指数与CPI的变化趋势相似,但数值大小不尽相同。具体而言,中国、东盟和世界其他地区的GDP平减指数的变化幅度大于CPI的变化幅度,而日本、欧盟和美国CPI的下降幅度大于GDP平减指数。造成GDP平减指数与CPI之间差异的原因主要有:(1)核算内容不同。GDP平减指数核算所有国内生产的产品,而CPI核算来自国内生产和进口的居民消费品。(2)权重可变性不同。CPI在计算时保持基期权重不变,但GDP平减指数的权重随时间而变动。(3)根据沈利生和王火根(2008)的测算,两者的大小不同与国家的投资和消费占比有关。欧盟、日本和美国是消费主导型国家,其CPI变动幅度大于GPD平减指数;中国、东盟和世界其他地区是投资主导型国家,其GDP平减指数的波动大于CPI。

表4 各区域GDP平减指数相对于基准情景的变动(%)

(二)实际汇率

在名义汇率的基础上剔除价格因素影响后得到实际汇率,然后从实际汇率着手分析(Boero 等,2015;Dumrongrittikul 和 Anderson,2016;Kim,2015)。在直接标价法的情况下,实际汇率等于名义汇率乘以外国价格指数再除以本国价格指数,间接标价法下的实际汇率等于直接标价法下的倒数。在价格指数方面,本文采用GDP平减指数作为价格指数。

表5列出了多国模型中S11和S12情景下世界主要区域的实际汇率相对于基准情景的变动。在S11情景下,人民币实际汇率相较于名义汇率变化较小。例如,2016年名义汇率下降3%,而实际汇率仅下降2.77%。这是因为:货币贬值通常会导致本国物价上涨,产生高于国外的通货膨胀(Craighead 和 Tien,2015)。值得注意的是,在多国S12情景下实际汇率和名义汇率不仅波动大小不同,而且方向有时也不同。例如,2030年名义汇率低于基准情景,而实际汇率高于基准情景,即相对于基准情景出现升值现象。这是因为名义汇率变动对通货膨胀的影响具有一定的时滞性,前期贬值造成的通货膨胀在后期的作用并未彻底消除。

表5 实际汇率相对于基准情景的变动(%)

从人民币贬值对其他国家实际汇率的影响来看,多国S11情景下,东盟货币与人民币类似,呈现持续贬值趋势,但幅度比人民币更小。无论是进口还是出口,东盟都高度依赖中国,中国的货币贬值通过进出口导致东盟国内价格出现相应的变动,在名义汇率不变的情况下,实际汇率下降明显。欧盟和日本同样与中国保持密切的贸易关系,但进出口对中国的依赖程度明显低于东盟,实际汇率呈现先小幅升值后贬值的现象。在多国S12情景下,他国货币的实际汇率在前期与S11情景类似;而在后期,东盟货币依然保持与人民币相似的波动趋势,但其拐点出现得较中国略晚。日本和欧盟的货币相对于基准情景则持续小幅贬值。*由于美元是基准货币,因此名义汇率与实际汇率均恒定为1。

(三)国际贸易

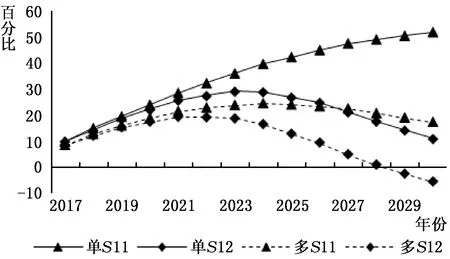

如图 1所示,在单一国家的S11情景下,由于人民币持续贬值,出口量相对于基准情景的增幅不断扩大,在2030年达到52.08%。而在单一国家的S12情景下,汇率对出口量的影响先逐年扩大,在2023年达到峰值(29.03%)之后便逐年下降,该峰值到达的年份恰好与汇率到达谷底的时期相同。这与传统的“小国假设”理论相符,中国的人民币贬值政策不会导致其他国家做出相应的汇率与价格调整。然而,在多国模型中的S11和S12情景下,以人民币贬值增加出口量的政策效果均低于相应的单一国家模型。2016-2024年,在多国的S11情景下,与单国的S11情景类似,汇率持续贬值带来出口量增加幅度的增长,只是多国模型下的增幅略小;然而在2024年以后,尽管人民币继续贬值,但多国S11情景的模拟结果显示,出口量相对于基准情景的增幅却不断下降。在多国S12情景下,人民币汇率于2023年到达谷底,但出口量增幅早在2021年已到达顶峰,之后持续下降,2029年以后出口量低于基准情景下的出口量。多国模型下的模拟结果与Prakash和Maiti(2016)的结果较为相似。

图1 中国出口量相对于基准情景的变动(%)

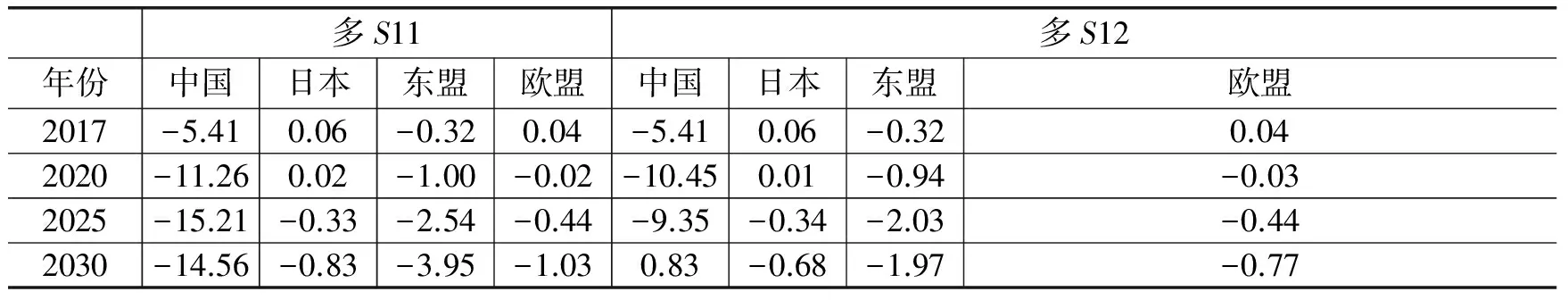

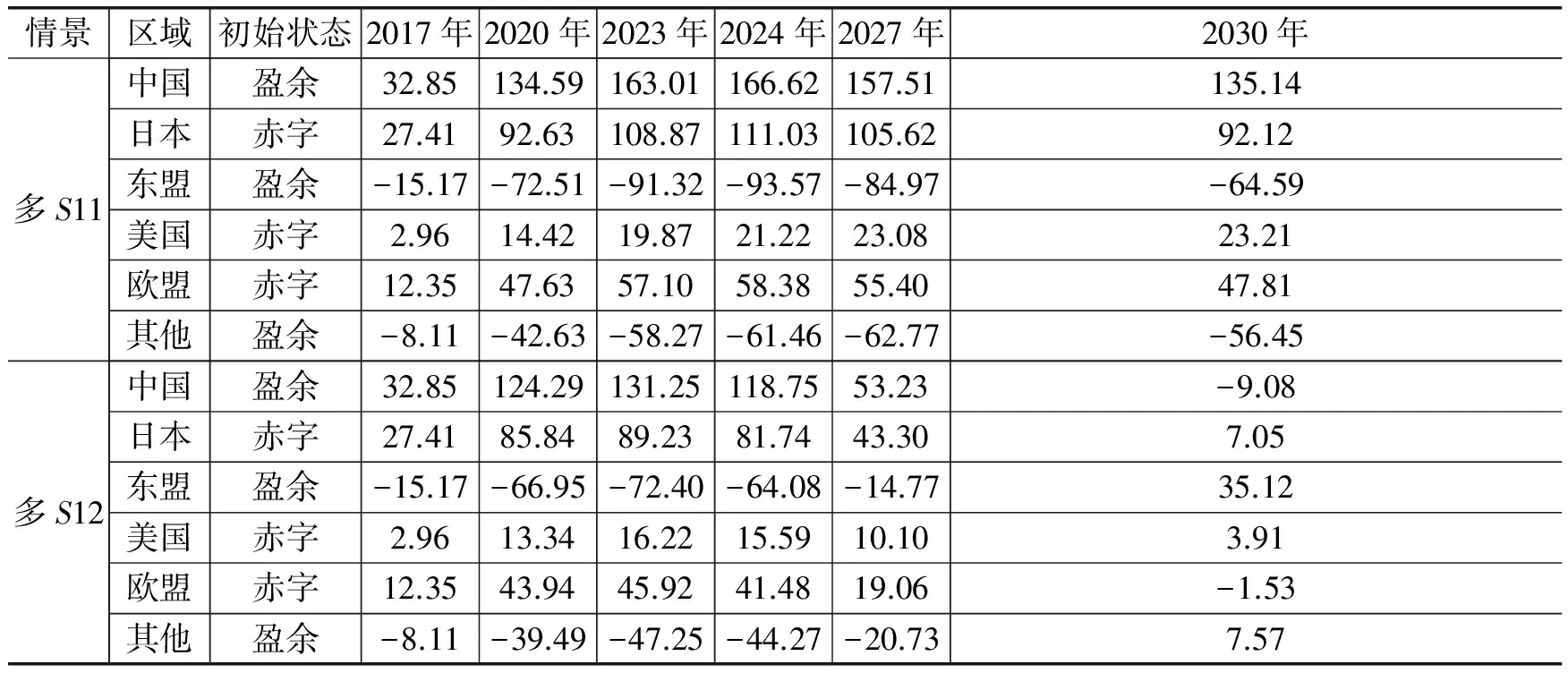

从表6来看,多国模型下净出口量的变动与出口量的变动较为类似,中国在S11和S12情形下的净出口相对于基准情景的变动分别于2024年和2021年达到峰值。综合来看,在基准情景下,中国、东盟和世界其他地区的国际收支处于盈余状态,美国、日本和欧盟则处于赤字状态。在多国模型的S11情景下,人民币贬值使原本处于国际收支逆差状态的日本、美国和欧盟的赤字变得更严重。其中,日本受到的负面影响最大,欧盟次之,美国最小。究其原因,在这三个地区中,日本与中国的贸易往来最为密切。在基期,日本进口中国的商品占日本总进口量的18.52%,中国进口日本的商品占中国总进口量的11.74%;日本出口至中国的商品占日本总出口量的20.76%,中国出口至日本的商品占中国总出口量的9%。中国与欧盟之间的这四个份额相比中国与日本之间更小,而美国还要更小,因此中国货币贬值对日本国际收支平衡产生的冲击最大。对于原本处于贸易盈余状态的东盟和世界其他地区,其贸易盈余大幅下降,尤其是东盟地区。在东盟的进口中,18.56%来自中国,出口的15.96%销往中国;在中国的进口中,9.67%来自东盟,出口的8.88%销往东盟。由此可见,中国在东盟的国际贸易活动中扮演了非常重要的合作伙伴角色,而东盟对于中国进出口贸易的重要性相对较低。因此,中国的货币贬值对东盟的国际收支是非常不利的。

表6 各区域净出口量相对于基准情景的变动(%)

注:初始状态是指在基期数据中,该区域的国际贸易收支处于盈余或赤字状态。

在多国模型的S12情景下,人民币对美元的汇率由2015年底的0.1540贬值至2024年的0.1297,然后持续升值至2030年的0.1432。中国净出口相对于基准情景的增量于2021年达到峰值,高出基准情景135%。人民币对美元的汇率在2030年底为0.1432,相对于2015年底的0.1540略有贬值,但2030年中国净出口量相对于基准情景却出现了下降现象。 事实上,名义汇率对进出口的影响并不是直接的,经过价格调整后的实际汇率对经常账户余额的影响更为显著(Meng,2015)。2030年,人民币对美元的实际汇率上涨0.83%,这是由于名义汇率波动引起价格波动的过程存在一定的时滞性,在前期的贬值过程中我国物价持续上涨,而在后期的人民币升值过程中,依然存在前期贬值作用的影响,导致物价下降幅度并不明显。因此,实际汇率有所上升,进一步导致了净出口量降低。从人民币先贬值后升值的过程对其他国家或地区净出口产生的影响来看,日本、欧盟和美国的赤字幅度相对于基准情景呈现先扩大后缩小的现象;东盟的净出口量相对于基准情景先缩小后扩大。

综上所述,人民币持续贬值(S11情景)强化了中国自身的贸易盈余优势,削减了东盟和世界其他地区的贸易盈余优势,加剧了日本、美国和欧盟的国际收支赤字状况。在人民币先贬值后升值(S12情景)的过程中,前期的影响与S11情景类似,但后期随着中国贸易优势逐渐缩小,东盟和世界其他地区的贸易优势持续增长,美国、日本和欧盟的赤字状态有所改善。

(四)经济总量

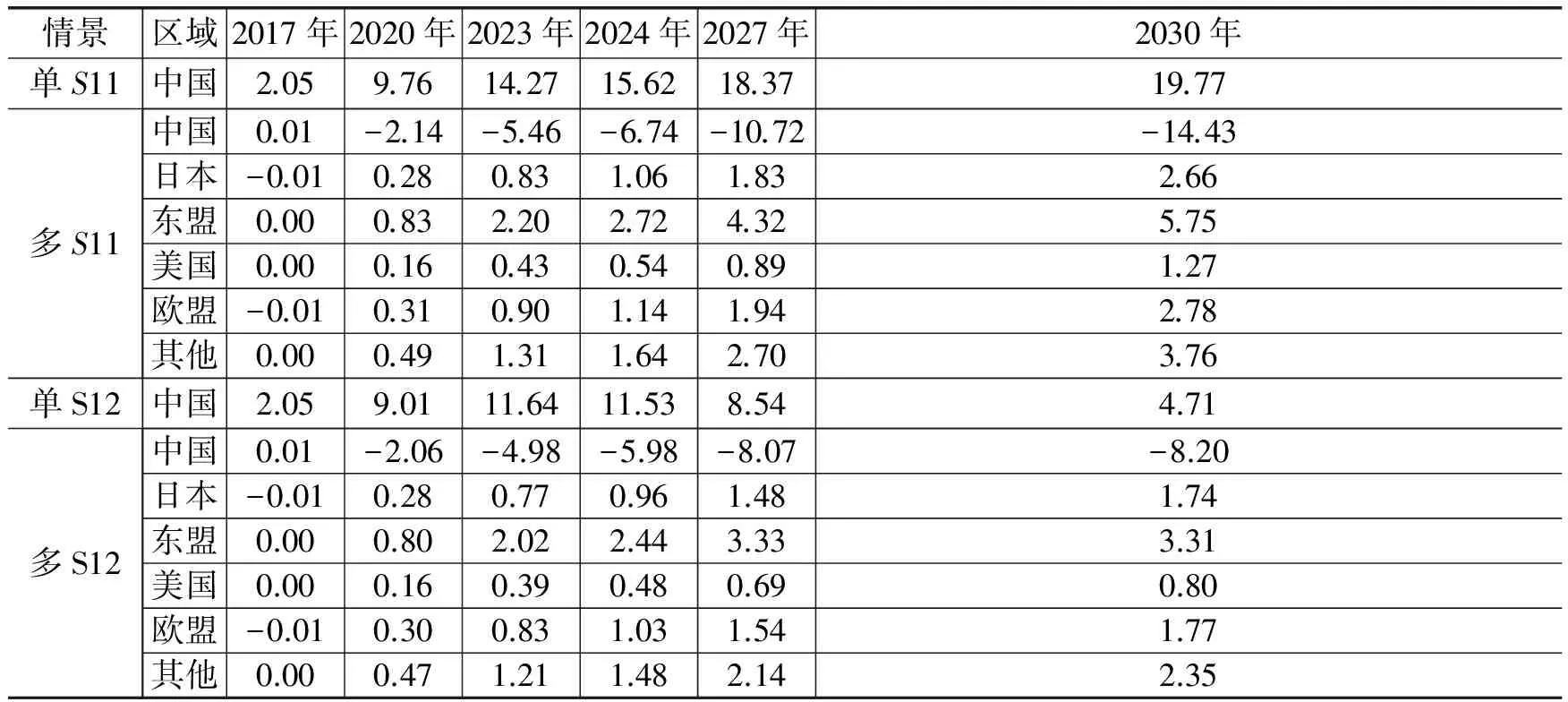

表7列示了单国和多国模型下各国以本国货币表示的实际GDP相对于基准情景的百分比变动情况。从贬值对中国宏观经济的影响来看,两个模型模拟出的结果大相径庭,甚至方向也不一致。在多国的S11情景中,人民币持续贬值只在短期会加快经济增长速度,而在之后的年份均导致实际GDP相对于基准情景有所下降。该结果与王曦和冯文光(2009)以及Meng(2015)的结论相似,即货币的贬值或升值会带来实际GDP的同方向变动。然而,在单一国家的S11情景下,人民币持续贬值将导致中国实际GDP持续上升,2030年相对于基准情景增长了19.77%。币值与经济总量呈现反方向变动的模拟结果与一些单一国家静态CGE模型的模拟结果类似(魏巍贤,2006)。造成单一国家S11和多国S11情景的模拟结果之间差异的原因是单一国家国模型的假设是“小国模型”,即中国的人民币贬值政策不会引起外国的反应。从多国模型中的S12情景来看,人民币前期贬值后期升值对中国宏观经济是不利的,前期贬值降低了经济增长,后期升值并未提高经济增长,但与多国S11情景相比,下降幅度小得多。由于前期贬值导致经济总量的基数相对于基准情景有所降低,因此后期增值未能彻底弥补前期经济增长的损失。

表7 各区域实际GDP相对基准情景的变动(%)

从多国模型中的其他国家或地区来看,其他国家或地区均由于人民币贬值或波动而长期受益,而且受益程度逐年增强。多国S12情景下其他国家或地区的经济总量相对于基准情景的增幅随着时间的推移而增长速度放慢。从不同国家或地区的受益程度来看,东盟依然是最大的受益者,在多国S11情景下,2030年东盟的实际GDP相对于基准情景增长了5.75%;日本和欧盟受益程度居中,美国受益最小。这些国家实际GDP方面的受益程度与它们和中国之间的经济联系程度密切相关。

(五)行业产出

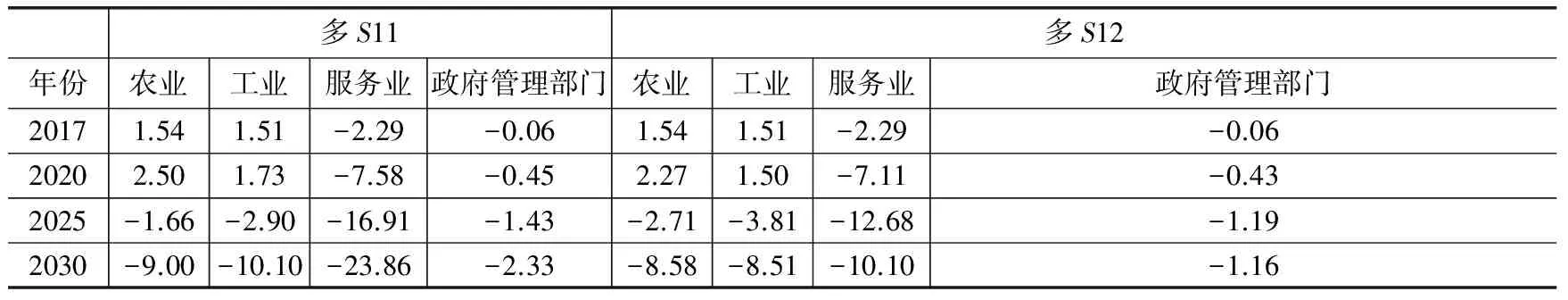

表8列出了多国模型下汇率冲击导致的中国四个行业的产出量相对于基准情景的百分比变动。在人民币持续贬值的S11情景下,各行业的变化方向和趋势各不相同。从变化方向来看,服务业与政府管理部门的产量呈逐年下跌态势,而农业和工业相对于基准情景的产量先上升后下降。从变化幅度来看,服务业变化最为明显,政府管理部门几乎保持不变,农业和工业波动幅度居中。行业产出受汇率贬值的影响来自以下因素:(1)贸易因素。汇率下降后,出口品具有相对价格优势,因此出口量增加,对行业产出的影响为正。(2)投资因素。人民币贬值导致中国的短期贸易盈余增加,其他国家或区域的赤字增加(或盈余减少),其在中国的储蓄也降低,中国可利用的投资额降低,后续经济增长动力不足,对行业产出的影响为负。(3)居民效用函数中各商品的边际消费份额。它不影响产出的方向,但影响产出量的波动幅度。居民收入变动时,消费额在各商品之间的分配比例受该参数影响,不同的商品消费需求变动幅度导致不同的行业产量变动幅度。(4)出口占比,即出口商品占行业总产出的比例。该因素不影响产出的变动方向,只影响波动幅度。在贬值初期,由于农业和工业的出口占比较大,贸易因素的作用大于投资因素,因此它们的产出量增加;相比之下,服务业出口占比较低,投资因素大于贸易因素,因此行业产出降低。由于政府管理部门是政府主导型产业,几乎不受市场竞争影响,更多地受经济总量变动的影响,因此在各个情景和各年份中几乎不受人民币贬值的影响。在人民币贬值后期,各行业的投资因素均大于贸易因素,因此各行业的产量相对于基准情景都下降。

表8 中国各行业产出量相对于基准情景的变动(%)

在人民币先贬值后升值的S12情景下,各行业的前期产出变动与S11情景类似。在S12情景的后期,农业和工业的产出量相对于基准情景的跌幅依然持续扩大,而服务业从2026年开始跌幅逐年收窄。这是因为行业产出量变动对汇率升值的反应有一定的时滞性,工业和农业在居民效用中的边际支出份额较低,导致其时滞较长,而较高的边际支出份额决定了服务业的时滞较短。

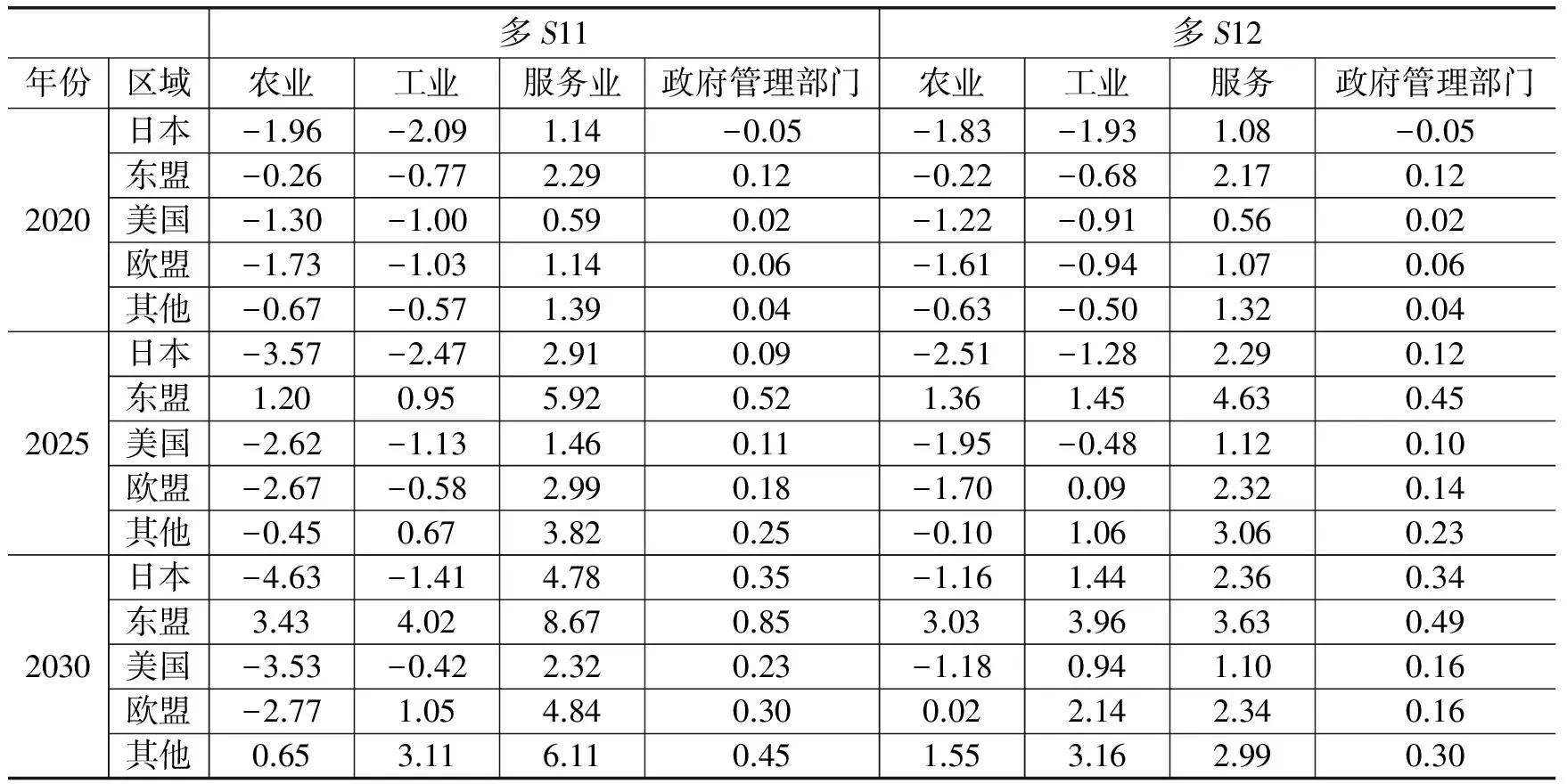

限于篇幅,表9只列出了世界各个区域各行业在2020年、2025年和2030年的总产量与基准情景的对比情况。在人民币贬值的S11情景下,其他区域各行业的产出量有所增加,尤其是服务业。S12情景下农业和服务业的产量变化要优于S11情景,而服务业普遍低于S11情景。这是因为行业产出对人民币先贬值后升值做出的反应有时滞,但时滞长短不同,这与前文分析中国的情况类似,区别在于这些区域的变动方向基本与中国相反。

表9 各区域主要年份各行业产出量相对于基准情景的变动(%)

五、结论和展望

2005年中国汇率改革以来,汇率中间价与市场汇率偏离程度过高的问题日益严重,这严重地削弱了中间价在汇率市场中的指导价地位,其权威性也大大降低。为解决该问题,中国人民银行于2015年8月11日宣布完善人民币对美元汇率中间价报价,其目的在于进一步完善人民币汇率形成的市场化机制。自本次汇率改革以来,人民币对美元汇率结束了多年来持续升值的局面,人民币在汇改当日即大幅贬值,此后数月持续保持下跌态势。鉴于此,本文建立了一套单一国家动态CGE模型和一套多国动态CGE模型,并利用这两个模型分别模拟了未来十几年人民币持续贬值和先贬值后升值的两种模拟情景。模拟结果表明:(1)实际汇率与名义汇率因受价格变动的影响而略有不同,实际汇率的波动幅度小于名义汇率。两者有时变化方向也不同,如在人民币名义汇率先降后升的后期,名义汇率相对于基准情景贬值,而实际汇率相对于基准情景升值。(2)从长远来看,人民币持续贬值并不能持续扩大净出口量。在单一国家模型中,人民币持续贬值能持续扩大出口,降低进口;而在多国模型中,贬值这一策略仅在前几年有效,后期由于世界其他经济体对中国货币贬值做出的经济反馈作用逐渐明显,人民币继续贬值无法增加净出口,而是降低净出口。(3)人民币贬值只在政策执行的短期对经济总量有提振作用,而从长期来看,贬值不利于经济增长,汇率先降后升的波动情景虽然同样对经济带来抑制作用,但其程度低于持续贬值的情景。相反,日本、欧盟、美国和东盟等国家和地区因人民币汇率变动而长期受益。(4)中国的消费者物价指数和GDP平减指数都随着人民币贬值而升高,其中后者变化幅度更大。由于汇率影响价格的传导过程存在时滞,即使人民币后期升值,也不能扭转后期物价持续上升的局面,只是幅度变小而已。其他国家和地区的这两类价格指数呈下降趋势。(5)在人民币汇率下跌或波动的情景下,受国际贸易和边际消费份额等多方面因素的影响,中国的农业与工业总产出量呈现先增后降的趋势,服务业则持续下降且变化幅度最大,政府管理部门受市场因素影响较小,因此变化范围甚微。

根据上述模拟结果,本文建议:首先,政府应当采取相应措施来阻止人民币持续贬值的预期。从长远来看,人民币贬值不利于中国实体经济的稳健增长。无论从历史真实数据来看,还是以本文对未来十几年的仿真结果来看,货币长期升值总是与该国的实体经济长期强劲增长相伴的;而货币持续贬值则常常伴随着实体经济滑坡。通常情况下,货币的贬值预期比贬值本身更可怕。因此,政府应当出台相关政策阻止人民币贬值预期进一步蔓延,例如,通过对远期购汇收取保证金的方式抑制投机性外汇需求。其次,中国应在加强与其他国家贸易往来的大前提下,差别化对待与各国各类商品的进出口贸易。例如,对于政府管理部门,中国进口美国的商品占总进口的比重过高,而该类商品缺乏弹性,因此应适当分散进口渠道,从而能有效地分散人民币对美元贬值带来的不利影响。类似地,中国的服务类与工业类商品进口普遍集中来自欧盟国家,也应适当分散。在出口方面,在当前人民币持续贬值的背景下,应当充分利用服务业向欧盟出口、工业向美国出口、农业向日本出口的份额优势,进一步扩大出口量。再次,中国应当加强与东盟国家的经贸合作。中国与美国、欧盟、日本等发达经济体之间的经济结构差异较大,所处的发展阶段也大不相同。相对而言,中国与东盟的经济结构较为相似,所处的发展阶段较相近,地理空间距离也较近,而且未来均具有较大的发展潜力。因此,中国与东盟应当继续保持和加强经济与贸易等多方面合作,在国际经济与金融形势变化中相互帮助,共同应对国际汇率波动带来的风险。

基于单一国家和多国的动态CGE模型,本文从多视角分析了人民币汇率变化对中国及世界主要经济体的影响,但也存在一定的局限性:(1)本文建立的模型仅以实体经济为主要框架,未纳入国际资本市场。(2)人民币汇率形成机制是以“一篮子”货币的加权平均汇率为基础的,而本研究仅考虑人民币对美元的汇率波动。(3)汇率在一定程度上具有内生性。本文与大部分CGE模型的思路一致,将名义汇率设定为外生,再分析名义汇率变动带来的影响(Meng,2015;Yang 等,2013)。上述问题均有待进一步研究。

[1]陈华. 央行干预使得人民币汇率更加均衡了吗?[J]. 经济研究, 2013, (12): 81-92.

[2]郭飞, 肖浩, 史永. 为什么人民币汇率波动的影响不显著?——基于美的电器的案例研究[J]. 管理世界, 2014, (10): 163-171.

[3]李巍, 张志超. 直接投资开放对实际汇率、国内经济产出波动的影响[J]. 管理世界, 2008, (6): 11-20.

[4]刘尧成, 周继忠, 徐晓萍. 人民币汇率变动对我国贸易差额的动态影响[J]. 经济研究, 2010, (5): 32-40.

[5]牛向东. 美国迫使人民币升值采取的手段和我们的对策[J]. 金融研究, 2004, (3): 1-15.

[6]吴丽华, 傅广敏. 人民币汇率、短期资本与股价互动[J]. 经济研究, 2014, (11): 72-86.

[7]朱孟楠, 赵茜, 王宇光. 人民币汇率变动的政治诱因——基于美国政治周期外溢效应的考察[J]. 管理世界, 2015, (4): 38-51.

[8]Fouré J, Bénassy-Quéré A, Fontagné L. Modelling the world economy at the 2050 horizon[J]. Economics of Transition, 2013, 21(4): 617-654.

[9]Frankel J A, Froot K A. Chartists, fundamentalists, and trading in the foreign exchange market[J]. The American Economic Review, 1990, 80(2): 181-185.

[10]Ibarra C A. Capital flows and real exchange rate appreciation in Mexico[J]. World Development, 2011, 39(12): 2080-2090.

[11]Jongwanich J, Kohpaiboon A. Capital flows and real exchange rates in emerging Asian countries[J]. Journal of Asian Economics, 2013, 24: 138-146.

[12]Kodongo O, Ojah K. Real exchange rates, trade balance and capital flows in Africa[J]. Journal of Economics and Business, 2013, 66: 22-46.

[13]Meng S. Modeling the impact of exchange rates using a multicurrency framework[J]. Economic Modelling, 2015, 49: 223-231.

[14]Ojha V P, Pradhan B K, Ghosh J. Growth, inequality and innovation: A CGE analysis of India[J]. Journal of Policy Modeling, 2013, 35(6): 909-927.

(责任编辑 景 行)

The Impacts of Bi-directional Fluctuations of Chinese RMB on China and the World’s Economies:Based on Single and Multi Countries Dynamic CGE Models

Wei Weixian, Ma Xili

(School of International Trade and Economics, University of InternationalBusinessandEconomics,Beijing100029,China)

With the acceleration of RMB internationalization, the international effect of RMB exchange rate fluctuations is further strengthened. This paper builds the single national and multinational dynamic CGE models respectively, and simulates two scenarios of continued depreciation and appreciation after depreciation of RMB from 2016 to 2030 based on the latest Global Trade Analysis Project (GTAP) database and Chinese input-output table in 2012. Then it analyzes the impacts of RMB exchange rate fluctuations on China and the world’s major economies from perspectives of price level, international trade, economic aggregate, industry outputs and so on. It comes to the results as follows:firstly, as for price index, RMB depreciation will bring some inflationary pressure to China;secondly, as for trade, RMB depreciation will only extend China’s net export in the short term, but will depress China’s net export in the long term;thirdly, as for economic aggregate, RMB depreciation will only stimulate China’s whole economy in the first few years,and will lead to a deceleration of China’s economic growth in the long term;fourthly, as for industrialstructure, in the depreciation scenario, the output of China’s agriculture and industry will ultimately decrease after expansion for several years; by contrast, the output of service sector will keep decreasing. In a word, none of these two scenarios is conducive to China’s economic development in the long term. In contrast, the world’s major economies like ASEAN, Japan, and the United States will benefit from RMB depreciation a lot in the long term. Therefore, Chinese government should formulate reasonable policies to strengthen expectation management, implement differentiated trade policies, improve multilateral cooperation and respond to the risks resulting from international exchange rate fluctuations actively.

RMB exchange rate; CGE model; macro-economy; international impact

2016-08-16

魏巍贤 (1963-),男,江苏徐州人,对外经济贸易大学国际经济贸易学院教授、博士生导师; 马喜立 (1983-),男,河北沧州人,对外经济贸易大学国际经济贸易学院博士研究生。

F820

A

1001-9952(2017)01-0098-13

10.16538/j.cnki.jfe.2017.01.009